图片来源:

原文链接:

01

引言

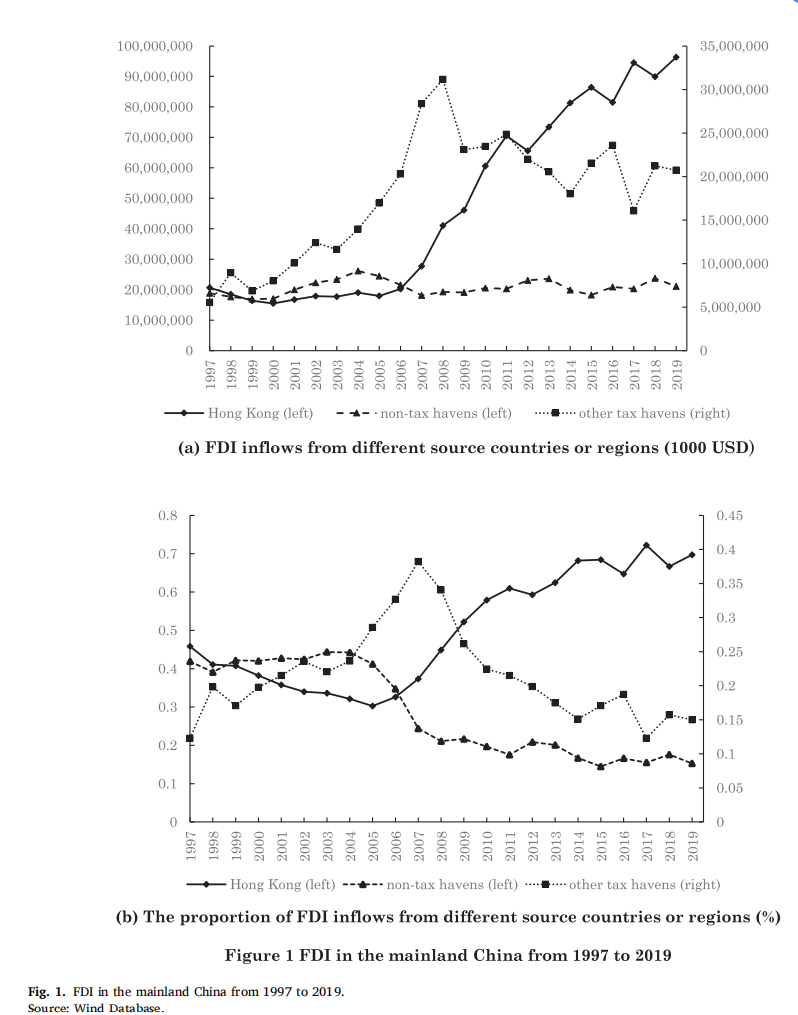

在建立健康和可持续的发展格局的背景下,提高外国直接投资(FDI)的质量至关重要,分析FDI流入及其来源国变化是一个有效视角。从1997年到2019年,中国内地FDI的来源主要分为三类:中国香港、其他避税天堂和非避税天堂。数据显示,2007年前中国香港对中国内地的FDI流入较为平稳,之后显著增加;其他避税天堂在2007-2008年达到峰值后逐渐减少;非避税天堂的流入变化较小。本文将探讨2007年后中国香港FDI增加和其他避税天堂减少的原因,以及这些变化是否与2006年签署的中国内地与中国香港双边税收协定有关。

中国香港一直是中国内地最大的外资来源地,但对中国香港资本的研究较少。地理和文化相似性是中国香港资本进入内地的关键因素。Zhang(2005)指出劳动力成本也是重要影响因素。作为金融中心和避税天堂,中国香港吸引了大量国际资本。除了中国香港本地投资外,还有返程投资和其他国家和地区通过中国香港进入内地的投资,其中返程投资是内地企业先在中国香港投资后再转投内地的做法。

本文研究了2007年实施的中国内地与中国香港双边税收协定对中国香港资本及其他避税天堂资本流入中国内地的影响,提供了中国如何通过双边税收协定影响FDI流入的实证证据。通过双重差分(DID)方法,我们发现,在2007年中国内地与中国香港双边税收协定实施后,来自中国香港的FDI显著增加,并且在一系列稳健性检验后,这一发现保持不变。此外,在2008年税制改革之后,中国香港资本的流入增长更为显著。最后,扩展分析显示,可能存在一种投资转移效应——即跨国公司可能将投资从其他避税天堂转移到中国香港,然后再投资到中国内地。

本文的贡献在于四个方面:

第一,很少有文献专门探讨一个国家外国投资来源的变化。本文聚焦于2007年前后中国内地FDI来源国或地区的组成变化,并从税收角度提供解释。

第二,基于中国内地的FDI数据,我们研究了双边税收协定对FDI流入的影响,并提供了实证证据,说明了双边税收协定如何影响不同来源国或地区的FDI流入。

第三,中国香港是中国内地最重要的FDI来源,但关于中国香港资本流入的现有文献不足。本文检验了双边税收协定对中国香港资本流入中国内地的影响,并确认了税收驱动的投资转移效应的存在,这有助于更好地理解中国香港资本在中国内地的动态。

第四,尽管“滥用税收协定”在学术界引起了广泛关注,但实证研究相当有限。本研究发现中国内地与中国香港之间的税收协定触发了FDI的转移效应,为这一领域的文献增添了新的证据。

制度背景和研究假设

02

跨国公司(MNCs)的外国收入通常涉及三条税收规则:(1)东道国的企业所得税;(2)母国的企业所得税;(3)两国签订的双边税收协定。以目前在中国内地投资的外资企业为例,外资企业在中国内地的经营收入需缴纳25%的企业所得税。然后,税后利润作为股息汇回母公司时,在中国内地需缴纳预提所得税(WHT),税率为20%(实际执行中减半至10%)。如果母国与中国内地有双边税收协定,将适用协定中规定的税率,这可能低于10%。最后,股息收入在母国还需缴纳企业所得税。

1998年2月,中国内地与中国香港签署了《关于对所得避免双重征税的安排》,首次规定了内地与中国香港之间的税收关系。2006年8月,内地与中国香港签订了新协议——《内地和中国香港特别行政区关于对所得避免双重征税和防止偷漏税的安排》,全面修订了1998年签署的双边税收协定,并自2007年起生效。与旧协议相比,2007年的协议在内容上更为全面和详细:(1) 明确了中国香港居民的标准;(2) 增加了适用于股息、利息和特许权使用费这三种投资收入的税率规定;(3) 增加了税收情报交换条款。2007年协议的主要目的是妥善解决内地与中国香港之间因投资活动产生的双重征税问题。

在2008年税制改革之前,中国内地的外资企业比国内企业享有更多的税收优惠,包括免税期、低税率、更多的税收减免以及再投资退税,汇回的股息也不征收预提所得税(WHT)。2008年税制改革实施后,外资企业的所得税税率提高到了25%,并对汇回的股息征收10%的WHT。然而,如果双边税收协定中包含了低于10%的优惠WHT税率,则会适用优惠税率。根据图1,我们推测,由于2008年的税制改革,外资企业的“超国民”税收待遇被取消。由于避税天堂如英属维尔京群岛和开曼群岛并未与中国内地签订任何双边税收协定,来自这些避税天堂的投资不适用优惠的WHT税率,而中国香港则有这些规定。为了寻求税收最小化,一些跨国公司有动机滥用中国内地与中国香港税收协定中的优惠WHT税率。以前通过其他避税天堂投资到中国内地的资本,转而通过中国香港重新投资。这样,就产生了投资的转移效应,导致自2008年以来来自其他避税天堂的外资流入持续下降。

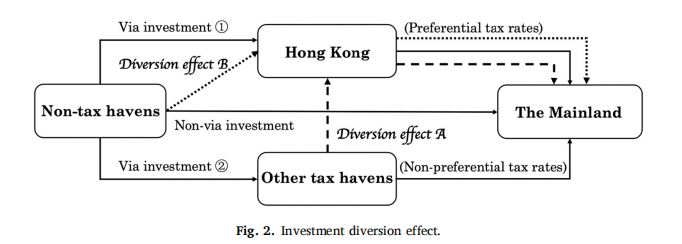

图2展示了这种投资转移效应,图中的箭头代表投资的方向。不考虑更复杂的情况,非避税天堂的跨国公司(MNCs)有两条途径在中国内地投资:一种是“通过投资”,即通过中国香港(通过投资①)或其他避税天堂(通过投资②)投资到中国内地;另一种是“非通过投资”,即直接在中国内地投资,不经过第三地。如果一个跨国公司打算利用中国香港企业享有的优惠股息预提所得税(WHT),可能会产生两种类型的投资转移:一种是将通过其他避税天堂(通过投资②)的投资转移到中国香港再投资到中国内地,即转移效应A;另一种是将“非通过投资”转移到通过中国香港投资到中国内地,即转移效应B。如图1所示,2008年之后,来自其他避税天堂的中国内地FDI显著下降,而非避税天堂的FDI显示出相对稳定的趋势,这表明转移效应A的可能性更大。

在上述分析的基础上,我们提出了假设1和假设2:

假设1:(a) 自2007年以来,中国内地与中国香港之间的双边税收协定促进了中国香港资本的流入;(b) 2008年税制改革后,中国香港资本流入的增长更大。

假设2:中国香港资本流入的增加部分与投资转移有关;即,跨国公司通过中国香港而非其他避税天堂在中国内地的投资更多。

03

模型构建和数据

本文以2007年内地与中国香港双边税收协定的实施为准自然实验,采用双重差分(DID)模型,探讨该协定对中国香港及其他来源国家和地区外国直接投资流入的影响。

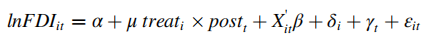

为了检验假设1(a),参考Agarwal, Marwell, 和McGranahan (2017) 以及Luo, Sun, and Wan (2021),构建了以下实证模型:

其中,i为外国投资的来源,t为年份;lnFDIit为解释变量,为t年从来源国或地区i流向大陆的外商直接投资,加1后得到自然对数值。当来源地i为中国香港时,即为实验组,并且treati取值为1;否则取值为0,为对照组。内地与中国香港双边税收协定实施的年份为2007年,因此2007年及以后的postt取值为1;否则,取值为0。

在等式中(1),我们关注交互项处理后的系数μ,它反映了双边税收协定对外国直接投资流入的影响。μ > 0表示在双边税收xied签署后,来自中国香港的外国直接投资较其他来源国家或地区有所增加。

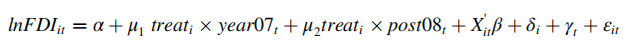

为了检验假设1(b),基于等式(1),构建了以下模型:

与等式相比(1),在等式中(2),将postt分解为year07t后和post08t后两个变量,并包括它们与treatt之间的两个交互项。当t为2007时,year07t的取值为1,否则为0。当t为2008及以后时,post08t取值为1,否则为0。等式(1)反映了双边税收协定对中国香港资本流入的平均影响。等式(2)将对2007年的影响与2008年及以后的影响进行比较。

在等式中(2),如果μ1和μ2均为显著正数,而μ2>μ1,则意味着2008年后中国香港资本流入的增长率更高。

在等式(1)和(2)中,Xit’是来源国家或地区的一组控制变量,包括GDP水平(自然对数)、人均GDP(自然对数)、GDP增长率、金融发展水平(私人信贷在GDP中的比例)和对外投资水平(OFDI占GDP的比例);δi是来源国的固定效应。通过包括来源国的固定效应,它控制了外国直接投资的来源国与大陆之间的地理和文化距离,来源国是否使用相同的官方语言,来源国是否与中国具有相同的法律来源,以及其他不随时间变化的因素。γt是控制随时间变化但不随来源国变化的宏观环境的年固定效应,εit是误差项。为了控制潜在的异方差和序列相关问题,我们在来源国水平上对标准误差进行了聚类。

本研究中使用的样本是2003–2012年不同来源的国家或地区的数据,来自中国国家统计局和Wind数据库,而来源国的控制变量来自世界银行的世界发展指标(WDI)数据库。进一步清理了对照组中的来源国或地区,删除避税天堂和在抽样期间与大陆实施了双边税收协议或税收情报交换协议的其他来源国或地区。

实证分析和主要结果

04

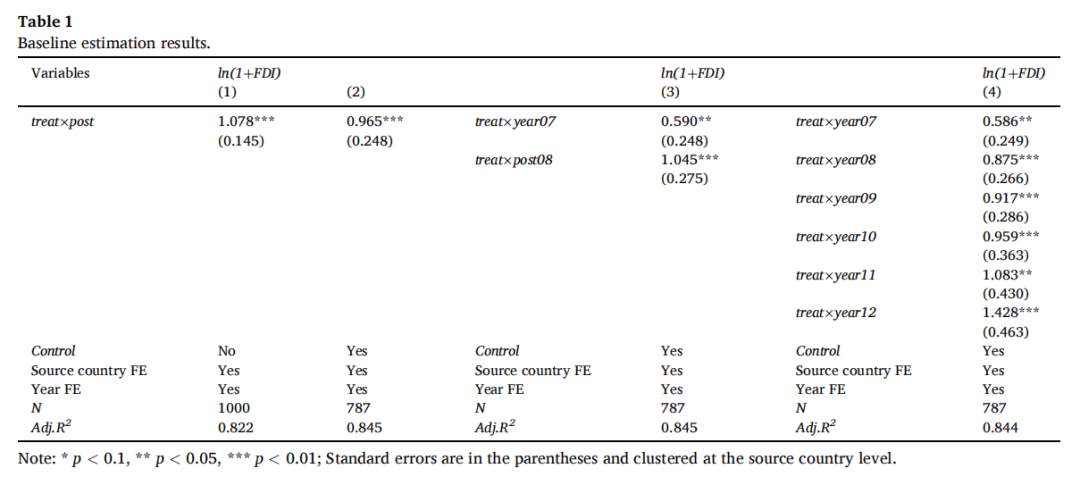

1、 基准回归

表1中的列(1),(2)显示了基于等式(1)的估计结果。第(2)列增加了来源国控制变量。可以看出,无论是否包括来源国控制变量,交互作用项treat×post的估计系数均显著为正。这一结果表明,2007年内地与中国香港双边税收协定实施后,与其他来源相比,来自中国香港的外国直接投资显著增加,增幅约为163%.

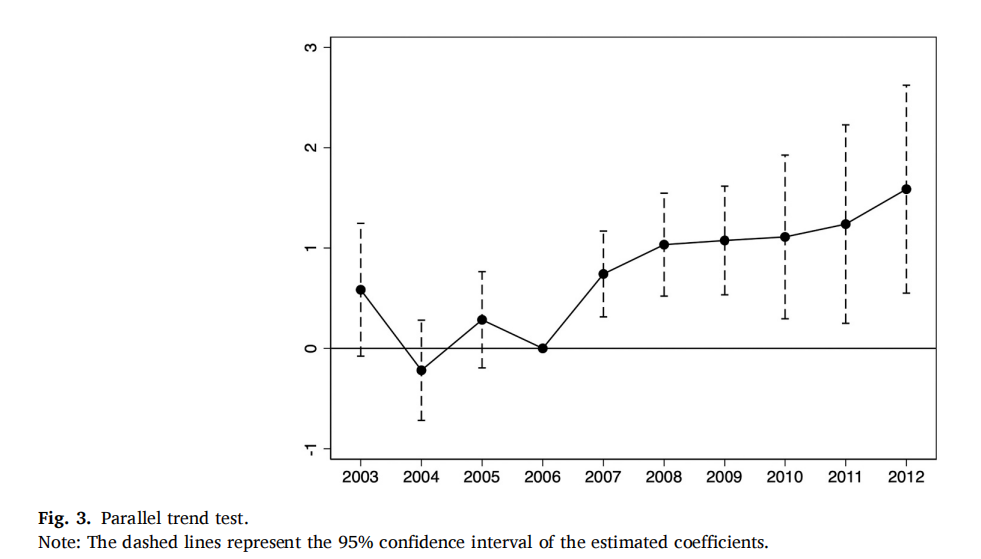

2、 平行趋势检验和安慰剂检验

(1) 平行趋势检验

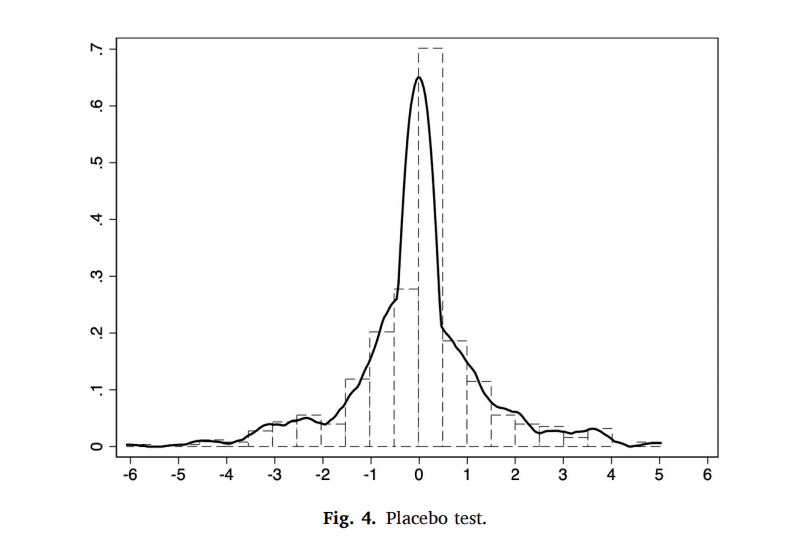

(2) 安慰剂检验

1、 稳健性检验

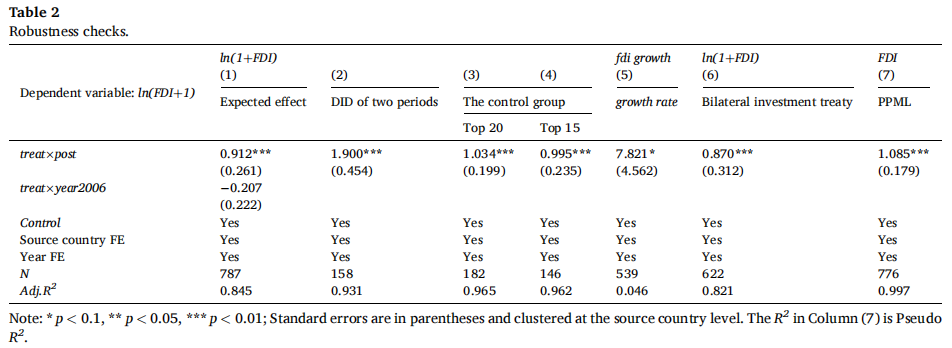

(1) 预期效应

DID估计结果的可靠性还取决于另一个假设。个人不会预料到政策的变化,因此也不会提前调整他们的行为。为了检验预期效应是否影响估计结果,在等式(1)中进一步包括了treat和year2006之间的交互项。估算结果见表2第(1)栏。treat×year2006的估计系数为负,但不显著,而treat×post的系数仍显著为正,表明基准估计结果是稳健的。

(2) 两个周期的DID

由于序列相关问题的存在,应用多周期DID可能会高估交互项估计系数的显著性(Bertrand, Duflo, & Mullainathan, 2004)。因此,我们构造了两个周期的DID重新估计。具体来说,以2007年为边界,将样本分为两个时期:2003-2006年和2007-2012年,取这两个周期内变量的平均值,并进行DID估计。估算结果如表2的第(2)列所示,treat×post的估计系数仍然显著为正,这再次表明基准估计结果是稳健的。

(3) 对照组

进一步限制了外商投资的来源国或地区的对照组。中国香港长期以来一直是中国大陆最大的外国直接投资来源。从2003年至2012年,中国香港平均占中国内地外国直接投资流入总额的40%以上。为了尽可能确保实验组与对照组之间的可比性,我们只纳入了对照组中外国直接投资排名前20名或前15名的国家或地区。估计结果如表2的第(3)、(4)列所示,两列中交互项的估计系数均显著为正。

(4) 解释变量

在这里,我们用FDI流入增长率(fdi增长率)代替所解释的变量,然后进行回归分析。估计结果见表2第(5)列,treat×post仍显著为正,表明与其他来源国或地区相比,中国香港资本显著增加,且速度更快。

(5) 双边投资协定

双边投资协定可能对外国资本流动产生重大影响(Neumayer & Spess, 2005)。虽然在样本期间内地与中国香港之间没有投资条约,但内地与对照组之间的双边投资协定仍可能对我们的估计结果产生影响。因此,我们将进一步在样本期间开始与大陆实施双边投资协定的控制组中剔除了来源国或地区。估计结果如表2的第(6)列所示,treat×post系数显著为正,说明双边投资协定不影响我们的估计结果。

(6) 零贸易价值

在基准回归中,所解释的变量是FDI的自然对数值加1。为了处理零交易值,我们还使用PPML方法进行回归,估计结果见表2的第(7)列,treat ×post的估计系数显著为正,这再次显示了基准估计结果的稳健性。

(7) Conley-Taber法

本文只有一个实验组,即中国香港,最优的经验策略应该是综合控制方法。然而,中国香港长期以来一直是中国大陆最大的外国直接投资来源,因此很难利用其他来源来合成一个假的中国香港。因此,我们试图使用Conley和Taber(2011)提出的方法,以确保基准回归结果的稳健性。Decarolis (2014) 和 Cameron and Miller (2015)也建议,当实验组很少时,可以使用Conley-Taber方法。通过该方法,我们得到了表1第(1)列中treat×post的Conley-Taber 95%置信区间,为(0.97,5.16)。该结果再次表明,在双边税收协定实施后,来自中国香港的外国直接投资显著增加。

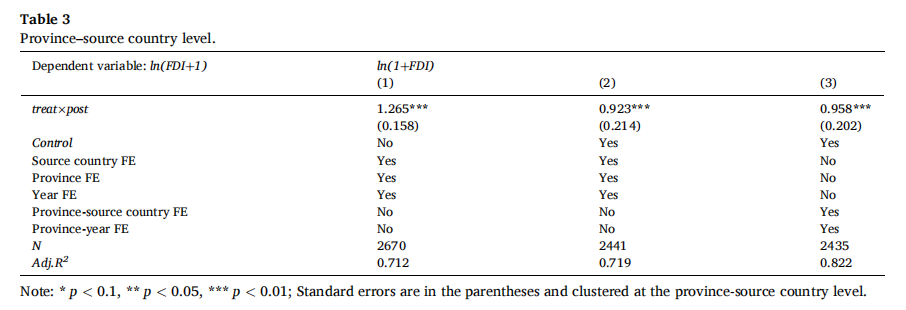

4、 省-来源国一级的数据

估计结果如表3所示,第(1)栏仅介绍了来源国固定效应、省固定效应和年固定效应,第(2)栏进一步介绍了来源国控制变量,第(3)栏控制了来源国控制变量、省源固定效应和省年固定效应,相互作用项的估计系数显著为正。这表明,来自中国香港的外国直接投资在2007年后显著增加,再次表明基准估计结果的稳健性。

05

扩展性分析

1、 投资转移效应

(1) 投资转移效应A

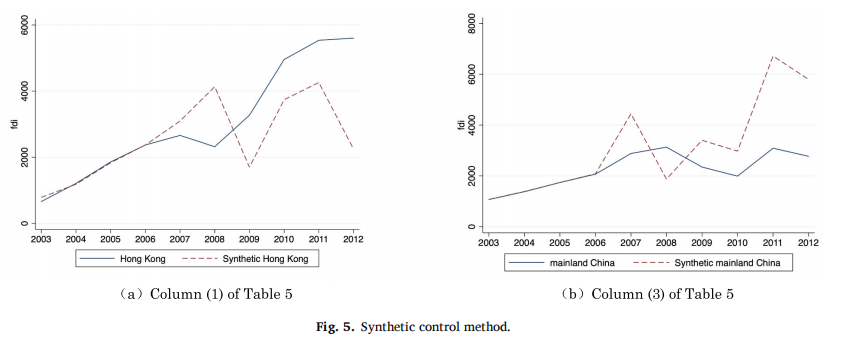

为了研究投资转移效应A,我们构建了公式(4)、(5)进行回归分析:

其中yijt为解释变量,为t年从来源国或地区i(在本例中为其他避税港)流入目的genhao地国家或地区j的FDI,取 。当目的地j为中国香港时,Hong Kongj的值为1,否则为0。2007年及以后的postt值为1,否则为0。Xjt’是目的地j的一组控制变量;δij是来源地-目的地固定效应,即控制一系列不随时间变化的因素,如地理因素和来源地与目的地之间的文化距离;γit是控制来源国随时间变化趋势的来源年固定效应;εijt为误差项。我们在来源年水平上对标准误差进行了聚类。

。当目的地j为中国香港时,Hong Kongj的值为1,否则为0。2007年及以后的postt值为1,否则为0。Xjt’是目的地j的一组控制变量;δij是来源地-目的地固定效应,即控制一系列不随时间变化的因素,如地理因素和来源地与目的地之间的文化距离;γit是控制来源国随时间变化趋势的来源年固定效应;εijt为误差项。我们在来源年水平上对标准误差进行了聚类。

当目的地j为大陆时,China mainlandj为1,否则为0。其余变量的含义与等式(4)中的含义相同。

从表4来看,自2007年以来,其他避税港对中国香港的外国直接投资自2007年以来有所增加。然而,对内地的外国直接投资下降,这表明跨国公司通过中国香港在内地的投资多于通过其他避税天堂的投资。我们还考虑了另外两种情况:(1)其他避税天堂可能与中国香港或大陆签署了双边税收协定(或其他税收情报交换协议),(2)其他避税天堂也可能与其他目的地国家或地区签署了双边税收协定(或其他税收情报交换协议)。在控制了这两种情况的影响后,估计结果如表4的第(2),(4)列所示,第(2)栏的估计系数仍然显著为正,而第(4)栏的估计系数仍然显著为负,再次表明了投资转移效应的可能性。

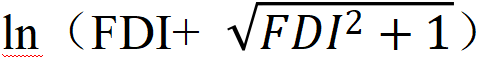

为了进一步检验投资转移效应A的存在,我们将公式(4),(5)中的post分为两个变量year07和post08,然后与中国香港和中国大陆进行交互。如果存在转移效应,我们应该预计,在2008年以后来自其他避税天堂的外国直接投资将会显著增加,但这在2007年不会发生。

结果如表5所示,2008年以后,其他避税天堂对中国香港的外国直接投资显著增加,但对大陆的外国直接投资显著下降,这再次表明存在投资转移效应A。

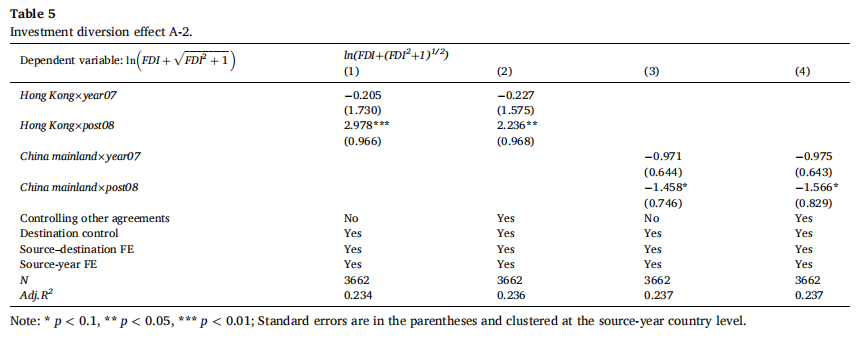

如图5(a)所示,2008年后,其他避税港对中国香港的外国直接投资较合成中国香港有所增加,证实了我们在表5第(1)列的回归结果。同时,如图5(b)所示,2008年后,其他避税港对真实大陆的外商直接投资较合成大陆有所下降,证实了我们在表5第(3)列的回归结果。综上所述,通过综合控制方法得到的结果再次表明了投资转移效应A的存在。

(2) 投资转移效应B

接下来,我们使用类似的方法来检验是否存在投资转移效应b,结果如表6所示,列(1)、(3)不控制其他税收协定或税收情报交换协定和列(2)、(4)控制其他税收协定或税收情报交换协定的影响,Hong Kong×post和China mainland×post的估计系数不显著,说明非避税天堂没有增加对中国香港的外国直接投资或减少对内地的外国直接投资,也没有投资转移效应B。

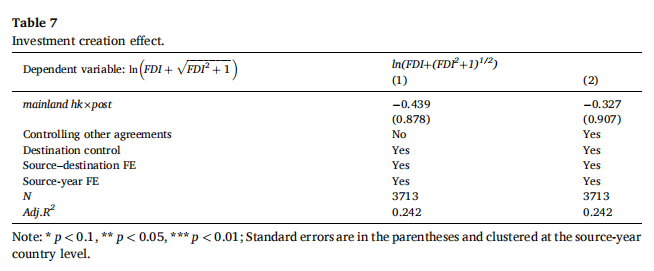

2、 投资创造效应

如表7所示,其他避税港对内地和本港的总外国直接投资没有增加。也就是说,没有投资创造效应,只有投资转移效应。

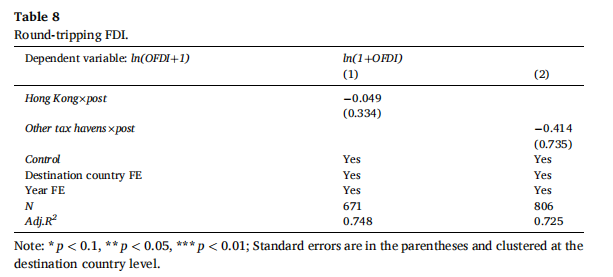

3、 返程外国直接投资

我们假设实施双边税收协定后,内地对中国中国香港的对外直接投资增加,而对其他避税天堂的对外直接投资减少,是因为通过中国香港进行更多的返程投资。然而,估计结果并不支持这一假设。

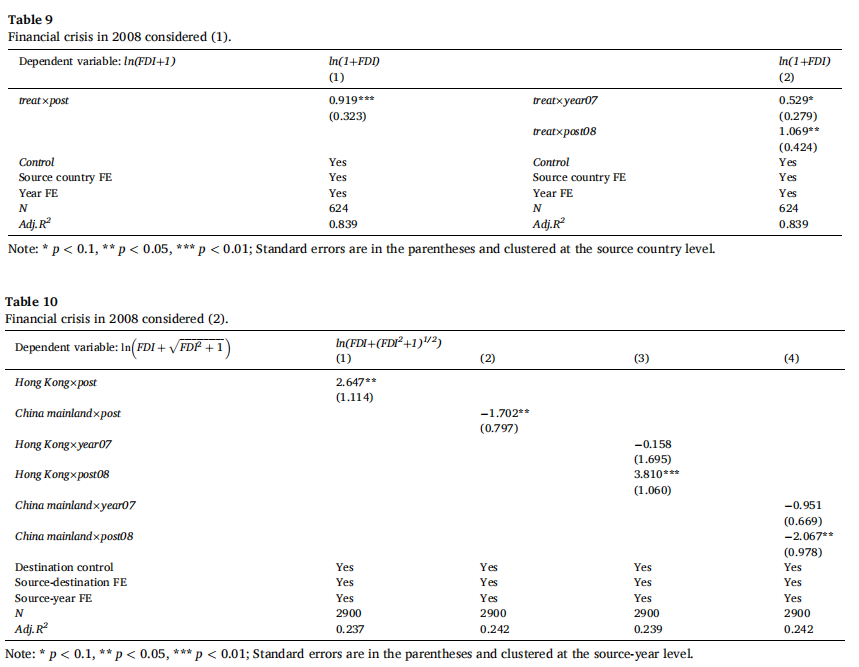

4、 2008年的金融危机

我们从样本中排除了受金融危机影响最大的2008年和2009年的观察结果,并再次进行了回归分析。估计结果如表9和表10所示,假设1和假设2仍然有效。

06

结论和政策建议

本文从税收的角度解释了中国内地外国直接投资(FDI)来源国或地区的组成变化。通过使用2003年至2012年中国的FDI数据,并采用双重差分模型,我们有三个主要发现。首先,在2007年中国内地与中国香港双边税收协定实施后,来自中国香港的FDI显著增加,并且在一系列必要的测试后,这一结果仍然稳健。第二,2008年税制改革后,中国香港资本流入的增长更为显著。第三,可能存在投资转移效应,这背后是中国香港资本的大幅增加,但并没有投资创造效应。跨国公司可能更倾向于通过中国香港而不是其他避税天堂在中国内地投资。这种转移效应的一个后果是,在宏观层面上,来自中国香港的FDI金额和份额急剧上升,而来自其他避税天堂的则下降。因此,近年来中国FDI来源国或地区组成的变化背后,存在由税收驱动的调整。来自中国香港和其他避税天堂的FDI对中国内地与中国香港双边税收协定中的优惠税率有不可忽视的反应。然而,我们的研究也有一些局限性。由于数据可用性的限制,我们没有基于企业的微观数据进行讨论,这可能是后续研究的方向。

为了构建新的发展模式,中国需要提高对外开放的水平,因此吸引更多的外国资本流入并提高其质量至关重要。在这样的背景下,本研究有三个政策建议。首先,税收政策是影响外国直接投资(FDI)流入的重要因素。作为东道国,中国应该关注其税收政策对不同来源国或地区FDI流入的不同影响,特别是一些流入的FDI是由避税激励驱动的。为了优化税收政策的设计,我们需要考虑如何识别由避税驱动的FDI。其次,在国内市场和国际市场同等重要的新开放经济背景下,国内税法与双边税收协定之间的互动将变得越来越频繁。因此,无论是国内税法的修订还是双边税收协定,都应实现通过合理的税收政策来吸引高质量FDI的目标。最后,双边税收协定中的优惠税率既创造了优势也带来了劣势,虽然它们有助于吸引外国投资,但也为避税留下了空间,可能导致东道国和母国的税基侵蚀,并损害税收的公平性。一方面,中国应进一步完善国内税法中的相关反避税规定;另一方面,中国应继续积极参与全球税收合作和国际税收规则的制定,以构建一个更公平、更合理的国际税收秩序,这将有助于以更加有序的方式促进国际资本的流动。

Abstract

This paper explains the changes in the composition of the source countries or regions of FDI in China from the perspective of taxation. Based on FDI data from 2003 to 2012, the empirical test, employing the difference-in-differences (DID) model, shows that, after the implementation of the tax agreement between the mainland and Hong Kong in 2007, FDI from Hong Kong increased significantly. After the integration of domestic and foreign-funded enterprise income tax systems in 2008, Hong Kong capital inflows increased even more drastically. The extended analyses show that, the substantial increase in Hong Kong capital after the implementation of this bilateral tax agreement was partly related to the diversion effect of investment. MNCs might have diverted investment from other tax havens to the mainland via Hong Kong, resulting in a sharp increase in the amount and proportion of Hong Kong investment, whereas those of FDI from other tax havens have declined.

声明:推文仅代表文章原作者观点,以及推文作者的评论观点,并不代表香樟经济学术圈公众号平台的观点。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号