图片来源:网络

原文信息:

Jiang, Z., Peng, C., and Yan, H., “Personality Differences and Investment Decision-making”, Journal of Financial Economics, 2024, 153(1), 103776.

01

引言

个人投资组合和收益之间具有显著且持久的异质性。虽然投资差异与年龄、财富、智力和金融素养等有关,但这些个体特征并不能完全解释观察到的差异。当使用人口统计变量来解释投资者的信念时,也面临类似的挑战。例如,Giglio et al.(2021)的研究表明,投资者的预期存在持久的异质性,而仅凭人口统计变量无法解释这种差异的大部分。因此,研究需要扩展特征集合,以解释人们进行投资决策的过程。

为了研究金融决策过程,作者引入了一组新的个体特征,即个性特质。他们的总体假设是,个性特质的持久差异与信念和投资决策的持久差异相关。首先,大量研究表明,个性特质对各种生活结果具有影响,包括健康和衰老、婚姻和事业成功以及消费行为等经济决策。由于投资决策只是生活决策的另一种形式,合理地期望个性特质在其中也起到作用。其次,许多由个性心理学家提出的概念,如情绪不稳定性和责任心,与经济学家提出的风险规避和时间偏好等概念相关且可能互补。这些基于心理学的概念可以为衡量和展示投资决策背后的力量提供新的方法,超越传统经济学的衡量标准。

理论分析

02

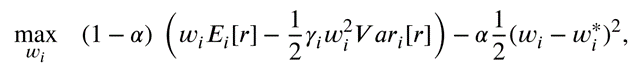

在理论分析部分,作者提出了一个简化的投资组合选择模型,以说明个性特质与投资决策之间的潜在联系。在这个模型中,投资者权衡优化标准的“均值-方差”效用和维持“目标投资组合”。这个组合中包括两种资产,一种是无风险的资产,收益率为0,另一种是股票,具有随机收益r。因此,投资组合选择是通过两种渠道决定的。

其中,E[r]和Var[r]表示股票的客观收益率均值和方差,wi表示投资者i分配到股票投资的权重,γi表示风险厌恶程度,α表示非经济效应权重。前者捕捉了标准“均值-方差”偏好的经济效应,而后者在简化形式上反映了非经济效应。例如,有些人可能喜欢将股票市场投资作为一种社交活动,并因此从与投资回报无关的来源中获得效用。这种倾向将通过具有高股权份额的目标投资组合来体现。

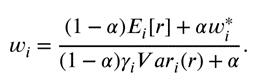

投资者i 的最优投资组合为:

个性特质会从两方面影响投资决策。第一,个性特质会影响预期收益率E[r]、风险Var[r]和风险厌恶程度γi。例如,情绪不稳定的投资者更加悲观,他们更偏好持有无风险资产;第二,个性特质会影响投资者信念和偏好,导致影响非经济效应,例如社牛的投资者会更多的分配高风险资产,使自己的非经济效益最大化。

03

实证检验

本文使用了人格五因素模型来评估投资者的个性特质。人格五因素模型是一种广泛应用的心理学模型,将人的个性特质划分为五个维度:外向性、宜人性、尽责性、情绪稳定性和开放性。

(1)开放性(Openness):反映了个体对新观念、新经验和新挑战的接受程度;

(2)尽责性(Conscientiousness):反映了个体对目标设定、自律和组织性的程度;

(3)外向性(Extraversion):反映了个体对社交活动和外部刺激的需求程度;

(4)宜人性(Agreeableness):反映了个体与他人互动时的合作、友好和善良程度;

(5)情绪稳定性(Neuroticism):衡量了个体情绪稳定性和情绪反应强度的程度。

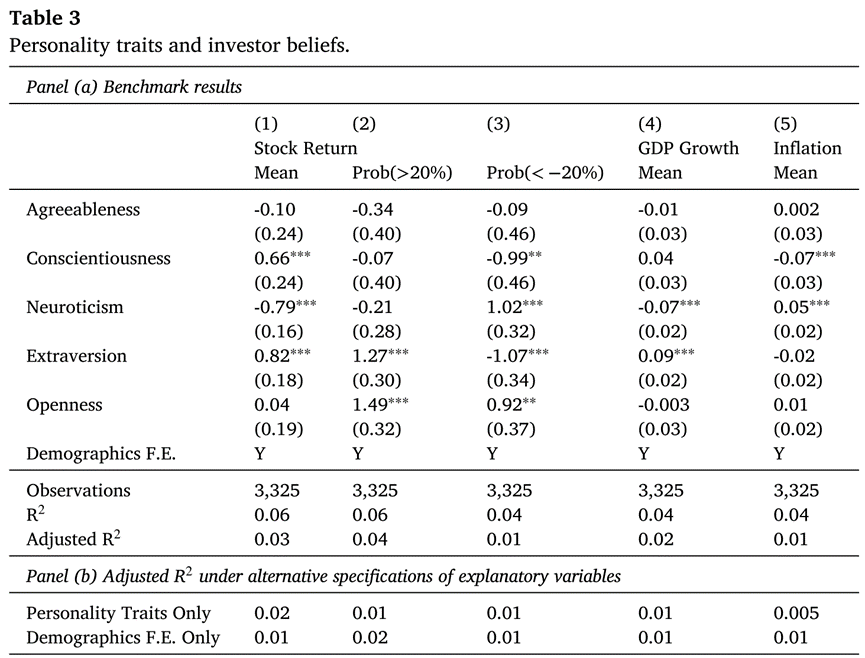

1.个性特质与收益预期

研究发现,其中情绪稳定性和开放性与投资决策之间存在显著关联。具体而言,情绪不稳定的投资者倾向于对股权投资持有较低的偏好。情绪不稳定的人更容易受到市场波动和风险的影响,因此他们倾向于对股票市场持较为谨慎的态度,可能会将更多的资金分配给其他低风险的投资工具。他们对未来经济增长也持更为悲观的看法,并预期更高的通货膨胀率。相反,低开放性的投资者也倾向于在股权投资方面分配较少的资金。开放性较低的人可能更喜欢传统的投资方式,对于股票市场的不确定性和风险持有较高的厌恶情绪。就解释股市回报率的预期而言,个性特质的五个因素的解释能力(通过调整后的R方)与所有人口统计变量的综合解释能力相当。

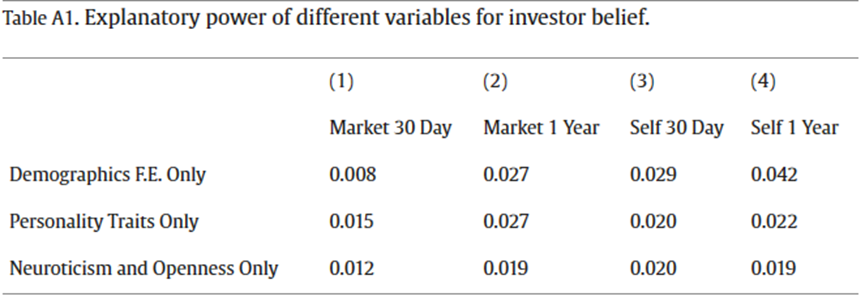

为了验证情绪稳定性和开放性是影响预期的个性特质,作者在中国个人投资者中进行了额外调查。作者通过深圳证券交易所的投资者教育中心进行了调查。在2021年11月29日至2022年1月6日,在中国60家最大券商的分支机构之间进行了随机抽样。将投资者对未来表现的信念回归到人口统计变量或个性特质上。在表A1中报告了调整后的R2。在第一行中,我们使用人口统计变量作为解释变量。具体而言,使用了年龄、教育、财富和收入等虚拟变量。在第二行中,我们使用了五个个性特质。在第三行中,我们特别使用了在正文中突出显示的两个个性特质:情绪稳定性和开放性。我们注意到,个性特质的解释力与人口统计虚拟变量相当,这与我们在正文中的发现一致。此外,虽然调整后的R2在各种规范中相对较低,但情绪稳定性和开放性仍然是受访者预期的显著预测因子。

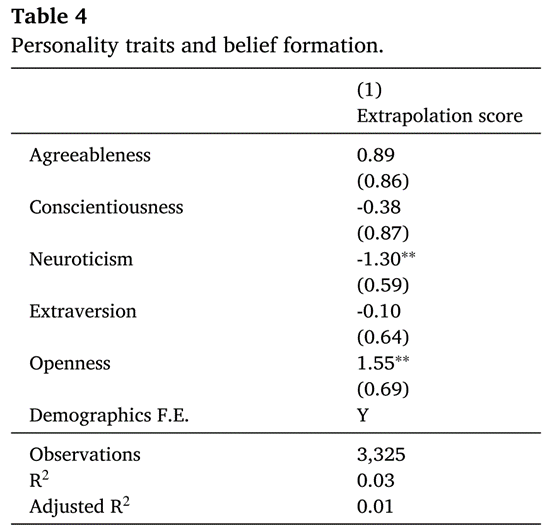

文章也探究了个性特质如何影响投资者的信念形成过程。文献中两种最简单、最常研究的信念形成过程是外推信念和均值回归信念。在调查中,作者询问受访者是否相信如果一只股票在过去一年中大幅上涨或下跌,它在接下来的一年中会上涨、下跌还是保持不变。根据受访者的回答,为每个受访者分配一个外推分数,范围从-100到100,其中较高的分数表示更外推且更少均值回归的信念。结果显示,情绪稳定性和开放性再次显著;情绪更不稳定与更少的外推和更多的均值回归信念相关,而更高的开放性与更多的外推和较少的均值回归信念相关。因此,个性特质不仅影响信念的水平,还影响对趋势和连续性的感知。总的来说,对股票回报的均值回归或连续性的信念不一定是非理性的。然而,研究结果表明,对均值回归或连续性的信念倾向取决于个性特质,突显了它们在信念形成中的重要作用。

2.风险厌恶

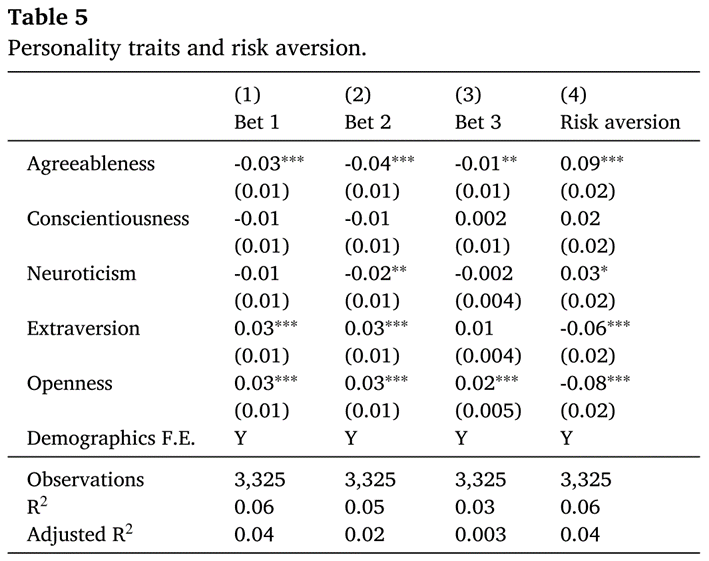

个性特质也与风险偏好相关。此外,投资者的预期股票回报率和风险厌恶之间不存在相关性,这表明这两个衡量指标反映了个体特征的不同方面。表5展示了回归结果。被解释变量为是否参加特定赌约的虚拟变量。每个赌约中包含一个有风险的工作。若受访者选择3个有风险的工作,则认为受访者的风险厌恶程度为1;受访者每拒绝1个风险工作,风险厌恶程度加1;当受访者拒绝所有有风险的工作时,受访者的风险厌恶程度为4。回归结果表明,个性特质中的开放性较高的投资者更愿意承担风险。

3.社交互动倾向

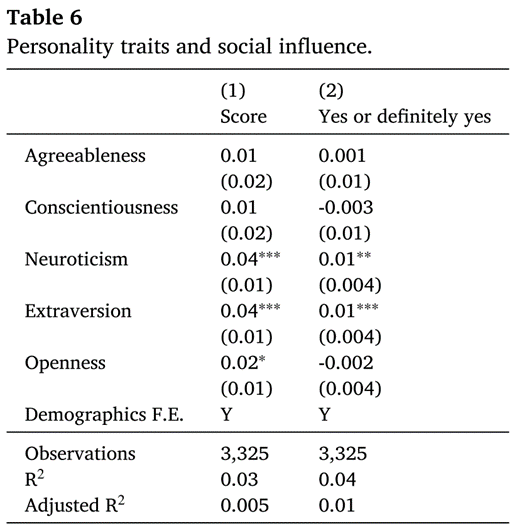

研究还发现,个性特质对投资者的信念和社交互动倾向也有影响。作者设定了如下的调查问题“当你周围的人开始流行一种新型投资时,你是否会考虑进行投资?”,从“绝对不会”到“肯定会”赋值1到5分。表6展示了回归结果。结果发现,情绪稳定性和开放性与投资者对股票市场和经济的看法相关。情绪不稳定的人可能更容易受到负面新闻和市场噪音的影响,因此他们更可能对股票市场持较为悲观的看法。相反,开放性高的人可能更愿意接受新的经济观点和市场信息,对股票市场持有较为乐观的态度。

来自各国的经验证据

04

1.美国投资者的经验证据

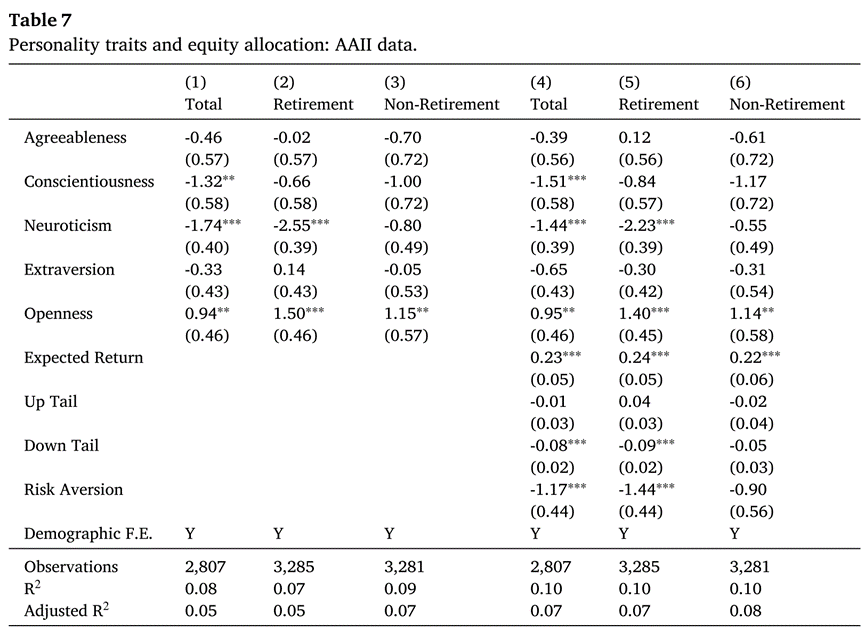

本文通过美国个人投资者协会(American Association of Individual Investors,AAII)的调查获得了每位受访者作为财富的一部分的整体股票投资额,并将其与五个个性特质进行回归,控制性别、年龄、州别和教育的固定效应。如表7第(1)列所示,情绪不稳定和低开放性都与低股票投资相关。然而,这两种影响似乎通过不同的途径产生作用。情绪不稳定与低预期回报和高崩盘风险相关,但与风险厌恶没有明显的相关性。因此,情绪稳定性对股权资产配置的影响可能通过信念渠道实现。相比之下,高开放性与低风险厌恶和高感知风险相关,但与预期回报无显著相关性。也就是说,这种影响主要是由偏好渠道主导的:开放性较高的投资者具有较低的风险厌恶,因此股权配置较高,尽管他们感知风险较高。

随后分析了退休储蓄和非退休储蓄中的股权投资配置。结果表明,退休储蓄中,高开放性和情绪稳定的投资者会有更高的股权资产配置。而在非退休储蓄中,与开放性相关的系数保持一致,但与情绪稳定性相关的系数不再显著。作者认为非退休储蓄的数据更加嘈杂,因为它们可能包括私募股权和对冲基金等风险投资,但不计入股权份额。

2.澳大利亚投资者的经验证据

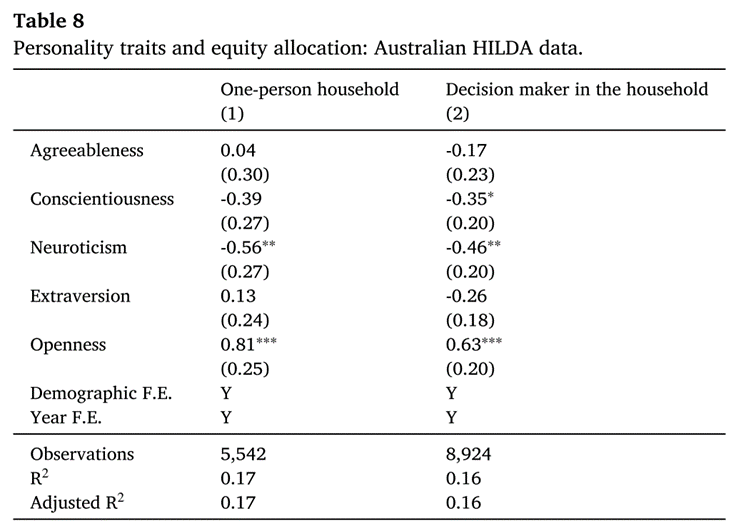

由于个性特质对投资决策的影响是随时间变化的,而通过AAII的调查只能捕捉到特定时间点的情况。所以,本文使用了澳大利亚的家庭收入和劳动力动态(Household,Income and Labour Dynamics,HILDA)调查,该调查是基于家庭的面板研究。在表8的第(1)列中,本文将HILDA数据限制在单人家庭的子样本中,这样可以完美地将个体的个性特质与其投资组合持有进行匹配。在第(2)列中,本文使用了那些声称“总是”或“通常”是做出家庭储蓄、投资和借贷决策的受访者的子样本。令人欣慰的是,这些结果进一步验证了我们之前的分析:情绪稳定性和开放性都与家庭投资组合中的股权资产比例显著相关。

3.德国投资者的经验证据

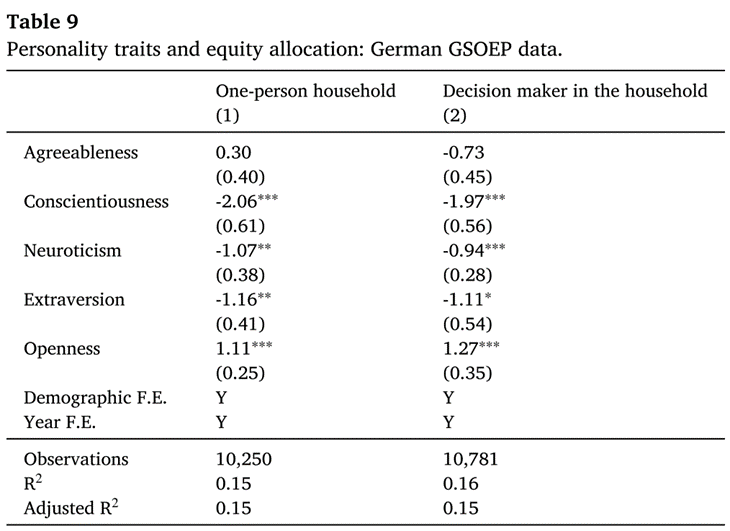

为了探究结论在不同语言和文化环境中的影响,作者进一步使用了德国社会经济面板(German Socio-Economic Panel,GSOEP)的数据进行重新检验。然而,该调查只提供了一个是否参与股票市场投资的虚拟变量。因此,分析仅限于边际效应。在考虑到这一限制的情况下,使用这个虚拟变量(乘以100)作为因变量。表9展示了回归结果。与美国和澳大利亚样本中的强度边际结果类似,情绪稳定性相关的系数显著为负,开放性相关的系数显著为正,而宜人性在这个德国样本上不显著。此外,在这个德国数据中,责任心和外向性与股票市场投资相关。

05

结论

本文基于对富裕的美国个人投资者进行了一项全国范围的调查,研究个性特质对投资决策的影响。研究结果表明,个性特质可能通过三个不同的渠道影响投资决策:信念、偏好和社交互动倾向。情绪稳定性和开放性这两个特质在解释股权投资方面尤为重要,通过两个不同的渠道进行影响:情绪稳定性通过信念影响股权投资,而开放性通过偏好影响股权投资。本文也讨论了如何将个性特质纳入未来的金融决策框架,并主张在这些框架中考虑社交互动的必要性。

推文作者

王玺,东北财经大学会计学院。

欢迎批评与交流:

Abstract

We survey thousands of affluent American investors to examine the relationship between personalities and investment decisions. The Big Five personality traits correlate with investors’ beliefs about the stock market and economy, risk preferences, and social interaction tendencies. Two personality traits, Neuroticism and Openness, stand out in their explanatory power for equity investments. Investors with high Neuroticism and those with low Openness tend to allocate less investment to equities. We examine the underlying mechanisms and find evidence for both standard channels of preferences and beliefs and other nonstandard channels. We show consistent out-of-sample evidence in representative panels of Australian and German households.

声明:推文仅代表文章原作者观点,以及推文作者的评论观点,并不代表香樟经济学术圈公众号平台的观点。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号