图片来源:GPT4 DALL-E3

原文信息:

Alfaro, Laura, and Davin Chor. Global Supply Chains: The Looming “Great Reallocation”. No. w31661. National Bureau of Economic Research, 2023.

01

前言

过去几十年来,全球供应链一直受到研究者和政策制定者的关注。从20世纪90年代末到21世纪初,人们对全球价值链(Global Value Chains, GVCs)如何提高复杂制造过程的效率产生了浓厚的兴趣。在通信技术的进步和贸易政策的自由化的推动下,企业开始更广泛地利用专业化的优势,通过在多个地点进行生产阶段或采购投入,每个地点都能在其所占的价值链环节上发挥特长。这反过来为那些成功获得全球价值链相关生产角色的新兴经济体创造了增长机会。

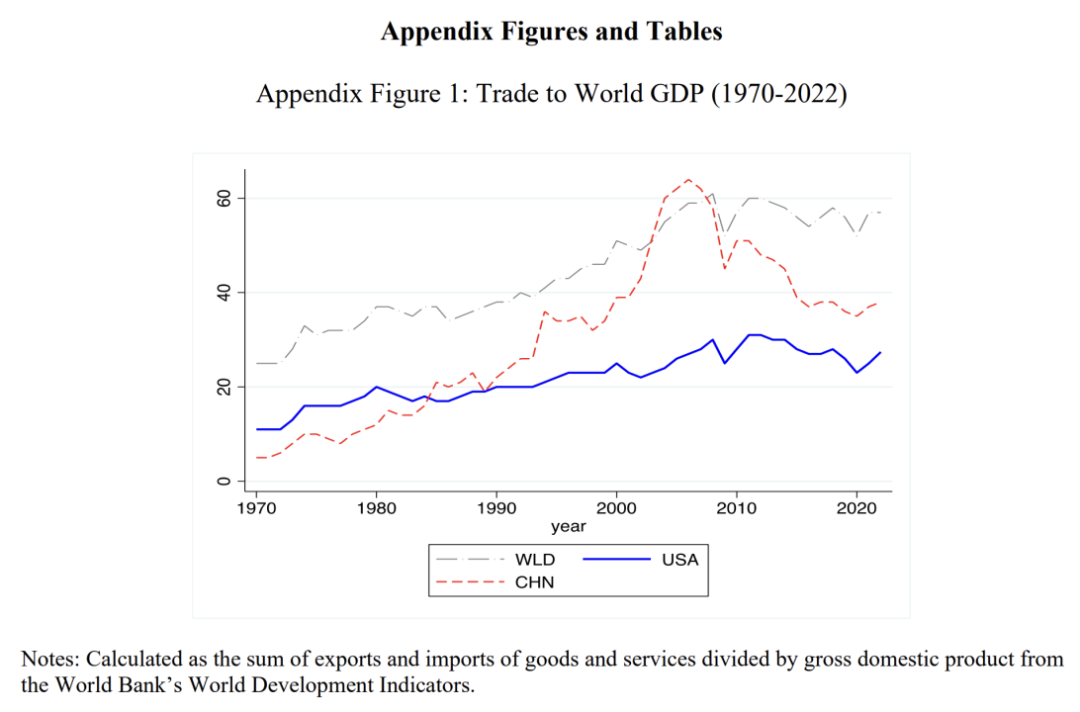

在2008年全球金融危机之前的四十年里,世界贸易稳步增长。在1990年代,商品和服务贸易与GDP的比率对于全球来说是38%,对于美国是20%,对于中国是22%。到了2006年,全球和美国商品和服务贸易的占比分别增长到60%和27%。作为全球供应链关键环节中国达到了65%。

然而,近来对全球价值链的乐观看法已经大为减弱。取而代之的是,人们愈发关注庞大的供应链可能给企业和国家带来的中断风险。这种担忧在自然灾害和公共卫生危机的冲击下急剧扩大。中美之间贸易摩擦也促使美国重新审视其对与中国相关的供应链的依赖,特别是对于被认为具有战略或国家安全重要性的商品。

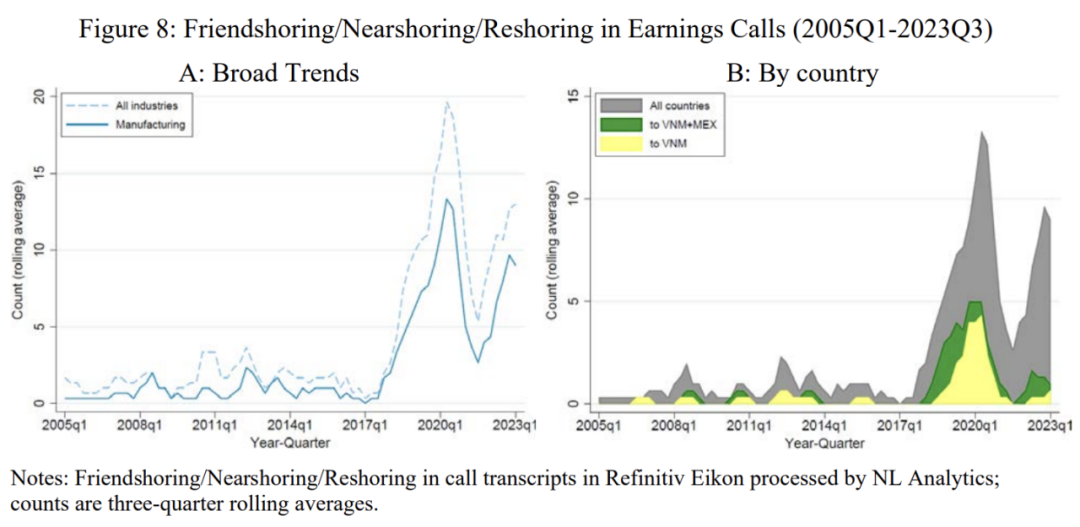

自2018年起,美国企业的财报电话会议中关于友岸(friendshoring)、近岸(nearshoring)或回流转移(reshoring)的提及频次呈现上升趋势。在这些讨论中,相当数量的案例涉及潜在的从中国向越南或墨西哥的产业转移。同时,中国作为美国及其他外商直接投资(Foreign Direct Investment, FDI)来源国的首选绿地投资目的地,其重要性亦有所降低。

Laura Alfaro和Davin Chor在本文讨论了贸易政策的转变、技术进步以及对不同风险的认知如何改变了跨境生产和供应链安排。他们使用联合国商品贸易统计数据库总结了美国的进出口概况,并从其他来源收集数据,以描述跨国活动和外国直接投资的特征。

本文认为,需要谨慎对待以下两个方面的潜在问题。首先,旨在减少美国对中国相关供应链依赖的政策有可能未能达到预期目标。通过分析贸易数据,本文发现中国在美国进口总量中所占比例虽有所下降,其在欧洲的进口份额却出现上升。此外,近年来中国加强了与越南和墨西哥在贸易和外国直接投资方面的联系。这可能意味着美国仍可能通过与这些第三国的贸易及全球价值链的间接联系,保持与中国的某种程度上的依赖关系。

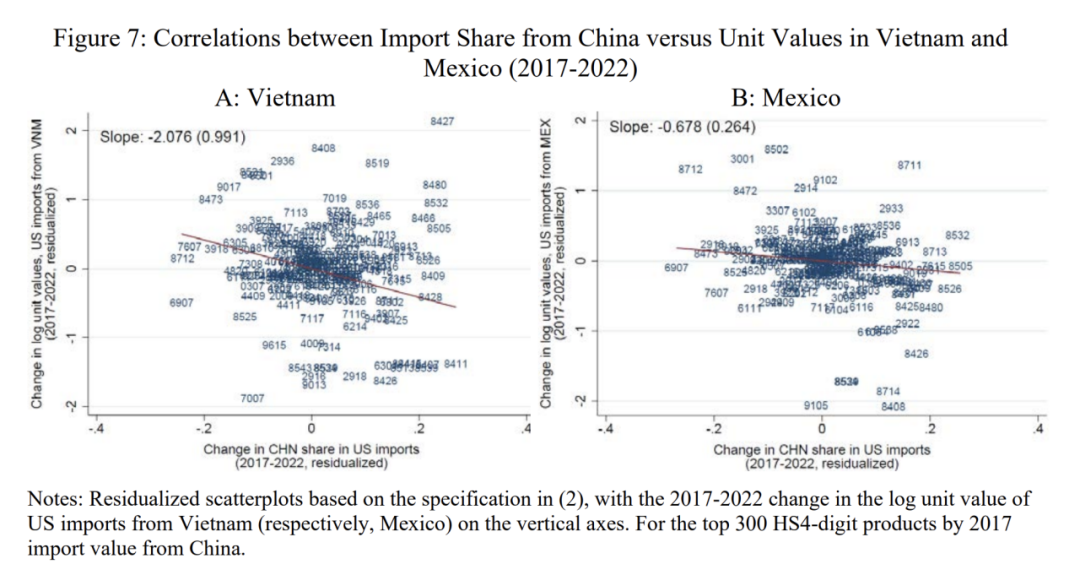

其次,全球供应链活动的持续重新分配可能伴随着一系列成本,这些成本需进行严格的监控和评估。目前,实证研究已经显示,美国对中国商品征收的关税几乎全部由美国消费者以更高的价格承担(Amiti et al. 2019; Fajgelbaum et al. 2020; Cavallo et al. 2021)。本文进一步探讨了中国在美国产品进口份额的减少与越南和墨西哥进口产品单价的上升之间的关联,这一变化可能反映了这些区域的生产成本增加。需要更多研究工作来评估这种从中国直接进口的转移对美国价格和通货膨胀的具体影响。同样,也亟需构建更多框架来正式评估重新本土化的动态收益——例如,由于集聚效应或美国制造业创新增长所带来的益处——是否能够抵消为实现这一转变所产生的静态福利损失。

02

数据来源

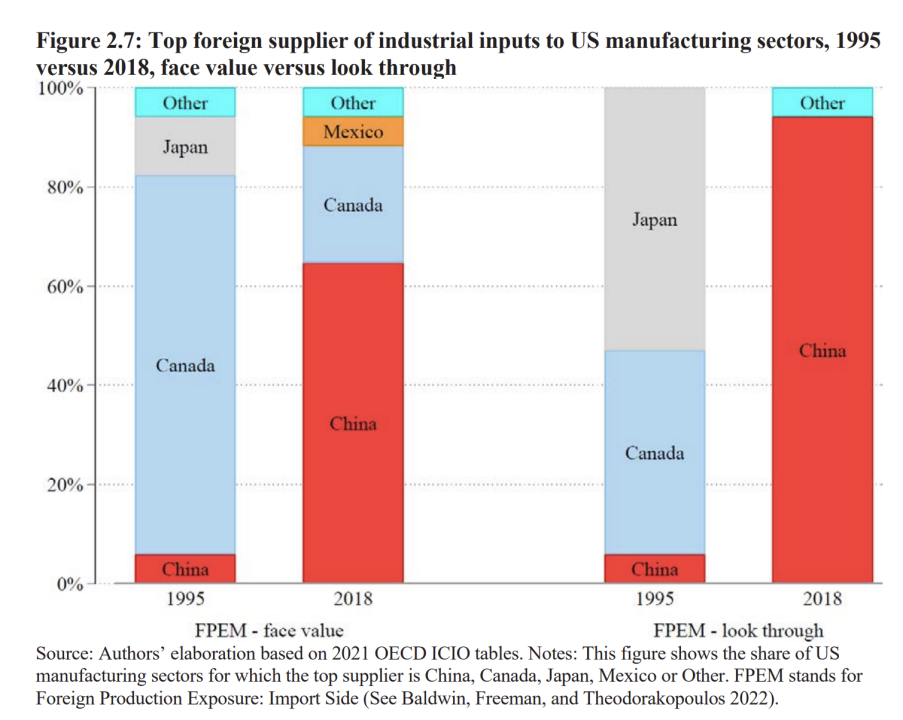

在数据来源方面,本研究主要依托了联合国贸易统计数据库(UN Comtrade)提供的详实的贸易数据,这些数据不仅更新至2022年,还包括了较为精细的产品分类信息(本文使用的是四位数的HS编码级别数据)。熟悉全球价值链(GVCs)相关研究的读者应当了解,这样的贸易流量数据仅能反应出直接的采购情况。在全球供应链的背景下,例如美国港口所接收的商品,实际上可能包含了多个国家及其产业所贡献的附加值。仅仅关注直接进口的总价值会导致低估某些国家在全球价值链中的参与程度,以及美国对这些国家作为供应链伙伴的依赖性,尤其是那些处于供应链上游阶段的国家。

为了克服这一局限性,研究人员在过去20年中发展出了若干会计方法来追踪和量化全球价值链不同阶段的附加值贡献(参见 Johnson and Noguera, 2012; Koopman et al., 2014; Borin and Mancini, 2023)。这些方法分析了世界投入产出表中记录的国家和行业间的交易数据(如美国汽车行业从墨西哥汽车零部件行业的采购),从而推断出附加值的来源。尽管如此,编制这些世界投入产出表非常耗时,导致这些数据发布有所延迟:例如,世界投入产出数据库最新的数据仅覆盖至2014年,而经合组织的跨国投入产出表的数据更新至2018年。遗憾的是,这些数据并不适用于分析近五年全球供应链的变动情况。

鉴于实时的全球价值链交易会计数据的缺失,本文的研究方法将专注于通过产品层面的贸易流量来观察直接采购模式的变化。为了更深入了解各国在全球价值链中的角色,本文将结合上游性行业指标(Fally, 2011; Antràs et al., 2012)分析贸易数据,从而揭示美国在全球生产网络中的定位及其随时间推移的变迁。此外,本文还将采用以下补充性的信息源:(i)跨国附属公司的销售数据(来源于美国经济分析局)和绿地外商直接投资信息(来源于FDI Markets),这些数据有助于理解跨国公司如何运营全球价值链;(ii)公司收益电话会议的信息(来源于NL Analytics),以便进行主题分析,深入了解公司的战略优先事项;以及(iii)关于美国制造业近期状况的信息(来源于劳工统计局),以评估制造业回国本土化的趋势。

03

主要结论

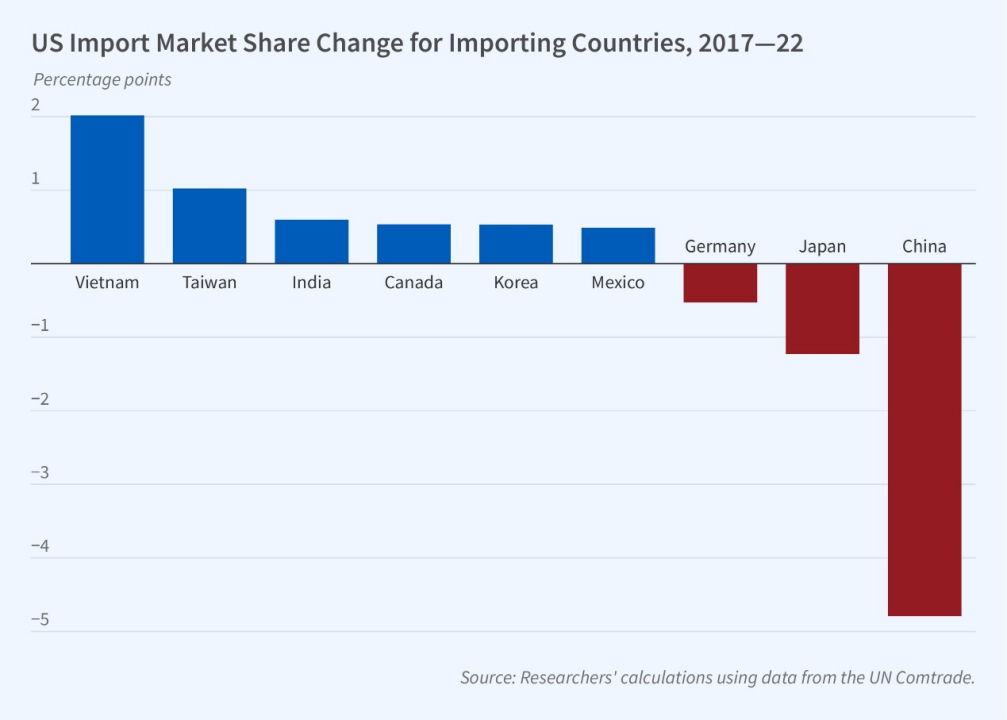

在上世纪90年代,随着北美自由贸易协定的签署和贸易向低工资国家的转移,中国和墨西哥在美国进口份额中大大提升。然而,自2017年以来,美国进口的来源国构成发生了重大变化。中国在美国商品进口中的份额在2017年达到了21.6%的峰值,随后开始下降到16.5%。与此同时,越南和墨西哥的进口份额有所增加。

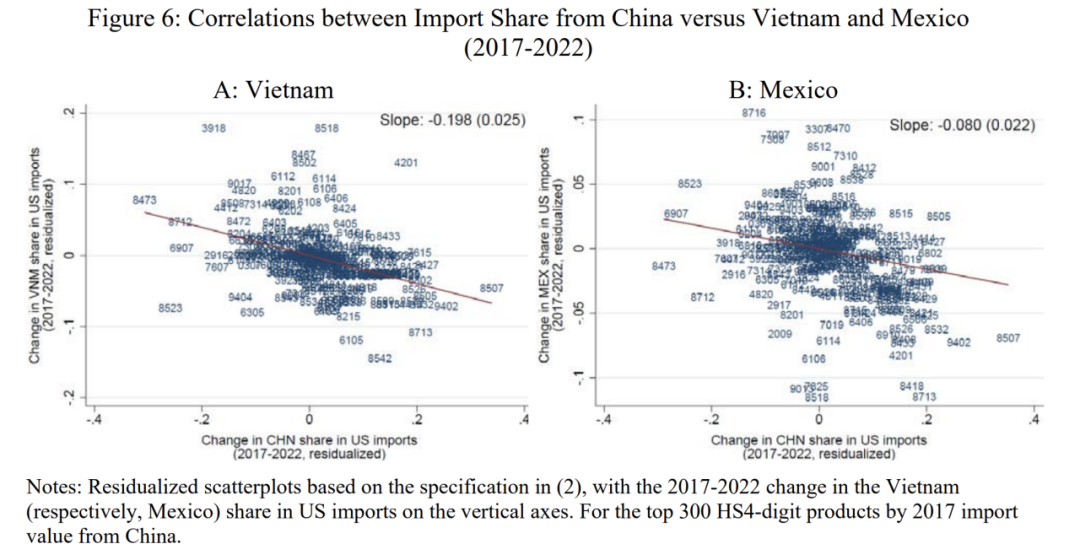

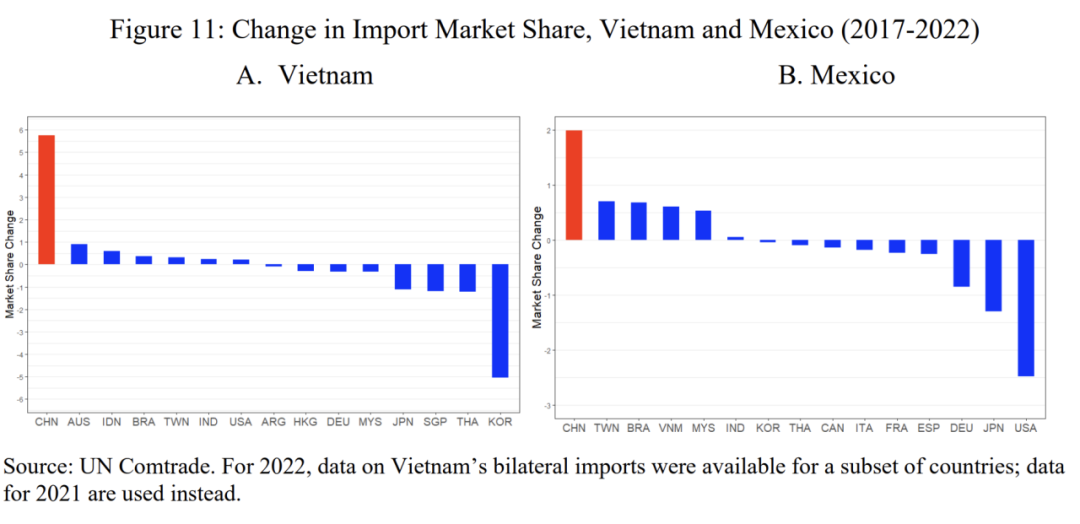

本文研究发现,在HS4产品中,2017-2022年间,中国在美国进口中的份额下降与越南和墨西哥在美国进口中的份额增加呈系统性的相关性(即使考虑到这些国家在美国市场份额的预期趋势)。

但是,越南和墨西哥作为美国进口来源的角色带来了一些额外的成本:相较于从中国进口商品,越南和墨西哥的价格更高。

本文对产品的“上游性”进行了量化,这一指标衡量了产品与成品的接近程度,并据此分析了美国进口结构随时间的变化趋势。所谓“上游性”较高的产品,例如化工原料、石油和矿产等,在最终抵达消费者手中之前需经历多个加工阶段。相反,“上游性”较低的产品,如玩具、服装、家具和汽车等,更接近最终消费状态。

美国的出口产品通常比其进口产品在生产链上更趋向于初级阶段。在过去十年中,农产品和石油产品出口的增长进一步加固了这一趋势。即便将石油和农产品排除在外,美国的出口产品仍倾向于处在生产过程的早期阶段,而进口产品则更为成熟,更接近最终消费状态。这反映出美国在出口上游机械设备和中间投入品方面持续占据重要地位,这些产品往往被用于海外的组装加工。

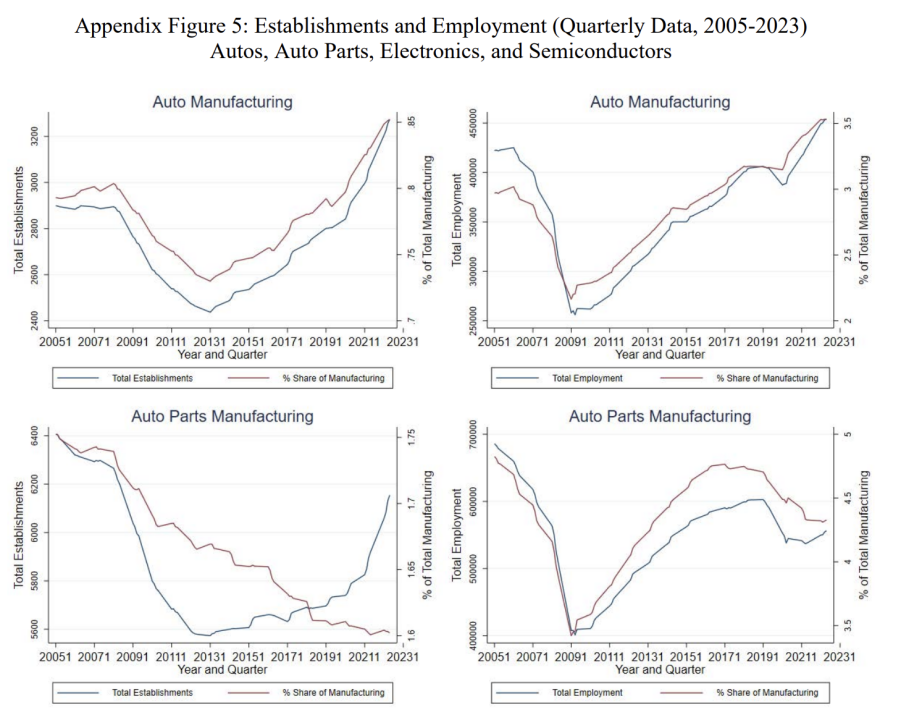

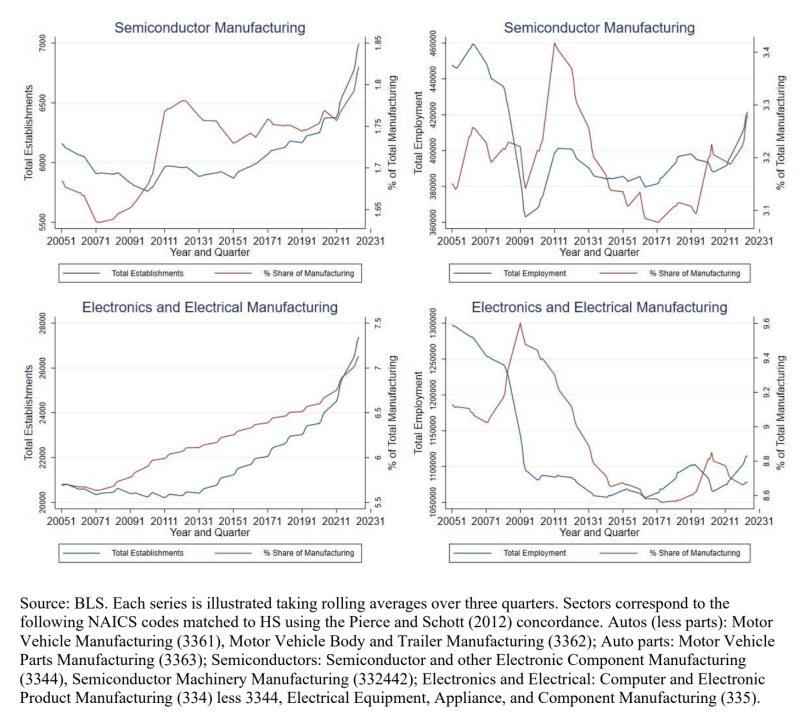

不过,随着美国制造业活动的潜在复苏,过去五年间进口产品的“上游性”有所提升,暗示更多的生产完成阶段可能正在国内进行。与此同时,美国的制造业部门建设和就业人数亦呈现增长态势。

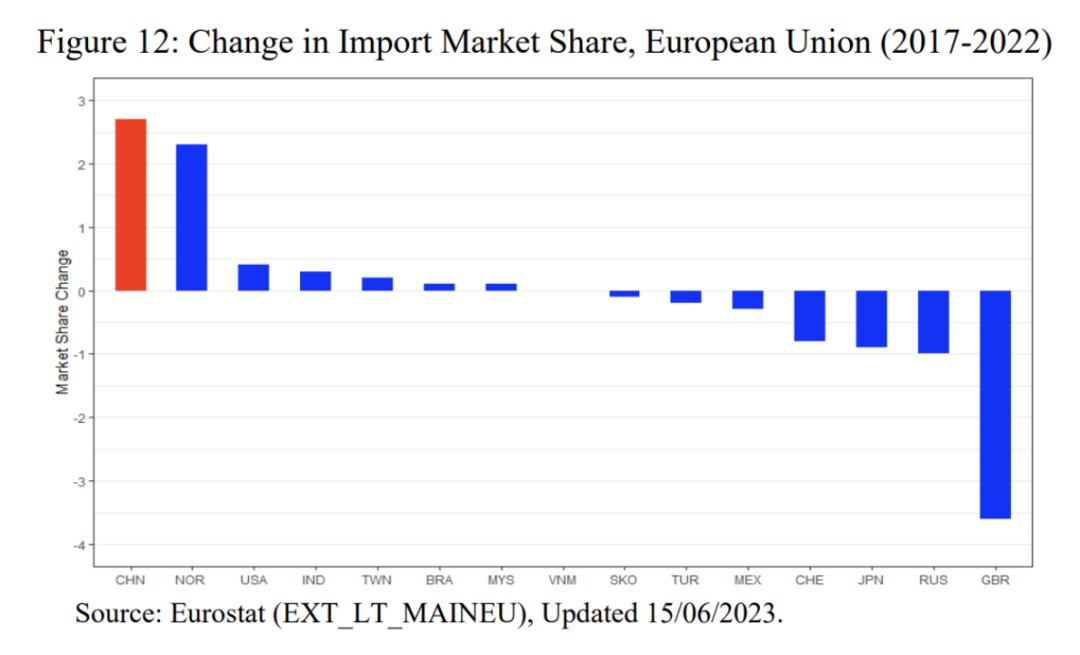

尽管美国正在调整其直接采购和进口策略,将部分重心转移到越南和墨西哥,但这并不必然表明美国对中国的经济依赖程度有所下降。实际上,美国仍通过第三方国家与中国维持着紧密的贸易往来。尽管中国在美国进口市场中的占比有所减少,但其在欧洲市场中的份额却呈现增长态势。此外,中国不仅加强了与越南和墨西哥的贸易联系,还在这两个国家扩大了外国直接投资的规模。这表明,尽管美中贸易格局有所变化,但中国在全球贸易网络中的影响力仍在持续扩张。

Abstract

Global supply chains have come under unprecedented stress as a result of US-China trade tensions, the Covid-19 pandemic, and geopolitical shocks. We document shifts in the pattern of US participation in global value chains over the last four decades, in terms of partner countries, products, and modes, with a focus on the last five years (2017-2022). The available data point to a looming “great reallocation” in supply chain activity: Direct US sourcing from China has decreased, with low-wage locations (principally: Vietnam) and nearshoring/friendshoring alternatives (notably: Mexico) gaining in import share. The production line positioning of the US’ imports has also become more upstream, which is indicative of some reshoring of production stages. We sound several cautionary notes over the policies that have set this reallocation in motion: It is unclear if these measures will reduce US dependence on supply chains linked to China, and there are moreover already signs that prices of imports from Vietnam and Mexico are on the rise.

声明:推文仅代表文章原作者观点,以及推文作者的评论观点,并不代表香樟经济学术圈公众号平台的观点。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号