图片来源:摄图网

原文信息:Nekoei, A., & Seim, D. (2023). How do inheritances shape wealth inequality? Theory and evidence from Sweden. Review of Economic Studies, 90(1), 463-498.

01

引言

财富不平等一直是不平等最突出的方面之一,在所有不平等衡量标准中最高,进而对于社会造成了很大的不利影响。除了自创财富外,财富不平等的另一个重要来源是继承的财富,即遗产。现有研究对于遗产税以及财产税的征收存在广泛的分歧,因此如果可以分析出遗产相对于自创财富对于财富不平等的遏制能力,就可以为政策制定者以及公民制定遗产税及财产税提供指导。除此之外,财富可以带来权力和影响力。因此,财富不平等是理解任何社会冲突的核心。

基于此,来自斯德哥尔摩大学的Arash Nekoe和David Seim于2023年发表在Review of Economic Studies上的论文“How Do Inheritances Shape Wealth Inequality? Theory and Evidence from Sweden”利用理论以及实证分析结合的方法,分析了遗产对于财富不平等的作用。

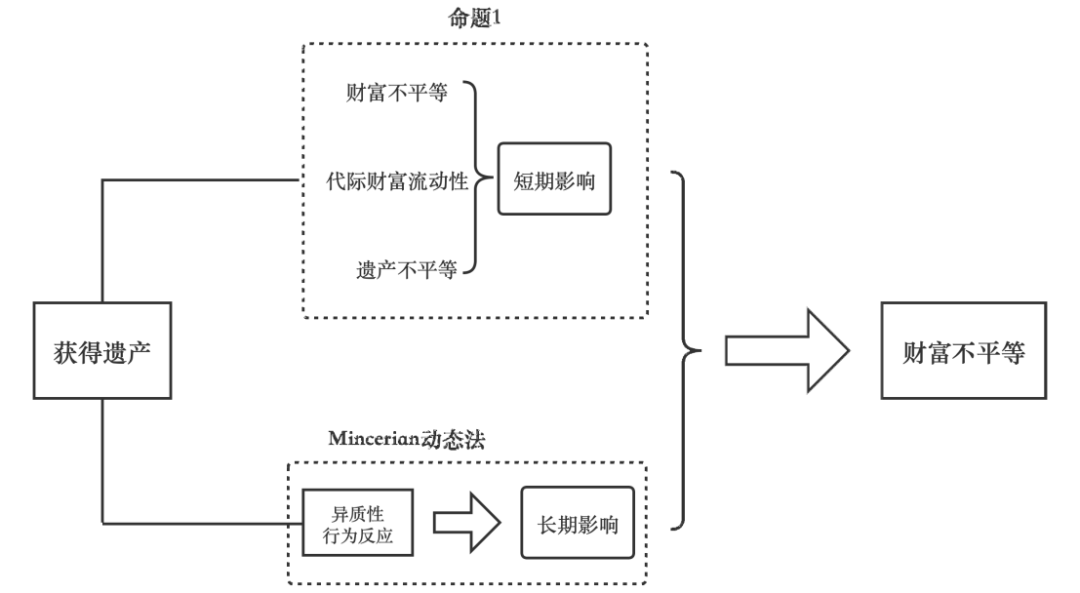

具体来说,作者首先建立了一个理论框架,以了解遗产如何在短期(获得遗产时)和长期(考虑继承人的异质性行为反应)影响财富不平等。然后,使用瑞典的全民数据,利用了遗产接收时间的外生变化,使用事件研究法(Event Study)通过比较同一出生群体在不同年龄失去父母的相似个体对遗产对财富不平等的影响进行实证检验。

本文研究发现,遗产在短期内减少了财富不平等。但由于富裕继承人与其他继承人之间在获得遗产后的行为反应存在巨大差异,这种效应在十年内完全逆转。

02

理论框架

1.继承者的异质性行为反应

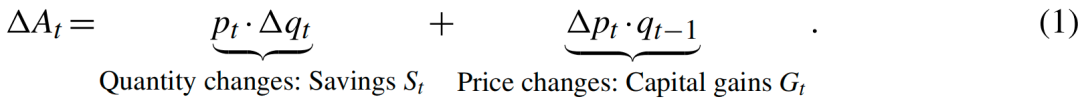

为了研究财富的变化以及遗产对财富变化的影响,作者定义t期个人的财富为At = pt · qt 。其中,pt 是一组资产价格向量,qt 是一组资产数量向量。因此,资产随时间的变化就可以分解成由资产数量变化导致的储蓄(Savings)以及由资产价格变化导致的资本收益(Capital gains):

更进一步的,为了从微观角度理解储蓄决策,作者假定效用是时间可分的(time-separable),因此个体的决策可以分为一个两步的预算约束问题:当期决策(intra-temporal decision)以及跨期决策(intertemporal decision)。

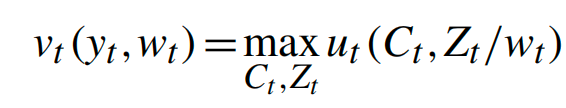

时期内决策可以被视为求解如下的间接效用函数,其中Ct表示消费,Zt表示给定工资wt以及非劳动收入yt下的劳动收入。

约束条件为当期的预算约束:Ct = Zt + yt。求解可得当期(静态)的边际消费倾向(MPC)以及边际收入倾向(MPE)。

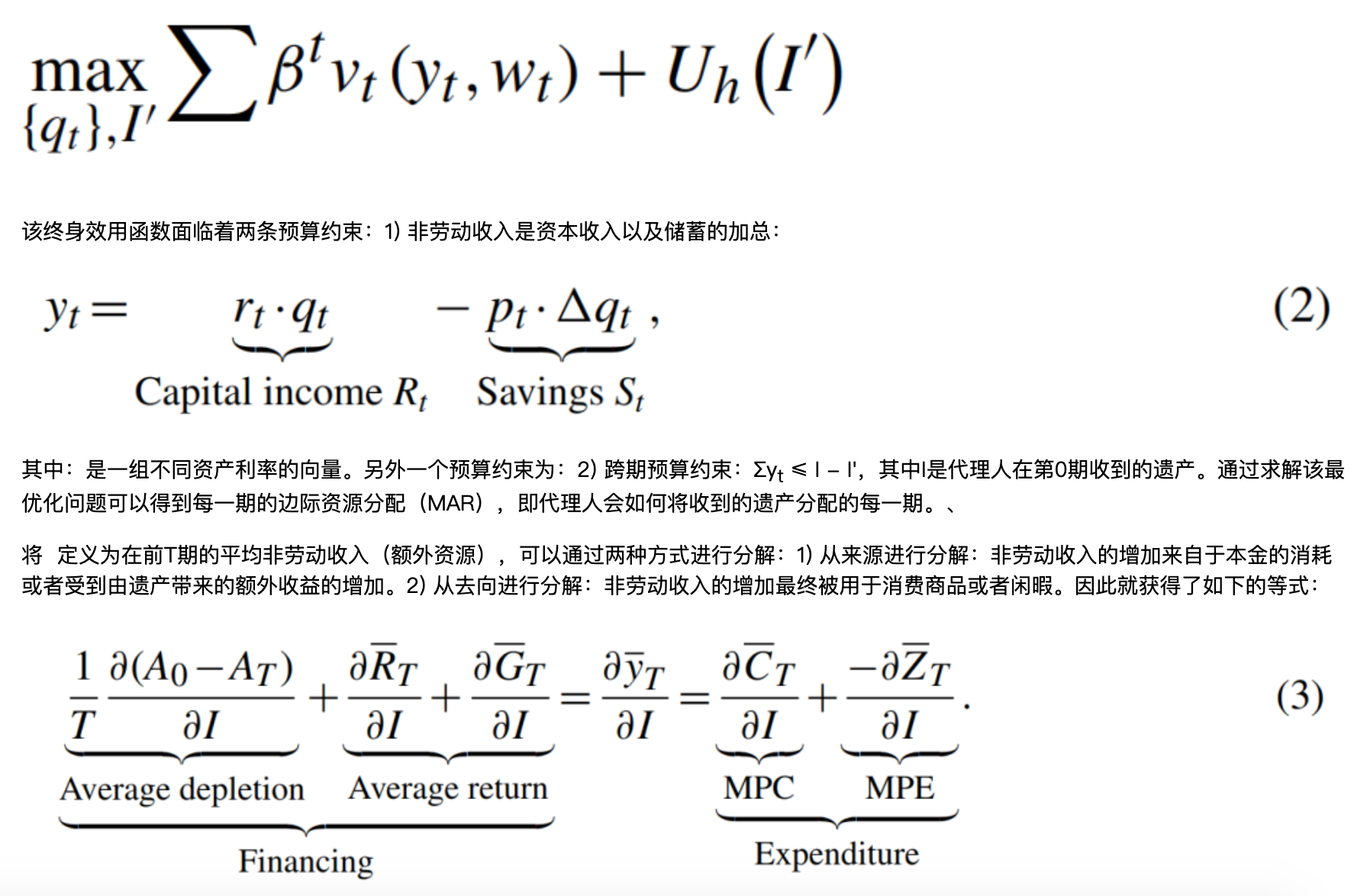

在考虑个体的终身效用的时候,加入遗产这一因素。具体来看,对于代理人来说,加入其出于利他动机把I'单位的遗产给下一代所获得的效用Uh(I')。代理人的终身效用函数如下所示:

式(3)是后面分析不同个体对于遗产的异质性行为反应以及分析遗产对于财富不平等长期影响的基础。等式的左边可以通过结合式(1)以及式(2)进行推导,结合两式,可以得到yt = Rt + Gt - ΔAt,进一步化简就可以得到等式左边从收入来源进行分解的表达式。而等式右边的推导则是直接根据跨期预算约束就可以得到。

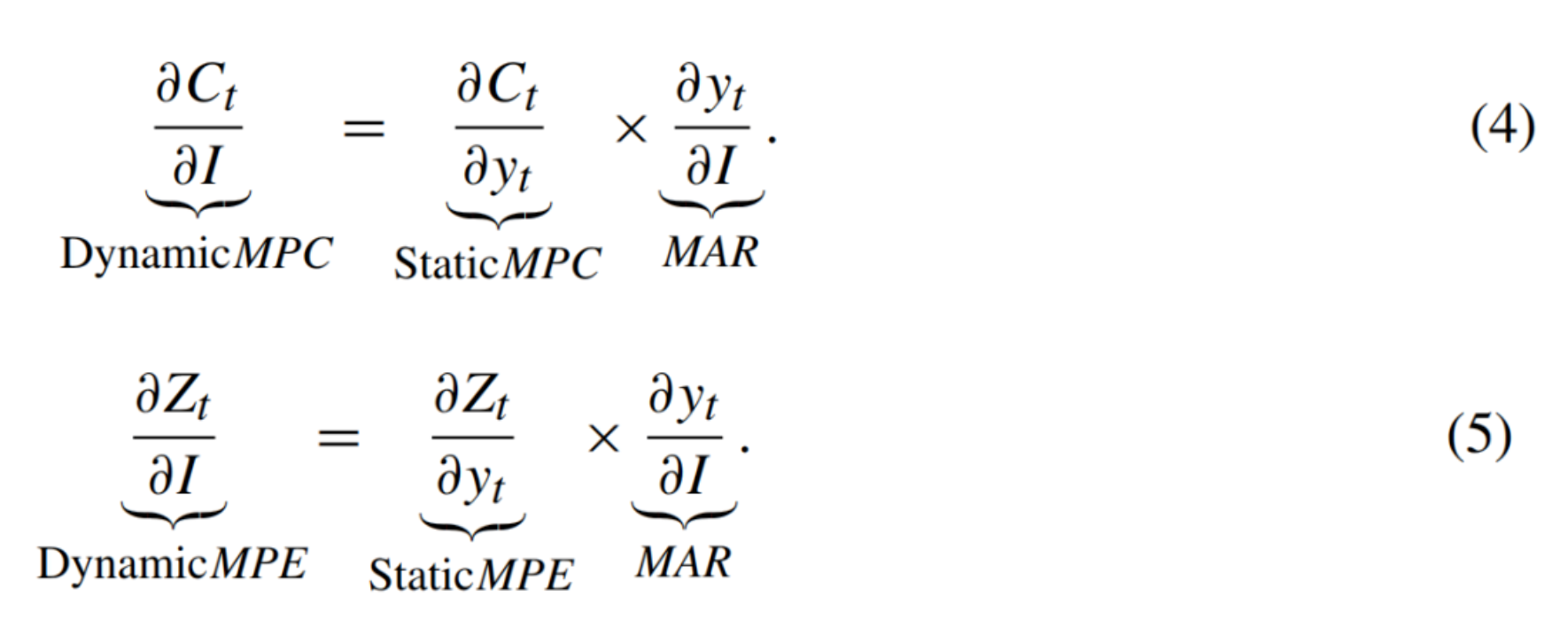

为将式(3)所求出的MPC和MPE与上文所推导静态的(当期)MPC和MPE的进行区分,此处定义为动态的(跨期)MPC(MPE)。二者之间的关系为:

通过上述的分解方法可以发现:动态的MPCs以及MPEs既取决于个体在时间上如何动态分配额外的财富(MAR),也取决于他们如何在某一时间段内将额外资源分配给商品消费和闲暇(静态的MPC和MPE)。该分解还通过MAR在动态MPC和MPE之间建立了关联。此外,还可以看出即使静态MPC是时间不变的,动态MPCs也可以由于MAR的变化而随时间变化。

过去的研究都统一的假设MAR为常数,即认为无论工资和利率如何波动,代理人都会在不同期内对获得的遗产进行平均分配。而本文使用的Mincerian动态方法允许由遗产带来的每个时期的实际额外资源是可以变化的。

2.遗产对财富不平等的短期以及长期影响

(1)短期影响

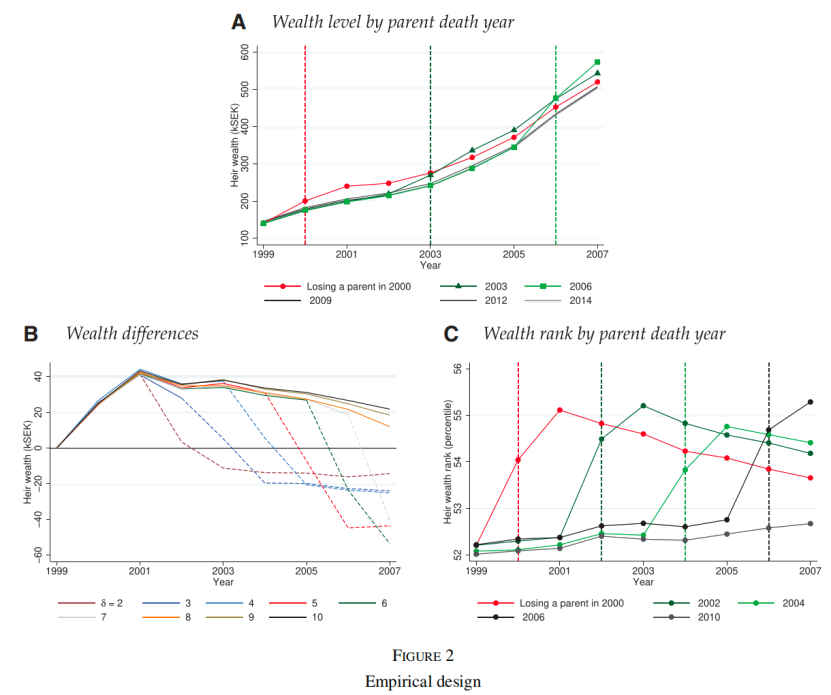

遗产对财富不平等的直接影响取决于富裕的继承人获得的遗产与其他人比有多大。在这里作者引入三个参数来识别遗产对于财富不平等的影响:跨期财富流动性、财富不平等以及遗产不平等。假设 分别代表前 以及群体的获得遗产前财富以及获得的 贵产数量。相似的, 财富排名位于前以及的父母留下的遗产分别为以 及。进一步的, 定义获得遗产前财富排名位于前的群体的财产份额以及财富 非名位于前的父母给出的遗产分别为 以及 。α定义为富裕的继承人拥有富裕父母的比例—即代际财富非流动性。当时α = θ意味着代际财富完全流动。

定理1. 当接收到遗产时,处于财富分布顶部比例θ的个体所占的财富份额在遗产不平等增加(保持平均遗产不变)的情况下增加,并且在代际财富流动性减小的情况下减少。此外,当且仅当满足以下以下条件时,遗产的获得会降低处于顶部比例的继承人的财富份额:

特别地,如果以下条件之一成立,即满足式(6):

i - 遗产不平等低于财富不平等,即 SI <SW

ii - 代际财富流动性高,即对于处于财富排名前θ的继承人来说,拥有处于财富排名前的父母的可能性低于他们的财富份额,即 SW > α。

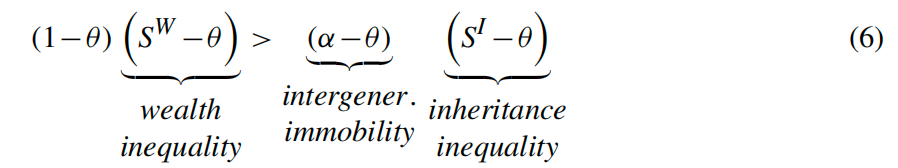

图1将条件(6)以可视化的方式呈现出来,横轴以及纵轴分别代表遗产不平等以及代际流动性。实线表示遗产不改变顶层群体财富份额的情况。虚线则代表允许顶层群体的财富份额随着时间的推移而变化。

根据图1,考虑一些处于角点的特殊情况:首先假设所有的继承人都收到了完全平等的遗产,即SI = θ,那么无论此时代际流动性如何(即使代际财富完全不流动),顶层群体的财富份额也必定下降。其次,正如上图中实线所绘制的情况,即使代际财富流动性非常小,如果遗产不平等大于获得遗产前财富不平等,遗产依然会增加整体财富不平等。在图1中,作者同样利用三个国家:美国、法国以及瑞典的三项变量(SI 、SW 以及 α)的数据进行了预测。

(2)长期影响

遗产对于财富不平等的长期影响不仅取决于初始的短期影响,还取决于继承人对于遗产的异质性行为反应,即继承到的遗产的长期变化。

本文的实证策略通过构造一个控制组来对零增长假设进行放宽,该对照组在没有接受到遗产的情况下其财富与处理组以相同的速度发展。因此,长期的比较是基于处理组和对照组的财富, 即和。这等同于比较和。在本文的理论框架中, 长期效应由剩余遗产的不平等性和与之间的关系共同决定。前者取决于初始遗产的不平等性以及小额和大额遗产的动态变化。根据上文中推导的式(3),遗产的动态变化与遗产的收益率以及遗产的MPE和MPC相关。后者取决于获得遗产前的财富与第t期剩余的遗产之间的联系。因此,分析长期影响的关键就在于理解遗产动态变化的异质性特征(也就是与上文所一致的,对于获得遗产的异质性行为反应),这也是本文实证分析的核心。

03

实证分析

1.制度环境

根据瑞典继承法,默认继承规则规定未亡配偶获得全部遗产。在配偶去世的情况下,遗产由直系后裔分配,在没有直系后裔的情况下,由较远的亲属继承。瑞典在2004年12月15日之前对遗产征收累进税。四级税制根据与死者的关系征收0%、10%、20%和30%的边际税率。上述标准对于生前转让(Inter vivos transfers)同样适用。

2.数据

在本研究中,作者匹配了涵盖瑞典人口的11个个人级行政数据集:(1) 所得税登记册、(2) 财富税登记册、(3) 财产税登记册、(4) 继承和遗产税登记册, (5) 劳动力市场研究综合数据库,(6) 工资和工时调查,(7) 多代登记册,(8) 死亡日期登记册,(9) 死亡原因登记册,(10) 汽车拥有登记册,以及 (11)患者登记。本文用各种来源的金融证券价格以及国民账户中的家庭资产负债表数据来对这些数据进行补充。

3.实证策略

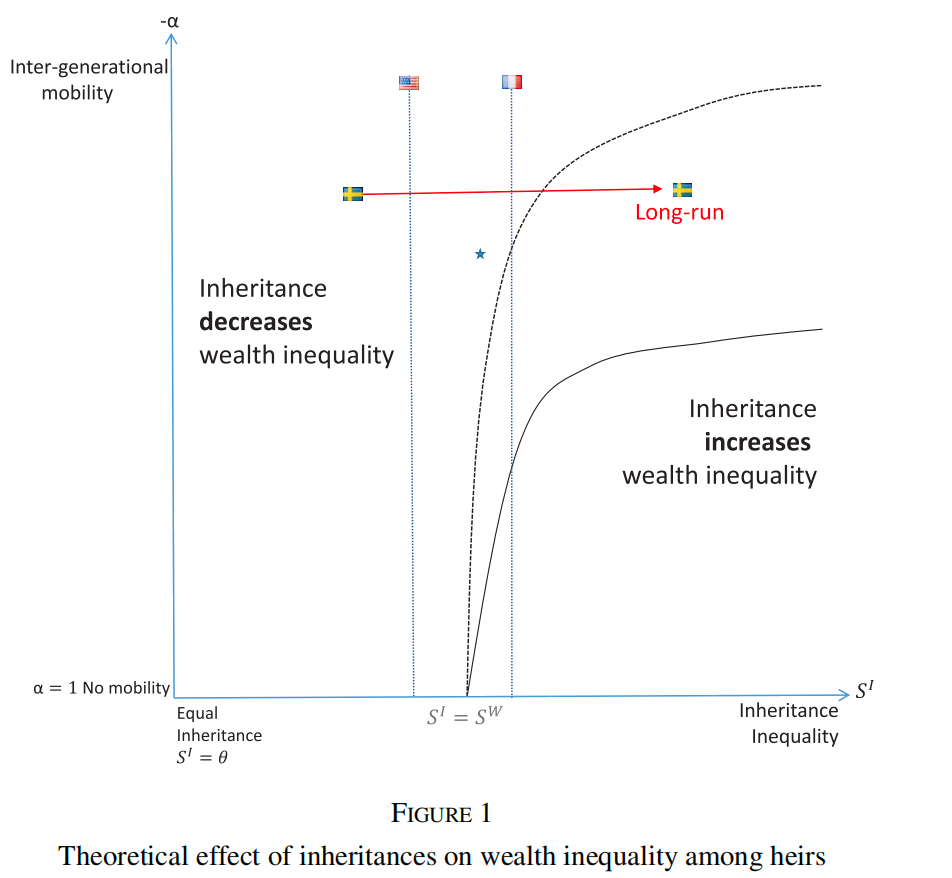

本文的实证策略估计了遗产对个体层面(例如消费)和整体结果(例如财富不平等的度量)影响的因果效应。通过对同一出生队列和相同教育水平在年龄为s时失去一位父母(处理组)和在年龄为s+δ时失去一位父母(对照组)的个体之间进行对比进行估计。因此可以看出,本文的识别假设是,对于在 δ 年内失去父母的相同出生队列和教育水平的个体,在没有发生该事件的情况下,结果的生命周期模式是相同的(即可以认为在δ年内死亡的时间是随机的)。

图2A检验了δ取值从3到14的平行趋势假设。可以发现在不同年份失去父母的个体在父母去世前呈现相同的趋势,因此可以认为继承人在未获得遗产时的财富遵循相同的变化模式。较大的δ值可以评估长期效应。例如,将2000年失去父母的队列与2006年的进行比较,可以确定遗产获得6年后的影响效果。图 2B 在固定处理组的同时改变对照组来观察财富的变化,图2C则是将图2A中的财富水平值改为了财富排名。总之,根据图2可以认为在10年内获得遗产的继承人的财富演变趋势非常类似。

因此,本文使用在2000-2004年间获得遗产的继承人作为处理组,而在2008-2012年间获得遗产的继承人作为控制组。控制组的唯一作用是确定处理组在获得遗产前后的时间趋势及偏离(就是利用控制组给出处理组在每一期的反事实结果)。因此,利用对照组的均值对每个结果进行均值调整,使得继承人i在时间的结果为,其中是时间 t 时对照组y的均值。本文的事件法方程为:

不同于此前研究中通过引入交互项,将每一期在年龄s+δ获得遗产的个体作为年龄s接受处理的个体的控制组(相当于交错DID里面把晚处理个体作为已经获得处理的个体的控制组,作者将这种方法叫做固定增量法,fixed-delta method)。本文使用的事件研究法(作者称之为固定控制法,fixed-control method)为所有处理组选择相同的控制组。作者使用这种方法的原因是:δ∈{2,...,10}的选择不相关以及财富数据面板的非平衡性。在后文使用具有更长面板的劳动力市场的数据时,作者使用了固定增量法。

04

遗产的消耗及其原因

1.遗产的消耗

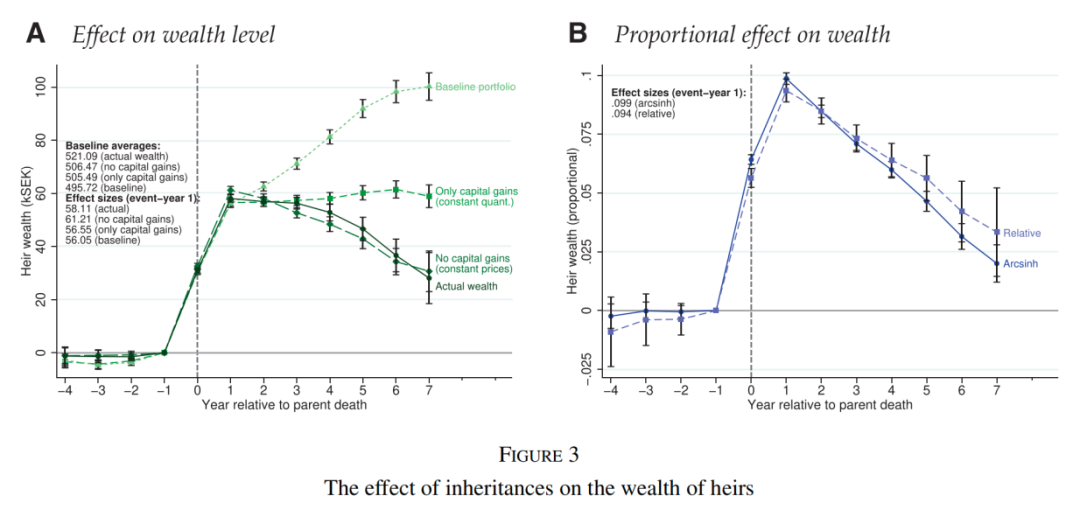

通过对式(7)进行估计,图3展示了继承人在遗产获得时财富的演变。根据图3A,当关注市场价值下的财富水平时,发现获得遗产1年后,继承人的财富平均增加了大约58 kSEK(图3A中Actual wealth)。这相当于继承前财富的10%或年平均劳动收入的30%。除此之外,还可以发现继承后遗产以几乎线性的方式耗尽了。当不考虑资本收益,仅由数量变化(储蓄)引起的财富变化时,财富的变化趋势与上述基本一致(图3A中No capital gains)。如果控制资产数量不变而允许价格改变,则发现价格变动将导致财富的变化随时间保持恒定(图3A中Only capital gains)。最后假设继承人将遗产以继承前的资产配置比例投资于货币、房地产、股票和基金。在这种情况下,平均继承人在7年的期间内将使其继承财富翻倍(图3A中Baseline portfolio)。因此,图3A显示继承人通过减少所拥有资产的数量来耗尽其继承财富。图3B则是给出了遗产对财富的比例效应,与图3A的结果基本一致。总之,在获得遗产后的7年里,遗产减少了一半,而收到遗产导致的财富增长率也由10%降低到了2.5%。

2.获得遗产的行为反应

根据上一小节,虽然平均继承人的财富在获得遗产后大约增加了10%,但绝大部分遗产由于资产数量的减少在十年内消失。那么,继承人如何使用他们的继承财富(MAR)?花费的继承财富中有多少用于消费,即继承财富的边际消费倾向(MPC)是多少?继承财富中有多少用于休闲,即继承财富的边际收入倾向(MPE)是多少?这些反应在继承后的几年中如何变化?因此在此处的实证分析中,文章结合理论模型中的Mincerian动态法进行分析。

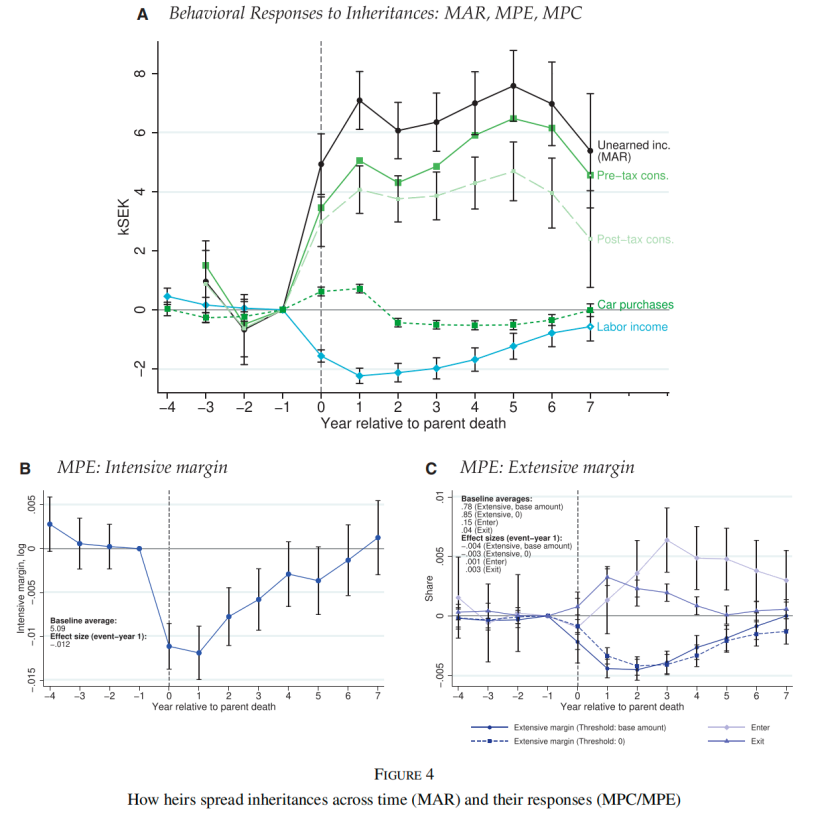

边际资源分配(MAR):图4A显示,遗产对非劳动收入的平均影响约为每年6.4 kSEK。遗产在继承当年的影响与7年后的影响在统计上没有差异。因此说明代理人会非劳动收入进行平滑,符合时间可分离效用的假设。

动态MPCs:图4A显示,收到遗产后商品净消费增加了约3 kSEK。此外,继承人在获得遗产后的前两年内汽车消费增加约700 SEK,这表明约五分之一的消费行为反应是用于耐用品消费。从第2年开始,对汽车购买量的影响为负,表明遗产提前了对于汽车的购买。

动态MPEs:图4A还显示,在收到遗产后劳动收入下降了约 2 kSEK,相当于年收入下降 1%。进一步地,作者在图4B和图4C分析了收到遗产在广延边际以及集约边际上对于MPE的影响以及考虑了劳动力进入和退出的影响。

静态MPEs和MPCs:根据式(4)以及式(5),在获得动态MPEs、MPEs以及MAR后,可以对静态的MPEs和MPCs进行计算。静态MPE前三年约为30%,后三年下降至10%(静态MPCs等于1-MPEs)。

总而言之,使用Mincerian动态方法表明,遗产几乎接近线性的消耗反映在收到遗产后每年对非劳动收入的几乎恒定的影响。此外,随着时间的推移,这些额外的资源会以不同的比例分配给商品消费和休闲。

3.异质性遗产消耗及其机制

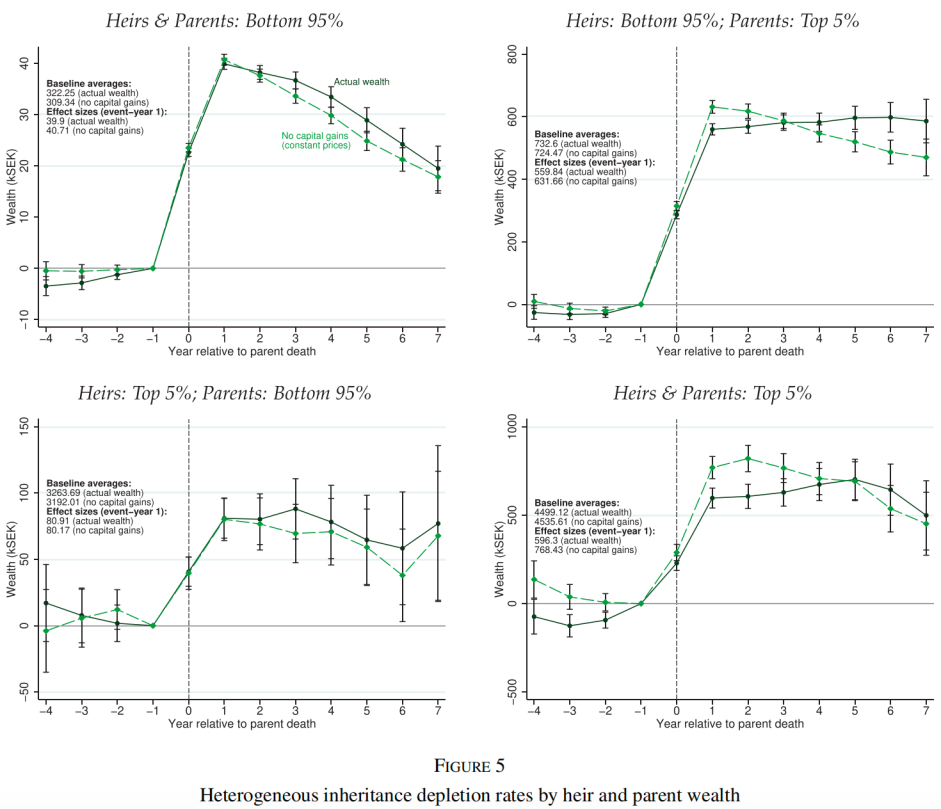

图5分析了继承者的遗产的异质性演变。根据继承前财富将继承者分为前5%和后95%,然后根据继承金额进行相同的划分,最后分成四个子样本进行分析。结果表明,尽管大多数继承者在十年内会消耗完他们的继承财富,但富裕继承者的继承财富保持不变。

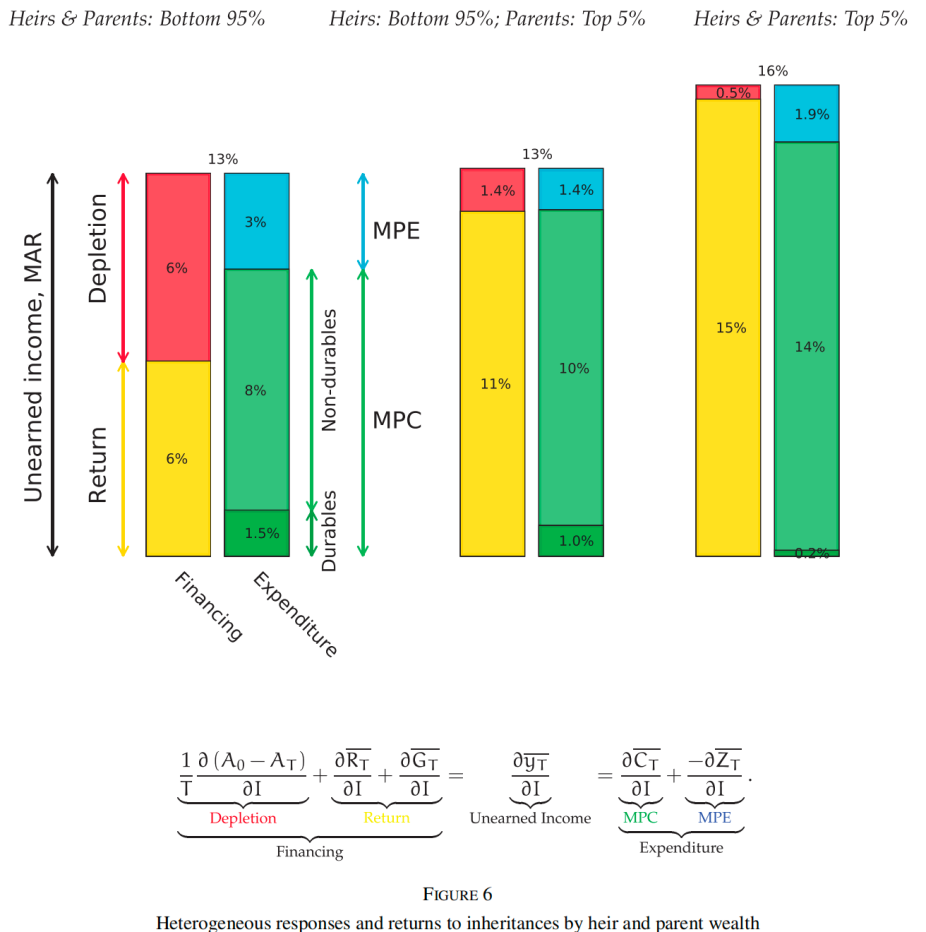

根据理论模型中式(3)的分解,上述异质性行为反应可能是有两条机制导致的:富裕的继承人要么在继承财富后消费较少(即动态的MPE和MPC较低),要么在他们的遗产上获得了更高的回报。图6提供了上述机制的验证结果。

令人惊讶的是,财富分配顶层的两个群体—那些拥有巨额继承财富的人几乎没有耗尽他们的本金(也就是获得的遗产),而是增加了他们的非劳动所得。关键的区别在于额外的非劳动所得是如何融资的。尽管底层群体大约有一半的额外非劳动所得是通过耗尽他们的本金来获得的,顶级群体则利用遗产的回报来融资。从支出角度来看,两个群体之间的差别非常微小,底层群体在耐用品和休闲方面的支出略高于顶层群体。对于底层群体来说,遗产的回报是可观的,但是足够高的动态MPE和MPC还是导致了资本的耗竭。

获得遗产数额较大的继承人相对于数额较小的继承人的资本回报更高,并且在继承前就富裕的继承人获得的回报也相比更高。这些效应可以归因于投资组合的差异或资产类别内回报的异质性。本文研究发现尽管这两种差异都存在,但不同资产组合造成的影响更为显著。富裕的继承人在金融资产和房地产方面占据了更高的比例,而其他继承人更多地将财富存放在银行账户中。

05

遗产对财富不平等的短期和长期影响

1.短期影响

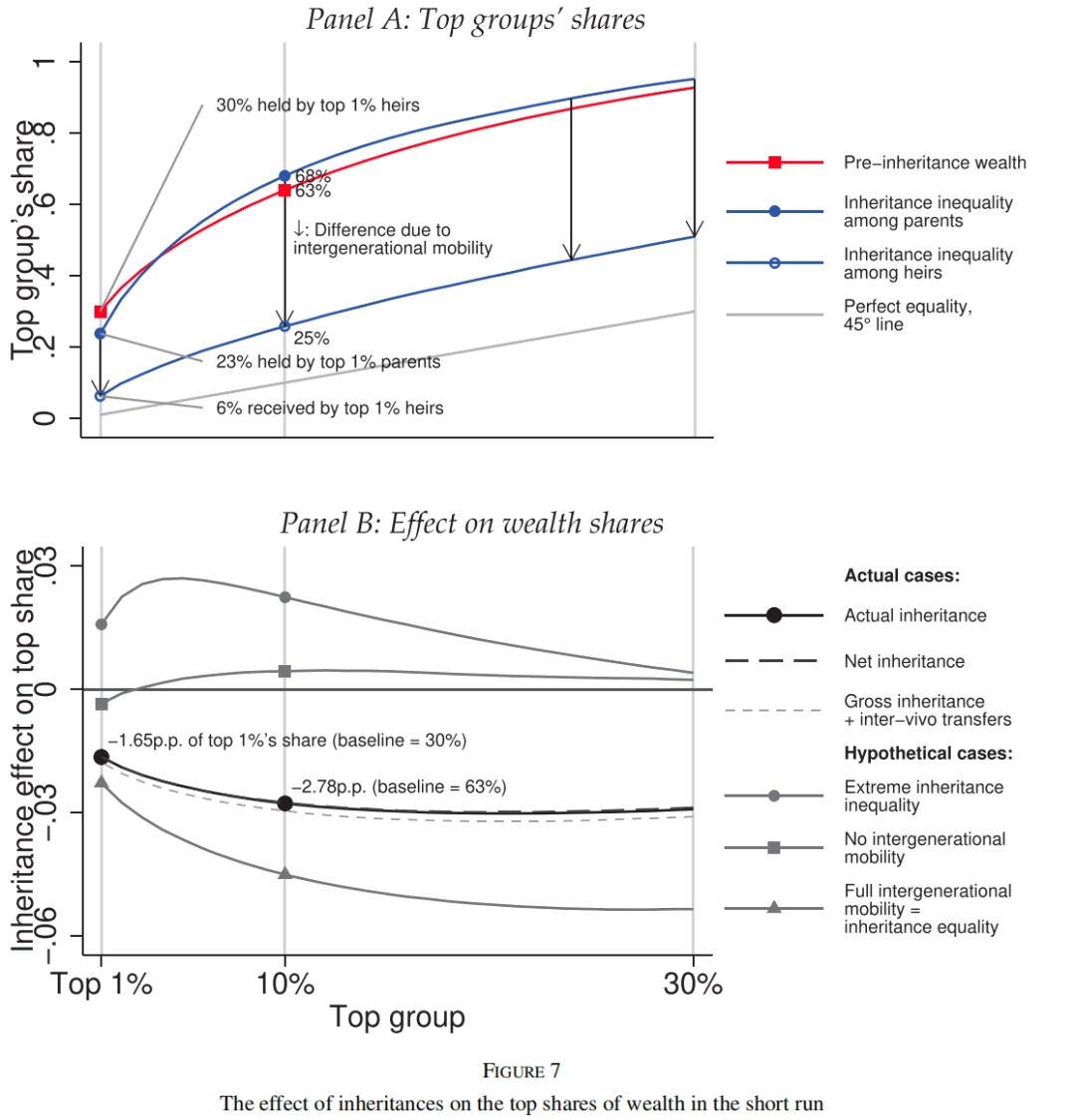

在本文的理论框架中,遗产对相对财富不平等的影响难以确定。因此进一步地对命题(1)的结论进行实证检验,结果如图7所示。

图7A通过关注下面三种情况下的顶层群体收入份额来探究三个关键变量:跨期财富流动性、财富不平等以及遗产不平等对于财富不平等的短期影响。

Ⅰ.获得遗产前继承人之间的财富不平等:最富裕的1%和10%的继承人持有全部遗产前财富的30%和63%。

Ⅱ.从父母的角度看遗产不平等:最富裕的1%以及10%的父母占有总遗产的23%和68%。

Ⅲ.从继承人的角度看遗产不平等:最富裕的1%及10%的继承人获得了总遗产的6%和25%。

将II与I进行比较可以发现,在1%的水平上,遗产不平等要低于遗产前财富不平等,但在10%的水平上要高于遗产前财富不平等。二者的差异即可能来源于两代人财富分配的差距,也可能因为富裕的父母给下一代留下的遗产较少。

(III)中的份额是遗产不平等(II)和代际财富流动(命题1)共同作用的结果。在代际财富不流动的情况下,(II)和(III)完全相同:即富裕父母所留下的遗产份额将与富裕继承人所获得的份额相同。流动性越高,相对于(II),(III)中的顶层群体的遗产份额就越低。在代际完全流动性的情况下,无论遗产不平等(II)的水平如何,(III)中都不存在遗产不平等。

将遗产前财富不平等(I)和继承人视角下的遗产不平等(III)进行比较可以确定获得遗产前的财富分配顶层群体在接收遗产后的财富份额变化。例如,假设由财富位于前1%的继承者持有30%的财富,但只获得总遗产的6%,那么遗产会减少其财富份额。由于(III)是(II)和代际流动性的结果,财富不平等的减少可能是由于遗产不平等较低或代际流动性较高所致。

图7B直接展示了遗产对顶部群体持有的财富份额的影响。可以发现所有层级的顶部群体的财富份额都有所下降。顶部1%(10%)的份额下降了1.65(2.78)个百分点。接下来,作者通过构建几种反事实情境来对于遗产不平等和代际流动性对财富不平等的影响进行量化(认为是全文最出彩的地方)。第一个假设情景是使每个财富群体接收到的遗产相等(暗含了代际财富完全流动以及没有遗产不平等的假设)。在数据中,作者通过将遗产随机分配给继承人来实现。根据命题(1),在这种情况下,遗产应该比现实中更进一步减少不平等。第二种情景—没有代际流动性,通过完全一致地将父母与继承人配对实现。根据命题(1),遗产的对于财富不平等的减少效应应该减弱,并且遗产应该减少(增加)前10%(1%)群体的财富份额。第三个假设情景—极端的遗产不平等,通过让财富位于前1%的父母分配全部的遗产来实现。在这种情况下,遗产的对于财富不平等的减少效果应该减弱,甚至转为增加财富不平等。图7B展示的实证结果证实了上述的三个反事实情境下的预测。

综上所述,财富代际不流动对遗产与财富不平等之间关系的影响与极端的遗产不平相比较小。因此,在短期内相对较低的遗产不平等是导致瑞典财富不平等减少的主要驱动因素。

2.长期影响

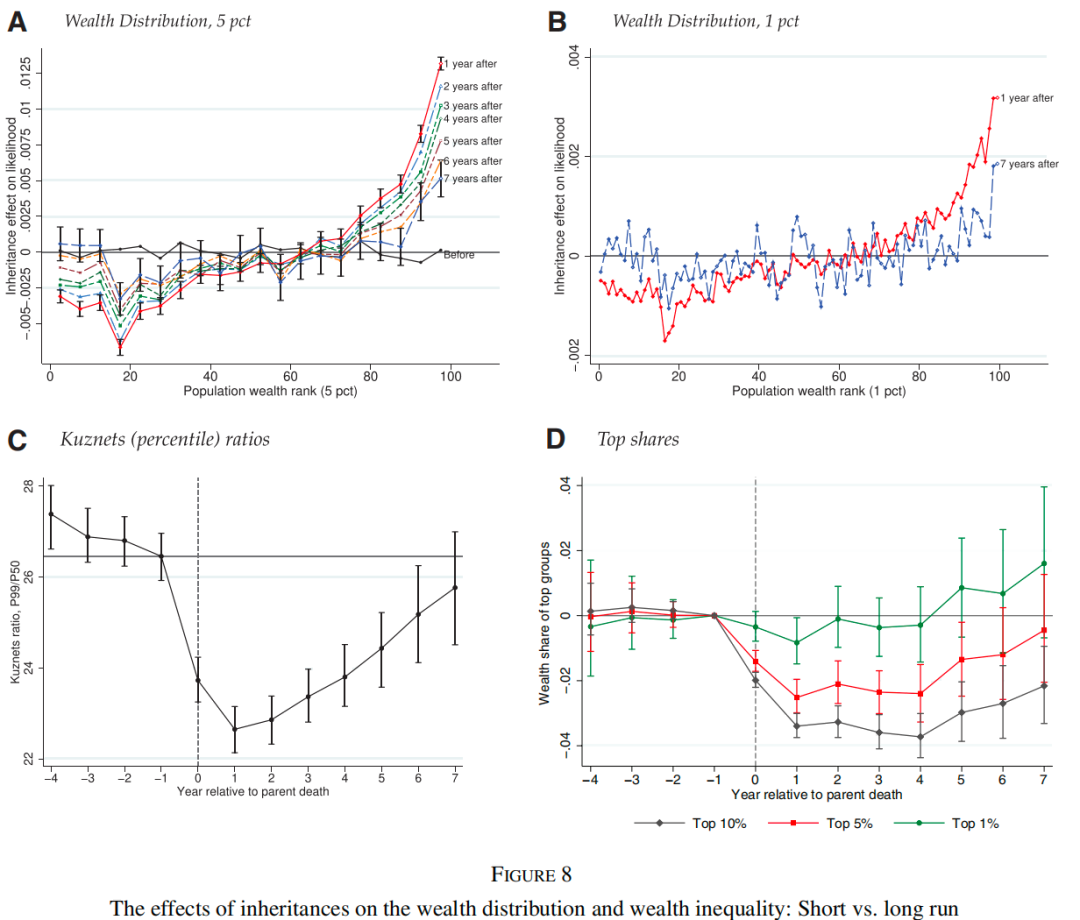

图8展示了遗产对财富不平等的长期影响。根据图8A和8B的结果,遗产增加了继承人成为财富分布前35%的可能性。然而,随着时间的推移,继承人的财富排名会发生倒退。到了第7年,除了财富分配处于最顶层的个体受到持久的影响外,获得遗产的个体与没有继承任何遗产的个体的财富排名不存在差别。在图8C和8D中分别使用库兹涅茨比率和最高份额来表示相对财富不平等,获得了与上述一致的结论。即只有位于财富分配顶层的群体可以受到遗产的持续影响,而遗产对于财富不平等的短期减小效应会随着时间的推移而减弱甚至发生逆转。

本文的实证证据发现遗产对财富不平等的影响随时间发生了逆转。根据上文的理论框架,这可能是由于每一期剩余遗产财富不平等的增加或者遗产财富与继承人财富变化之间的相关性增加。本文实证研究结果支持前一种力量的作用,即剩余遗产财富的不平等迅速上升(第四部分第三节异质性遗产消耗及其机制)。

综上所述,本文的研究结果表明,遗产财富的回报率的异质性导致遗产财富的不平等增加,从而在财富不平等的长期效应上产生与短期效应截然不同的影响。

06

进一步讨论

1.遗产税将如何影响财富不平等

遗产税只通过影响遗产不平等改变短期财富不平等。在短期内,代际流动性和遗产前财富不平等不会因为遗产税而改变。文章发现按比例征收的遗产税将导致短期财富不平等增加。然而,如果将税收收入进行总和分配,财富不平等将会减少。遗产税对财富不平等的长期影响完全取决于对富人的遗产征税的广度,因为只有对于富有的继承人,遗产的影响才具有持久性。

2.对于遗产消耗和行为反应的解释

作者将不同继承人对于获得遗产的异质性行为反应的原因归结于在获得遗产时,继承人已经处于过度储蓄的状态,因此无法利用未来预期的遗产进行借贷。在瑞典的情况下,过度储蓄可能是由于广泛的强制性养老金制度和租金管制住房制度。因此在这种情况下,继承人随着时间的推移逐渐消耗他们的遗产,并逐渐接近他们的最佳财富轨迹。

3.对财富数据测量的修正

本文对于财富的测量可能由于缺少养老金和保险、非上市公司股份以及现金的数据导致估计结果存在潜在问题。作者通过进行一系列稳健性检验说明上述数据的偏差并不会对上述研究结论产生显著影响。

07

结论

财富不平等可以分解为两个来源。第一个是由于劳动收入、储蓄率或储蓄回报率的异质性而导致的获得遗产前的财富不平等。第二个是通过遗产传递的前几代人的财富不平等。本文关注遗产在塑造财富不平等中的作用,以及遗产税如何对其产生影响。

本文发现大多数继承人在十年内消耗完他们的遗产,与富裕的继承人形成对比。这种异质性的消耗速度并不是由于对遗产的不同反应(遗产的边际消费倾向以及边际收入倾向)产生的,而是由于遗产财富的不同回报。在获得遗产时,遗产会降低相对财富不平等。但是从长期来看,这种异质性的遗产消耗速度增加了剩余遗产的不平等,从而也增加了财富不平等。

最后,作者也对未来的研究方向提出了展望:检验代际转移的另一个组成部份—生前转移(Inter vivos transfers)对于财富不平等的影响。

Abstract

This article aims to measure and understand the role of inheritances in shaping wealth inequality.We use a quasi-experimental design and Swedish administrative data to document that the average heir depletes her inheritance within a decade while the inheritances of wealthy heirs remain intact. These different depletion rates are not due to different consumption or labour supply responses but due to different rates of return on inherited wealth. Upon their receipt, inheritances reduce relative measures of wealth inequality, such as top shares or percentile ratios. Theoretically, this reduction in inequality could be due to either a compressed inheritance distribution or similar chances of having wealthy parents (high intergenerational mobility). Empirically, the fifirst force is more signifificant in Sweden. Within a decade, however, the effect is reversed: inheritances increase wealth inequality since the different depletion rates widen the inequality in inherited wealth over time. This implies that inheritance taxation can reduce long run wealth inequality only through the taxation of wealthy heirs.

声明:推文仅代表文章原作者观点,以及推文作者的评论观点,并不代表香樟经济学术圈公众号平台的观点。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号