文献来源:Chen Z, Jiang X, Liu Z, et al. Tax Policy and Lumpy Investment Behaviour: Evidence from China's VAT Reform[J]. The Review of Economic Studies, 2023, 90: 634-674.

原文链接:

图片来源:百度

01 引言

大量微观数据表明,企业的投资常常是不稳定和非连续的:企业选择更新大量的现存资产进行大额投资(投资高峰),或是根本不投资(不作为)。本文在现有研究的基础上纳入了投资的不稳定性质,从理论、实证和数值模拟三个层面论证了税收政策是产生这一不稳定和非连续投资的主要原因之一。

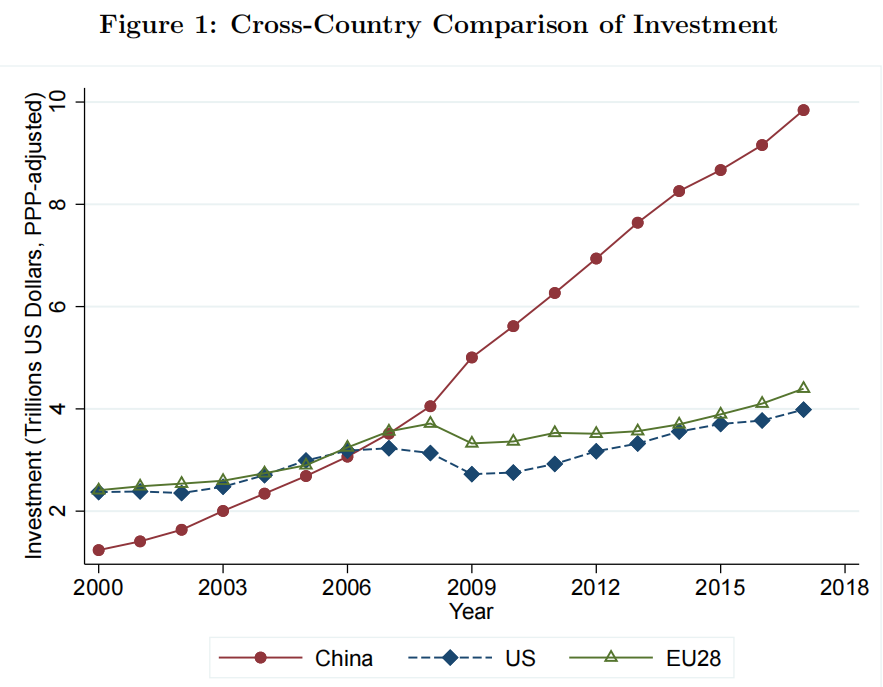

本研究基于近代史上最大的投资税收激励措施之一——中国2009年增值税(VAT)改革。这项改革出人意料地允许国内企业在购买新设备时扣除进项增值税。这一政策变化将资本的用户成本降低了15%,并缩小了新资本和旧资本税后价格之间的差距。由于企业投资占中国GDP的比重达30%,因而了解税收政策如何影响企业投资至关重要。同时,如图1所示,中国的投资水平早已超过了美国和欧盟。本文使用全面的公司层面的税收数据来阐明这一刺激计划,并深入了解税收政策与产生不稳定投资的摩擦间的相互作用。

本文主要贡献在于:(1)通过提出完整的投资摩擦理论和构建动态投资模型分析了集约边际和广延边际效应,对税收政策如何影响企业大额投资行为进行了理论解释;(2)从投资模型的视角研究了现实世界的税收改革,强调了税收政策对投资摩擦的影响;(3)税收改革对经济的影响类似外生冲击,本文使用准自然实验方法估计了税收改革的影响,进而展现了投资摩擦的本质;(4)研究结论对世界各国实施减税降费政策都具有重要启示。

02

理论模型

本文认为企业不频繁和不稳定的投资主要是因为企业面临投资的部分不可逆性、固定成本和调整的凸性成本。因此,本文首先在一个简单的静态模型中描述了导致投资波动的摩擦如何影响不同税收政策的有效性。进一步,本文构建了一个动态投资模型,结果表明动态模型和静态模型具有相似的结论。

本文构建的理论模型表明投资摩擦共同解释了企业因为税收激励做出的集约边际和扩展边际投资行为。

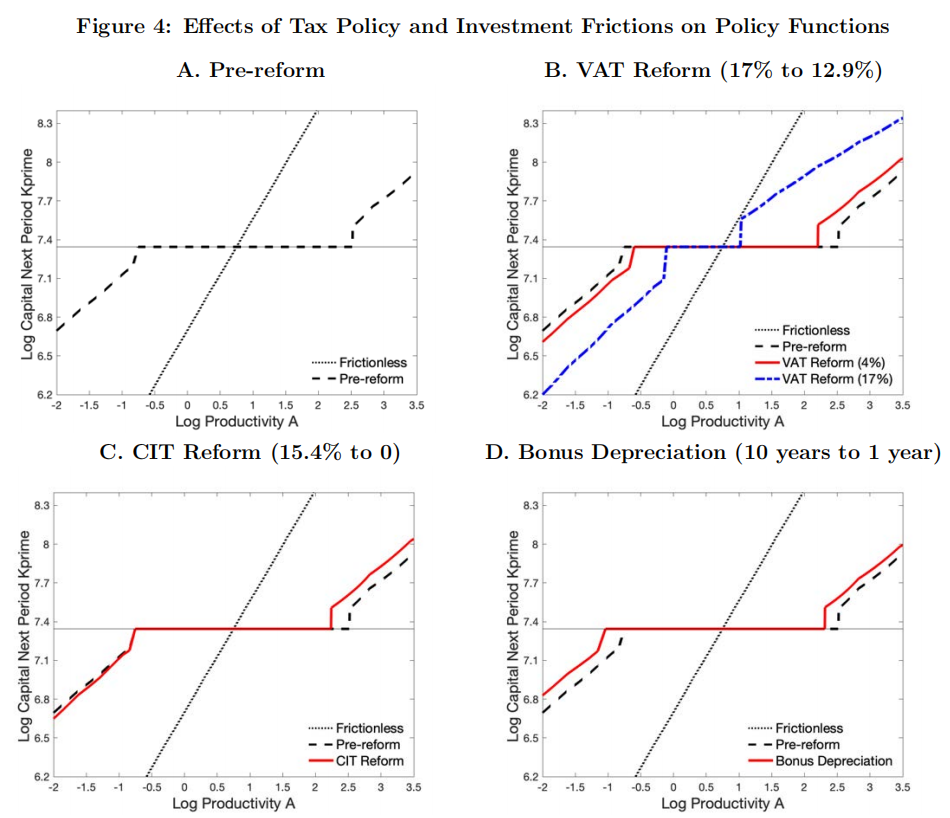

图4绘制了税收政策函数对企业短暂生产率冲击的关系图,以说明各种政策如何影响企业的投资行为。Panel A描绘了2009年增值税改革前进项税不可抵减的情况税收政策下的企业投资决策曲线,Panel B、C、D分别描述了允许进项税抵减、削减企业公司税率、加速折旧政策三种不同政策对企业投资行为的影响。

03

数据

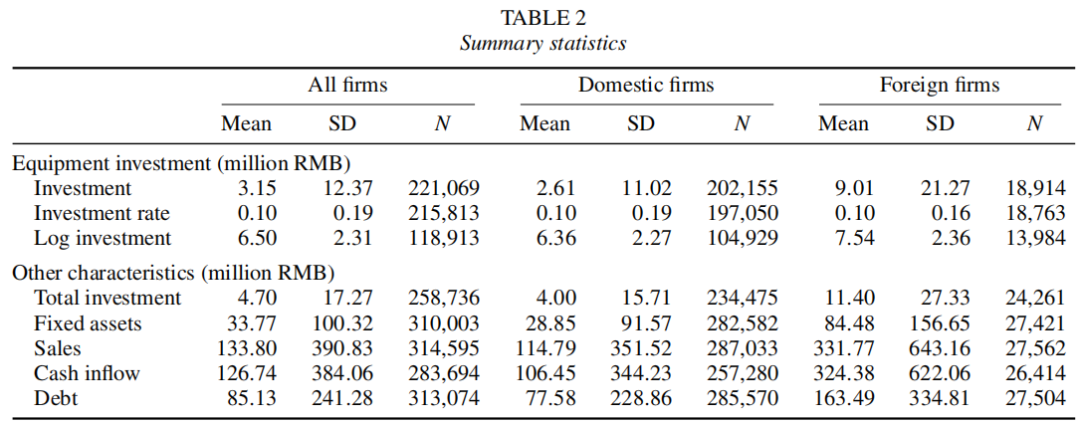

本文使用的主要数据集来自中国国家税务总局2007年至2011年的国家税收调查数据库。该数据集的抽样确保了每年大公司都被包括在内,并以轮换的方式纳入较小的公司。其包含增值税缴纳和固定资产投资情况的详细信息,直接衡量了企业投资,并将不属于增值税改革范围内的房屋投资与其他投资类型区分,同时标明了截止2007年已经参加增值税试点改革项目的企业。此外,本文还利用其余两个数据集来补充税收数据,其中包括来自商务部的关于外国直接投资记录的数据。该数据集涵盖了在中国的外国公司,并包含了关于外国公司类型的信息:鼓励、限制,或该项目在中西部项目下是否被认为是有利的。将此数据集与来自国家税收调查数据的主要数据合并,以确定在改革前享有增值税优惠的外国公司。其次,将纳税申报单数据与2005年至2006年中国制造业年度调查数据进行合并,并确认了国内外公司在较长一段时间内有类似的投资趋势。

04

中国增值税改革的简约效应估计

4.1 简约式模型构建

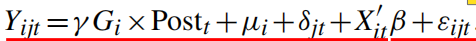

估计改革简约式效应的研究设计主要采用双重差分模型,对照组和实验组选择主要利用了改革前外资企业和内资企业在进项增值税扣除方面政策的差异。考虑到大多数内资企业在2009年之前无法扣除设备的进项增值税,而外资企业被允许从增值税中扣除设备的进项增值税。因此,2009年增值税改革应该极大地降低了国内企业的投资成本,但对外国企业没有直接影响。据此,本文将对照组设置为外资企业,处理组为内资企业。具体模型设定如下:

其中,i、j、t分别代表企业、行业和年份;因变量Yijt分别为投资金额大于0的企业占比以及投资率(设备投资/固定资本存量);Gi=1表示内资企业,Gi=0表示外资企业;2009年及之后的年份Postt=1,否则Postt=0;为重点关注系数。

4.2 简约式估计结果

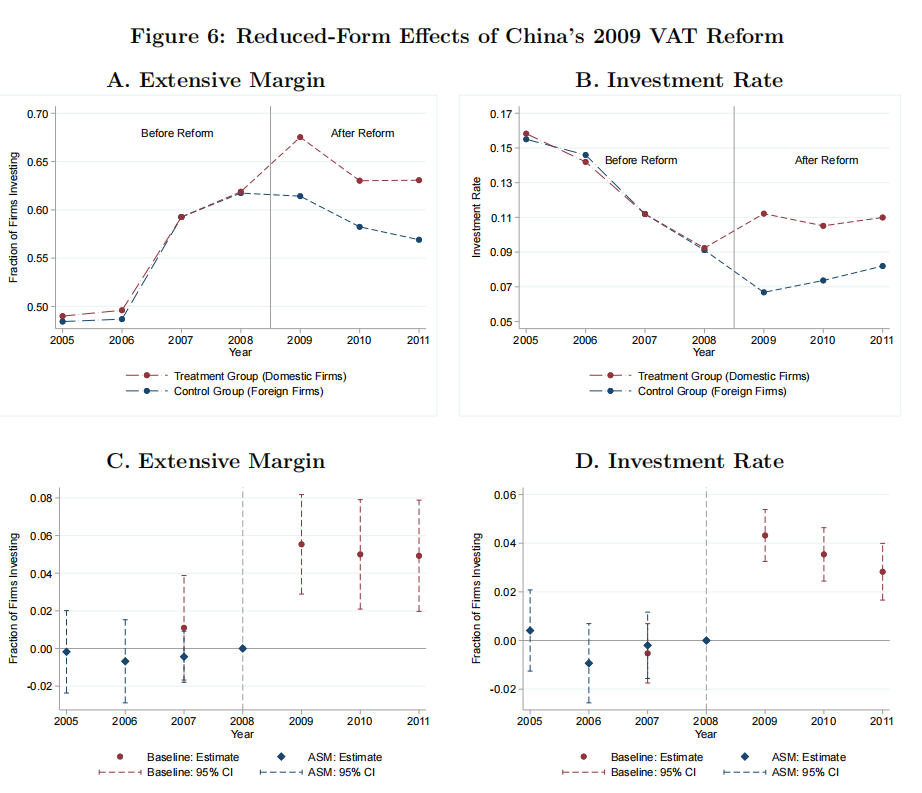

图6展示了改革前内外资企业具有相似投资趋势的证据,即满足DID模型的平行趋势假设。

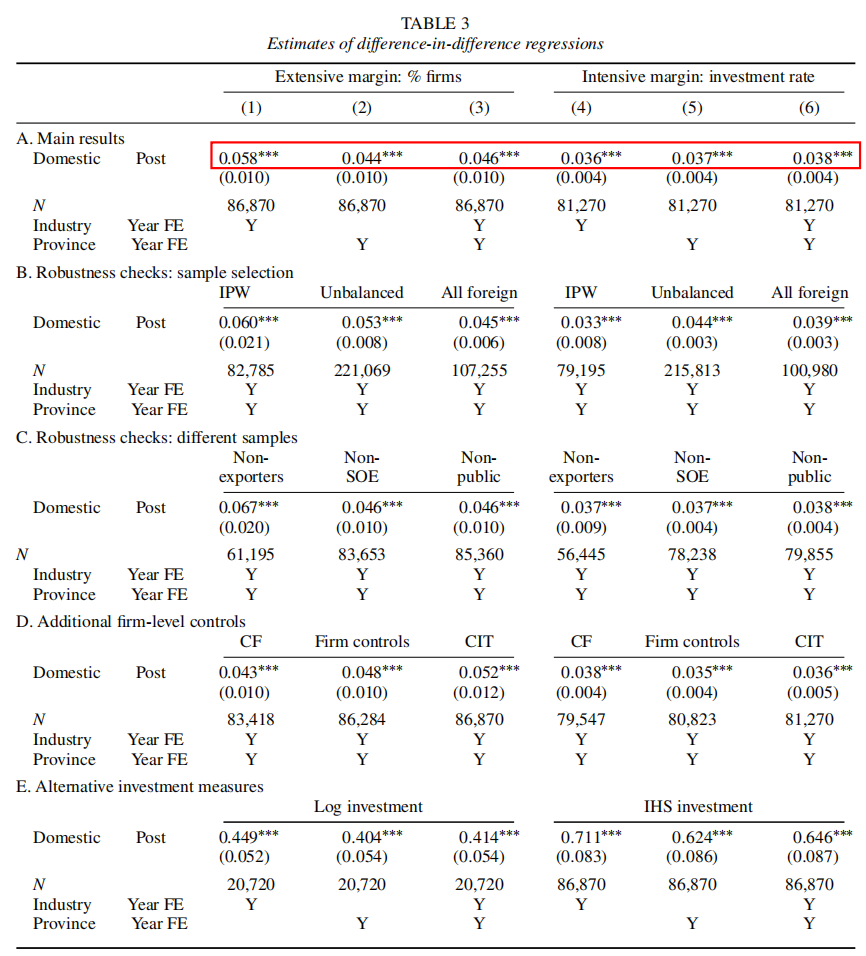

表3展示了基准回归结果(Panel A)与一系列稳健性检验结果(Panel B-E),具体如下:

Panel A的(1)至(3)列广延边际(Extensive margin)表示国内进行投资的公司比例,结果表明,改革增加了国内投资公司的比例接近5个百分点,这与图6非常吻合。相对于50%的基准参与率,这一增长代表进行投资的公司比例增加了10%(0.058/0.5),并且这一结果是稳健的;(4)至(6)列集约边际(Intensive margin)表示改革对投资率的平均影响。结果表明,相对于享有优惠待遇的外国公司,国内公司的投资增加了约3.6%的资本存量。相对于10%的基准平均投资率,企业投资水平提高了36%,意味着资本使用成本的弹性为2.4(36%/15%)。

Panel B中IPW表示逆概率加权结果,确保国内外企业有相同的观测特征。(1)和(4)列表明上述结果对于这种加权观察结果是稳健的;(2)和(5)列是非平衡面板数据下的估计结果;(3)和(6)列是将所有外资企业作为对照组,而非仅那些在优惠行业的外资企业,上述结果都表明基准回归结果是稳健的。

Panel C中列(1)和(4)表明,当将样本限制为非出口商时,回归结果与基准回归类似。考虑到国有企业有可能从政策刺激计划中获得不同形式的补贴,故在列(2)和(4)中从总样本中排除国有企业,回归结果与基准回归相似。最后,列(3)和(6)显示,排除上市公司后的估计依然是稳健的。

Panel D表明本文的估计在控制公司层面的特征后仍是稳健的。列(1)和(4)控制了滞后现金流,列(2)和(5)控制了季度、企业成立时间和利润率,列(3)和(6)控制了企业所得税率。上述结果表明,公司层面的特征和其他可观察到的政策并没有改变基准回归结果。通过加入这些控制变量,文章也限制了潜在的不可观测冲击的数量,减少了遗漏变量偏误带来的问题。

Panel E显示在改变了投资指标的计算方法后的估计结果依然是稳健的。(1)至(3)列表明了改革对投资取对数形式的影响。不稳定的投资模式意味着企业在许多年内的投资将为零,使用投资的对数形式限制了回归分析中可观测的样本数量,减少了这部分不投资企业的数量;(4)到(6)列是将投资变换为反双曲正弦函数形式,其优点在于它可以处理零值的投资,还可以近似处理大额的投资。

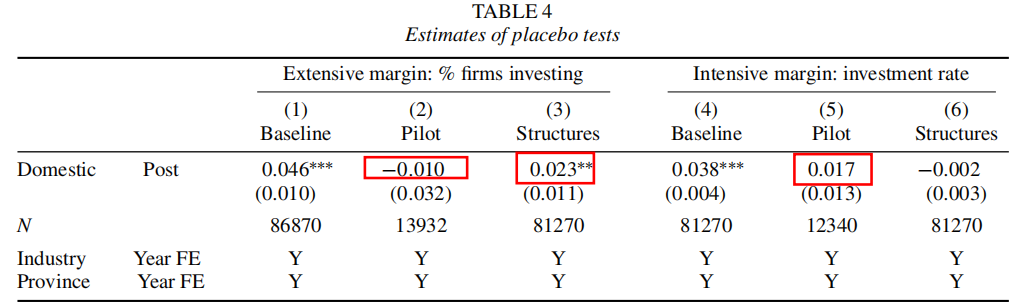

本文还进行了两组安慰剂检验与三重差分估计。这些结果支持了本文的假设——国内外公司没有面临会混淆改革效应的不同冲击。

在2004年改革试点中,外国公司和部分国内公司已经能够从增值税中扣除购置设备的成本,所以2009年改革不应该影响他们的投资决策。第一组安慰剂检验通过替换样本的方式,比较了2004年增值税改革试点中的一部分国内企业和国外企业。(2)列的因变量依然是企业进行设备投资时为1的虚拟变量;(5)列的因变量为企业设备投资率,回归结果不显著,表明我们的基准回归中的增值税改革的政策效应是可靠的。

第二组安慰剂检验通过替换被解释变量的方式,将结构投资作为因变量。第(3)列和第(6)列估计了改革对于结构性投资的影响,发现其对广延边际的影响很小,仅为设备投资的1/2,即企业可能需要通过少量投资来改造现有的结构,以适应新的设备,而对结构投资的集约边际没有影响。这与事实相一致——结构性投资的税收待遇没有受到改革的影响。

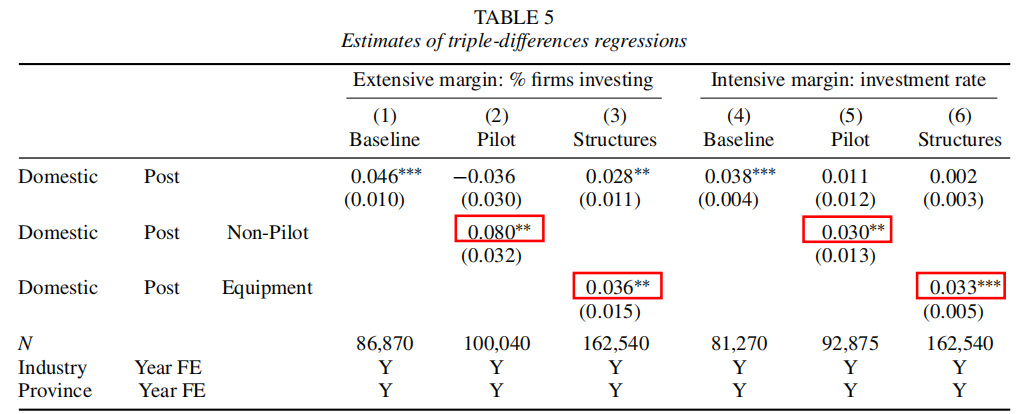

三重差分法优势在于通过吸收时变冲击确保改革的效果不会被其他影响国内外企业投资的因素混淆。表5第(2)和(3)列报告了对广延投资边际的三重差分估计。相对于试点公司和结构投资,发现对设备投资的影响在表3的范围内;第(5)和(6)列表明,在集约边际上获得了与基准回归非常相似的估计。

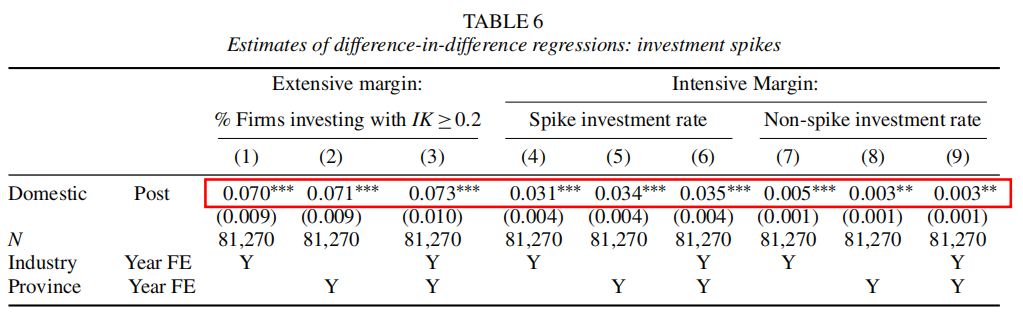

本文进一步提供了3项证据,即采用3种方式重新构造因变量,表明增值税改革的投资激励效应主要是因为其降低了投资的部分不可逆性。如表6所示,大额投资的企业占比提高了7.3个百分点,约23.9%的企业解释了基准回归中86%-92%投资率增长效应。

05

动态投资模型估计与政策比较

前文提供了税收与投资摩擦相互作用的证据。为量化这些相互作用的重要性,并研究替代政策工具的财政有效性,下文估计了理论模型部分中的动态投资模型。

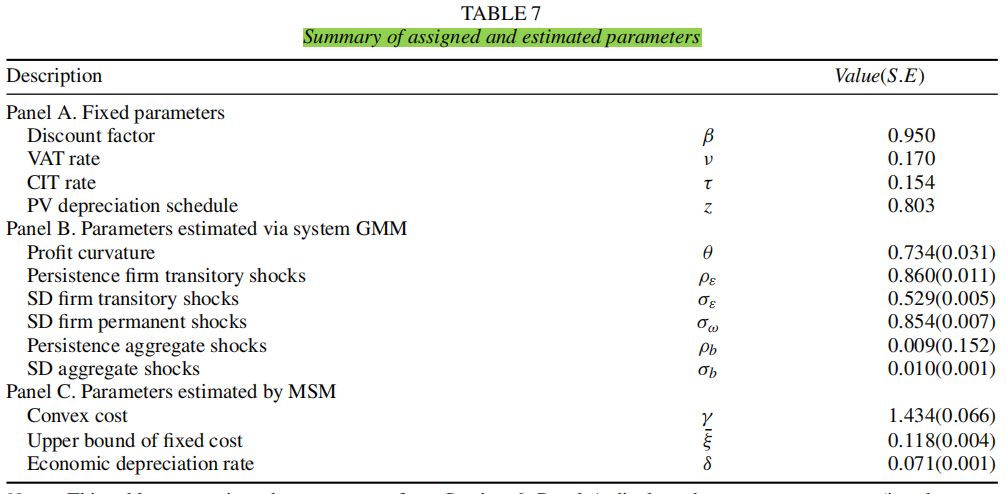

文章通过系统GMM与模拟矩估计方法(MSM),对动态投资模型的参数进行了估计。估计中主要用到两组矩条件:一是改革前数据显示出的投资模式,比如成堆投资和投资的自相关性等特征;二是改革效应的简约式估计。在使用这两个矩条件估计模型之后,文章发现模型同样显示出了投资暴涨的特征。经过与数据的匹配,发现估计的模型可以很好地模拟不同税收政策改革对企业投资的激励效应与财政有效性。

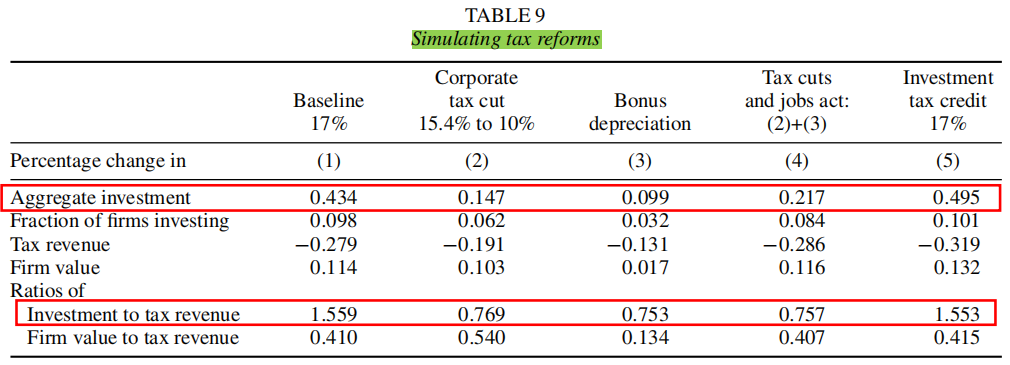

表9展示了通过上述模型对不同的税收制度进行模拟,从而比较了4种不同税收政策的效益。表9中(1)和(2)列表明,相比于所得税税率优惠,增值税改革对投资的激励效应更大;(1)列和(5)列表明,增值税改革与税收抵免政策的激励效应相当;(3)列和(4)列表明,加速折旧政策和税收就业法案的政策效果均弱于增值税改革的效果。

06

结论

本文构建了税收政策影响企业不稳定投资的理论模型,在理论上分析了税收政策和投资摩擦是影响企业投资决策的核心因素。利用中国2009年增值税改革这一准自然实验,论证了基于理论模型的结论并分析了中国2009年增值税改革企业投资行为的边际影响。此外,本文估计了一个纳入投资摩擦和相关税收参数的动态投资模型。该模型表明,具有更大的广延边际反应的政策,如取消投资税或通过投资税收抵免对其进行补贴,在刺激投资方面比单纯降低投资成本的政策工具(如削减企业所得税)更有效。由于其他政策(如投资税收抵免和销售税)可以直接影响广泛保证金投资决策,这对世界各国在制定税收政策具有重要启示。

在未来研究方面:首先,本文重点关注了税收政策变化的短期影响,而税收政策与投资摩擦之间的相互作用也可能影响税收改革的长期效果。其次,本文没有考虑资本体现式技术变革,而在模型中纳入这一因素有助于评估政府利用税收政策来激励技术升级的效果,同时也可能有助于解释税收改革对生产率增长的影响

Abstract

We incorporate the lumpy nature of firm-level investment into the study of how tax policy affects investment behaviour. We show that tax policies can directly impact the lumpiness of investment. Extensive-margin responses to tax policy are key to understanding the effects of different tax reforms and to designing effective stimulus policies. We illustrate these results by studying China’s 2009 VAT reform, which lowered the tax cost of investment and reduced partial irreversibility—the price gap between new and used capital. Using comprehensive tax survey data and a difference-in-differences design, we estimate a 36% relative investment increase that is driven by investment spikes. Using a dynamic investment model that fits the reduced-form effects of the reform, we show that policies that directly reduce the likelihood of firm inaction are more effective at stimulating investment.

声明:推文仅代表文章原作者观点,以及推文作者的评论观点,并不代表香樟经济学术圈公众号平台的观点。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号