阅读:0

听报道

推文人 | 张静堃

原文信息:Khan, Adnan, Q. et al. (2016). Tax Farming Redux: Experimental Evidence on Performance Pay for Tax Collectors. The Quarterly Journal of Economics, 131(1), 219-271.

一、导论

发展中国家的税收收入占GDP的比重普遍低于发达国家。其中一个重要的因素就是税务征管人员在发展中国家和发达国家扮演的角色不尽相同。在发展中国家,税务征管人员的工资收入较低,几乎不享受绩效奖励,因而他们有很强的动机去与纳税人合谋,国家税收收入也会相应减少。对税务人员实施绩效工资是一种行之有效的方案,在历史上,罗马帝国、法兰西帝国及19世纪的美国都实行过“包税制”,这一制度对包税人也起到了一种绩效激励的作用。尽管目前绝大多数国家都开始雇佣固定工资的公务员来实施税务征管,但是像巴西、秘鲁、巴基斯坦等国的政府已经在考虑是否要对税务工作人员实施绩效工资。

然而,需要注意的是,绩效工资也可能有负面作用。绩效工资下税务官的行为可能会提升纳税人的不满意度,另一方面,这一制度可能只会增加税务官收受的贿赂,却不能带来税收收入的提高。为了检验绩效工资的政策效果,作者于2011年到2013年在巴基斯坦旁遮普省进行了一项田野实验,随机分配征收该省房地产税的税务工作人员适用绩效工资制度。根据实验的结果,作者全面地评估了绩效工资的后果,并分析了政策的异质性影响。

二、税制及理论分析

巴基斯坦旁遮普省是一个人口大省,然而该省房地产税征管率只相当于同等人口国家的5%,主要原因在于:(1)税基狭窄;(2)税率低;(3)大量的逃税与腐败;(4)居民对公共机构信任度低;(5)行政管理能力弱。

旁遮普省房地产税是以房产年租金总额(the gross annual rental value, GARV)为课税对象。GARV是如何计算的?首先,税务官会测算土地与建筑物的面积,然后税务官会将土地面积乘上一个比率计算GARV。这个比率共有七级,会根据房产用途、使用人性质及地点等有所不同。这一税制设计存在一些问题。除了各种房产的比率差别太大,房产属性的裁量权大外,各房产是否适用于税收优惠的裁量权也很大。这就为合谋留下了空间。

巴基斯坦旁遮普省房地产税的基本征管单位被称为一个circle,一个circle大概管辖2000到10000套房产,它由三名税务官组成。一位是税收稽查员,他是整个团队的领导,负责纳税评估,发出纳税通知;一位是文员,他负责保存相关记录;一位是警员,他负责协助稽查员开展工作。长期以来,这些税务官的工资基本是按照薪金级别和工作年限来定,基本上没有和绩效挂钩。而税收征管体制也为合谋留了空间。因为当地建筑协议与租赁许可很多没有正式注册,即使注册了也很难与税务系统挂钩,另外,当地税务征管采用纯手工报税,操纵空间很大。

三、实验设计

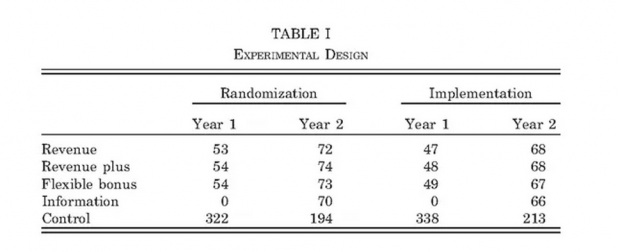

为进行实验,作者设计了五个实验组。第一组称为Revenue-based,进入这一组的税务员在固定工资之外,还将得到一笔额外的绩效工资,这笔绩效是根据当年税收收入与历史基准的差值按比例计算的。第二组称为Revenue plus,进入这一组的税务官的绩效工资根据当年税收收入与历史基准的差值按比例计算后,将按照纳税人的满意度和税务评估的精确程度进行调整。第三组称为Flexible bonus,这组的绩效工资是由高级税务官组成的绩效评估委员会的评估结果决定。第四组称为Information-only treatment,这组的税务员和第一组一样,需要每季度报告收入、参加季度会议,但其工资仍是固定工资。第五组称为Supervisor’s performance pay,这一组是对监督基层税务员的税务官随机适用绩效工资制度,并不是对circle进行随机实验。

为保证所有人都了解这一实验,作者在实验开始就对所有税务人员进行了认真的培训,在培训后会进行测验与重新培训。同时,这次实验还由旁遮普省最高行政长官签发命令,实验过程中的工资按季度发放,以保证参与人员对实验的信任。

这一实验在旁遮普省开展了两年。第一年只设置了前三个实验组,随机选取部分circle进入这三个实验组;第二年又新设置了后两个实验组,同时追加了部分circle进入实验组中。每年都是由计算机公开抽签选取哪些circle进入实验组。具体分配结果如下表:

由表格可见,随机选取的进入实验的circle和实际参与实验的circle数量不一致。一方面,是由于部分circle拒绝参与实验;另一部分,为防止税务员策略性调动,实验中规定,当年发生人员调动的circle在当年不进入实验,但可以在第二年进入实验。

四、实证结果

由于本文进行的是随机化实验,本文的回归结果使用了ols的方法,由于实际上有部分组未参与实验,本文在附录部分利用随机选取的circle做工具变量进行稳健性检验,发现结果稳健。本文主要使用了三套数据,第一套数据是税务部门提供的数据,为保证数据的可信性,作者将这些数据和银行税收收入数据进行交叉检验,发现这套数据是可靠的;第二套数据是面向纳税人的第三方调查数据,主要调查纳税人满意度、贿赂情况与纳税评估的精准程度,还对新评估纳税义务的纳税人(包括新进入税务档案的房产和存在于税务档案但重新评估价值的房产)进行了抽样调查;第三套数据是对税务稽查员进行的调查,主要询问其努力程度与感知到的监管压力。

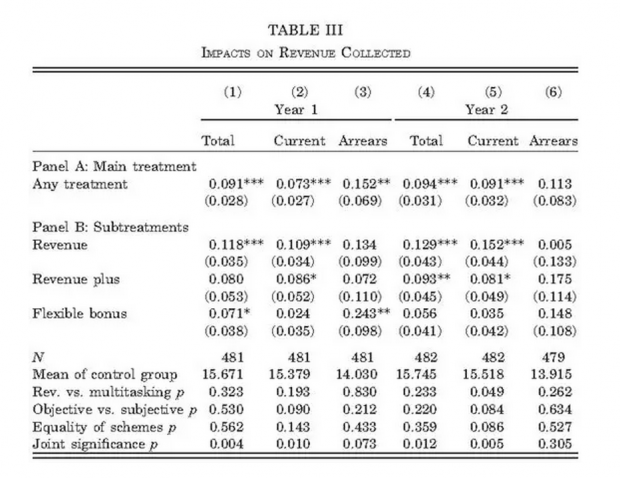

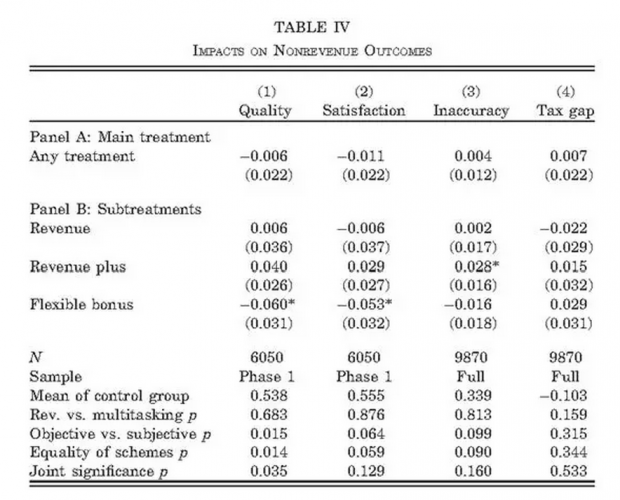

作者首先检验了实验组的收入效应与非税收入结果。作者发现,如表Ⅲ、表Ⅳ所示,绩效工资的实施,显著提升了房地产税的收入,且对纳税人满意度、纳税服务质量及纳税评估精准程度无显著影响。具体来看,Revenue-based方案可以最大程度提升税收收入,且对纳税人满意度、纳税服务质量及纳税评估精准程度无显著影响。而相比之下,Flexible bonus方案对税收收入增长的影响较小,且对纳税人满意度、纳税服务质量有一定的负向作用。

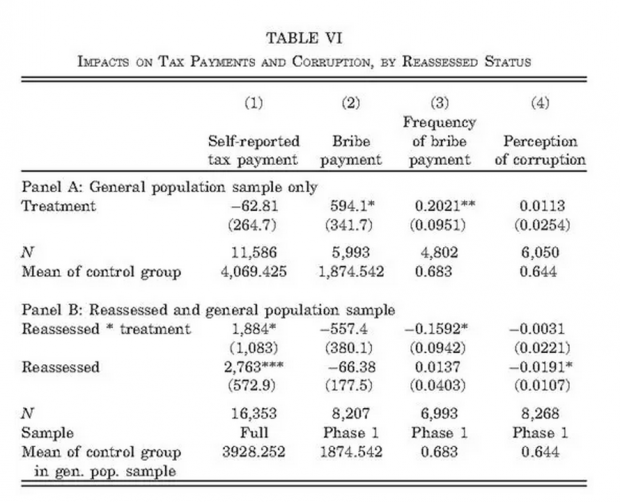

既然实验组税收收入增长了,根据前文所述的理论,一定有部分纳税人离开了合谋,作者也检验发现,实验组中纳税义务受到新评估的房产有显著增加,其中主要是实验期内新进入税务档案的房产有显著增加,这就从数据上验证了理论的准确性。而本文的理论分析也指出部分纳税人离开了合谋,其税收收入显著增加,贿赂明显降低,而部分纳税人仍在合谋中,这些纳税人会支付更高的贿赂以隐瞒自己的真实纳税义务。作者检验发现,对于总的实验组来说,贿赂显著增加,但对于重新评估的房产,贿赂却显著下降,而税收收入相应增长,进一步印证了本文的理论。作者进一步研究发现,更富裕的房地产更有可能被重新评估,作者认为可能是这些房地产税收收入的增长空间更大。

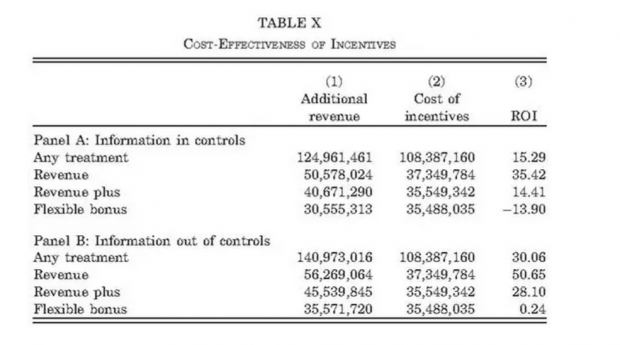

作者接下来排除了其他可能使得绩效工资实验组税收收入增长的机制,从反面印证了理论的正确性。(1)有观点认为绩效工资提升了纳税人的税收努力,作者论证了税收努力提升并不能解释贿赂的增长,税务稽查员报告的努力并无显著变化,而且作者发现税务稽查员对新评估房产的信息有一定了解;(2)有观点认为绩效工资实施后稽查员感知的监督压力变大,作者用Information-only treatment组检验发现这一效应并不存在,同时作者发现稽查员报告的努力程度并没有显著变化;(3)作者用Supervisor’s performance组检验发现上级的监督对税收收入增长几乎没有影响;(4)作者利用模拟的工资收入发现是价格效应而非收入效应的影响;(5)作者进一步排除了实验的溢出效应;(6)作者发现实验本身没有引起税务员的策略性调动,未造成估计偏误。作者也对三种方案进行了成本-收益分析,发现第一种方案投资回报率最高,而第三种方案投资回报率低甚至可能为负。

五、研究结论

通过这一实验,作者发现税务员绩效工资制可以显著提升国家税收,而且纯粹基于税收收入的绩效工资制度的收入提升效果最强,且对纳税人满意度没有显著影响。作者同时比较了绩效工资制与包税制的区别,包税制下包税人对政治成本不敏感,而现行绩效工资制下,税务稽查员的权力有限,征税的潜在成本较高,因此税务稽查员可能不会像包税制下一样横征暴敛。作者认为下一步的研究方向,是能否引入第三方审计制度等削减绩效工资带来的不良影响。

Abstract

Performance pay for tax collectors has the potential to raise revenues, but might come at a cost if it increases the bargaining power of tax collectors vis-à-vis taxpayers. We report the first large-scale field experiment on these issues, where we experimentally allocated 482 property tax units in Punjab, Pakistan, into one of three performance pay schemes or a control. After two years, incentivized units had 9.4 log points higher revenue than controls, which translates to a 46% higher growth rate. The scheme that rewarded purely on revenue did best, increasing revenue by 12.9 log points (64% higher growth rate), with little penalty for customer satisfaction and assessment accuracy compared to the two other schemes that explicitly also rewarded these dimensions. The revenue gains accrue from a small number of properties becoming taxed at their true value, which is substantially more than they had been taxed at previously. The majority of properties in incentivized areas in fact pay no more taxes, but instead report higher bribes. The results are consistent with a collusive setting in which performance pay increases collectors’ bargaining power over taxpayers, who have to either pay higher bribes to avoid being reassessed or pay substantially higher taxes if collusion breaks down.

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号