图片来源:Unsplash

原文信息:

He, Z., Nelson, S. T., Su, Y., Zhang, A. L., & Zhang, F. (2023). Zoning for Profits: How Public Finance Shapes Land Supply in China (No. w30504). National Bureau of Economic Research.

01

引言

理解土地财政是理解过往中国经济增长动能,以及目前换挡期改革前景的关键。在关注土地财政和当代中国经济的研究者们热衷的分析框架中,以下话题形成一个统一的均衡分析框架:房地产市场以及与之关联的地方土地出让行为;有为政府的经济建设举措;公共财政与税制视角下的央地关系;地方债的发行及定价;从中央到地方的经济增长目标;与地价、要素价格和区域特征相关的招商引资举措和产业政策。

随着经济步入换挡期和房地产市场的式微,财政视角下的央地关系和地方困局备受学界和业界的关注,大量研究和讨论聚焦于这一关键议题,尝试从纷繁事实中洞见未来发展的破局之道。然而,大量的讨论却很难给出足够清晰的洞察。针对这一问题建立相对完善的分析框架已经很艰难,更遑论厘清分析逻辑并进行细致的推想和匡算。

来自芝加哥大学布斯商学院(Booth School of Business)的何治国教授(Zhiguo He)和四位合作者(其中三位同样来自芝加哥大学布斯商学院,还有一位来自清华大学五道口金融学院)的这篇NBER工作论文为理解上述复杂框架以及建立这一问题的分析逻辑给出了新颖却又合理的洞见。这篇文章从中国城市国有土地划分类别(zoning)且不同类别存在显著价格差异的特征事实出发,聚焦中国工业用地相较住宅用地折价的成因解释。

针对工业用地使用权价格仅为住宅用地十分之一的特征事实,不同于过往文献“非货币行为”“政府有意补贴经济”的简单推论,这篇文章从税收捕获的假想切入分析工业用地出让价格折让的成因。即:工业用地的折价出售会带来未来的税收收入“反哺”地方财政,因而表面上的暂时“折价”实际上会带来跨期的收入流——相较于在债券市场上融资,折价出让会给地方带来显见的内部报酬率(IRR)。为论证这一渠道的成立,文章进行了大量的反事实估算工作,进而匡算折价出让工业土地(相较于作为住宅土地出让)带来的内部回报率,并实证检验这一假说成立时能够导出的结论:政府的融资渠道收窄(政府债券利率下降)会降低工业用地出让,即偏向未来收入的折价策略会敏感地受到当期融资约束的抑制;税收分成比例的上升会提高工业用地出让。

本文的研究从土地出让“划分类别”的角度切入,揭示了房地产行业以及土地市场与地方公共财政之间的双向互动关系,也点出了税收收入及税收制度在央地关系-土地出让这一大的分析框架中的重要地位,进而得出一个颇有新意的洞见:如果要从央地财政关系的角度切入土地市场的改革,或许可以从税收制度的角度着手,通过优化税收分成结构达成地方将地块划为工业用地低价出让,而非划为住宅用地高价出让的激励,这样既促进了经济增长和税基发展,也避免了地方大量出售住宅用地带来的房地产结构性困境。这一洞见值得引起学界和业界的深刻关注,也启发我们对变局时代未来转型道路的思考和探索。

制度背景

02

(1)国有土地出让与地方土地财政

相对于美国等国家的土地私人买卖,中国的大部分土地交易是由地方政府主导的。地方有权“收回”未开发建设的土地,赔偿所有相关产权所有者的损失,然后使用类似拍卖的机制(即“招拍挂”:招标、拍卖和挂牌),将其的使用权在土地市场上出让给包括制造业生产者和房屋开发商在内的土地市场参与者。这一制度事实赋予地方更新基础设施、建设新建筑以及改变土地用途的能力,促进了土地资源的优化配置。

除了土地资源配置优化外,地方主导的土地征用和转售还形成了被称为“土地财政”的地方财政体系。在这一体系下,出售土地所得的“国有土地出让收入”成为地方财政的重要收入来源,近年来中国城市基础设施的发展很大程度上依赖于土地出让的资金所得,2010-2012年间国有土地出让收入占到了地方财政总收入的大约三分之一。

土地出让除了带来直接的资金收入之外,还带来税收收入。且出售不同类别的地块带来的税收收入在期限结构上存在不同:住宅用地的出让只带来一次性的一笔税收收入,而工业用地的出让则隐含持续性的税收收入。出让两种用地带来的收入结构差距还需要考虑税收分成的影响,土地出让的直接所得能够完全为地方政府所有,但税收收入需要在中央和地方之间分成。

(2)土地配额系统和土地分配

在中国的制度背景下,能够用于出让的土地总量(分配量)由中央决定。两部法律(《土地管理法》、《城乡规划法》)限定了城市和乡村之间的划分以及空间布局,并通过上级政府指导性的意见限定城市的规模。

在文章研究的样本期内,两个更具体的文件坐实了这些限定,但也同时给予了地市一级的政府划分地块类型的专有权力。地市政府可以将土地划为四种类型:住宅用地(用于商品房开发)、工业用地(用于建设工厂和仓库)、商业用地(用于建设办公楼和商场)和公共设施用地(用于假设学校和医院)。本文只考察前两类,即工业用地和住宅用地。这两类占到全部出让的国有土地的86%,是最主要的出让用途。这两类用地过去数年间产生的价格差异引起密切关注,尤其是住宅用地的价格上升和房地产市场密切相关。

03

使用的数据

(1)土地交易数据

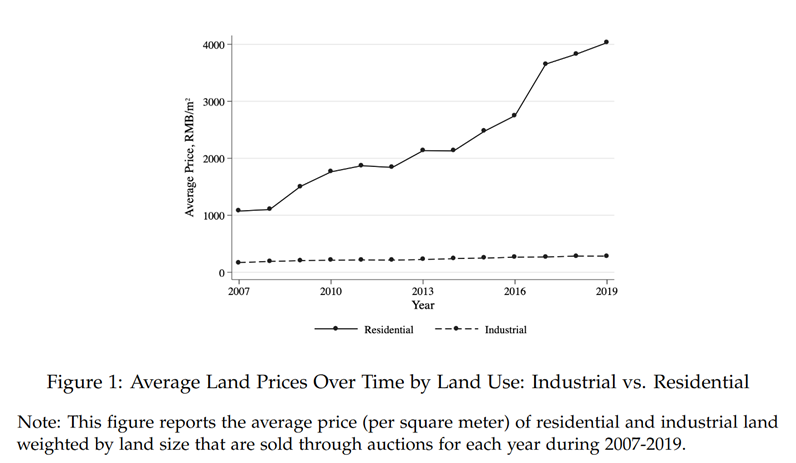

本文使用了来自国土自然资源部的土地交易数据。这一数据集涵盖了从2007年到2019年由地方主导的全部土地买卖数据,包含每一笔交易层面的地理位置、地块面积、交易时间、交易价格以及指定使用类型。本文关注的土地买卖形式包括四种:协议出让、招标、拍卖和挂牌,并将后面三种统称为“拍卖”(auction)。本文使用高德地图API定位了每一个地块的地理位置信息。这一数据显示住宅用地的出让价格显著高于工业用地,且这一价差近年来还在进一步快速上升。

(2)企业层面数据

为计算工业用地带来的税收回报率,本文从工业企业数据库(NSIF)中提取了1998-2013年的工业企业信息。本文观测了每家工业企业的细节信息,包括名称、行业、年销售额和税收支付等。

借助企业名称,本文将工企数据库和土地出让数据中工业用地出让的交易数据合并,构建了工业企业获取工业用地的交易情况。为了简化后续的DID分析,这里的计算不考虑在短暂的样本期的多个自然年内都购买土地的情况,将在多个年度拿地的样本剔除出去。这样一来本文的估算设定为:在2007-2013年中某一年拿地的工业企业为处理组,从未购地的工业企业为控制组。我们总共能够合并出22636个在2007-2010期间的某一年拿地的工业企业样本。

另外,为了估算从房地产开发商处获取的一次性额外税收,我们使用来自中国证监会的数据,提取2007-2021所有被划分为“房地产”行业的上市公司财务数据。

(3)城市层面数据

本文从国家统计局公布的城市统计年鉴简单提取了地级市层面的人口和GDP等相关的信息,包含2007-2018年的全部地级市数据。

估算的概念框架

04

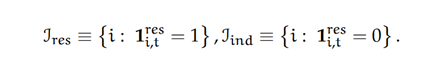

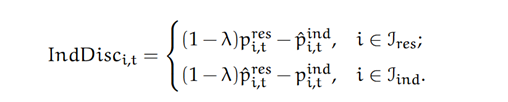

(1)工业用地折价

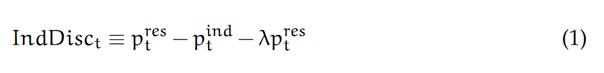

我们设定工业用地的折价(Industrial land discount)为当期直接“预付”(upfront,相对于未来是预先支付)的价格差异,即为出售住宅用地的价格减去出售工业用地的价格,还需要减去一项建设用地的额外成本(安置补偿以及住宅用地配套支出),设定额外成本与住宅用地价格的比例为 。

。

使用宏观层面加总的补偿数据和公共服务数据,本文估算出这一比例系数为大约1/3。

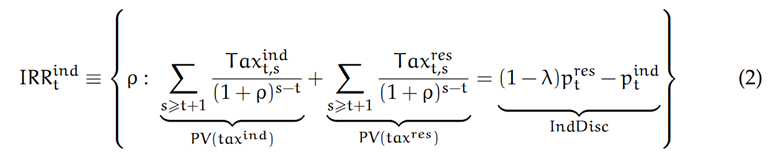

(2)税收收入和工业用地内部回报率(IRR)

划分工业用地尽管当期的直接收入面临巨大折扣,但会带来未来的税收收入流。在此视角下,本文将地方政府的土地划分认为是一种如同企业投资项目的活动,参照公司金融领域的术语(Berk and Demazro,2017),本文这样设定工业用地的内部回报率,即定义税收贴现的差别与折价相等。

(3)影响内部回报率(IRR)的驱动力

本文随即建立模型以捕捉内部回报率的驱动因素。在这个模型中,地方政府将固定数量的土地划分(zone)为工业用地和住宅用地。地方政府的目的是为了实现与土地出售相关的收益的现值最大化,我们假定所有的税收都能被地级市地方政府捕捉,但因为涉及税收分成,并非所有收入都能被内部化。这个模型使得我们能够解出均衡状况下政府进行工业用地折价的内部回报率。

如果所有的税收均能被政府直接内部化,且土地市场完全弹性,那所有地级政府内部回报率应该收敛到政府资本成本(债券利率),且然而考虑到现实情况,我们有:

即税收占比越小,工业用地出让越多。

05

估计过程

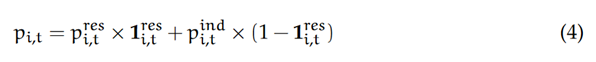

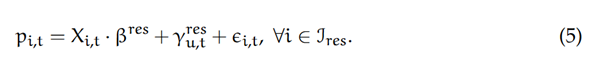

(1)Hedonic反事实框架估计工业用地折价

工业用地/住宅用地的实际(潜在)价格服从这样的表达式:

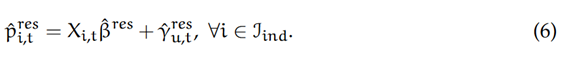

由于潜在的内生性,本文无法用期望价格相减来计算折价。作为替代的,本文使用hedonic模型计算地块的反事实价格。通过设定:

得以这样估算:

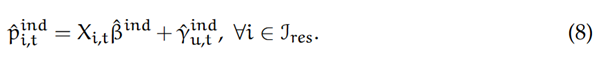

为了消除地区经济水平带来的影响,本文按照地理因素构造了“城市单元”,并控制了这一维度的固定效应。随后计算“招拍挂”土地的反事实价格。进而得到拟合值:

从而有工业用地折价:

通过这样一个反事实框架,本文估算出每一个地块的折价率(住宅用地的事实-反事实/工业用地的反事实-事实,用1- =2/3修正过)。

=2/3修正过)。

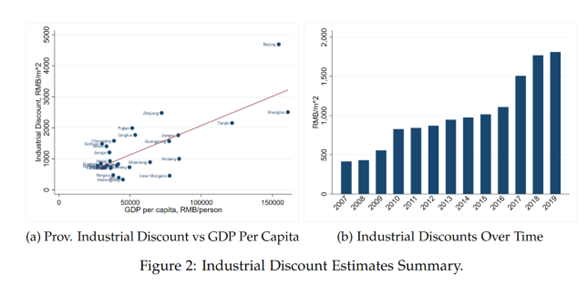

折价的估计结果在城市-年份层面加总,再取均值可以看到,这种折价近年来呈现上升,从2007年的400元/平方米增加到2019年的1800元/平方米。

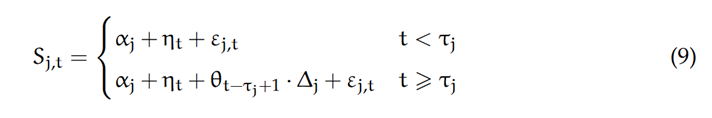

(2)用DID方法估计企业增加的收入

本文使用一个DID的框架来估算企业增加的收入,进而为计算税收增加服务。

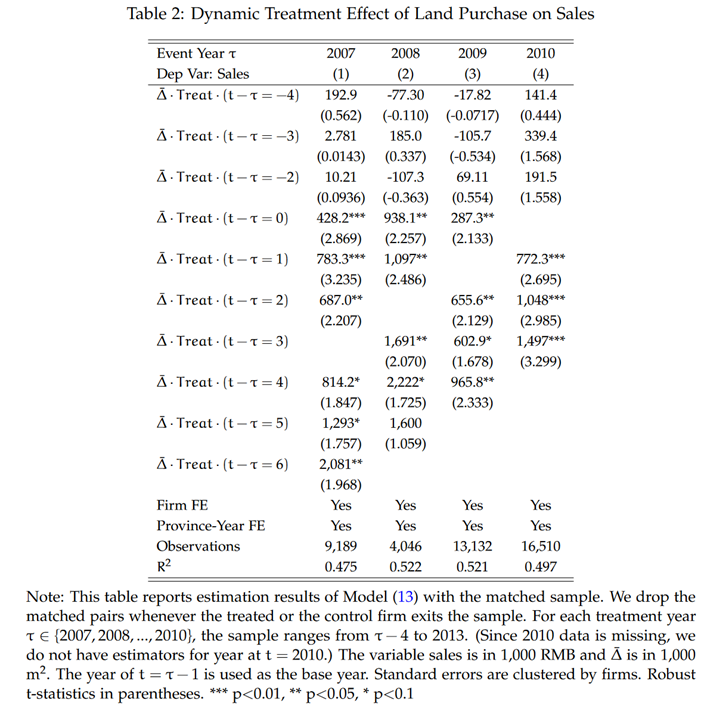

为消除拿地/不拿地企业相区别的内生性隐含,文章借助倾向得分匹配法,将处理组和相似的控制组进行合并,之后进行回归分析。购买土地的数据从2007年开始,到2010年结束,为计算拿地公司事后直到2013年的收入增加留下时间窗口。动态效应检验的结果表明,拿地后每一年的收入均有显著上升,且这种收入增加逐年增大。

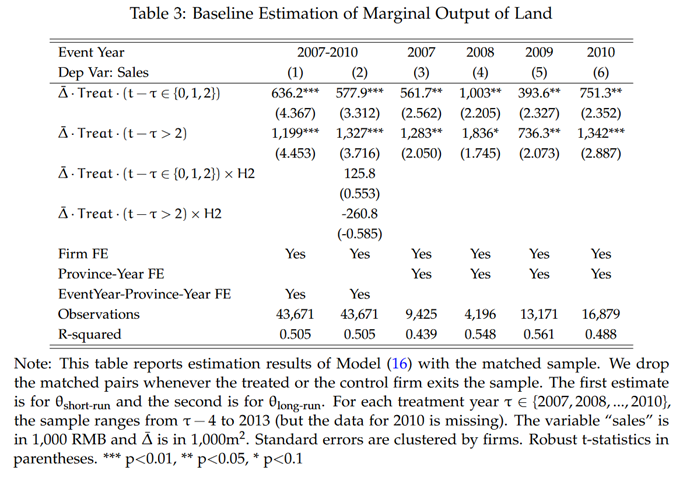

进一步地,本文合并2007-2010年的样本进行基准估计。估计结果显示在将土地作为工业用地“招拍挂”售出之后的前三年,每平方米平均每年会带来636.2元的额外销售收入,而平均来看长年会带来1199元的年均收入。

(3)通过回归估计税率

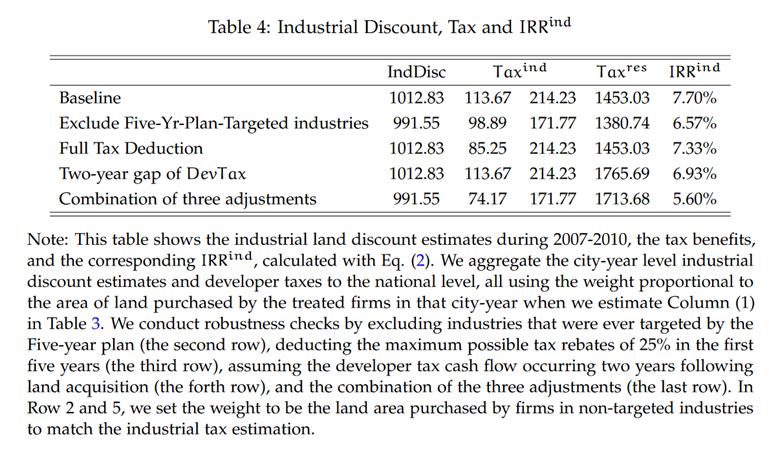

通过几个其他数据集的回归计算,本文估算出样本内工业企业的平均增值税税率大约为12.10%,其余个人所得税及各类费用大约为5.77%,因而使用17.87%的税率进行估算。因此算得工业用地的平均额外收入为:前三年每平米113.6元,之后每平米214.2元。本文还借助增值税纳税平均收入和额外的纳税条件,印证这一估算的合理性。

(4)估算住宅用地的税收增加

本文将住宅用地相关联的一系列税收和费用均假定在购房次年发生。使用一系列的加总数据和房地产企业财务数据,本文估算出税收的增加值约为1453.03元,以及相应的内部回报率(IRR)约为7.70%。

(5)估算内部回报率

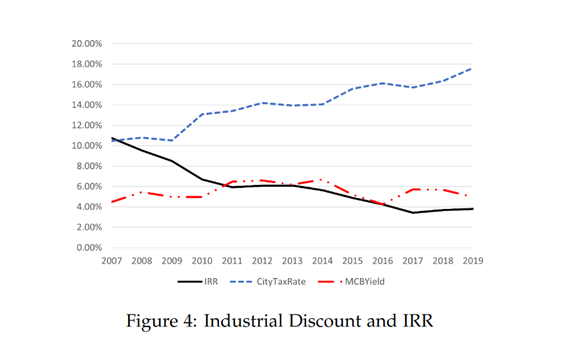

由以上的所有估算,本文得以分年度估算IRR,并将其与地方政府债利率以及有效税率作对照,我们能够发现内部回报率始终低于地方债的利率,地方出售工业用地是有利可图的。

本文还画图列示了IRR的随时变化,这种降低可能和地方税收分成的比例提高有关,详见原文的分析。

两个补充的经验证据

06

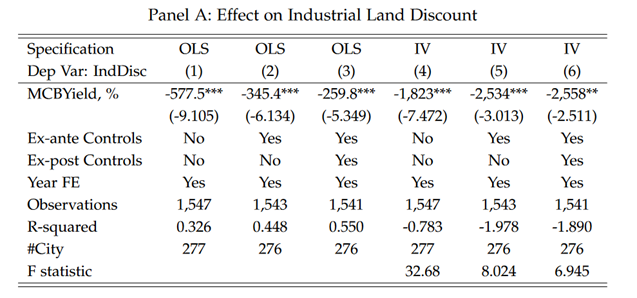

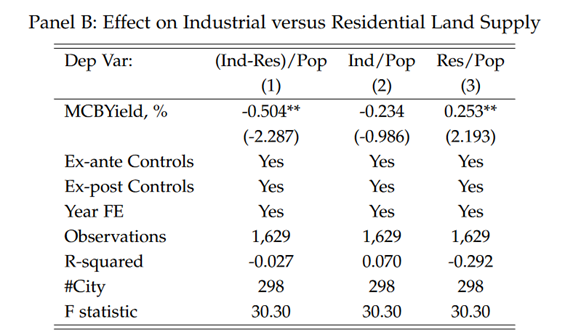

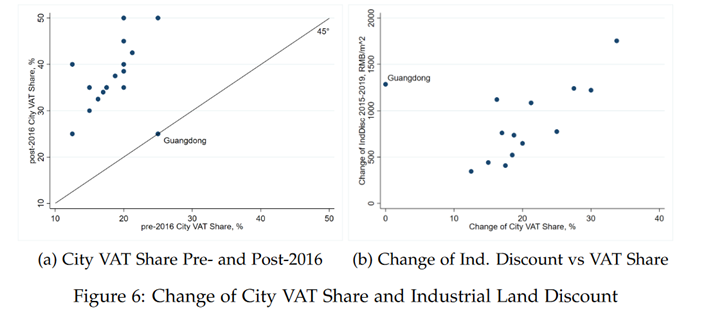

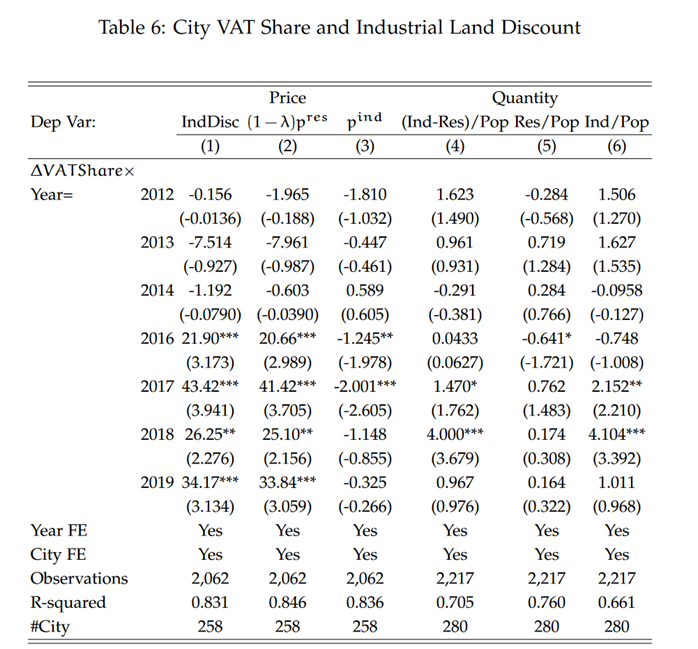

为了进一步佐证本文猜想成立,文章补充了两个reduced form的实证证据,分别考察地方政府债券的利率上升以及税收分成比例的上升如何影响工业土地的出让行为以及折价。文章实证检验了两个结论:①地方债(城投债,municipal bonds)利率下行时,地方会更加耐心的出售工业用地,工业用地出让和土地折价均增加;②引致地方税收分成上升的政策冲击会导致更高的工业用地出让和土地折价。借助治理者相关的工具变量,文章估计了城投债利率下降带来的工业用地折价以及工业用地出让比例增加。借助2016年地级市增值税分成变化在城市之间的差异性带来的外生冲击,文章识别了地方税收分成带来的土地折价以及工业用地出售增加。

07

总结

本文围绕工业土地折价的成因以及结果,做了扎实的数据工作和入木三分的解析。全文没有特别复杂的模型或者惊世骇俗的驳论,但是读来荡气回肠。对税收这一因素作为未来持续现金流的考察完全在意料之外,又完全在情理之中。读罢此文,我对一直关注但完全无法理清楚的财政税收与中国发展问题的认知得到了不少的增进,这种学习感是读一般的论文工作做不到的。

当然从经济学和财政学的研究视角来看,本文的很多思路似乎是反常规的,何治国老师和几个主攻金融学的合作者在这个重要的财政宏观问题上使用的是金融学的研究范式,但却收到了奇效。他们在模型中排除掉了所有非货币、非经济学的因素,反而使得模型具有很好的解释能力。这可能就是狐狸型学者的魅力吧。

从头再看这篇论文,也会觉得其虽然还是工作论文格式,但每个部分的结构安排、逻辑之间的顺承和转折都自然而不拘泥于机械形式,值得面临博士论文压力的年轻博士生们好好学习体会。

最近也恰巧在线上观摩了何治国老师应北大国发院邀请做的有关地方债的讲座,何老师的整场讲座只放了PPT上的三张图,但每张背后都有很扎实的数据工作支撑,因此图表传达出来的信息量非常之大,所表达的意思也鞭辟入里。最后这里也分享国发院官方回顾视频的链接,供读者学习(见“阅读原文”)。大家感兴趣可以自行查找何老师的部分。

推文作者

尚庆宇,复旦大学经济学院直博生,电子邮箱

Abstract

Public finance and real estate are uniquely intertwined in China, where local governments also serve as monopolist sellers of land. We shed new light on how land sale decisions and land prices depend on local governments’ financing objectives. First, we document the large (ten-fold) price premium paid for residential-zoned relative to industrial-zoned land and show this price premium can be explained by the greater future tax revenues generated by industrial land; the choice to sell land as industrial rather than residential generates an IRR of 7.70%, which is comparable to local governments’ cost of capital in bond markets. Second, local governments are sensitive to financing constraints: industrial land supply decreases with governments’ bond yields. Third, local governments’ land sales are sensitive to the intergovernmental tax sharing, such that industrial land sales increase with the share of taxes captured by local governments. Thus, shocks to local public finances can be expected to affect the Chinese real estate market and vice versa.

声明:推文仅代表文章原作者观点,以及推文作者的评论观点,并不代表香樟经济学术圈公众号平台的观点。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号