图片来源:WinrayLand

原文信息:Wu, N., Zhang, X., & Zhou, W. (2023). The impacts of superstition on risk preferences and beliefs: Evidence from the Chinese zodiac year. China Economic Review, 102043.

原文链接:

01

引言

生肖年最早的记录可以追溯到秦朝(公元前221年–公元前207年),随着时间的推移有所变化,生肖年文化至今仍然在许多亚洲国家中仍然盛行,包括中国、越南、韩国、新加坡、日本和蒙古。生肖年文化的一个重要特点是,一个人的生肖年通常与不吉利相关联,这种迷信始于中国的魏朝(公元220年–公元266年),当时道教受到统治者的提倡,人们开始将生肖年与天文学联系起来。在道家文化中,每一个生肖年都被认为与一个能保护世界上所有生物的“神”有关。但在古代中国,与高级人物,如“神”共享相同的属性是非常不吉利的。受到这两种文化的影响,当时生活的人们逐渐开始相信,在生肖年里,是没有得到“神”的庇佑的。

生肖年的迷信一直存在,在现代中国仍有影响。对于大多数中国人来说,生肖年现在是与不吉利同义的,这也意味着一个人在经历这个“不寻常”的时间段时应该非常小心。因此,生肖年也被称为“坎儿年”(在普通话中即为“门槛之年”)。人们发展了几种习俗,可以帮助他们在生肖年中抵消不好运气。例如,在生肖年里,人们经常穿红色的袜子和内衣,因为在中国文化中,红色能够消除不好的运气。同样的,在一个人的生肖年里进行某些活动(包括购房和结婚)是不合适的。

你的生活中是否有某些类似的迷信行为呢?比如塔罗牌、占星术、黑猫、吉祥数字和阴阳眼等。本期文章探讨的是迷信行为对于经济决策的影响机制——内生风险偏好还是主观信念扭曲,本文将采用实验方法,以中国生肖年为例子,区分这两种机制以及其对企业的潜在影响。本文受Fisman等人(2023)的启发,用实验方法探究迷信如何影响人们的风险相关决策的渠道。

迷信广泛存在于不同的国家和文化,通常来源于对未知的恐惧。已经有研究证明,在消费决策时,4、8、13这些代表好运或者厄运的数字会影响人们的行为(Camerer et al.,2004;Hirshleifer,Jian和Zhang,2018;Li,2015;Palazzolo,2005)。股票投资、赌博这样的短时间、快速的决策很容易受到迷信的影响,这已经有很多文献证明。比如,对数字8的迷信会导致房价的上涨(He、Liu、Sing、Song和Wong,2020;Pokryshevskaya、Antipov等,2015;Rehm、Chen和Filippova,2020);IPO的时候,幸运股票代码的比例更高(Hirshleifer等,2018);迷信还会导致股票交易不佳(Hirshleifer等,2018),以及消费者行为不理性(Chen、Deng、Li和Zhou,2020;Kramer和Block,2008;Simmons和Schindler,2003)。

我们在 【香樟推文2703】太岁当头坐,无喜必有祸:投资遇上本命年 介绍了Fisman等人(2023)在Management Science 的文章,其发现,中国广泛流行的生肖年与过度的风险规避相关,如对无风险投资的偏好以及研发和企业收购的减少。但其基本机制仍然未被充分探讨。本文认为,风险规避行为可能源于内生风险偏好的变化或者对经济事件的主观信念。这两种机制可能会产生非常不同的福利影响。特别是,在效用最大化框架下,内生风险偏好的变化并不一定会导致福利损失。然而,主观信念的扭曲,例如高估不幸事件的概率,可能会导致次优决策。由于迷信经常影响人口的大部分,因此明确地识别基本机制对于学术和政策都具有重要意义。与现有文献不同,本文不旨在为这种迷信提供额外的证据。相反,本文采用实验方法,包括内部和间隔设计,来仔细区分上述两种机制。

本文发现,迷信通过两个重要途径影响受试者经济决策。(1)生肖年的迷信直接增加了内生风险厌恶水平,处于生肖年的受试者在第一个实验中更倾向于选择较低风险的赌局。(2)生肖年迷信会影响对不幸事件可能性的信念,处于生肖年的受试者在第二个实验中显著地高估了市场危机的概率,高出9%。

02

实验设计

本文包括两个主要的实验。第一个是基于Eckel和Grossman(2008)开发的博弈选择实验,可以直接揭示受试者的风险偏好。另一个实验描述了一个投资场景,受试者需要猜测市场危机的概率,并决定是否购买可以对冲潜在损失的保险。每个受试者实验的顺序是随机的。

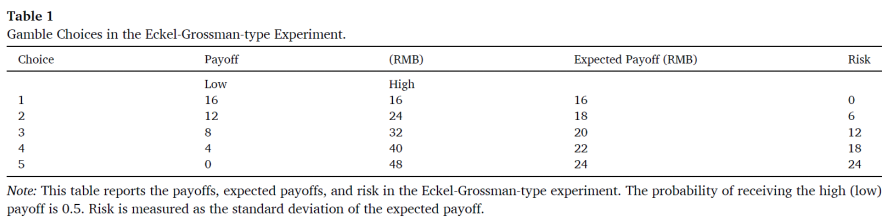

在第一个实验中,受试者需要从五个具有不同收益和风险的选项中选择。获得高或低收益的概率是相等的。这些选择的详细信息在表1。Eckel-Grossman类型的实验相关的偏见通常很小(Ball, Eckel, & Heracleous, 2010; Charness, Gneezy, & Imas, 2013; Dave, Eckel, Johnson, & Rojas, 2010)。

在第二个实验中,每个受试者 i 最初被赋予¥50作为他或她的初始投资资本,市场危机可能以一个未知的概率 π 发生。如果市场危机发生,受试者会损失¥30;否则,受试者将获得¥20。此外,受试者还有选择以¥10,以对冲潜在的损失。因此,如果受试者购买了保险,市场危机的损失将减少到仅10元人民币,导致预期收益为(40πi+70(1-πi))-10(40πi+70(1−πi))−10;否则,预期收益是20πi+70(1-πi )20πi+70(1−πi)。

市场危机的概率与受试者购买保险的决定有关。为了调查生肖年迷信是否影响损失概率感知,作者设计了一个学习过程允许受试者从市场历史中推断出损失概率 π。在受试者决定是否购买保险之前,会为每个受试者抽取40张牌。在每次抽取中,接收红牌和绿牌的概率分别是πi和 1-πi 。在40轮牌的抽取后,询问受试者关于他或她感知的市场危机概率 。并提供了经济激励来鼓励受试者做出准确的猜测:每1%的预测误差会使受试者的收入减少1元人民币。例如,如果真实概率是20%,受试者预测为20%,那么他/她的额外收入是10元人民币。然而,如果估计是18%或22%,受试者只能再获得8元人民币。在这个例子中,如果预测低于10%或高于30%,受试者将无法获得额外收益。

03

实验样本和过程

作者在南京审计大学进行了两轮实验,分别在2021年5月和2022年4月进行。两轮实验的目的是为了排除生肖年迷信影响是由时间特定效应引起的。在这两轮实验中,总共招募了332名受试者。其中,169名参与了两轮实验,77名只参与了第一轮实验,86名只参与了第二轮实验。

考虑到中国庞大的人口和多样的人口统计特征,实验室实验的研究结果可能与现实世界的人口值不完全一致,这也是行为经济学研究中普遍存在的问题。然而,本文的主要目标是揭示生肖年迷信如何影响个体的风险偏好,而不仅仅是专注于精确的数值判断。通过大学生样本揭示的机制不太可能在不同的人口群体之间有显著的变化。

实验过程包括四个阶段:签到、第一次实验、第二次实验和后续调查。两个实验的顺序是随机的。在签到过程中,受试者被要求阅读并签署由南京审计大学伦理审查委员会批准的同意书。受试者之间不能看到彼此的表格。在进入下一步之前,这些表格会被收集起来。两次实验都是在电脑上进行的,受试者分别坐在不同的位置,以确保他们不能观察到其他人的决策。整个过程中,他们不得相互交谈。在所有受试者完成两次实验后,会分发统计调查表,以收集必要的个人信息。所有这些程序完成后,实验算法会自动计算每个受试者的收益。最后,受试者会私下得到付款。

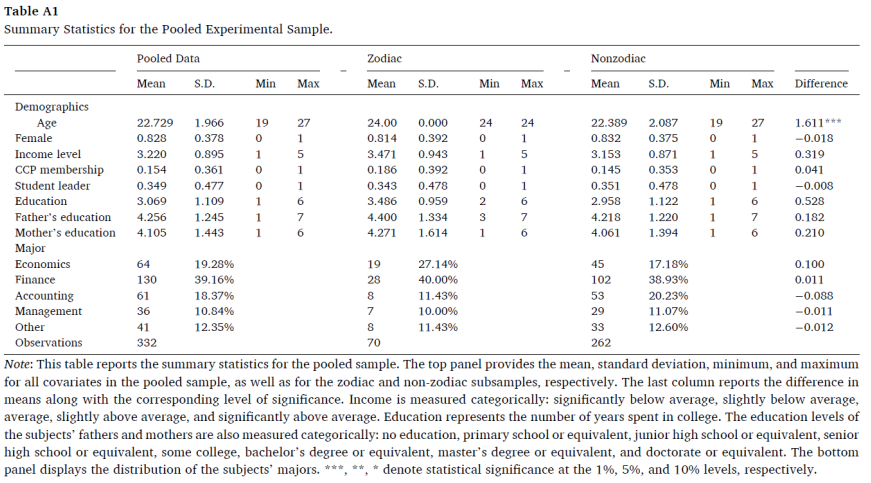

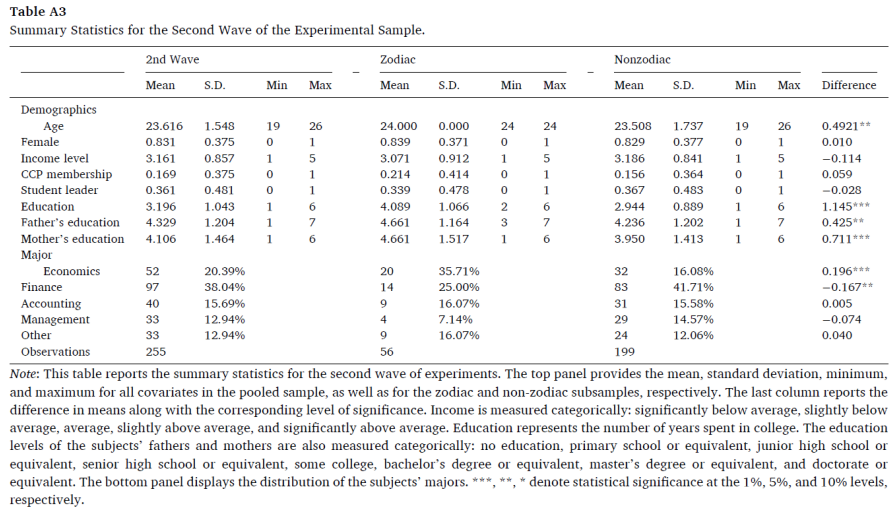

所有332名受试者都是年龄在19到27岁之间,都是在南京审计大学学习的学生。58名学生在参与实验的第一波时,正处于他们的生肖年,53名学生在实验的第二波时,正处于他们的生肖年。受试者中有84%是女性,这与南京审计大学的学生人口特征相符;15%是党员;以及88%的受试者主修经济学、金融学或商学。在整体样本、实验的第一波和第二波中受试者的人口统计协变量的摘要统计信息分别在表A1、A2和A3中(表A2在原文中被截断,为了推文美观,这里没有展示)。

04

实证结果

本文的受试者间分析的整体样本包括所有受试者在实验中的初始参与结果,包括仅参与了第一波实验的人(N = 77)、仅参与了第二波实验的人(N = 86),以及参与了两波实验的人(169),总样本量为N = 332。排除参与两波实验的人第二次参与的数据的主要原因是为了防止潜在的学习效应,即受试者可能利用先前的经验在实验中获得更高的收益。

作者首先分析生肖年迷信对风险偏好的影响。初始阶段,检查了Eckel-Grossman实验的结果,即受试者的风险偏好。对于每个受试者i,构建一个虚拟变量Zodiaci,以表示他们在实验进行时是否处于生肖年,即,根据受试者的出生年份来确定他们的生肖年状态。例如,如果一个受试者出生于1997年,2021和1997之间的差异可以被12整除(24/12=2),那么他们将在2021年第一波实验进行时处于生肖年。由于隐私问题,在统计调查中作者并没有收集受试者的确切生日。这一做法可能导致一定程度的测量误差。

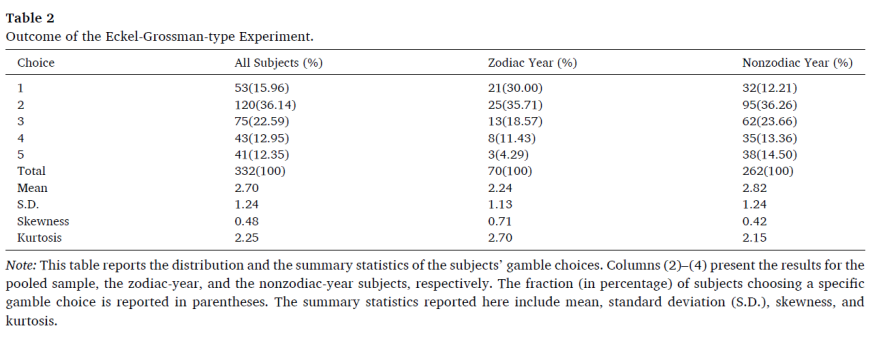

表2报告了三组选择的分布:整体样本以及两个基于他们是否处于生肖年的受试者子样本。处于生肖年与非生肖年的受试者之间平均赌博选择存在显著差异:前者的平均赌博选择为2.24,而后者增加到2.82。这表明生肖年的受试者平均上更加厌恶风险。这一发现与先前的研究(Fisman等人,2023年;Li等人,2021年;Liu等人,2021年)相吻合。

然后,作者进行了标准t检验,以检查赌博选择平均值的差异是否具有统计显著性。结果表明,没有差异的原假设被以t统计量3.42和p值0.001拒绝,生肖年组平均上比非生肖年组更厌恶风险的原假设不能被拒绝(p值=0.999)。此外,作者构建了一个χ2列联表,以检查赌博选择是否与生肖年状态无关。相互独立性的原假设被以χ2(4)=13.980和p=0.007拒绝,表明这两个变量有显著的相关性。作者还进行了Epps-Singleton测试,以检查这两个组的赌博选择分布在统计上是否等同,结果表明这两个分布在1%的显著水平上是显著不同的。

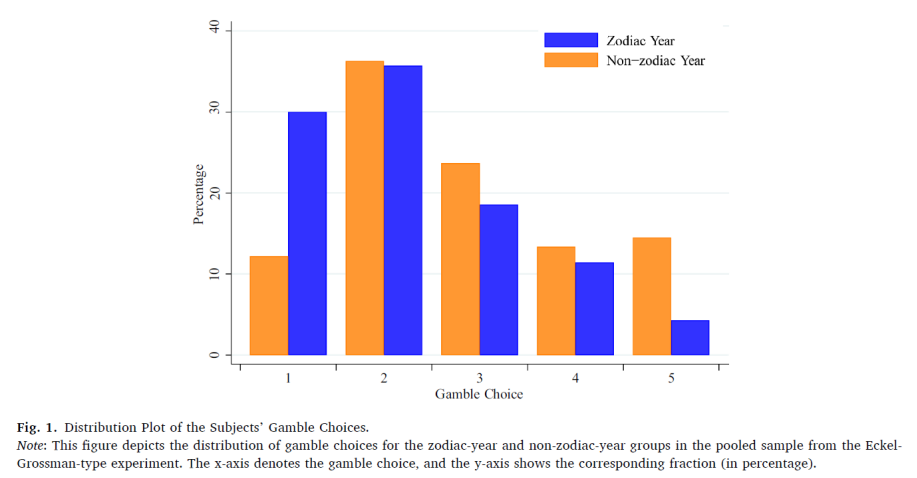

以上结果表明,受试者在生肖年里的风险厌恶度明显增加。那么,受试者的赌博选择在多大程度上受到他们生肖年状态的影响呢?图1中描绘了受试者赌博选择与他们生肖年的分布。图1显示,在生肖年组中选择Gamble 1的受试者比例远高于非生肖年组(30.00% vs. 12.21%),而对于Gambles 4和5的情况则正好相反(15.72% vs. 27.86%)。生肖年效应主要是使赌博选择分布偏向最不冒险的选择(Gamble 1)而非中等风险的选项(Gambles 2和3)。由于赌博选择可以被视为受试者风险厌恶度的一个很好的代理变量,这一发现也可能反映出受试者在生肖年期间风险偏好的基础变化。

4.1 有序Probit模型分析

紧接着,作者采用以下有序probit模型分析生肖年效应:

其中,Y 是受试者 i 的赌博选择,Zodiac 是一个哑变量,如果受试者 i 当前处于他或她的生肖年,则等于1,Xi 是一组控制变量,包括年龄、性别、收入水平、教育水平、父母的教育水平,以及党员和学生会领导的指标,e是一个遵循标准正态分布的误差项。

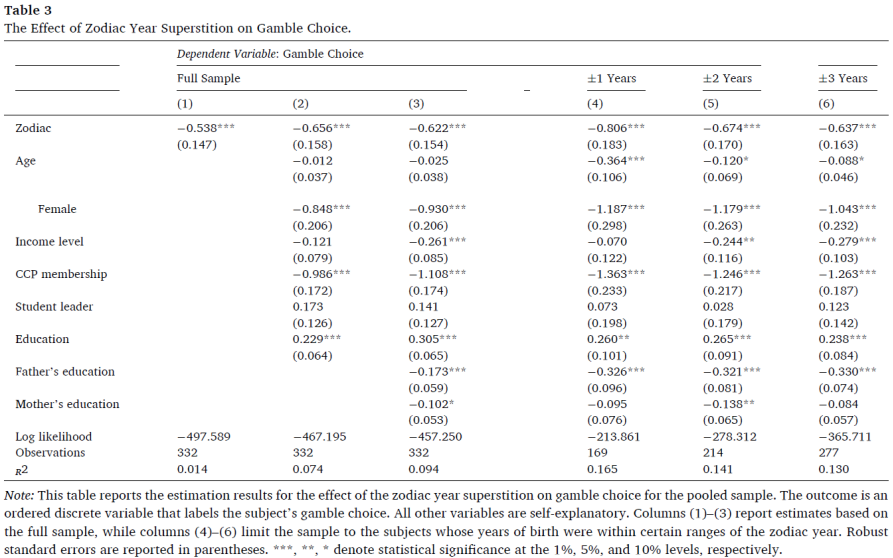

表3报告了上述有序probit回归模型的估计结果。列(1)-(3)对应于完整样本和不同的控制变量选择。与图1的发现一致,处于生肖年的受试者更倾向于选择较少风险的赌博,因为Zodiac的系数估计值在1%的显著水平上是负的。

如果在非生肖年组中存在一些极度喜欢冒险的受试者,那么生肖年迷信对冒险行为的负面影响就仅仅是受样本影响的。为了减轻这一影响,作者将估计样本限制为出生年份与当前生肖年相对应的受试者。列(4)-(5)报告了这些子样本的系数估计值,包括与当前生肖年相对应的受试者的年龄。例如,第一波实验是在2021年进行的,所以1997年出生的受试者处于他们的生肖年。那些在1996年和1998年出生的人也包括在对应于列(4)的子样本中。与全样本结果一致,我们还发现Zodiac的系数估计值在1%的显著水平上是负的,而这三个估计的大小与列(1)-(3)中显示的一致。因此,生肖年迷信的效应极不可能是由异常值驱动的。

表3中的结果还揭示了风险偏好与一系列社会经济协变量之间的关系。首先,在所有样本中,女性(Female)的系数估计值都是负的并且显著的,这表明女性平均而言比男性更厌恶风险。这一发现与先前研究一致的(Borghans, Heckman, Golsteyn, & Meijers, 2009; Croson & Gneezy, 2009; Eckel & Grossman, 2008a, 2008b; Sapienza, Zingales, & Maestripieri, 2009; Watson & McNaughton, 2007)。并且在一定程度上,可以为中国男性和女性在投资和储蓄等行为方面的差异提供一个解释(Chen & Ge, 2018; Maasoumi & Wang, 2019)。

其次,我们的研究发现党员与风险厌恶之间存在正面和显著的相关性。之前没有研究检查过这一关系,这一发现可以归因于中国的政治文化,该文化以保守主义为特点,这意味着更厌恶风险的人更有可能加入党以追求稳定。

此外,强有力的证据表明,接受更多年大学教育的受试者更愿意选择风险更大的赌博。

最后,父母的教育水平与他们子女的风险厌恶水平呈正相关。与父亲的教育水平的关系在所有样本中在1%的显著水平上是显著的,而与母亲的教育水平的关系则不太显著。这一关系背后的机制将启发本推文的其他研究者继续探讨。

4.2 对于保险购买的分析

赌博选择实验表明,受试者在生肖年平均表现出更高的风险厌恶水平。然而,生肖年迷信也可能通过信念这一途径影响受试者的冒险行为。本文设计了一个实验室实验来衡量受试者信念的变化,使我们能够在没有自我选择问题的情况下,评估生肖年效应在保险购买方面的影响。也就是说,受试者自己决定是否购买保险,而不是仅限于已经购买保险的个体(Fisman等,2023)。

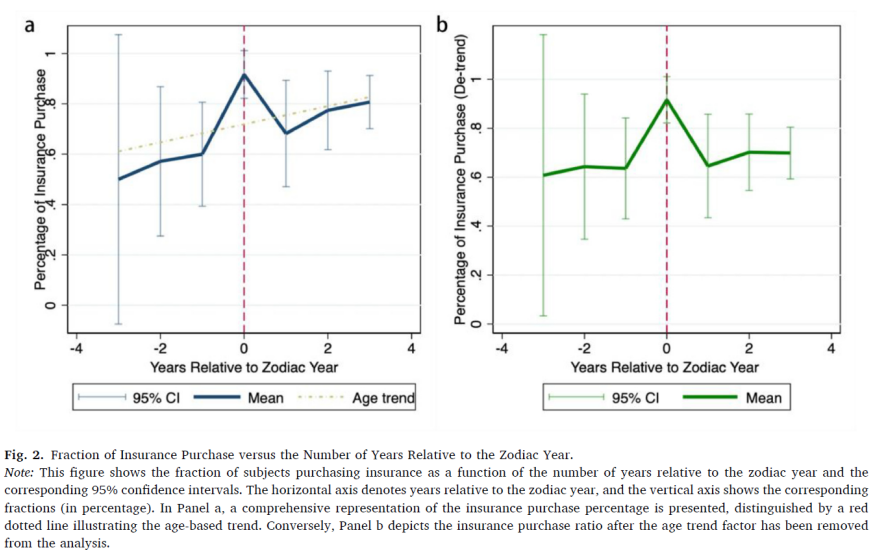

作者在图2中绘制了购买保险的受试者比例,横坐标是生肖年(x=0)。该比例在x=0处达到峰值,表明在生肖年的受试者更有可能通过购买保险来对冲潜在风险。Fisman等(2023)发现,基于一家大型保险公司的数据,客户倾向于在他们的生肖年前一年购买保险。他们将这一现象归因于预防性保险动机。本文的实验设计里没有包含预防性保险动机。

图2的结果,还展示了生肖年迷信对保险购买的显著影响,因为在x=0时的保险购买平均率几乎比其他年份高出近40%(86.21% vs 47.80%)。这一差异在1%的水平上是显著的(t=3.965,p=0.0001)。本文的生肖年效应的幅度要比Fisman等(2023)的研究大得多(38.41% vs 4.1%),这可能是由于样本选择的不同。Fisman等(2023)倾向于已经投保的客户,这使得那些不在他们生肖年的人仍然比总体人口更厌恶风险。Fisman等(2023)的结果更保守。

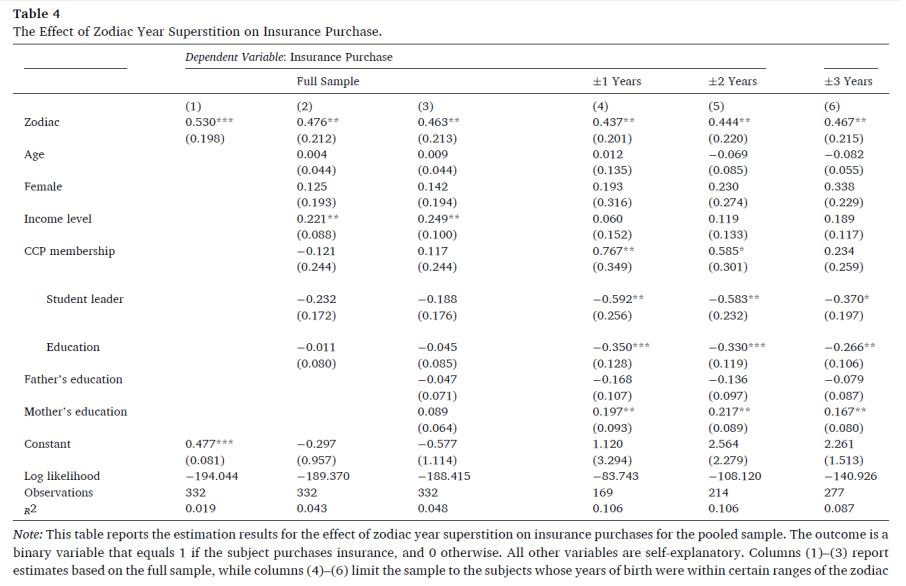

表4中报告采用一个与等式(1)类似的线性概率模型,因变量被替换为保险购买决策。与图2一致,表4中结果显示,生肖(Zodiac)的系数等于0.463,在5%的显著性水平上对全样本显著,在实验中生肖年的受试者平均而言有46%更高的可能性购买保险。这一效应不太可能是由潜在的异常值引起的,因为列(4)、(5)和(6)显示的子样本回归的主要结果几乎没有变化。此外,收入水平与购买保险的概率呈正相关,这在大多数规格中也在5%的显著性水平上是显著的。总体而言,表4与第一个实验中的结果基本一致:在生肖年中更倾向于选择较少风险的赌局的受试者,也更可能通过使用保险来追求更安全的投资结果。

4.3. 主观信念的影响

如果人们更厌恶风险,并且对不幸事件发生的可能性更加悲观,他们就更有可能购买保险(Hershey和Schoemaker,1980)。作者采用与Cohn, Engelmann, Fehr和Marechal(2015)类似的方法,在第二个实验中为受试者提供相当可观的财务激励,以激发他们报告关于市场危机可能性的信念。这样就能揭示受试者对危机的看法,进而回答一个重要问题:受试者在他们的生肖年里是否更加悲观?这涉及到驱动生肖年迷信影响的第二个机制。

作者的目标是了解这种影响是否仅仅是风险厌恶(Guiso, Sapienza, & Zingales, 2018)的特殊情况,还是一种悲观主义(Abel, 2002; Nishimura, Ozaki等人,2017)。为此,作者采用线性模型来研究生肖年状态与受试者信念之间的关系。因变量被替换为受试者在预测市场危机概率(以百分比测量)时的偏见;即,Prediction Biasi = p̂i - pi,其中p̂i是受试者i对潜在危机概率的主观估计,pi是总体值。更高的预测偏见等同于高估市场危机的概率,反映了更高程度的悲观。

表5呈现了估计结果。首先,生肖(Zodiac)的系数估计值在全样本回归中都是正的,并在1%的显著性水平上是显著的。当包括所有控制变量时,这一系数等于8.683,表明生肖年的受试者平均而言高估了市场危机的概率。其次,基于列(4)-(6)报告的子样本分析,生肖年迷信对受试者信念的影响不太可能是由异常值引起的。最后,Zodiac的系数估计值在大多数规格中相似,这表明生肖年的受试者平均而言将市场危机的概率高估了约9%。

4.4. 稳健性检验

处于生肖年的受试者更倾向于选择较少风险的赌局,购买保险,并更加悲观。然而,这些效应是否仅限于生肖年仍不清楚。受试者的风险偏好和信念也可能在生肖年之前因预防性动机而发生变化,或者可能在随后的几年内持续存在。本文通过引入生肖年前后虚拟变量来测试生肖年迷信的效应的独特性。

表6报告了第一次稳健性检验的结果,结果与表3、4和5中的发现大致一致。首先,生肖(Zodiac)在第(2)列中的系数估计为-0.561,与表3中的相似。其次,这个系数在第(4)列中估计为0.494,表明购买保险的概率增加了49%。最后,这个系数在第(6)列中为10.371,并在1%的水平上显著,意味着受试者在其生肖年更加悲观。总体而言,所有关于生肖(Zodiac)的系数都是显著的并且与上面报告的结果相似。然而,生肖年前后1年的系数统计上不显著,表明先前确定的生肖年迷信的效应是生肖年特有的。

第二次稳健性检验了受试者生肖年状态的潜在测量误差问题。本文采用的虚拟变量“生肖(Zodiac)”是基于受试者出生年份构建的。然而,这种构建可能因当一些受试者根据中国农历来确定他们自己的生肖年状态时。

为解决这一问题,作者采取了两种方法。第一种是利用受试者在实验后问卷中自报的生肖年状态来构建虚拟变量“生肖(Zodiac)”。第二种是排除1997年2月出生的受试者。结果表面,没有统计证据表明它们与样本其余部分有显著不同。

表7报告了上述有关受试者生肖年状态的潜在测量误差的稳健性检验的结果。生肖年对风险偏好、购买保险的概率和主观信念的影响仍然非常稳定,并且与前文中展示的结果一致。表7中关于“生肖(Zodiac)”的大多数估计系数在1%的水平上是显著的,并且其符号和大小与表3、4和5中的一致。因此,受试者生肖年状态的潜在测量误差极有可能没有损害生肖年迷信效应的有效性。

05

异质性分析

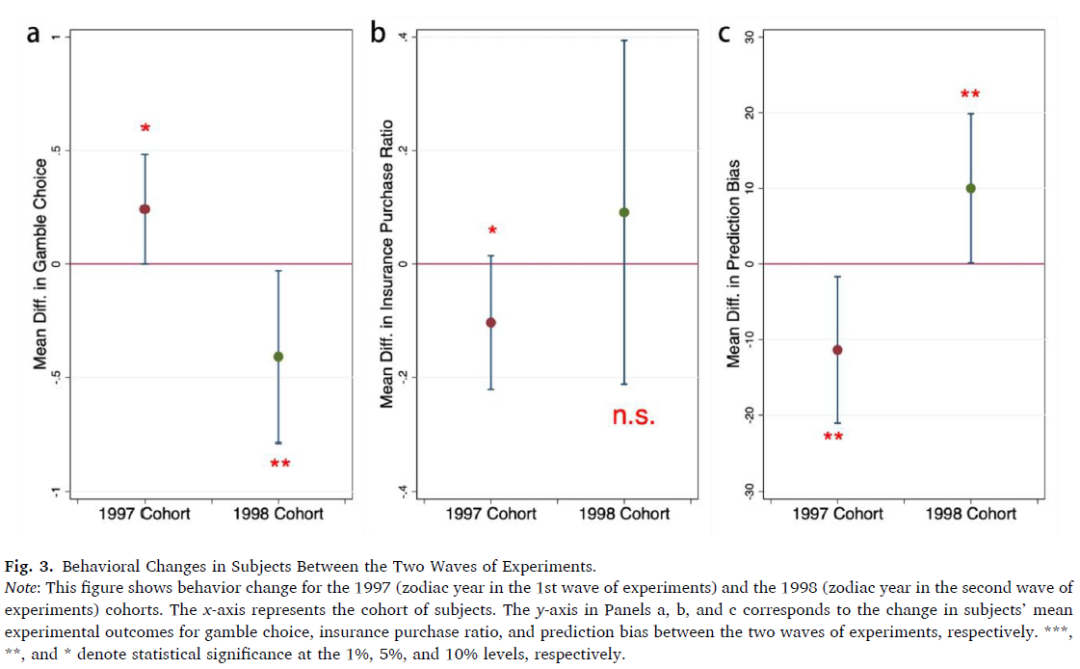

除了生肖年迷信外,受试者在风险规避行为上的突变也可能归因于世代效应。如果1997年或1998年出生的受试者天生比其他人更厌恶风险,可能会错误地确定出一个生肖年效应。为解决这一担忧,作者进一步进行了个体内分析,利用受试者在实验的第一波和第二波之间生肖年状态的变化,阐明了生肖年对受试者风险偏好的影响。

首先,如果文章的主要发现是由世代效应或实验时间效应引起的,那么同一受试者在两波实验之间的实验结果应该没有显著变化,或变化方向应该对1997年和1998年出生的世代是一致的。另一方面,如果生肖年迷信确实影响了受试者的行为,那么1997年和1998年出生的世代的实验结果应该在两波实验中有相反的变化方向。

因此,作者进行了DID分析,图3报告了生肖年迷信对赌博选择、保险购买决策和受试者信念的影响。与之前回归的发现一致,生肖年迷信的影响是显著的,并且符合预期的方向。

06

生肖年效应的经济影响

除此之外,作者还进行了两个案例研究,以说明生肖年的迷信如何影响现实世界中个人和企业的经济行为。在这两个案例研究中,衡量风险规避和信念的参数被设置为与实验结果一致,而其他参数值则反映实际世界的情况。

6.1 保险公司如何通过价格歧视来利用生肖年的迷信

假设保险市场中有N个潜在购买者,他们被分类为两个不相交的群体:群体1包括那些处于自己生肖年的人,群体2包括其他人。每个购买者都有一个恒定相对风险厌恶效用函数:

其中w是个体i的财富,γit是控制风险厌恶水平的参数,γis(s = 1, 2)是从指数分布Fs(γ) = 1 - e^(-as)(γ - 1)中抽取的。在不失一般性的前提下,我们假设每个购买者最初都有1的财富。所有购买者都被告知,在下一个时期,他们将处于良好状态或不良状态其中的一个。假设非生肖年群体处于不良状态的主观概率是p,而生肖年群体的该概率是p + b。

有一个垄断性公司提供一种在不良状态下支付l的保险产品。如果允许对生肖年购买者进行价格歧视,该公司能获得多少额外的利润?

首先,公司在价格歧视下的最大利润由下式给出:

其中αs(s = 1, 2)是按群体编制的保险价格,Ns(αs) 是愿意以价格αs在群体s中购买保险的人数。同样地,没有价格歧视的最大利润由π = max(α - p(l - α))N(α)给出,其中N(α) = N1(α1) + N2(α2)。然后可以计算利润百分比增加为r = π*/π - 1。由于比率r没有封闭形式的解,我们改为通过匹配某些重要时刻来校准上面的模型到实验结果。

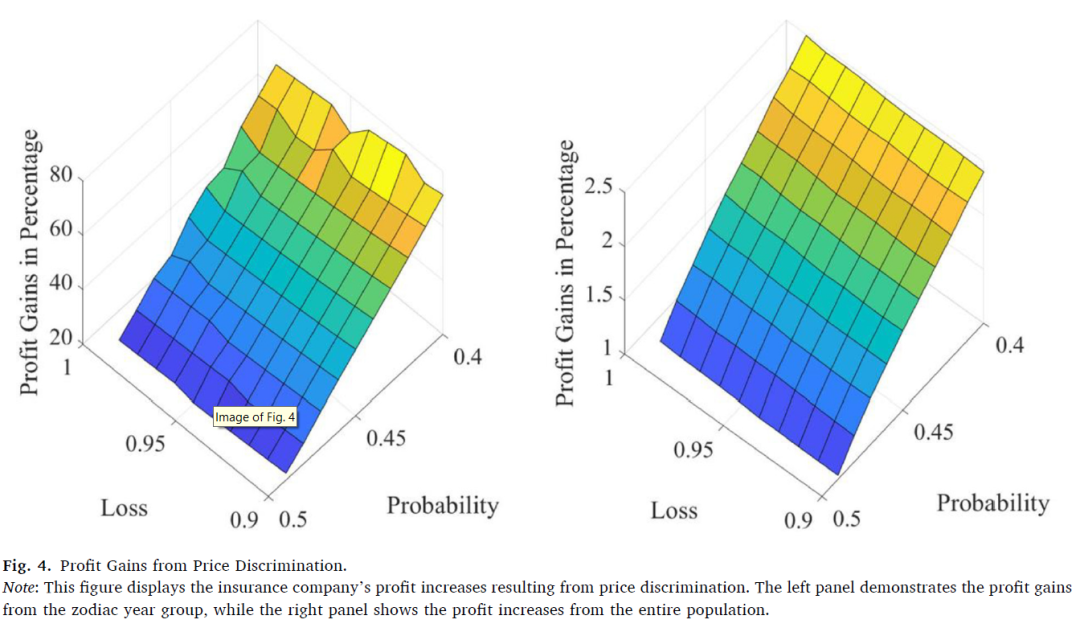

首先,本文将感知概率的偏见b设置为与实验中估计的偏见相匹配,即,b = 9%。其次,通过实验结果来匹配Eckel-Grossman实验中的赌博选择分布。Eckel-Grossman实验中赌博选择的分布意味着两组受试者的平均风险厌恶度分别为γ1 = 1.33和γ2 = 1.54。这为我们在模拟中为两组提供了由参数a1 = 2.08和a2 = 1.29控制的风险厌恶度的中位数。最后,由于不同生肖年的数量,我们将生肖年购买者的份额设置为1/12。

有了这三个假设,我们应用蒙特卡洛方法模拟保险公司针对不良状态概率和损失的不同方案的优化利润(图4)。图4显示保险公司仅从生肖年群体中就能获得相当可观的利润增长(20% - 75%),当不良状态下的财富损失范围从0.9到1,以及不良状态的概率在0.4和0.5之间。至于总利润,对生肖年保险购买者进行价格歧视的潜在收益要小得多(1.04% - 2.49%),可能是因为生肖年购买者的份额较低。

6.2. 生肖年迷信对股市可能产生的影响

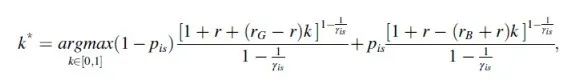

考虑有N个股市投资者,他们可以在一个无风险资产(利率为r)和股票投资之间分配他们的财富。让第一组(G1)包括处于他们生肖年的投资者,第二组(G2)则包括其他人。股票投资的回报是不确定的:在好的状态下,它的价值是rG,概率是(1-p);在坏的状态下,它的价值是rB,概率是p。非生肖年的投资者可以从过去的历史正确地推断出损失概率,而生肖年的投资者由于过度悲观而表现出一个偏见b。所有投资者都被假定初始财富为1,可用于投资。投资于股市的财富份额由以下效用最大化问题给出:

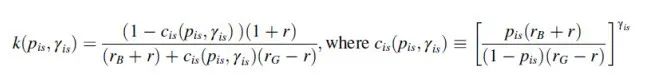

其中s是索引(s=1,2),γis是决定CRRA效用函数中风险厌恶水平的参数。作者在方程施加了一个卖空约束。如果这个约束没有约束作用,我们可以通过导出第一阶条件来求解k。

为模拟投资者的决策,我们进行以下假设。首先,我们假设风险厌恶参数γs,s = 1, 2,与第一个案例中校准的值相同(γ1 = 1.33 和 γ2 = 1.54)。其次,假设感知概率是从一个指数分布中抽取的,即Gs = 1 - e^(-ψs(1/p-1)),0 < p < 1。设ψ1 = 0.99和ψ2 = 0.69,以便坏状态的中位数感知概率分别为p1 = 0.5和p2 = 0.59,保证其差异与实验结果一致。此外,设r = 0.04,rG = 0.3,和rB = -0.1。考虑到这些假设,基线情景下的总体股票投资由Ns表示,s = 1, 2。

为了更好地了解风险厌恶和悲观主义的作用,作者进一步考虑三个反事实情境:(1)第一组的投资者仍然比第二组的投资者更厌恶风险,但不表现出悲观主义;(2)第一组的投资者与第二组的投资者有相同的风险厌恶水平,但他们更悲观;(3)两组投资者之间没有差异。这三个情景中的总体股票投资由此给出:

模拟的总体股票投资绘制在图5中,其中,x轴测量的是生肖年投资者的人口份额。基于模拟结果,可以发现,生肖年的投资者比非生肖年的投资者投资少了17.52%。通过比较不同情境中的总体投资,发现,风险厌恶差异导致股票投资减少了1.02%,而其他16.5%可以归因于悲观主义。也就是说,生肖年投资者中的过度悲观导致总体投资减少了94.2%。

07

结论

本文的研究由两个主要实验组成。第一个实验是修正版的Eckel和Grossman(2008)开发的经典赌博选择实验,它允许我们直接引导受试者的风险偏好,而不涉及信念。在这个实验中,受试者被提供了一组50/50的赌博,保持了预期回报与潜在风险之间的线性关系。在这个设置下,受试者的赌博选择可以被视为风险偏好的良好代理,而不会受到主观信念变化的干扰。类似的方法已被用来研究男女之间风险偏好的差异(Croson和Gneezy,2009)以及生活在不同国家的人们之间的差异(Rieger、Wang和Hens,2015)。

在第二个实验中,受试者被提供了一种投资机会,在这种机会中损失的概率是先验未知的。在做出决策之前,受试者可以从市场的过去历史中推断出潜在的概率,这是通过40轮抽牌来给出的。受试者还可以通过支付保险费来减轻潜在的损失。我们观察受试者的保险购买决策和他们对损失概率的估计,来研究生肖年期间个体主观信念的变化。

生肖年的经济决策可能受到特定年代群体效应(年份-世代效应)的影响,受试者的风险偏好和信仰可能受到出生年份的影响。为排除这一可能性,本文在2021年和2022年进行了两轮实验。这两轮实验由相同的受试者群体组成,通过受试者内部变化来研究生肖年迷信的影响,结果显示,这两种机制在生肖年迷信中都起到了重要作用。

在生肖年里,受试者在第一个实验中选择低风险的赌局的可能性明显高于非生肖年的同伴,并且购买保险的比率高出50%(在5%的显著性水平上显著)。在生肖年里,受试者在第二个实验中对损失概率的估计高出大约9%。这表明,生肖年迷信不仅改变了人们的风险偏好,还影响了他们对不幸事件的主观信仰。

通过利用两波实验间受试者生肖状态的变化,本文排除了世代效应和实验时间效应的潜在干扰,展示了生肖年迷信的效应没有预先的趋势或持久性,这些效应对潜在的异常值和测量误差具有鲁棒性。

基于实验结果,本文进一步通过两个实验讨论生肖年效应的经济影响。第一个案例考虑了保险公司如何通过对其客户实施价格歧视来利用生肖迷信,由于年龄信息通常容易获得,通过校准保险购买模型,本文发现保险公司可以从生肖群体中实现相当大的利润增长(29% - 95%),从而导致总利润适度增加(1.4% - 2.8%)。第二个案例讨论了生肖年迷信如何影响投资者参与股票投资。结果显示,一个投资者在生肖年可能会减少11.9%的股票投资。悲观主义起了89.8%的作用。

本文的研究对三个文献领域作出了贡献。首先,这项研究补充了关于迷信对经济结果影响的不断增长的文献(Fisman等人,2023年;Hirshleifer等人,2018年;Kramer & Block,2008年;Pokryshevskaya等人,2015年;Simmons & Schindler,2003年),通过揭示其中的潜在机制。本文是首个记录到迷信不仅可以直接改变人们的风险偏好,还可以改变他们信念的研究。其次,这项研究为关于不稳定风险偏好的文献做出了贡献(Ball, Ge, Smith, Wang, & Zhang,2021年;Callen, Isaqzadeh, Long, & Sprenger,2014年;Malmendier & Nagel,2011年;Schildberg-Horisch,2018年;Zhang & Wang,2021年)。迷信,作为一个典型的文化因素,也在导致风险偏好不稳定中起到了重要作用。第三,这项研究通过提供两种机制,扩展了最近关于中国生肖年迷信的文献(Fisman等人,2023年;Li, Guo, Hu, & Tang,2021年;Liu, Zhang, Chen, & Yang,2021年)。

Abstract

Previous studies have extensively confirmed that superstition profoundly influences a wide range of economically consequential decisions. However, the underlying mechanisms largely remain unexplored. Specifically, superstitions can affect either people's endogenous risk preferences or their subjective beliefs about uncertain events. Clarifying which of these two mechanisms is at work holds both policy and practical relevance. Notably, a change in risk preferences does not deviate from the conventional utility maximization framework, while a distortion in beliefs may lead to a welfare loss in decision-making. In this paper, we distinguish these two mechanisms using novel experimental methods, taking the Chinese zodiac year as an example. We find that the zodiac year correlates with both an increase in risk aversion and excessive pessimism in decision-making. Furthermore, we illustrate the potential impacts of zodiac year superstition on real-world businesses through two case studies.

推文作者:林泽腾

联系方式:

声明:推文仅代表文章原作者观点,以及推文作者的评论观点,并不代表香樟经济学术圈公众号平台的观点。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号