图片来源:中国人疯狂购买美国住宅(CNN)

原文信息:Li, Zhimin and Shen, Leslie Sheng and Zhang, Calvin, Local Effects of Global Capital Flows: A China Shock in the U.S. Housing Market (March 1, 2021). Available at SSRN:

or

Review of Financial Studies, Forthcoming.

01

引言

近年来,以购买国外的住宅房产作为途径的国际资本流动越来越普遍。作为回应,一些国家颁布了限制外国买家购买的条例,比如新加坡、加拿大等地区政府已经开始对国外买家征收了附加关税。尽管这一话题备受关注,但对于住宅房地产资本流动的经济意义的理解仍然有限。在Li et al.(2023)即将发表的最新研究中,作者通过使用美国加州的购房交易数据量化住宅房地产资本流入,为外国房地产资本流入的实际影响提供因果证据。具体而言,他们发现了两个典型事实:首先是美国房地产市场受到了“中国冲击”(China Shock):2008年后,由于中国政府在的放松资本管制和一系列购房限制措施使得中国人在美国购房的数量空前激增;其次,这些购买往往集中在历史上华人聚居的地区,具有“家乡偏好”(home bias)。作者建立了理论模型以了解外国住房购买对当地就业的积极影响,该模型包括两种相互竞争的两种影响途径:住房净值途径(net worth channel)和迁移途径(displacement channel)。接下来,作者实证检验了中国冲击对美国当地就业、房价、人口流动的影响,并在两个典型事实的基础上使用DID和IV方法的结合进行因果识别。

数据和变量

02

为了量化住宅房地产资本流入,作者使用了新颖的交易级数据。数据来源于DataQuick的住房交易记录,对于每笔房屋销售,数据包括销售价格、截止日期、房屋地址、房屋特征、房屋融资信息以及买家和卖家的姓名。作者选取了2001年至2013年加州三个最大的核心统计区域的单户住宅交易,包括17个县和773个邮政编码。

利用以上数据,作者采用了一个三步算法来度量盎格鲁裔美国人之外的七个外国人群体(中国,欧洲,西班牙,印度,日本,韩国,和俄罗斯)的住房交易价值(fHTV)和数量(fHTC)。算法的第一步是利用种族-姓名数据库,保留了买家属于7个外国人种族的概率为1的交易;第二步中,作者只保留外国人群体的现金住房交易,这是因为外国人进入美国抵押贷款市场的渠道有限;第三步中,作者排除了居住在美国的外国人的购买,只保留非居民交易。

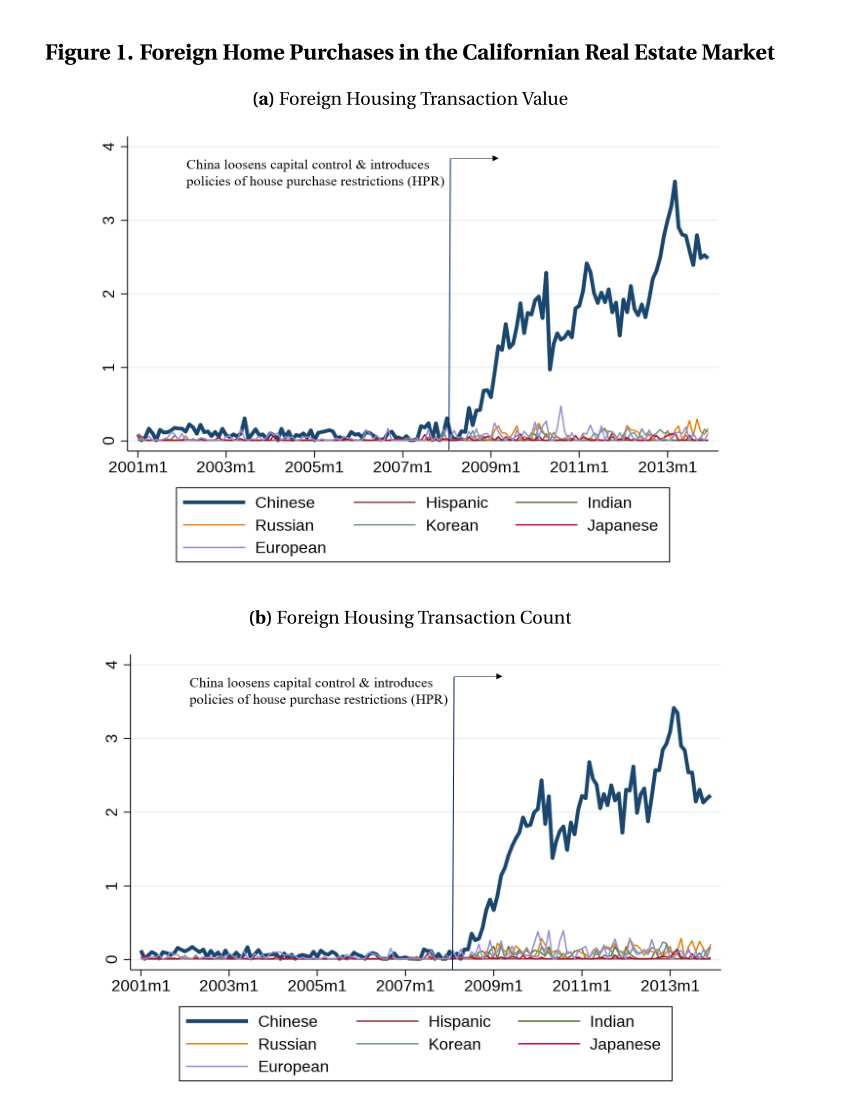

利用以上测量方法,作者研究了在美国的每个外国人群体在不同时间和不同社区的购房行为。并发现了两个显著的特征事实。第一,中国对美国房地产市场的冲击。我们首先考察外国人在加州房地产市场购买住房的演变情况。Figure 1(a)和(b)分别显示了七个外国人群体在住房交易总额以及总数量中所占的份额。在2008年之后,外国中国人的购买量大幅增加,并且此后一直保持在高位。两幅图模式相似说明中国买家一直在购买各种类型的住宅,而不仅仅是高端住宅。即使在美国经济衰退和增长期间,外国中国人的资本流入依然持续的。 这一冲击的时间与中国政府在2007年底推出的放松资本管制和一系列购房限制措施关系紧密,作者此后利用这一现象作为DID框架的设置依据。

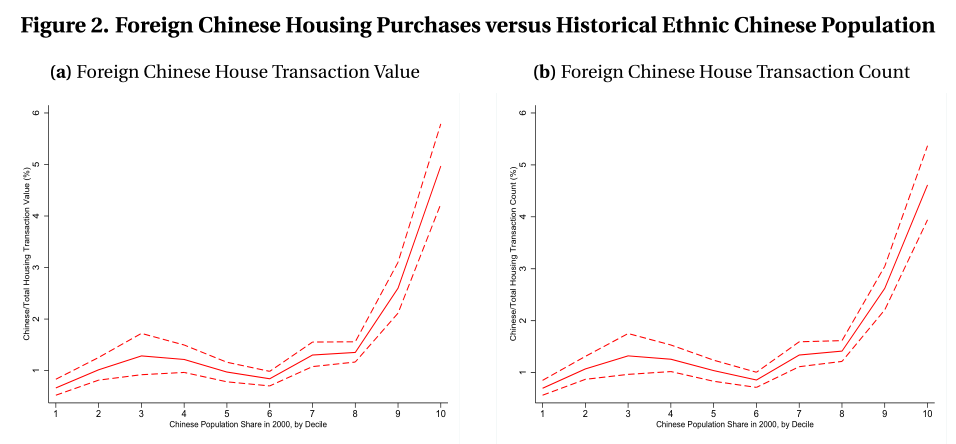

第二,作者研究了来自中国的外国买家购买这些房产的空间分布。在Figure 2的(a)中,横坐标是基于2000年人口普查局调查(Census Bureau Survey),按十分位数计算的邮政编码级别历史华人人口,纵坐标是来自中国的外国买家住房交易额占住房交易总额的比例;(b)显示了中国外国人住房交易数量的类似情况。虚线表示基于1,000个bootstrap样本的95%置信区间。可以直观发现:来自中国的外国买家更集中于华裔人口较多的地区。作者进一步指出:他们更倾向于在学校质量更好、中餐馆更多的社区买房,并且更有可能从华裔卖家那里购买;这说明这种空间分布源自对社区设施的偏好以及由于信任或文化亲和力而产生的信息和合同摩擦较低。作者在后文利用这一特征事实设计了工具变量法。

理论框架

03

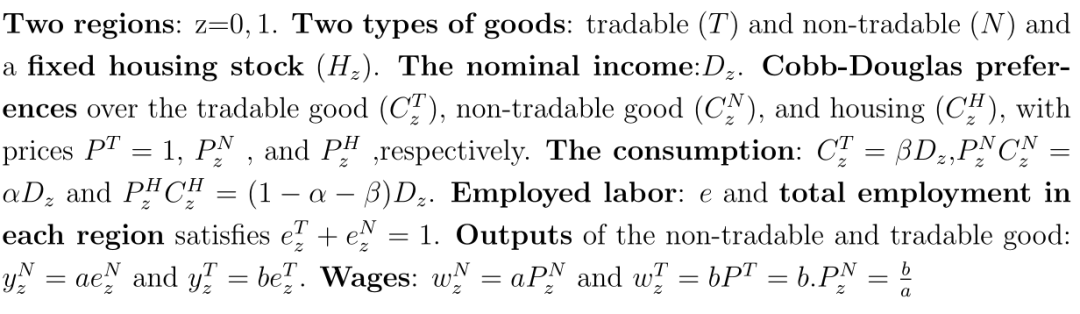

作者首先设定了模型的环境和初步均衡。作者考虑一个由两个区域组成的经济体,每个地区生产两种类型的商品:不可交易(N)和可交易(T),并且有固定的住房存量。可贸易商品在地区间自由交易,但每个地区的居民必须消费当地生产的不可贸易商品;工人被允许在一个区域内的部门之间切换,并在区域之间通勤。均衡房价由当地工人对空间的需求和固定住房供应之间的相互作用决定的。环境设定概况如下图所示总结。

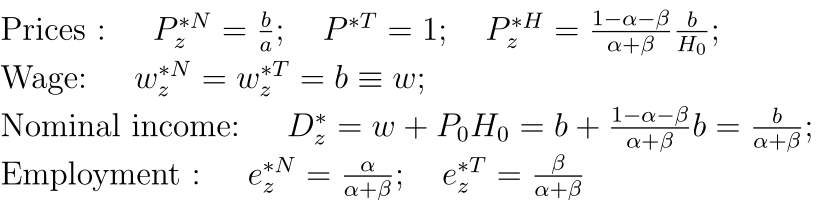

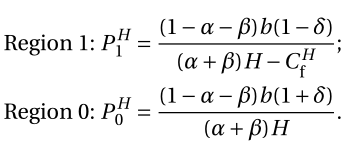

作者首先在一组对称假设下求解该模型。在初始状态下,当地经济自给自足,实现充分就业,没有通勤。均衡价格、工资、产出和就业分别为:

作者接下来考虑房地产资本流入冲击下的均衡。假设现在区域1增加了来自一群外国人的外生住房需求,导致房地产资本流入激增:

H0= C1H+CfH

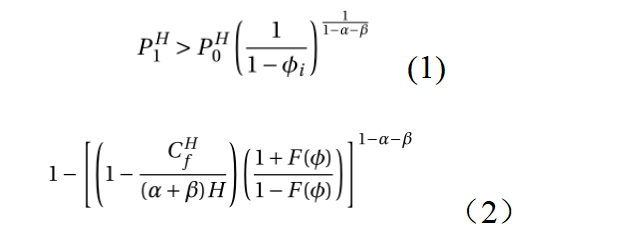

f表示外国人群体。与初始均衡不同,现在开始考虑通勤。来自区域1的工人有份额δ(∈[0,1])可能选择住在区域0并通勤到区域1工作。这些通勤者i必须支付个人特定的通勤成本φi,φi~F(φ) 。每个通勤者在居住地消费了一部分商品λ,在工作地点消费了剩余的1 - λ。在新的均衡中,区域1和区域0的商品消费名义收入分别为D1=b(1-λδ)+P1HH和D0=b(1+λδ)+P0HH。两个地区的房屋市场出清条件为:

如果通勤的实际工资条件更高,即满足(1)式时员工就会选择通勤;通勤成本的临界点为(2)式,其中δ=F(φ) 。这表明,外国人住房需求冲击增加了通勤者的数量,以上方程共同决定了两地的均衡房价以及通勤者数量。

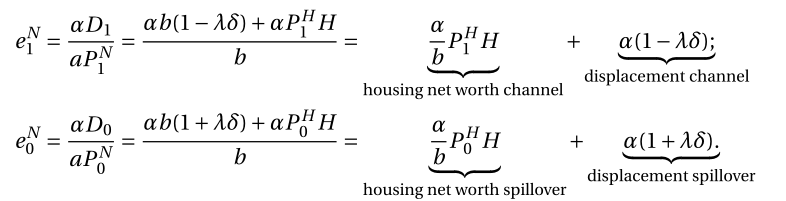

作者最后分析外国住房需求冲击对当地就业和潜在渠道的影响。均衡下的非贸易部门的本地就业分别为:

在区域1,外国住房需求冲击通过两种相反的途径影响当地的非贸易部门就业。一方面,更大的外国住房需求增加了当地的房价,这提高了当地的住房净值,从而提高了对当地非贸易商品的需求,推高了当地非贸易部门的就业——即住房净值途径。另一方面,区域1较高的生活成本导致一些当地居民迁出,降低了对当地非贸易商品的需求——即迁移途径。在区域0,外国住房需求冲击通过两种相同方向的溢出力量增加了当地的非贸易部门就业。可贸易部门的本地就业可以用总就业人数与非贸易部门就业人数之差来确定。 作者还对该模型进行了仿真模拟,结果作出了以下预测:外国住房需求的积极冲击增加了直接受影响地区的总就业人数;这种就业效应集中在非贸易部门,由住房净值途径和迁移通道共同影响,但以住房净值渠道为主导。

04

主要实证结果

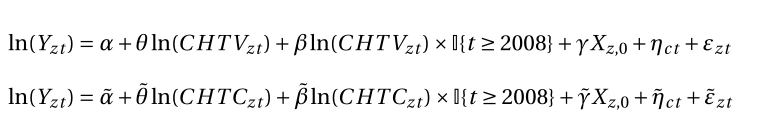

本文估计了一个一般形式如下的模型:

式中Y表示结果变量,脚标z和t表示邮政编码和年份,CHTV与CHTC为中国人在市场的交易价值和交易数量,I{t≥2008}是表示年份在2008年或之后的虚拟变量。模型控制了邮政编码级别的社会经济和地理的控制变量以及县-年份的固定效应。此外,作者还利用第二个典型事实设计了一种IV方法。工具变量为样本前2000年的华人人口份额和加州外国华人总住房交易价值(计数)的乘积。

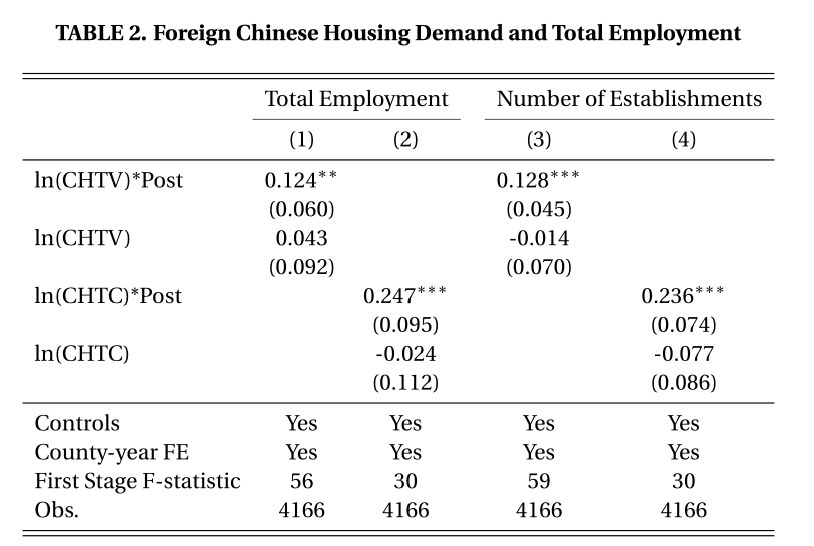

主要的结果如Table 2所示,结果表明,来自中国的外国买家购房对当地劳动力市场有显著的正向影响。以交易价值和数量衡量,来自中国的外国买家的住房需求每增加1%,将分别使当地就业增加0.124%和0.247%,当地机构的数量就会分别增加0.128%和0.236%。

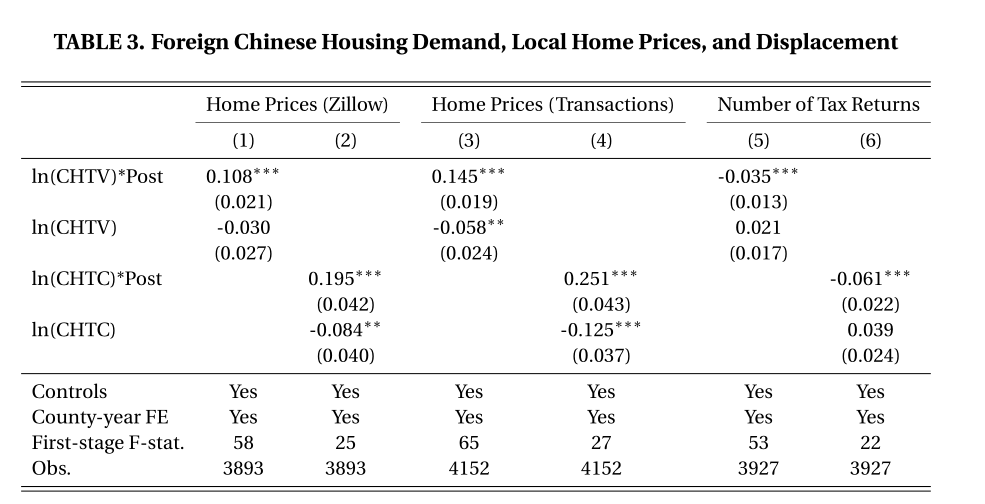

接下来,作者分析了这一效应背后的影响途径。Table 3前四列的结果显示,中国房地产资本流入显著提高了当地房价,与住房净值途径的预测一致。使用DataQuick的住房交易价格比使用Zillow房价指数作为因变量的结果略大。作者为了检验第二种迁移机制,研究了来自中国的外国买家住房交易如何影响邮政编码级别的所得税申报表数量。结果表明, 两者存在显著的负相关关系,这表明,总的来说,来自中国的外国人的住房购买驱逐了当地居民,但数值大小反映出这并未引发显著的移民潮。

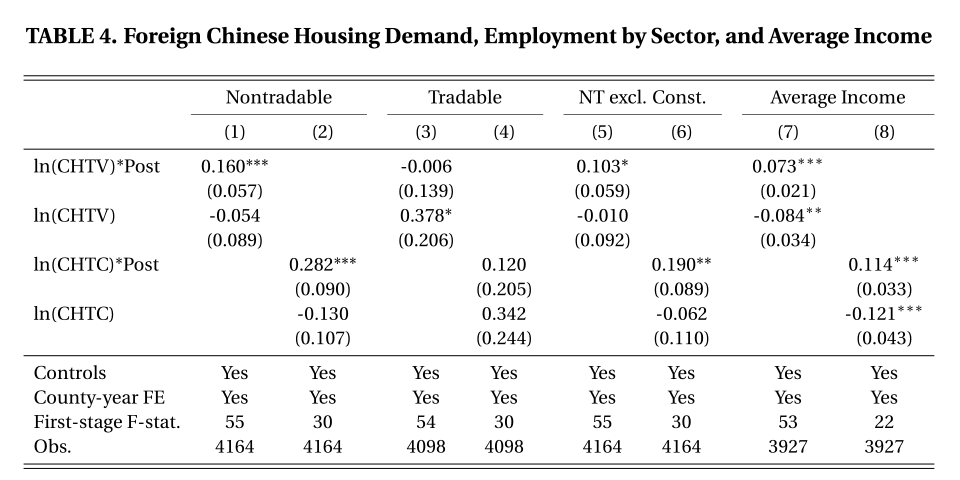

此外,作者使用非贸易部门和贸易部门就业作为因变量重新估计基线回归方程。Table 4前四列的结果显著性差异可以支持住房净值途径起主导作用的模型预测。将建筑业排除后结论依然稳健。最后两列利用平均收入作为因变量的结果表明:经历了来自中国的外国人住房购买激增的地区的家庭平均收入显著增加。

作者还进行了一系列稳健性检验和补充检验。首先,作者采用事件分析法检验了平行趋势。其次,作者进行了反向因果关系检验:通过采用两个冲击前时期的结果变量以及冲击后的CHTC和CHTV作为自变量,发现并无显著结果。这排除了在美的中国人将目标对准了经济状况存在系统性差异的社区这一假设。此外,作者还排除了2008年金融危机的潜在混淆效应;进行了平衡测试发现历史华人人口分布与冲击前的结果变量不相关;使用不同的DID设计方法后结论依然稳健。

最后,作者评估了外国人购买住房对低收入家庭和高收入家庭流离失所的影响。结果表明,以交易价值和数量衡量,在美的中国人的住房交易每增加1%,低收入家庭数量分别减少0.063%和0.112%,对高收入家庭的影响不显著。

结论

05

本文利用中国2001 - 2013年的交易级住房购买数据,记录了两个突出的现象:“中国冲击”和“家乡偏好”。房地产资本从中国流入美国,显著增加了当地经济的就业,这主要通过住房净值途径传导。这些资本流入大大提高了当地房价,增加了当地住房财富,进而增加了对当地非贸易商品和非贸易部门就业的需求。但与此同时,外国中国人购买住房赶走了当地居民,尤其是那些收入较低的居民,从而引发了中产阶级化。

Abstract

This paper studies the real effects of foreign real estate capital inflows. Using transaction-level data, we document (i) a “China shock” in the U.S. housing market characterized by surging foreign Chinese housing purchases after 2008; and (ii) “home bias” in these purchases, as they concentrate in neighborhoods historically populated by ethnic Chinese. Exploiting their temporal and spatial variation, we find that these capital inflows raise local employment, with the effect transmitted through a housing net worth channel. However, they displace local lower-income residents. Our results show that real estate capital inflows can both stimulate the real economy and induce gentrification.

声明:推文仅代表文章原作者观点,以及推文作者的评论观点,并不代表香樟经济学术圈公众号平台的观点。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号