图片来源:百度图片

原文信息:Zhang R X. Do Managers learn from institutional investors through direct interactions?[J]. Journal of Accounting and Economics, 2023, 75(2-3): 101554.

01

引言

本文探讨了管理者通过与机构投资者直接互动进行管理性学习的行为。现有文献表明,管理者可以通过两种外部机制进行管理性学习,一种机制是从股票价格中收集信息,另一种机制,也是本文所研究的,是通过直接互动向机构投资者学习的机制。

尽管上市公司的管理者经常与投资者进行交流,但他们是否能从与投资者的直接互动中进行有效的管理性学习,目前的经验证据有限。投资者会议是管理者-投资者互动的一个重要媒介,它在明确的物理环境中召集潜在的互补信息参与者,促进双向信息流。在会议上,管理者可以通过两种方式向机构投资者学习管理性知识。首先,投资者经常在会议上的公开问答的提问环节表达自己的观点。虽然管理者通常不会在公开演讲中提问,但他们可以通过展示公司的各个方面,并在公开问答中提供详细的答案来了解投资者的意见,以寻求反馈和征求投资者的问题与意见。其次,管理者可以在会议期间与投资者进行一对一的会议,就专有主题进行更深入的讨论。

作者通过投资者会议上的直接互动来研究管理学习的动机和后果。虽然管理学习本质上是不可观察的,也不能直接测量,但投资者会议这一研究场景允许研究人员观察管理者和投资者之间互动的频率、性质和内容。利用会议记录,作者基于互动和信息流是学习发生的必要条件的概念,开发了6个代理变量以捕捉公共和私人会议的频率,并估计会议上管理者和投资者之间的信息流程度。作者首先研究了当管理者对机构投资者可能拥有的外部信息(如产品市场相关信息以及上下游行业信息)有更大的需求时,他们是否会寻求更直接的互动。其次,作者研究了管理者的后续决策是否会基于其通过直接互动获得的信息。基于此前从股票价格中进行管理学习的研究,作者研究了投资者会议互动是否有助于管理者从股票价格中提取决策相关信息,以做出投资和收购决策。此外,为了说明一名管理者的私人信息集在参加会议后是否会发生变化,作者将其在参加会议后立即进行的股票交易的盈利能力与该公司同月进行的其他内幕交易进行了比较。

研究表明,公司内部人士的股票交易往往反映了他们关于公司未来现金流的私人信息。如果会议互动扩大了管理者的信息集,这应该反映在她在参加会议后立即进行的股票交易的时机和盈利能力上。作者收集了在会议前或之后两个月内执行的28,201笔公开市场内幕交易的样本。作者的分析集中在同一公司高管进行的狭窄交易窗口。首先,作者展示了参加过投资者会议的高管们(他们更有可能利用自己的信息优势,并在会议结束后的七天窗口期内进行交易)。其次,作者检查了内幕交易利润,这应该反映交易管理者获取的私人信息,并将会议结束后立即参与的内幕交易与同一公司的其他内幕交易进行比较。我发现,在交易后的30天内,参与的内部人士在参加会议后7天内进行的交易每日增量为0.03%。根据样本中的平均(中位数)美元交易量,在交易后的30天内,风险调整回报率为每天$511($143)。

先前的研究几乎完全关注在投资者会议互动中管理者向投资者传递信息的过程, 以及经纪人、投资者和公司的相关利益。然而,现有文献在很大程度上忽略了另一个方向的潜在信息转移:从投资者到管理者,这是本研究的重点。此外,本文展示了投资者会议中的自愿性信息披露的另一个好处:通过展示公司的各个方面和回答问题,管理者们可以从机构投资者那里获得有价值的反馈。

其次,本研究补充了股票价格的决策有效性相关文献。尽管股票价格汇总了决策相关信息,但管理者可能无法总是从价格波动中提取出细微差别的相关信息。这是因为股票价格包含噪声,而聚合过程会导致维度的损失。本研究扩展了这一文献,表明与投资者的直接互动可以帮助管理者理解价格走势,并从价格中提取与决策相关的信息。

最后,本研究为机构投资者如何为公司管理者提供有效信息提供了广泛的证据。现有文献认为,风险投资和对冲基金为其投资组合中的公司提供增值建议。然而,风投和对冲基金只参与和影响少数公司,投资者会议的直接互动影响更为广泛,决策有用性也理应更高,但迄今为止几乎没有实证证据。

数据来源

02

作者从Factset CallStreet和Thomson Reuters StreetEvents中收集了出现在罗素3000指数中的公司的投资者会议记录。

作者通过将会议记录与Compustat和CRSP数据库中的季度财务信息合并来构建公司季度面板,最终收集了68,943个数据。对于没有会议记录的季度,作者只在会议前后的两年内保留一个观察结果,以避免数据提供者的覆盖范围存在偏差。这种方法也减轻了人们对公司出席会议政策的系统性变化的担忧。

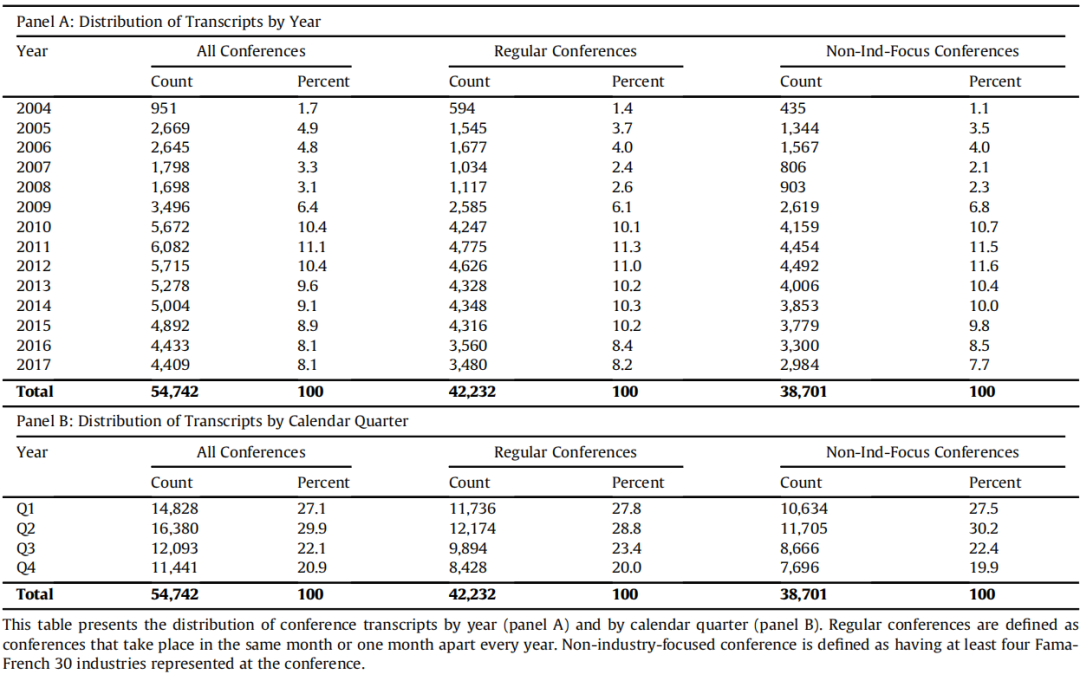

下表给出了会议记录的描述性统计数据。Panel A (B)显示了按年(季度)分列的记录频率。在2010年到2012年以及每年的第二季度,会议记录的数量更加集中,这表明了控制不同年份和不同季度的共同时间趋势的重要性。

03

变量衡量

3.1投资者-管理者直接互动

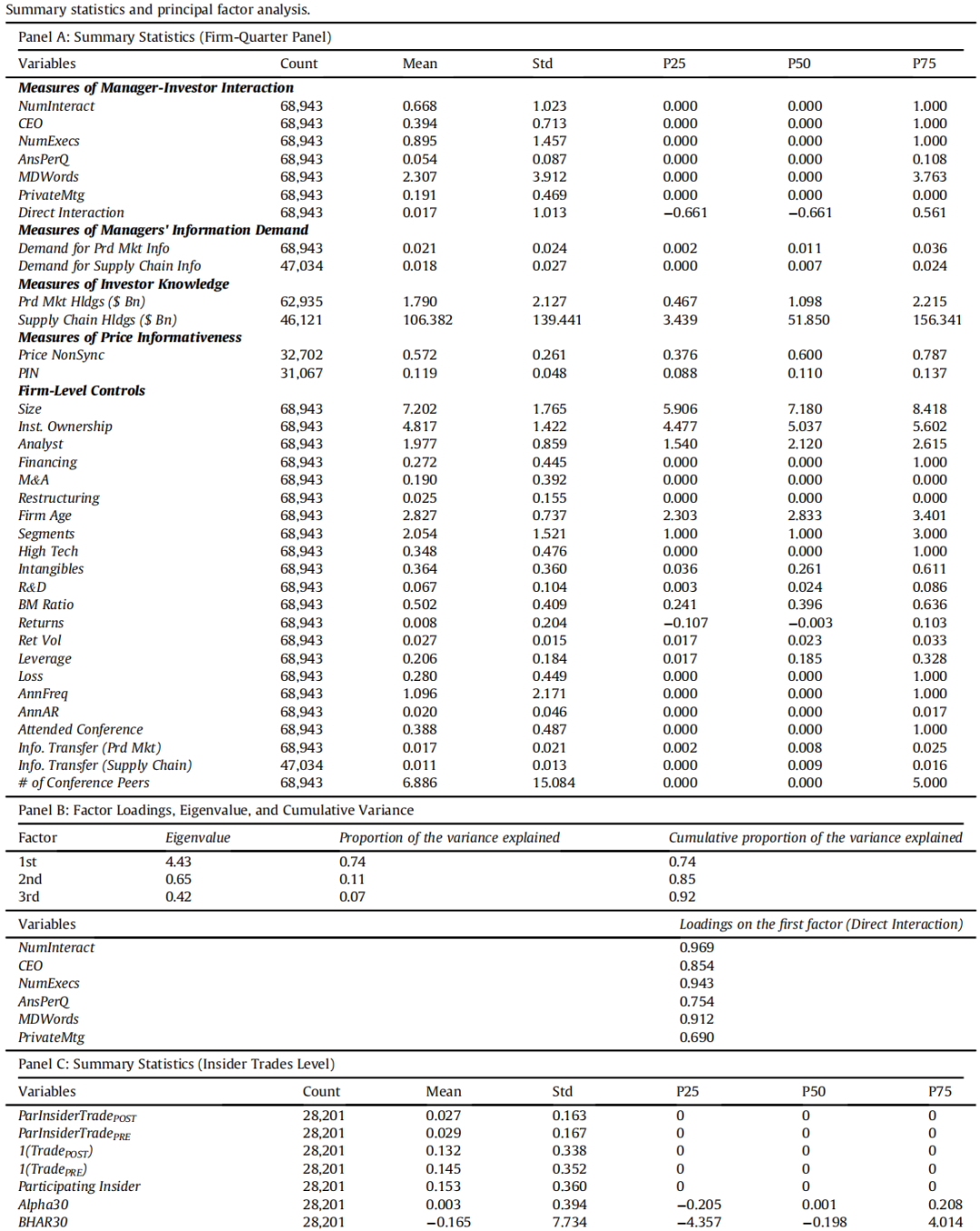

管理学习在本质上是不可观察到的。尽管如此,会议记录提供了公开会议的内容,并允许研究人员估计管理者和投资者之间的信息流程度。因此,作者开发了6个代理变量,试图捕捉管理者在会议上与投资者互动的努力。首先,作者使用一家公司在一个季度内参加的投资者会议的数量(NumInteract)来衡量互动的频率。其次,作者测量了公司的参与者总数(NumExecs)和CEO参加会议的次数(CEO)。接下来,由于经理们可以通过展示公司的不同方面来吸引投资者的注意、收集反馈和征求问题,所以可以测量讨论部分中的单词总数(MDWords)。此外,投资者经常在问答环节表达自己的观点,而管理者回答问题的意愿可以促进这类讨论。作者计算每个问题提供的答案中的平均数量(AnsPerQ)。由于与投资者私下会面的公司更有可能从这些私密讨论中获益。作者计算了公司提供私人会议的会议的数量(PrivateMtg)。最后,这六个变量被整合为一个变量——投资者-管理者直接互动(Direct Interaction),表2 Panel A给出了上述变量的描述性统计数据。

3.2通过直接互动进行管理性学习的动机

3.2.1 对产品-市场信息的需求

管理者在制定产品市场战略时,往往需要注意同行的行动。因此,当同行公司发布产品市场公告时,管理者往往需要更多的行业相关信息,而机构投资者在获取方面具有专业知识。

作者衡量了同行公司发布产品市场公告的频率和影响,以获取管理者对产品市场信息的需求。对于一个公司样本,Demand for Prd Mkt Info指其同行在一个财季发布的产品市场公告日调整回报的总和。

3.2.2 对供应链信息的需求

生产网络是公司间联系的重要形式,可传递来自供应商的生产冲击和来自客户的需求冲击。当供应链上的关联公司有更多的产品市场活动时,管理者有获取更多关于其上下游行业的信息的需求。本文使用公司的直接供应商和客户所发布的产品市场公告的绝对调整后的公告日回报之和来获取管理者对供应链信息的需求(Demand for Supply Chain Info)。

实证设计

04

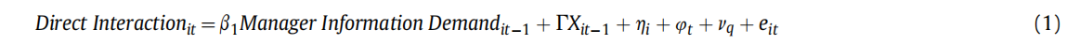

本文使用以下回归模型对上述假设进行实证检验:

上式中,Manager Information Demand是指管理者对产品-市场信息的需求(Demand for Prd Mkt Info)或对供应链信息的需求(Demand for Supply Chain Info),因变量Direct Interaction为投资者-管理者直接互动综合指标。控制向量(X)包括投资者信息需求的代理变量和为管理者提供投资者准入的资本市场激励,这些都激励了管理者“教 ”而不是“学习 ”。

实证结果与分析

05

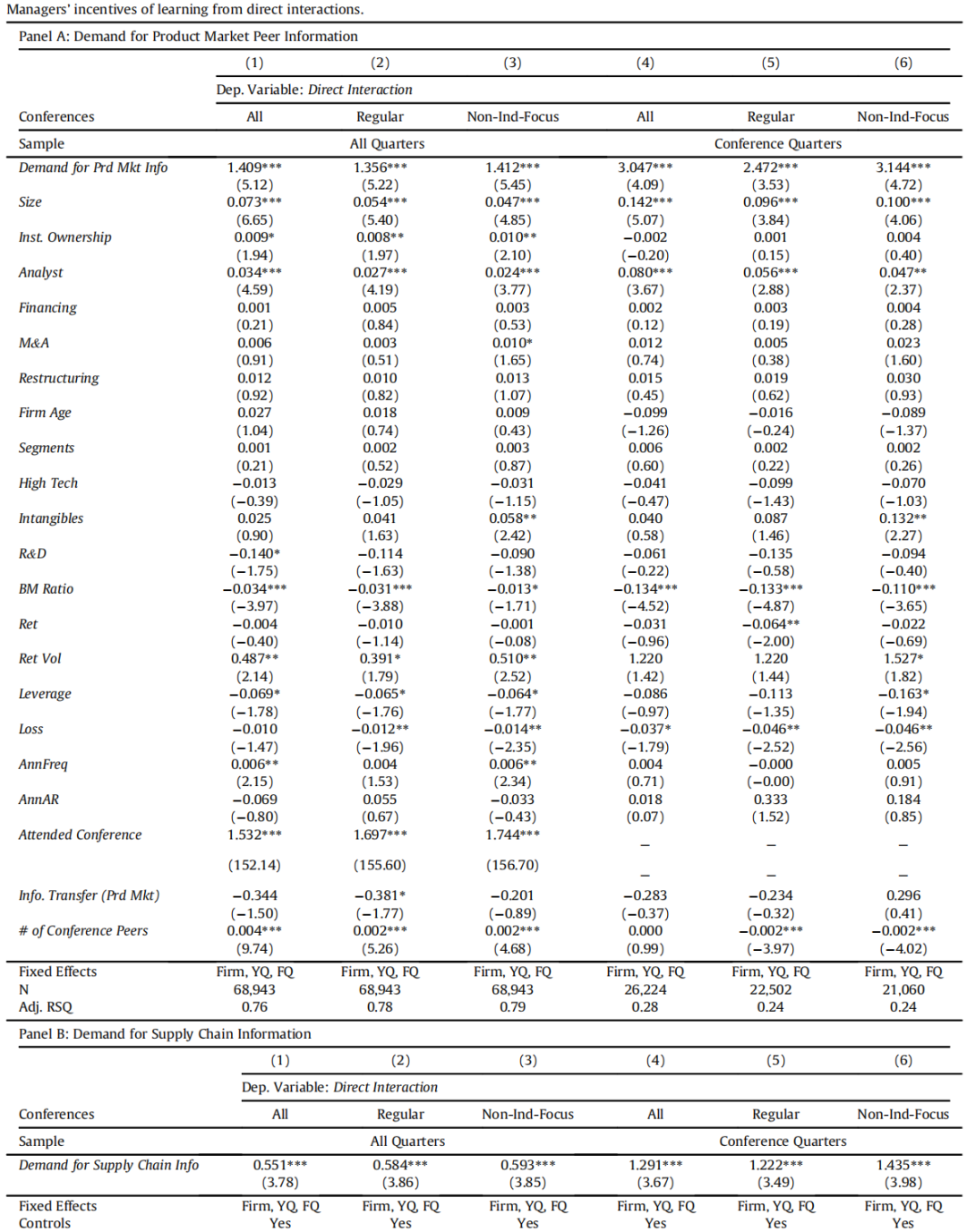

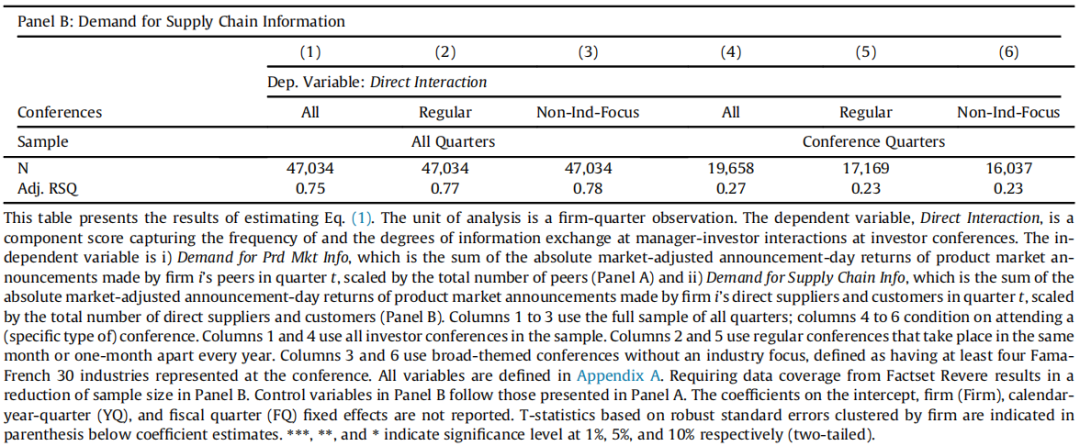

下表给出了主要的实证结果,前1-3列是在全样本下的对等式1的估计,前4-6列呈现的是一个季度内的参加一次会议、定期会议和非行业重点会议的估计系数。在Panel A中,Demand for Prd Mkt Info在1%的水平下显著为正,这与经理在要求更多同行公司信息时寻求与投资者更直接的互动一致。在第4到第6列中,Demand for Prd Mkt Info的估计系数大约是前3列的两倍。一种可能的解释是,就公司资源和管理时间而言,参加会议的决定比在会议上与投资者进行更多的互动成本更高。因此,研究发现管理性学习的激励动机对管理者发起直接互动行为的影响比最初决定参加的行为的影响更大。

同样,在面板B中,供应链信息的需求系数(Demand for Supply Chain Info)在1%的水平下显著为正,这表明当经理人想要了解自己的供应链行业时,他们会寻求更多的投资者互动。

表1展示了有薪酬/无薪酬和全职/兼职实习之间的交叉列表:全职实习和带薪之间有很强的关联性;兼职实习和不带薪之间有很强的关联性。

06

结论

本文提供了通过在投资者会议上的直接互动从机构投资者那里进行管理性学习的证据。文献表明,企业经理可以在特定的环境下向机构投资者学习,或通过从股票价格中收集信息。作者建议基金经理在投资者会议上寻求与机构投资者的直接互动,作为学习相关信息的进一步机制。

本文考察了通过直接互动进行管理性学习的动机和后果。作者假设当管理者对当前机构投资者所拥有的特定类型的信息需求很高时,他们更有可能寻求直接互动。当经理有行业和供应链信息需求并且预期当前的机构投资者掌握可以相关知识时,他们会寻求更直接的互动。通过直接互动学习到的管理性信息反映在管理者随后的决定中。直接的互动可以帮助管理者从股票价格中提取相关信息,从而做出投资和收购决策。在比较同一公司一个月内的内幕交易时,参与内部人士在会议后7天内执行的交易获得更多的异常回报,这与管理者能够在投资者会议上学习到有用信息的观点一致。总的来说,本文研究结果显示,管理者从与公司机构投资者的互动中获得了有效的决策相关信息。

推文作者:贾佳鑫

Abstract

I examine whether corporate managers learn from institutional investors through direct interactions at investor conferences. I find that managers seek more direct interactions with institutional investors at conferences when they have a greater need for information about their firm's product markets and supply chains. This relation is stronger when managers expect investors to be knowledgeable. I also show that the information acquired from conference interactions is reflected in subsequent manager decisions. First, direct interactions help managers to extract information embedded in stock prices and later use it to make investments. Second, within the same firm and month, managers' personal stock trades immediately after attending a conference earn higher abnormal returns,consistent with direct interactions expanding their private information set. Overall, these findings suggest that managers can acquire decision-relevant information from direct interactions with institutional investors of their firm.

声明:推文仅代表文章原作者观点,以及推文作者的评论观点,并不代表香樟经济学术圈公众号平台的观点。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号