阅读:0

听报道

推文人 | 王聪

文献来源:A, S.K. , & B, O. P. . (2020). The impact of quantitative easing on liquidity creation. Journal of Banking & Finance, 122.

01 研究背景

在2008年全球金融危机之后,很多国家将大规模资产购买计划(LSAP)纳入非常规货币政策工具包,尤其是美联储,连续实施了三轮量化宽松政策(QE)购买机构抵押支持证券(MBS)和国债证券。由于这些非常规货币政策的使用频率和规模不断增加,我们需要了解它们对银行业和实体经济的影响。

流动性创造是金融中介机构的关键作用,银行贷款可以被用来投资净现值为正的项目来促进经济发展,是金融作用于实体经济的重要渠道。此外,流动性创造包括贷款承诺等,仅关注资产负债表上的资产可能会错估政策影响,尤其是存在不同贷款之间相互作用的情况下。因此,本文关注QE对流动性创造的影响。

首先,QE可以通过信号效应或投资组合的平衡效应影响资产的中长期收益率和资产价格。其次,通过传统的银行借贷渠道,QE显著增加相对廉价的资金来源,从而增加银行的信贷供应。然而,QE如何影响银行贷款仍缺乏统一的结论。部分学者认为在美联储第一轮和第三轮QE之后,银行分别增加了抵押贷款、房地产和工业贷款,从而显著提高了贷款总量;而部分学者认为抵押贷款的增加会挤压商业贷款的空间。根据经典的流动性创造理论,房地产抵押贷款等可以证券化并在表外出售的贷款的流动性较低,流动性创造能力较差。由于不同贷款的流动性不同,QE政策创造流动性的效果取决于银行贷款的类型。

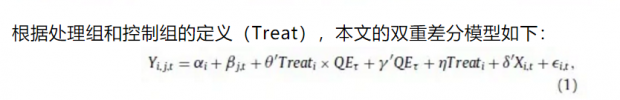

本文以2006至2014年美国银行样本通过双重差分法考察美联储量化宽松货币政策对流动性创造的影响。由于QE对持有更多MBS的银行的影响更大,因此,本文根据政策实施前MBS占总资产的份额划分处理组和控制组,研究QE对银行的差异化影响。结果显示,与持有较少MBS的银行相比,QE显著增加持有更多MBS的银行的贷款,提高了房地产和商业贷款总额。然而,值得注意的是,尽管QE均增加了贷款总额,但我们只在第三轮QE期间,发现其对流动性创造具有显著的作用。而在前两轮QE时,银行将量化宽松所创造的流动性转换为流动性较小的资产,例如房地产抵押贷款。因此,该政策对实体经济的影响较小。

02 流动性创造

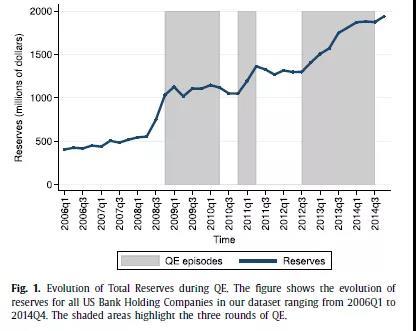

美联储在2008年至2012年共实施了三轮量化宽松货币政策,从商业银行等金融机构购买抵押支持证券或美国国债,向银行体系注入流动性,使得银行在较低的贷款利率下对外放贷。从图1可知,经过三轮QE,银行准备金大幅度增加

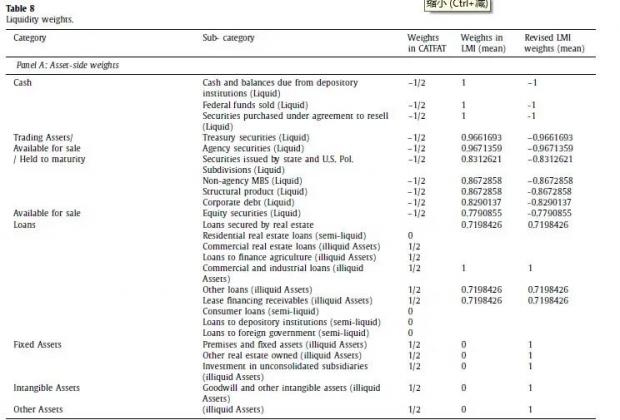

这显著影响银行的流动性和资产规模,进而改变其最优投资组合渠道。Berger & Bouwman(2009)认为流动性创造意味着流动性存款为非流动性资产活动提供融资,据此提出衡量银行流动性创造能力的方法。具体如下,根据银行出售资产以及客户从银行提取资金的难度和速度,银行资产和负债的流动水平分为流动性、半流动性和非流动性三类。非流动资产和流动负债的权重为1/2,流动资产和非流动负债的权重为-1/2,半流动资产和负债的权重为0。详细定义如下图8。

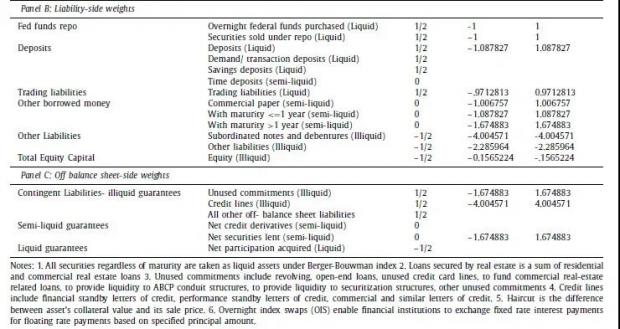

下图的例子显示QE如何影响流动性创造。我们假设控制组银行不受资产购买计划的影响,所有银行的存款均增加10美元。处理组银行向美联储出售100美元的MBS,相应增加银行储备金100美元。若控制组银行将10美元用来发放商业和工业贷款,也就是存款转化为企业贷款,这个过程共创造10美元的流动性。对于处理组银行来说,若它将100美元用来投放房地产贷款,由于房地产贷款可以被证券化和出售,是半流动资产,权重为0;在这种情况下,流动性创造总额与控制组银行相同。若处理组银行保留了20%的准备金,用剩余的资金进行房地产贷款,流动性创造为0。若处理组银行将100美元全部用以房地产贷款和商业贷款,流动性创造数量大于控制组银行。若在情况4中,处理组银行发放更多房地产贷款,流动性创造将低于控制组。正如这个简单的例子所示,量化宽松政策是否能创造更多流动性,取决于政策实施后银行资产负债表上的资产分配情况。如果银行同时增加房地产和工业贷款,所创造的流动性数量取决于每种资产类别的相对规模。

03 数据与实证模型

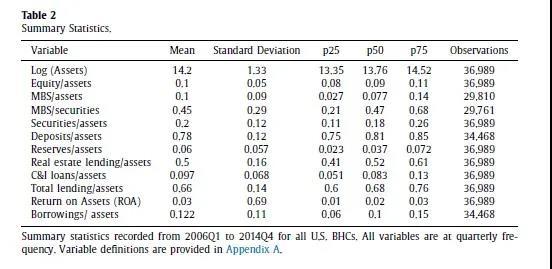

本文收集2006年至2014年期间,资产规模在5亿美元以上的银行控股公司的季度财务报表,形成7124家银行控股公司的非平衡面板数据,平均每季度有1200家公司的数据。被解释变量是根据Berger & Bouwman(2009)方法构造的银行层面的流动性创造指标。

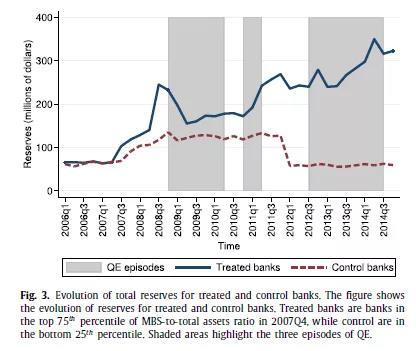

由于QE政策通过大额资产购买操作,旨在提高资产价格以缓解抵押贷款支持证券市场的恶化,因此持有更多MBS的银行受到QE的影响更强,将获得更多准备金。本文将MBS占总资产比率最高的前25%的银行归入处理组,而后25%是控制组。图3显示在2008年实行QE之后,处理组银行的储备金增幅更高

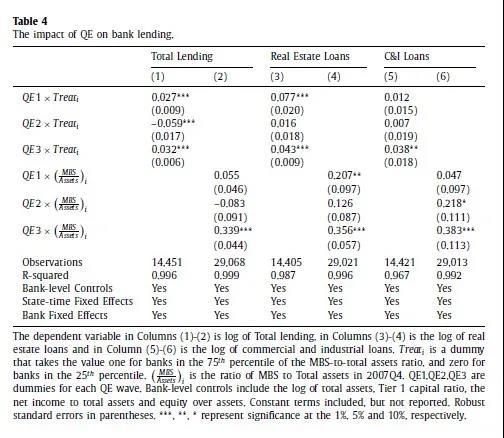

据表4,第一和第二列的被解释变量为贷款总额,第三和第四列为房地产贷款,第五和第六列是C&I贷款。在第一轮和第三轮QE期间,处理组银行的总贷款和房地产贷款显著增加,而仅第三轮QE政策显著增加对企业的C&I商业贷款。

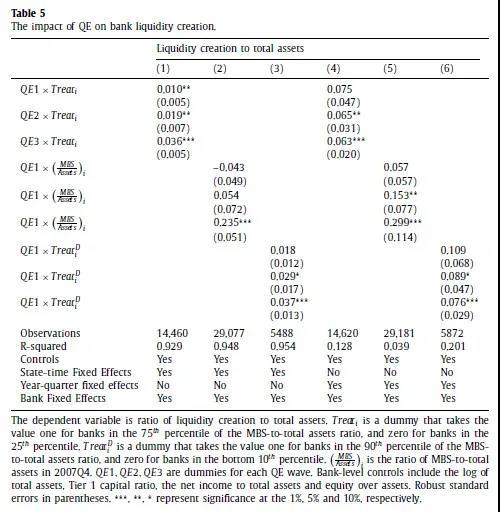

据表5,本文考察QE对银行流动性创造的影响。同样,我们发现仅有第三轮QE显著增加了流动性创造。结合表4,虽然MBS/总资产较高的银行在第一轮和第三轮QE期间的放贷水平都大幅增加,但只有在第三轮中,贷款的增加才会导致更高的流动性创造。而在第一轮中,更多的贷款属于房地产贷款,对实体经济的影响较弱。

04 结论

本文考察美联储的量化宽松货币政策对流动性创造的影响,发现在第一轮和第二轮QE之后,房地产贷款和商业贷款均显著增加,然而不同类型的贷款对流动性创造的贡献存在差异。当银行发放更多的商业贷款时,流动性创造能力更强。这说明这种非常规货币政策的影响是非对称的,尤其是央行购买的资产类型可能会改变政策影响实体经济的渠道。

Abstract

We study the effects of the US Federal Reserve’s large-scale asset purchase programs during 2008–2014 on bank liquidity creation. Banks create liquidity when they transform the liquid reserves resulted from quantitative easing (QE) into illiquid assets. As the composition of banks’ loan portfolio affects the amount of liquidity it creates, the impact of quantitative easing on liquidity creation is not a priori clear. Using a difference-in-difference identification strategy, we find that banks more affected by the policy in- creased lending relative to those less affected, mainly during the first and third round of QE. However, we only find a strong effect of the policy on liquidity creation during the third round of QE. This points to a weaker impact on the real economy during the first two rounds, when more exposed banks transformed the reserves created through QE into less illiquid assets, such as real estate mortgages.

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号