阅读:0

听报道

原文信息:Liu, Zheng, Mark M. Spiegel, and Jingyi Zhang, 2020, “Optimal Capital Account Liberalization in China.” Journal of Monetary Economics.

推文作者:李伟,北京航空航天大学经济管理学院,金融系讲师。主要研究方向:国际金融,宏观经济学。Email:

01 研究问题

多年来,国内居民投资国外资产和外国投资者进入国内金融市场都存在限制,中国政府对资本账户(capital account)有着严格的管制。现实中大多数资本流动的管制体现在数量上的控制。资本账户管理的法规并不能完全反映中国实际的资本账户管理情形。国际收支平衡表中的遗漏误差项(errors and omissions)透露出有不少监管规定之外的资本流动,间接反映资本账户监管的强度不同时段或有不同,同时个人和企业也会利用一些手段规避监管进行资金跨境转移。国际收支数据显示,中国资本账户开放机制并不简单是一成不变的数量控制,具体的开放程度随着国际形势和政策要求存在一定的政策空间。例如2000-2008年,中国政府为缓解人民币升值压力控制资本流入,这段时间国际收支的遗漏误差项为正,表明有境外资本绕开监管流入国内。在2014年之后当人民币出现贬值压力,政府开始控制资本外流时,遗漏误差项的净值变为负数,反映了监管之外有资本从境内流出,资本监管的有效性下降。

近年来,中国政府释放出将推进资本账户自由化的信号,但自由化的速度和具体进程还不确定。部分已有文献研究偏好“摸着石头过河”,主张渐进式的资本账户自由化。他们担心当国内金融体系发展不健全、存在不少扭曲时,过快的资本账户自由化会对国内的资本配置和经济发展产生负面的影响。在中国现有金融体系中,金融市场的扭曲主要体现在金融抑制(financial repression),国内利率受到严格控制和扭曲,压低存款利率以确保银行较低的融资成本。在信贷分配中具体表现为,国内提供贷款的金融机构以国有商业银行为主,在放贷决策时偏好给国有企业和重工业企业(信贷补贴企业)提供低利率的优惠贷款,尽管这些企业的平均生产率不如其他民营企业。因此,基于信贷政策存在所有制和行业差异的现状,民营企业通常比获得信贷补贴的国有企业要支付更高的利息。较低的存款利率和民营企业支付的较高的市场利率支撑了银行对国有企业和其他信贷补贴企业的低利率贷款。给定这些金融市场扭曲,资本账户自由化可能加剧资源错配,但鲜有文章利用正式的理论模型阐述自由化可能通过资源错配带来福利损失这一具体的传导机制。

本文的核心研究问题是在给定中国现有金融体系扭曲下,资本账户自由化对国内资本的配置、经济增长和社会福利有怎样的影响。对政策影响的全面分析需要构建一个开放经济背景下的理论模型,考虑资本账户自由化的直接效应和间接的一般均衡效应。本文构建了一个结合中国金融扭曲背景和资本管制的理论模型,对资本流入和资本流出双向的自由化政策进行了理论分析和数值模拟。

02 模型简介

本文构建了一个代际迭代的小型开放经济模型(small open economy model with overlapping generations),加入了和当下政策环境相符的两个主要元素,资本管制和国内金融市场抑制(capital control and financial repression)。代表性的家庭跨越两期,在第一期青年阶段提供劳动供给,消费,并通过国内外储蓄渠道累积资产;在第二期老年阶段,代表性家庭退休,消费前一期的储蓄。在第一期期末,家庭可以选择将储蓄资金存在国内银行或者购买国外债券,即资本流出购买国外资产。家庭消费的最终产品由一系列中间产品组成,这些中间产品的供给来自国有企业和民营企业两个部门。在每个部门,企业的中间产品生产需要投入劳动力和资本,企业自身没有资本,需要从国内银行或者国外投资者融资获得生产所需资本投入。结合中国企业的实际数据,文中假设国有企业的平均生产率低于民营企业,资本过度流向国有企业会导致生产者部门间的资源错配。

2.1 资本账户管制的建模

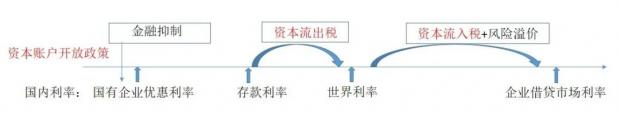

本文模型中对中国实施的跨境资本管制的描述采取了价格管制的建模方式,尽管数量型控制非常普遍,但考虑到数量型政策没有考虑到监管强度可能的时变性,本文采用了资本流动税(capital flow taxes)来刻画资本账户的控制。这些税率作为政府的政策工具可以随时间变化,资本流动税的下降对应着资本账户自由化的进程。具体而言,政府通过对国外资产收益征税来限制资本流出(capital outflows),该限制手段即资本流出税使得国内的存款利率和世界利率存在利差。在资本流入的管制方面,政府对在国际投资者将中国境内的资本收入汇出中国时征税以限制资本流入。此外,中国从国外的借款存在风险溢价,国外借贷的利率随着债务规模的增加而增高。个体企业将借贷成本看作是常数,并未考虑到自身的借贷会推高经济体整体的借贷成本造成的外部性,因此自由的资本流入将导致之前文献提及的过度借贷外部性问题。资本流入税和外债的风险溢价使得国内的借款利率和世界利率存在利差。本文模型的一个核心要素是资本账户的管制造成了国内存贷利率和世界利率存在差距(interest rate wedge),这些利率的差异构成了资本账户政策影响不同经济体(例如在国内银行存款的家庭、从国外借钱投资的企业等)福利的重要渠道。主要利率的关系和利率差背后原因如下图所示:

资本流动的双向税收作为主要资本流动调节手段将影响居民的存款利率和企业借贷的市场利率,二者和外生的世界利率都存在利差,如上图弧形箭头所示。在一个完全开放,金融市场不存在摩擦的小型开放经济中,该国的存款利率和贷款利率都应该等于世界利率。利率间的差异将构成存在金融扭曲条件下,分析资本账户开放政策对应福利影响的主要部分。

2.2 金融抑制

金融抑制在模型中具体体现为针对国有企业的定向低息贷款(directed lending)。政府要求银行按总贷款的一定比例为国有企业提供低于市场利率的低息优惠贷款,该比例为政府规定的外生参数,衡量了金融抑制的程度。民营企业只能按照市场利率借钱。国有企业的借款也可以超出优惠贷款的数额,超出部分按照市场利率支付利息。文中假定特供给国企的优惠贷款利率低于存款利率,因此定向低息贷款对银行是非盈利的亏损业务。银行为了保证整体收支平衡,需要压低存款利率并提高市场利率,国内市场形成了存贷差。银行通过存贷差从按市场利率的贷款中获利,用这部分利润弥补给国企定向低息贷款带来的亏损额。给定低息贷款的利率(文中假设利息为零),银行的零利润条件给出了存款利率和贷款市场利率之间的关系,二者大多数情形下同向变动,例如高的存款融资成本需要银行收取更高的市场利率。资本账户自由化政策对应的资本流动税选择结合银行的零利润条件将决定具体的国内银行存款利率和贷款市场利率,二者利率水平及其之间的存贷差将同时受到金融抑制程度和资本流动管制水平的影响。因此分析资本流动自由化政策的福利效应时,需要考虑金融抑制政策和银行的作为存贷中介的利率传导。

2.3 资本账户开放可能加剧资源错配

金融抑制带来的扭曲将导致部门之间和跨时间的资源错配。银行给国有企业的利率补贴,外加资本流入税限制民营企业从国外投资者获得资金,将使得国有企业相对民营企业在获得资金并投入生产中更具优势。由于民营企业的生产率更高,资金偏向国有企业的流动会降低社会整体的生产率水平。另一方面,由于定向低息贷款对银行是亏损业务,这部分亏损促使银行压低存款利率以保证银行的利润空间,这使得家庭更有激励讲储蓄转移到存款利率更高的国外。此时资本外流的管制限制了家庭将储蓄搬到国外,家庭的消费-储蓄跨时间资源配置也会受到扭曲,家庭的福利水平将下降。

03 政策模拟分析

本文构建了在金融抑制背景下分析资本账户自由化后续影响的理论模型。模型的具体细节参加文章的第3章。基于这一分析框架,作者利用模型参数校准后的数值模拟考虑了资本账户自由化带来的前后稳态对比以及转移路径对应的福利变化,资本账户自由化政策的两类主要影响包括(1)国有企业和民营企业部门间的资本错配带来的整体生产率变化和(2)家庭居民跨期的消费-储蓄资源配置效率得失。两者存在此消彼长的关系,政策影响应考虑两者的权衡取舍。

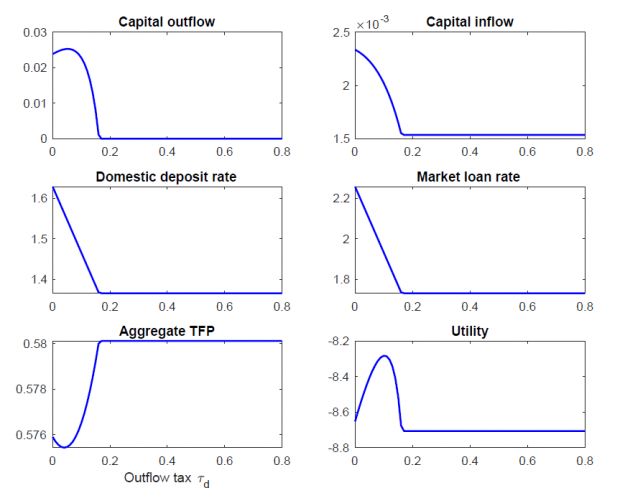

首先考虑资本流出自由化。下图1展示了给定资本流入管制和金融抑制程度不变,资本流出自由化对主要变量的影响,横轴从右到左对应着资本流出税的下降,纵轴显示了不同变量在不同资本外流税条件下的稳态对比。资本流出税率的下降使得居民在国外储蓄可以获得更高的回报,家庭居民跨期的消费-储蓄资源配置效率提升。但同时国内银行的融资成本存款利率上升,银行不得不提高市场借贷利率。因此,民营企业的相对融资成本上升更快,资源更多地流入低效率的国有企业,部门间资本错配带来整体生产率下降。

图1:单向资本流出自由化的影响(稳态对比分析)

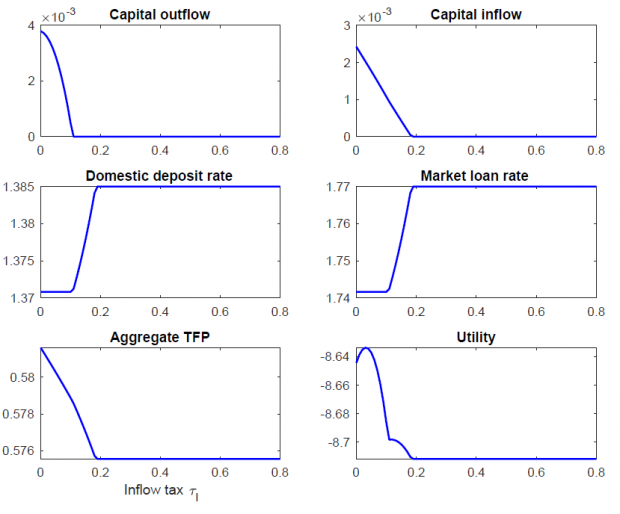

其次考虑资本流入自由化。下图2展示了给定资本流出管制和金融抑制程度不变,资本流入自由化对主要变量的影响,横轴从右到左对应着资本流入税的下降,纵轴显示了不同变量在不同资本流入税条件下的稳态对比。资本流入税率的下降使得民营企业可以从国外获得利率更低的资金,民营企业相对融资成本下降更快,资源更多地流入高效率的民营企业,部门间资本错配减弱带来整体生产率提升。但市场借贷利率的下降会使得银行压低存款利率,以弥补定向低息贷款的亏损。存款利率的下降使得家庭居民跨期的消费-储蓄资源配置效率下降,无法按照最优的跨期边际替代率做消费-储蓄决策。

图2:单向资本流入自由化的影响(稳态对比分析)

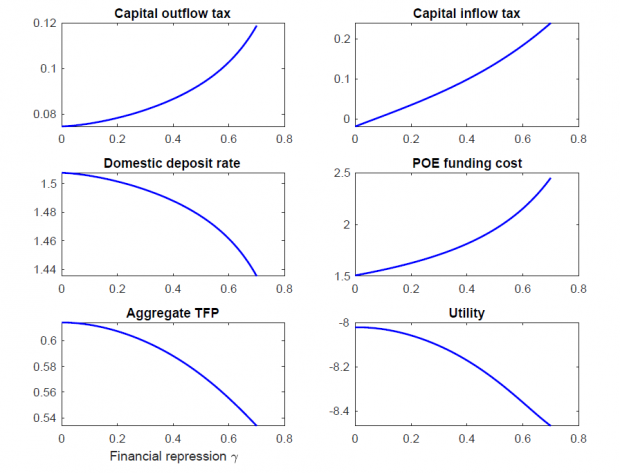

最后考虑资本流入流出的双向自由化,此时最优的资本流动税取决于金融抑制的程度。下图3横轴从左至右代表金融抑制程度的加深,更高的金融抑制水平,即银行被要求给国有企业提供低息贷款的比例越高,对应的最优资本流入税和资本流出税都更高(图3第一行所示)。在金融体系存在更严重扭曲的环境下,次优的政策选择对应更严格资本的双向管制,资本自由流动并不是最优的政策选择。如果政府可以将金融抑制程度和资本账户自由化程度一起纳入政策选择进行社会福利最大化,那么在最优的稳态中,政府应完全消除金融抑制政策,同时取消资本账户的管制政策。

图3:金融抑制程度对双向资本自由化的影响(稳态对比分析)

本文的模型框架可以分析发生其他结构性改革时(structural changes),不同的资本账户自由化政策对经济的影响。利用结构性模型可以定义社会福利,用其来比较不同的政策路径对应的整体社会福利变化,讨论给定结构性变化的路径下最优的资本账户自由化政策。文章主要考虑了国有企业产出品占消费份额下降这一外生的部门间结构变化,给定国有企业产出的份额下降这一事件。这和中国实际数据中国有企业比例下降相对应,在模型分析中考虑国有企业的产出份额比例由0.5永久性下降到0.3这一变化。作者分析了这一事件变化前后的均衡转移路径,分析了多种可能的金融体系改革和资本自由化进程对社会福利的影响,在政策分析时同时考虑了改革的速度和深度两个维度(paces and depths of liberalizing capital account and financial repression)。改革的速度即现有政策多快地转变为新的政策,重点关注转移路径的快慢;改革的深度即新政策相比现有政策有多大的差距,即稳态之间的间隔有多大。

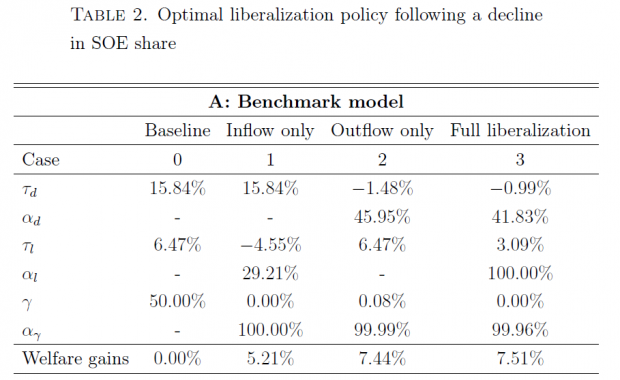

文章利用数值模拟对不同政策组合下整个转移路径的社会福利进行了计算和对比,结果如下表所示:

第二种自由化情形(Case 2: outflow only)考虑仅开放资本流出管制和改革金融抑制,同时让资本流入的税率保持在基准情形的最初稳态水平。政策制定者同样选择快速地消除金融抑制扭曲,同时逐渐调低资本流出税,最终提供少量的资本流出补贴。与第一种情形类似,消除国内金融扭曲后,民营企业融资成本下降,这改善了资本配置效率提升了整体生产率,但家庭因为利率突然调低老年时期的储蓄收入会下降,福利受损。资本流出的补贴可以提高居民投资国外资产的收益,提升国内居民的整体福利。

第三种自由化情形(Case 3:Full Liberalization)考虑了同时对资本流入、资本流出和国内金融扭曲进行改革优化,对三类政策的改革深度和速度六个参数进行多维度优化。与之前单向资本流动自由化改革类似,政策指定者选择立马消除金融抑制的扭曲,快速减少资本流入管制,保留少量的资本流入税,同时逐渐放松资本流出的管制,最终用少量的补贴取代之前的资本流出税。资本流出管制放松相对较慢反映了政策制定者希望在转移路径中尽快缩小国有企业的份额,通过引入国外资金流入,及确保国内资金慢一些流出,尽量为民营企业提供更多的资金支持,同时也减少了企业的投资调整成本。第三种情形相对基准情形的福利提升与前两种情形相比并没有很大,说明大部分福利的提升来自了国内金融市场扭曲的改善,即减少了对低效率国有企业的定向贷款补贴。

总体而言,在三种情形下整体转移路径的最优政策都要求快速对金融体系扭曲进行改革,将给低效率国有企业提供优惠贷款的比例降低,再逐渐地对资本流入和资本流出放松管制。情形三最终保留3%左右的资本流入税,对资本流入收取少量的税类似于宏观审慎政策,防止忽略个体借贷外部性带来的过度借债问题。资本流出方面,逐步放松资本流出直至取消对资本流出的管制。基准模型中采取最优资本双向自由化和金融抑制改革可以带来7.51%的福利提升。

04 资本账户自由化的政策反思

本文的政策建议:当金融体系、汇率机制等改革滞后时,中国加速了资本账户的开放。资本账户的孤立开放可能导致动荡的资本流动,加剧资源的错配。不同政策改革之间需要协同合作,统筹规划。中国的国内利率受到严格控制和扭曲,银行压低存款利率以确保银行较低的融资成本,但私营企业融资依然面临不少困难。当发展中国家存在多维相互作用的扭曲、摩擦的情形下,较为激进地改革一个维度,例如资本账户自由化,可能会不利于资源配置,适得其反。经济改革的顺序是值得不断思考的重要问题。

渐进改革顺序的已有经验:在资本流动的渐进式开放过程中,中国选择了正确的开放顺序,并逐步推行进一步改革。中国在开放投资组合和其他投资流量之前放开了直接投资。文献和经验都将外国直接投资视为最佳的资金流入类型。它不仅有助于组建新工厂和创造新工作,而且还带来了技术和管理知识。此外,外国直接投资是长期稳定的,与其他类型的资本流动相比,其金融风险较低。同时中国的资本流动管理也存在问题,在制定和实施宏观审慎框架方面进展缓慢,在协调资本账户自由化与金融和汇率改革方面存在挑战。

在实际上操作中,中国的政策制定者偏向于采用“三驾马车”并行的方式,以协调汇率,资本账户自由化和金融改革。政策之间不是简单的先决条件或先后顺序,而是着眼于大局观,随着时间的推移,所有改革都在前进。更加有利的国内外条件将使决策者能够加快改革速度,而不利的冲击可能会减慢改革的速度。

Abstract

China maintains tight controls over its capital account. Its current policy regime also features financial repression, under which banks are required to extend funds to state-owned enterprises (SOEs) at favorable terms, despite their lower productivity than private firms on average. We incorporate these features into a general equilibrium model. Our model illustrates a tradeoff between aggregate productivity and inter-temporal allocative efficiency from capital account liberalization under financial repression. As a result, along a transition path with a declining SOE share, welfare-maximizing policy calls for rapid removal of financial repression, but gradual liberalization of the capital account.

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号