阅读:0

听报道

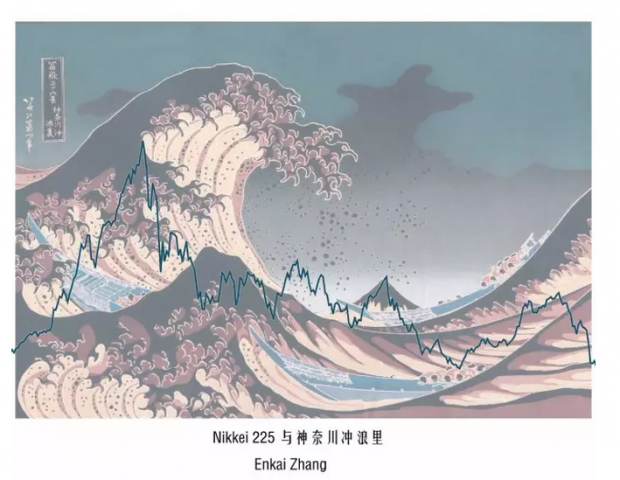

图片来源:推文作者根据1985-2010日经225指数和葛饰北斋《神奈川冲浪里》创作。

推文人 | 张恩恺

原文信息

Okina K, Shirakawa M, Shiratsuka S. The asset price bubble and monetary policy: Japan’s experience in the late 1980s and the lessons[J]. Monetary and Economic Studies (Special Edition), 2001, 19(2): 395-450.(EN)

一、引言

毋庸置疑,近些年中国经济越来越成为学界的热点话题。对东亚经济稍有了解的经济学者,更是对1980年代的日本经济和2009年后的中国经济的共同点津津乐道。某种程度上,看跌中国经济的西方学者的历史依据便是日本1991年后“失去的十年”。诚然,两者间具有许多相似之处。

(一)在两者当时所处的时代,世界经济政治格局都面临着重新洗牌。1989年末,东欧剧变,苏联濒临解体,东德放宽边境管控,并开始与西德共商统一。如今西方民粹主义抬头,英国大选表决脱欧,倡导美国优先的特朗普坚决退出巴黎协议,欧盟与英美之间的盟友关系面临挑战,而欧盟自身的稳定性也因成员国中民粹候选人日益走红而变得不再确定。

(二)两者都在成功躲过经济危机后(1973年的石油危机并未对日本经济造成严重打击)面临经济转型。打完高尔夫的大藏大臣竹下登,飞去美国签署了《广场协议》,希望通过稳定汇率在保住美国市场之余,也能刺激日本经济内需。此外,转移低效制造业,增加服务业在经济中比重已成为业界共识。无独有偶,中国版的QE四万亿经济刺激计划、“互联网+”和一系列鼓励创业的财政补贴也无一不表明中国在新常态经济下转型经济结构的决心。

(三)两者都采取宽松的货币政策,并同时进行金融市场自由化改革,从而引起资产价格高涨。先不说房地产,非常规资产的价格已经到了匪夷所思的地步:1987年东京小金井高尔夫球俱乐部高达350万美元会员费和售价高达250万人民币的普洱老茶饼如出一辙。关于中国经济泡沫化学界并无定论,假设真的有泡沫,人民银行该采取何种货币政策?又该在何时进行行动呢?日本银行1980年代的一系列货币政策无疑是人民银行最好的“反面教材”。

就在三重野康就任日本银行(“日银”)行长前两周,日经指数达到巅峰38957.44点。当时,日本媒体流行 “世界的东京”“日本第一”类似的说法,而大洋彼岸的美国媒体在担忧苏联核武器的同时,也对日本将要买下美国表示恐慌。朴实的日本民众本着消费兴国的赤子之心在全世界买买买。然而这时,这个耿直的boy指出了房价的不合理性:咦,为什么东京都的房价比整个美国还要贵?为什么普通老百姓通勤加那么久班也买不起房?纳尼?于是在“平成鬼平”——三重野康上任后不久的12月25号,日银开始大刀破斧地加强货币紧缩——法定贴现率(Official Discount Rate)自3.75%上调至4.25%,次年3月20日上调至5.25%,8月30日上调6%,然而货币政策传导具有时滞性,并没有达到预期效用。然而当房价下跌时,泡沫经济又开始崩,倒霉的上班族因公司倒闭更加买不起房。那么,是不是央行早一点开始货币紧缩就可以转危为安呢?日银又是不是吹起泡沫的始作俑者?货币政策和泡沫经济之间存在什么样的关系?日银的教训又是什么?这篇写于2000年的日银工作论文用实证分析的方法对上述问题统统进行了解答,限于篇幅,本推文仅简要介绍泡沫经济的产生和扩张机制以及货币政策与泡沫经济的关系。

二、结论

1 多重因素加强牛市预期导致泡沫经济的产生和扩大

作者并没有将泡沫经济归咎于某单一因素,而是将具有共生关系的产生因素和扩大因素通过牛市预期这一中间变量进行嫁接,并巧妙地用股市收益率差(Yield spread of stocks)的变化来进行刻画。五大因素包括:

1)银行的过激行为。自1983年起,逐渐放宽的金融管制、不断下降的利润率和不断提高的资本充足率,促使银行选择风险更高、收益更大的方式赚取利润。比如日本离岸金融市场成立后,日本商业银行就为了规避当局监管,赚取更多利差,而不远万里从海外筹集更低成本的资金借给国内公司(Osugi,1990)。

2)持久的货币宽松。宽松的信贷供给降低了投机者融资成本,并在一定程度上助长了股价和土地价格,使得投机者能从银行利用杠杆借出更多资金继续炒股炒房。但作为日银的经济学家,作者并不同意只让货币政策独自来背黑锅,反问道:为什么零利率时期没有泡沫产生呢?推文作者认为这与日本社会老龄化密切相关。日本高净值人群大部分年岁不小,对零利率的敏感程度不如年轻人高,赚钱重要但是心脏健康更重要。第二,泡沫破灭后,银行和公司缺少强烈的牛市预期,即使对未来乐观的孙正义,大部分投资也都在海外。

3)税收和土地管制。比土地交易税更低的土地持有税使土地持有者选择等待观望从而减少了土地供给,从而使得在需求扩大的情况下土地价格上升,而上升的价格又使得税收利益(tax advantage)的预期折现值上涨,最终使地价继续上涨。此外,对农业用地转为住宅用地的预期也助长了地价。

4)处罚执行乏力。本该作为纪律委员的日本商业银行并未履行其职责而选择和企业一同谋利,行业纪律如同虚设。其次银行不再是企业融资的唯一渠道,资本市场成为大企业的另一个资金池。此外,日本特殊的交叉持股模式使得纪律条例很难真正实施,特别是看到交叉持股具有增强企业实力的奇效时,监管部门选择了去观望而非赶快出台新的纪律条款去惩罚他们。

5)日本民族自豪感。作为当时最大债权国,日本社会举国上下十分亢奋。日本人的确有自豪的理由:在欧美艰难熊市背景下一枝独秀的日本股市,在以半导体为代表的制造业中扮演先锋角色的日本企业,和被媒体捧上天了的“全球金融中心”的东京。

2 失去主动权的货币政策与泡沫经济

作者将货币政策对泡沫经济影响划分为产生和扩大两个方面。泡沫经济的产生周期又根据货币政策内容的不同被细分成三个子周期:银根放松反衰退时期(1985年9月至1987年春)、紧缩银根准备时期(1987年夏至1989年春)和紧缩银根时期(1989年春至1990年初)。

在签订了《广场协议》和《卢浮宫协议》的宽松货币反衰退时期,因国际政策合作框架的牵制,日银实际上失去了调控货币政策的主动权。超过预期上涨幅度的日元以及经常项目的盈余,使得日银不得不减少贴现利率来刺激国内需求。有趣的是,在日银看来,这样做并不会影响价格稳定,反而是一举两得的好办法。自1987年春天起,日本经济复苏迹象已明朗,日银开始担忧过度宽松的货币政策如同干柴让资产价格越涨越旺,所以开始盘算尽快提高短期利率。然而正在这个关键时刻,时任总理的中曾根康弘与里根总统发表联合声明保证日本维持低利率水平,无奈之下,日银进一步降低了短期利率并保证其处于低水平,只好错过良机。1989年日银上调官方贴现率的请求再次被政府拒绝,当时物价稳定,经济又如日中天,较之通货膨胀,日本政府反而更担心此举会给美国股市带来重创。最后的开始,日银在消费税上调后的5月才采取行动。低利率助长了资产价格,并且将资本市场和房地产市场的泡沫越吹越大。

那么货币政策可以防止泡沫经济产生和扩大吗?

答案是可以的。根据Bernake and Gertler(1999)利用日本数据模拟出来的马后炮目标利率(Ex post target interest rate),只要在1988年将目标利率上调从4%调至8%,一切皆有可能。但保守的日银中央银行家又开始担心,当时形势一片大好,釜底抽薪的举措并不能引起市场参与者的注意,货币政策的效果将会大打折扣。而且市场噪音如此喧嚣,谁会听得到呢?

3 血泪教训

一般事故出现以后最重要的教训便是“早知道”,日银也不例外。纵然货币政策孤军奋战不能阻止泡沫的产生,但至少能使得经济波动减小许多。然而前瞻性货币政策也会有风险:一种是,万一银根太紧阻碍经济增长的风险;另一种是,万一泡沫就是新经济,只盯通胀会把新经济扼杀在摇篮里的风险。但是呢?持续的经济增长才是我们终极目标,实行前瞻性货币政策才可以保证经济环境的稳定。同时物价稳定并非央行的唯一目标,除了宏观经济环境重要以外,金融系统的稳定也非常重要,所以加强对金融机构的监管对维持经济大环境的稳定而言也有重要意义。

三、评价

该文所发表时,行为经济学还属于边缘学科,所以作者只将牛市预期作为一个媒介,其与诸要素之间的互相作用提的并不多。无论日本经济泡沫化后的崩盘还是次贷危机引发的金融海啸,非理性预期、监管缺失以及宽松的货币政策在其中都起着推波助澜的作用。至于当今中国经济是否泡沫化,泡沫又是否破灭,本人保持观望态度,欢迎讨论。需要指出的是,当今中国的金融市场性质与日本当年有着本质区别。在金融自由化进程中,国有商业银行虽然市场份额不断下降,但始终保持寡头垄断地位。四大行和互联网巨头的合作也只为了稳固这一地位,这样四大行并没有像日本商业银行那样有铤而走险绕过监管的动机,投机性行为也更容易在中国央行的指导之下得到抑制。另外,再说说央行的独立性问题,不难看出日银因为美国的外部施压已失去独立性,而中国央行在面临实现多种目标的压力下,其相对独立性也难免不被削弱。至于这会造成什么样的影响,让我们拭目以待吧。

参考文献

Osugi.K, Japan's experience of financialderegulation since 1984 in an international perspective[M]. Bank forInternational Settlements, Monetary and Economic Department, 1990.

Abstract

Since the latter half of the 1980s, Japan’s economy has experienced the emergence, expansion, and bursting of a bubble economy, characterized by a rapid rise in asset prices, the overheating of economic activity, and the expansion of money supply and credit. This paper examines the mechanism by which the bubble economy was generated and summarizes lessons a central bank should draw from the experience in order to prevent it from happening again. Specifically, by focusing on the intensified bullish expectations that played an important role behind the large fluctuations in asset prices and the economy, the process of the emergence, expansion, and bursting of the bubble is examined in relation to the monetary policy at the time. Based on this analysis, the paper discusses a framework for monetary policy conducive to achieving both price stability and financial system stability.

原文作者信息:

翁邦雄,原任日本银行金融研究所所长,现京都大学公共政策大学院教授,主要研究金融政策。

白塚重典,现日本银行金融研究所所长。

白川方明,日本经济学家,2008年至2013年日本银行总裁。

推文作者信息:

张恩恺,瑞士巴塞尔大学经济管理学院、伯尔尼大学经济学院()

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号