图片来源: 原文配图

原文信息:Zhang, S., 2024. Carbon returns across the globe. Journal of Finance (forthcoming).

原文链接:

01

引言

科学界广泛认为,为应对气候变化并避免灾难,需要大幅减少二氧化碳等温室气体排放。目前,已有315家资产管理公司加入了“净零资产管理”倡议,该倡议承诺支持“到2050年实现温室气体净零排放”的目标。碳转型风险的定价是投资决策时的核心问题。目前的理论和实证研究中,一部分学者发现高碳排放企业(棕色企业)在向净零转型的过程中更容易受到环境政策的影响,因此在均衡状态下应该获得更高的预期回报(Hsu et al., 2023)。碳排放与企业的股票回报之间存在正相关关系,即存在“碳风险溢价”。另一部分研究表明,消费者关注度以及投资者偏好在向净零过渡中发生变化时,低碳排放企业(绿色企业)可能表现得更好(Pastor et al., 2021)。

本文中,作者发现已有研究中发现的碳风险溢价源自于碳排放中包含的前瞻性财务信息,而不是风险溢价。在控制数据发布滞后性后,美国企业在碳排放增加时,股票回报降低。全球样本中,碳风险溢价因现金流冲击、投资者偏好变化和当地气候政策而表现出不同特征。

02

实证结果

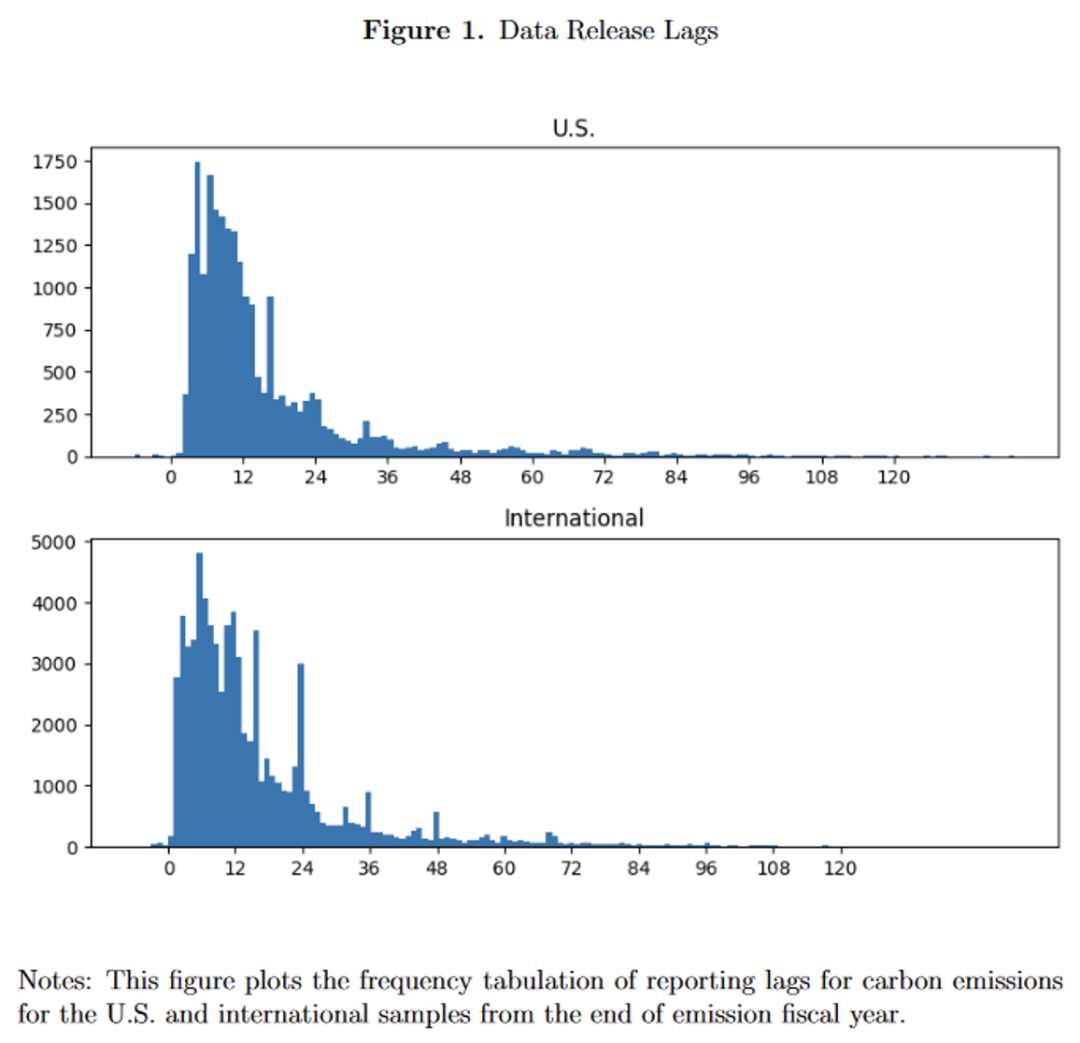

由于碳排放数据是逐步发布的,投资者无法实时衡量企业的二氧化碳排放量。现有研究中,部分学者分析股票回报与碳排放之间的同期关系,也有选择将排放数据滞后1到6个月。但是,企业会计信息的公布往往会滞后6个月。因此,现有研究中未充分考虑碳排放数据与会计数据的滞后性差异,导致现有研究存在一定偏误。作者发现,在Trucost数据库中,美国和国际样本碳排放数据发布滞后时间分别为10个月和12个月。

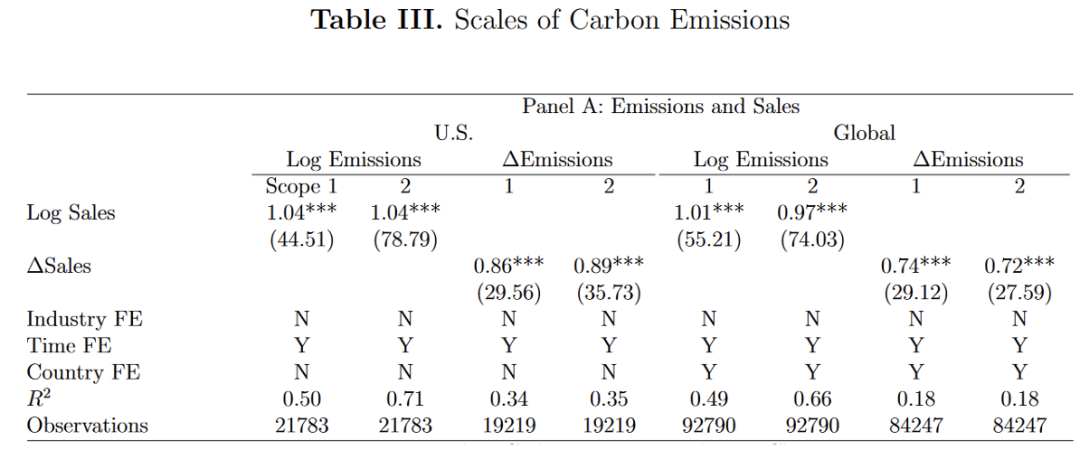

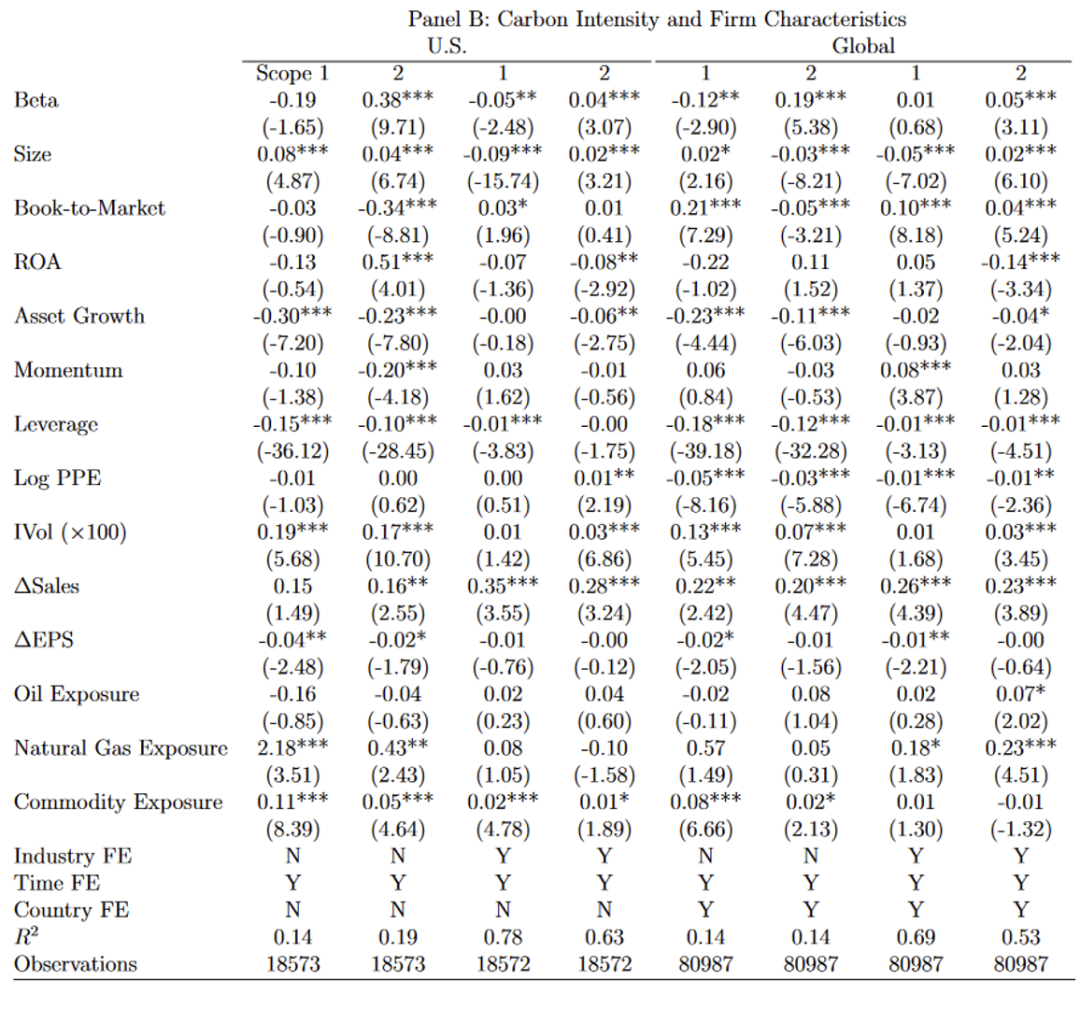

考虑到企业碳排放与企业经营活动密相关,作者首先分析了财务信息与碳排放之间的关系。如下表所示,企业的销售额与企业二氧化碳排放显著正相关。同时,作者还将企业主要财务特征与排放数据进行回归。回归结果表明,碳排放数据包含了大量关于企业绩效的信息,研究中应该考虑足够的滞后时间以避免偏差。

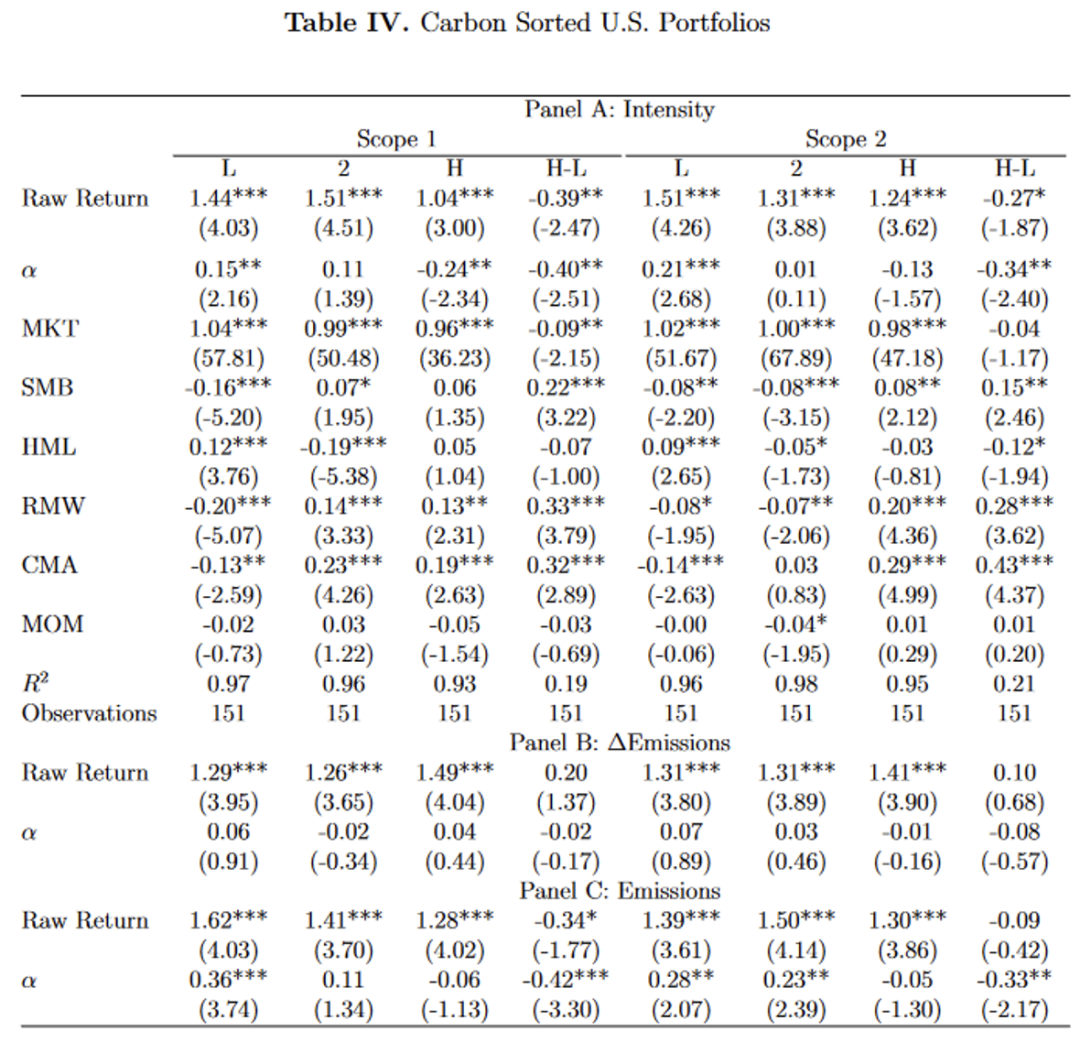

作者根据碳排放强度构建多空价差投资组合,分析不同投资组合的收益。如下图Panel A所示,美国样本中,绿色企业的平均回报约为1.44%,而棕色企业为1.04%。在控制其他风险因子后,多空组合将产生负α,结论依旧没有改变(Panel B)。但是,当利用碳排放增长率和碳排放总量构建投资组合时,没有发现类似结论。

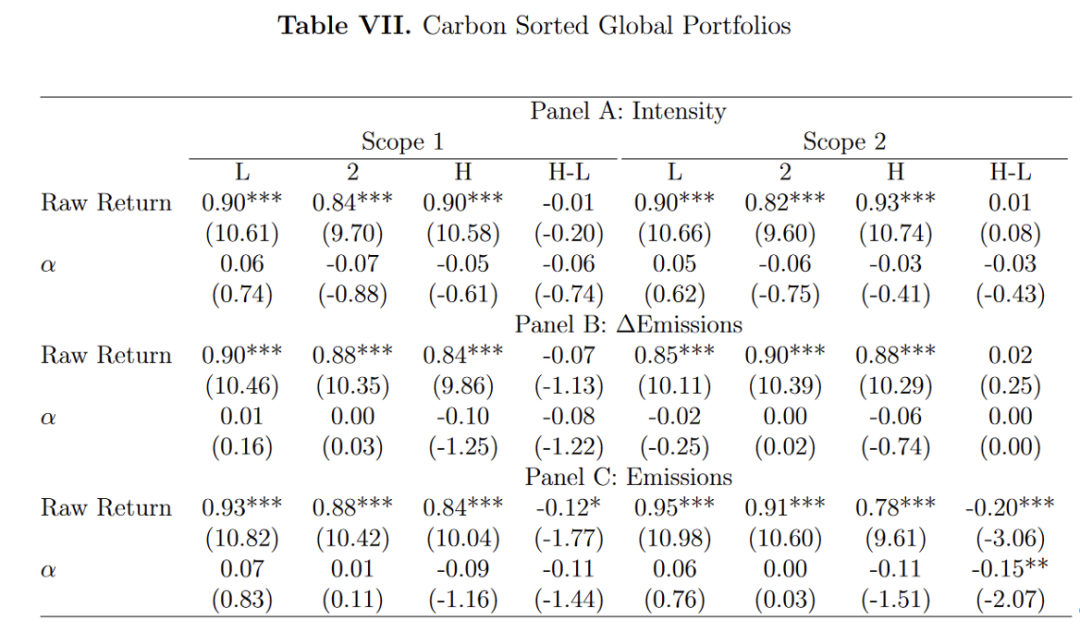

全球样本中,如Table VII所示,棕色企业或绿色企业的股票表现没有显著差异。

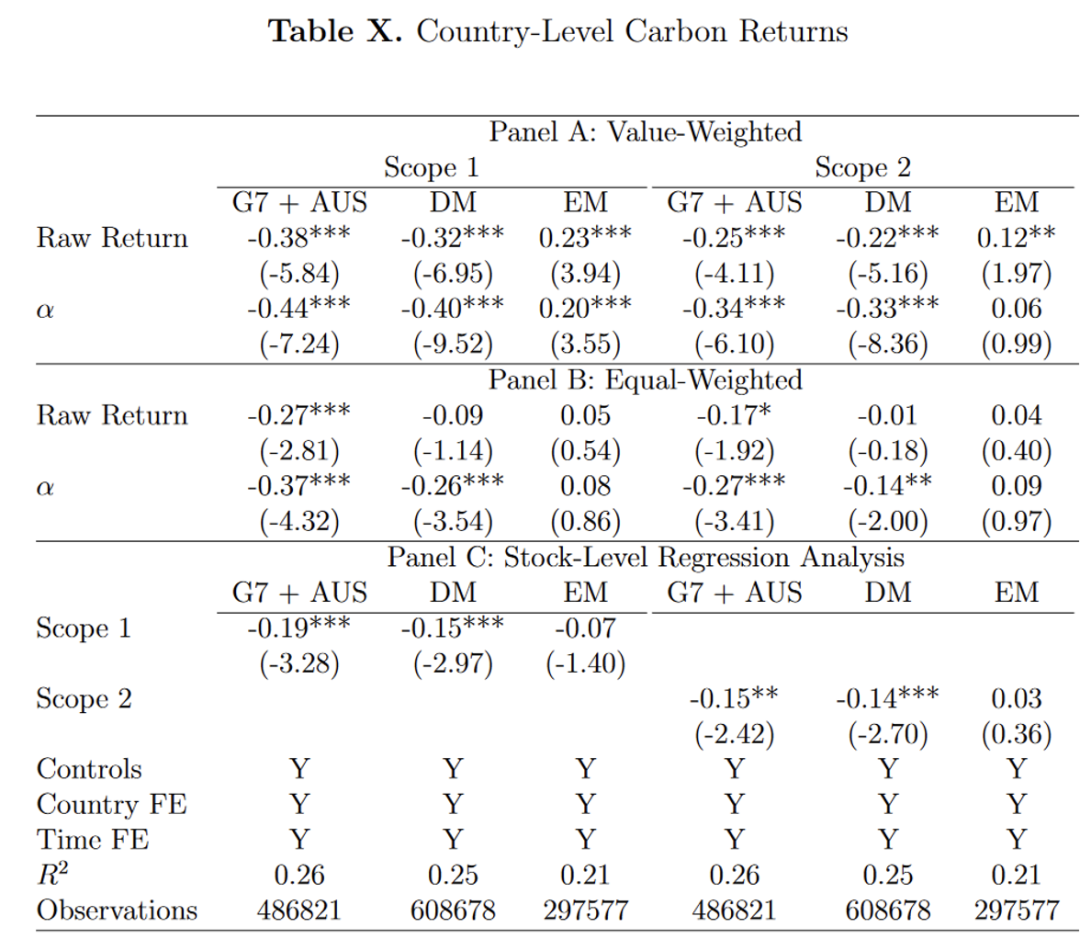

然而,全球碳收益在各国之间存在巨大的差异。首先,作者考察G7国家和澳大利亚样本,如Table X Panel A所示,G7国家和澳大利亚的投资组合收益(-0.44%)与美国(-0.4%)极为接近。其次,作者将样本分为发达市场(DM)和新兴市场(EM)。作者发现,在发达国家样本中,企业碳回报为负,而在新兴市场国家样本中显著为正,表明在新兴市场国家存在碳风险溢价。为进一步验证这一发现,Panel C 中,作者利用加权最小二乘回归分析碳排放与企业股票回报的关系。发达国家样本的碳排放系数显著为负,G7和澳大利亚样本系数为-0.19%和-0.15%,且更接近美国的估计值(-0.19%和-0.21%)。对于新兴市场国家,系数在统计上不显著。

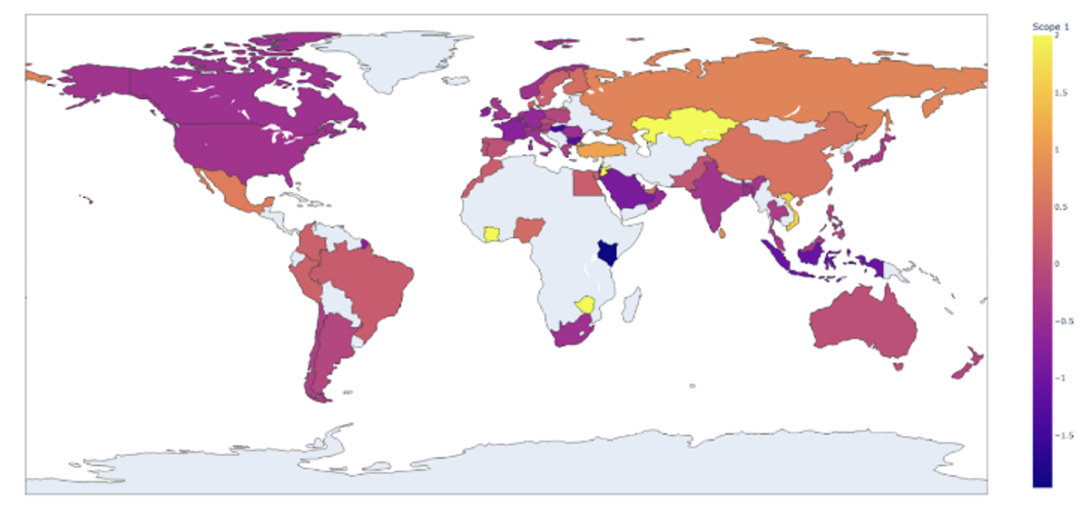

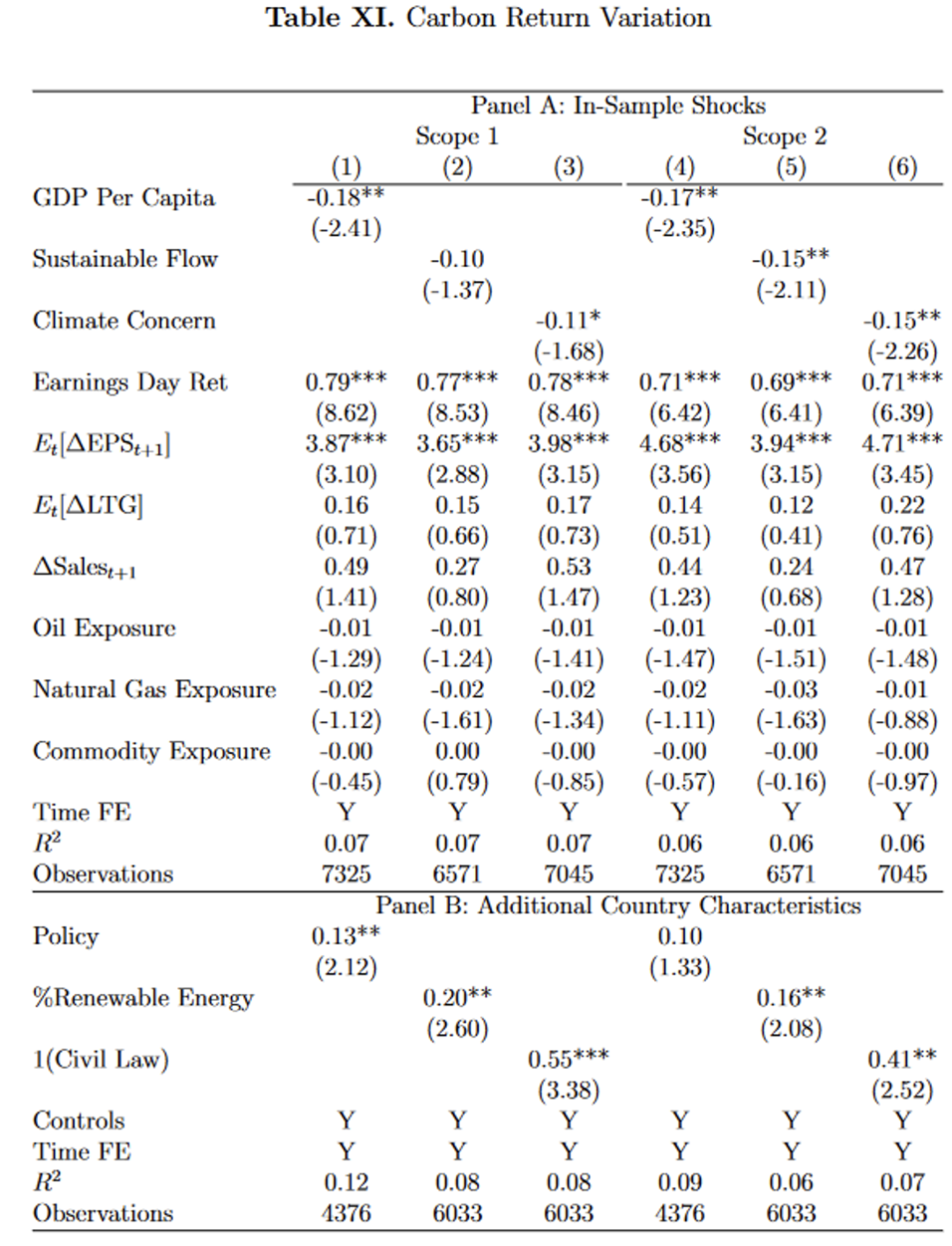

进一步,作者探讨了不同国家碳排放与企业的股票回报产生差异的原因。人均GDP,现金流冲击与气候变化关注度会减低碳回报。气候政策更加严格的国家碳回报较高,这反映了政策导致的风险补偿。

03

结论

在控制碳排放数据的滞后性后,作者发现近年来美国碳排放强度较高的公司相对于碳排放强度较低的公司股票回报较低。全球样本中,没有发现稳健的碳风险溢价的证据。既有研究中发现的碳风险溢价源自于数据发布滞后性导致的偏差,而不是预期回报中的真实风险溢价。进一步的分析表明,投资者偏好变化、环境政策严格程度和现金流冲击是导致国家间碳回报差异的重要因素。

Abstract

The pricing of carbon transition risk is central to the debate on climate-aware investments. Emissions are tightly linked to sales and are only available to investors with significant lags. The positive carbon return, or brown-minus-green return differential, documented in previous studies arises from forward-looking firm performance information contained in emissions rather than a risk premium in ex-ante expected returns. After accounting for the data release lag, carbon returns turn negative in the U.S. and insignificant globally. Developed markets experience lower carbon returns due to intense climate concern shocks, while countries with stringent climate policies exhibit higher carbon returns.

声明:推文仅代表文章原作者观点,以及推文作者的评论观点,并不代表香樟经济学术圈公众号平台的观点。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号