阅读:0

听报道

推文人 | 李伟

原文信息:Javier Bianchi, Cesar Sosa-Padilla (2020), “Reserve Accumulation, Macroeconomic Stabilization, and Sovereign Risk”. Federal Reserve Bank of Minneapolis, Working Paper.

一、核心问题:为什么国家需要积累外汇储备?

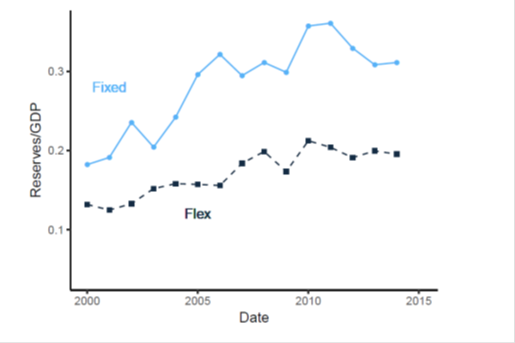

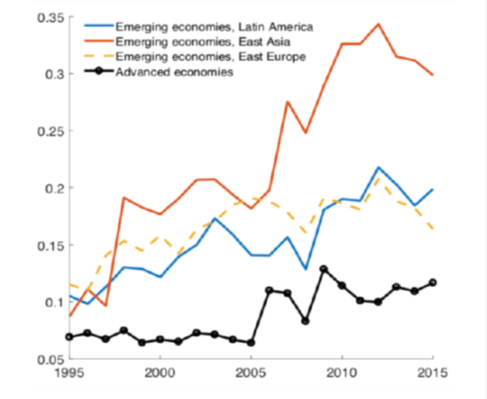

外汇储备的积累及其背后的动机是国际宏观经济学的重要研究课题,同时外汇资产管理也是宏观调控政策的重要工具之一。跨国的宏观数据显示(见下图),大多数新兴市场国家持有了大量的国际储备资产,特别是在采用固定汇率制(currency pegs)的国家外汇资产累积更多,储备资产占GDP的比重平均达到了30%左右。分地区来看,过去20年间,新兴市场国家积累了大量的外汇储备,特别是东亚国家,其外汇储备资产的规模要显著高于东欧和拉美国家,此外整体上新兴市场国家(EME)的储备资产相对GDP占比要高于发达经济体。

为什么主权国家要积累外汇储备资产?传统理论如Krugman(1979), Flood and Garber(1984)认为如果一国采用固定汇率制度,国家不能通过超发货币获得铸币税收入,因此应对国际收支赤字时,需要通过储备资产来进行国际支付,从而稳定固定汇率。本文从国家主权债务风险的角度,分析了储备资产对宏观经济稳定的正面作用,国家有时候甚至通过借债来增加储备资产也是符合国家利益的。

二、理论模型简介

本文基于宏观经济稳定性和主权债务风险角度,构建了关于储备资产积累的理论模型(a theory of reserve accumulation based on macro stabilization and sovereign risk),试图解释实际数据中观察到的储备资产积累的趋势。模型细节可以参见原文,此处讨论一些模型中展示的一些经济学直觉(intuition)。

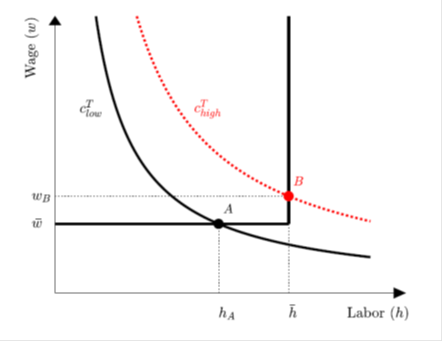

首先模型考虑了在经济危机时期当负面的冲击来临时,一国政府面临的借贷成本会上升,可以反映在经济下行期的债务利率会比较高。此时政府的最优应对措施为减少自身的消费支出和借贷。但是在固定汇率制和名义工资刚性的情形下,消费支出的下降会带来总需求的萎缩,从而导致经济需求不足,而此时工资不能下调,会进一步增加失业,导致经济继续下行,消费支出进一步下滑,形成了负向的加速机制。(下图展示了劳动力市场的一个简单示意图)

如果在危机时期政府拥有储备资产,政府可以使得消费更平滑,不需要大量削减消费开支,这样可以减缓经济下滑的程度。那么此时为什么政府不能通过多借债来为支出融资呢?原因是经济危机时期国际投资者预期主权债务的违约风险会上升,借贷的利率更高,在这种情形下多借债是不利的。事先积累的储备资产可以提供一种风险对冲,减轻在危机时期需要发行债务的压力,同时可以有更多的资源用于缓解危机时期经济自动下滑的加速反馈机制。

本文的核心思想是,政府如果选择在经济稳定时期发行债务增加储备资产,有时候能降低债券的融资成本(borrowing to save may improve bond prices)。当产出部分是由总需求决定时,拥有更多储备资产,即更高总资产和总负债(larger gross positions)可以平滑总体需求的波动,实现宏观经济整体的稳定,通过政府支出的灵活性来减少萧条的严重程度。模型最核心的动态最优条件即:如果多发行一个单位的债务来购买储备资产对整体的福利有什么影响,需要综合考虑平稳期的牺牲消费的机会成本和经济危机时期储备资产的对冲优势。

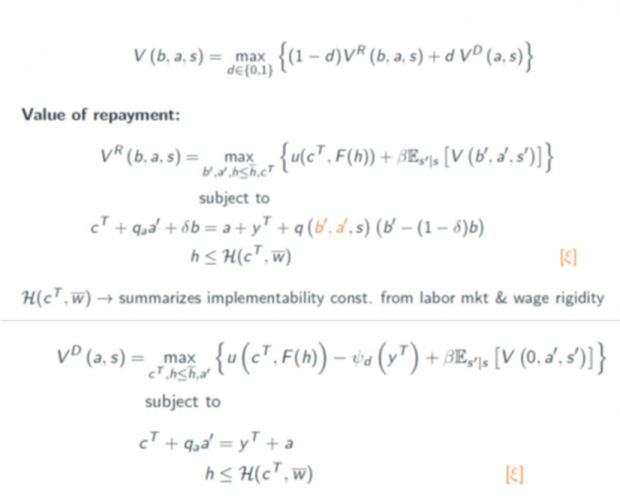

在建模的技术上,本文拓展了之前例如实际经济周期RBC和新凯恩斯经典模型中单一的资产结构,即同时考虑了单期的无风险资产和多期的长期政府债务(risk-free one-period asset vs. long-term bond)。此外,模型融入名义刚性体现总需求外部性,以及多状态变量的递归方法全局方法求解动态优化问题也是本模型主要的技术手段,可以为后续研究提供借鉴。核心的递归动态优化问题如下,模型的详细介绍可参见原文和附录B。递归分析时考虑了政府不违约和违约两种情形,即.

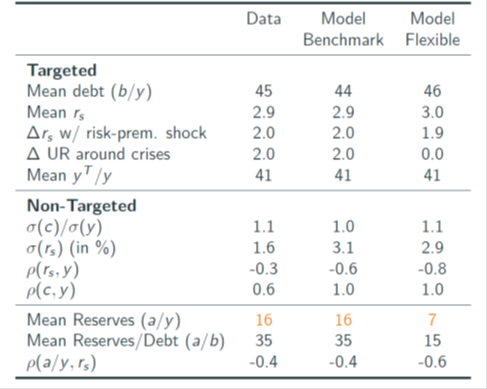

在模型的量化讨论(Quantitative Analysis)环节,本文利用1990-2015年间22个新兴市场经济体的数据进行了参数校准。以固定汇率制度作为基准情形,对比了不同汇率制度下政府选择的储备资产水平。主要的量化分析结果如下表所示:储备资产的水平对宏观经济稳定非常重要,固定汇率制度下持有16%GDP的储备资产,浮动汇率制下持有储备资产大约占GDP7%。该结果与本文开头的描述性统计趋势一致,固定汇率制度下政府需要持有更多的储备资产。

三、外汇储备政策相关讨论

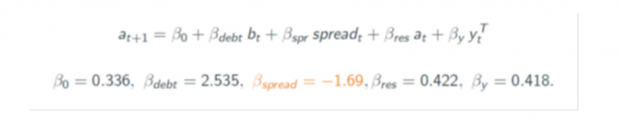

在政策分析环节,本文旨在提供简单的适合外汇管理部门执行的储备资产累积的规则。核心问题是:多大规模的外汇储备资产在宏观稳定意义上是足够的?毕竟过犹不及,太多的储备资产也是资源的无效率配置。本文利用模型和实际数据提出了一个简单的最优储备资产的线性规则,即构建最优储备资产和主要状态变量之间的线性关系,如债务水平,国债利率相对无风险资产利差,总资产水平,可贸易产出(tradable output)。虽然线性规则过于简单,但可以作为外汇管理部分的一个参考指标,本文提出的简单规则如下,具体的线性规则系数由作者估计,列在了规则的下方。

如果其他变量条件不变,我们发现国债的利差增加1%,按照上述规则,政府应该减少相对平均可贸易产出的1.69%,即大约GDP的0.7%。

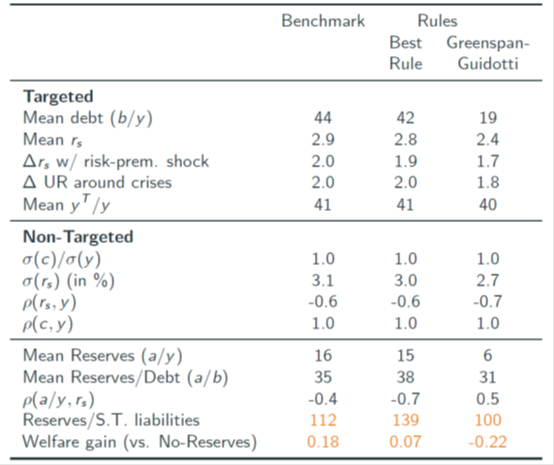

文章最后对比了该简单的线性规则,与基于完整模型的最优储备资产选择(Best Rule),和Greenspan-Guidotti规则对应的储备资产规模选择(Greenspan-Guidotti强调应对短期债务作为主要外汇储备动机,本文指出预防性储蓄动机同样非常重要)。对比发现简单的线性规则表现还不错,可以提供直接的政策建议。本文进一步的拓展可考虑多重均衡的选择和汇率制度的内生性选择问题,外汇储备规模对汇率制度的选择也有很重要的影响,对东亚国家非常高的外汇储备如何解释也可以作为未来的研究方向。

Abstract

In the past three decades, governments in emerging markets have accumulated large amounts of international reserves, especially those with fixed exchange rates. We propose a theory of reserve accumulation that can account for these facts. Using a model of endogenous sovereign default with nominal rigidities, we show that the interaction between sovereign risk and aggregate demand amplification generates a macroeconomic-stabilization hedging role for international reserves. Reserves increase debt sustainability to such an extent that financing reserves with debt accumulation may not necessarily lead to increases in spreads. We also study simple and implementable rules for reserve accumulation. Our findings suggest that a simple linear rule linked to spreads can achieve significant welfare gains, while those rules currently used in policy studies of reserve adequacy can be counterproductive.

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号