阅读:0

听报道

推文人 | 赵玲玲

原文信息:Huang D, Kilic M. Gold, platinum, and expected stock returns[J]. Journal of Financial Economics, 2019, 132(3): 50-75.

引言

在金融市场和全球经济中,黄金都是一种不可替代的重要资产。当经济动荡或陷入衰退时,黄金经常作为一种避险资产出现。正如Peter Bernstein在其著作The Power of Gold: The History of an Obsession中所述,黄金既是一种消费品(多为首饰),也是伴随人们度过困难时期的贵重保值资产。由于铂金在消费领域的作用与黄金类似,该文使用黄金与铂金价格之比(the ratio of gold to platinum prices, GP)揭示风险变动和总体经济状态,有效剔除消费冲击和首饰需求变化的影响。

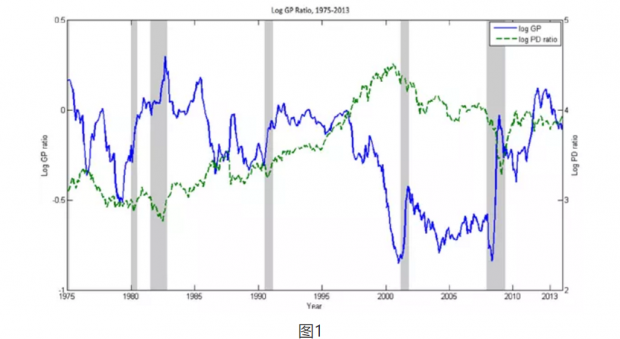

基于黄金和铂金价格比这一指标,该文重点考察了三个问题。首先,黄金和铂金价格之比(GP)能否预测未来股票收益?实证结果显示,GP能够有效预测未来股票收益,其显示的风险与股票收益负相关。其次,黄金能否起到避险作用?也就是说,经济不景气时黄金价格是否上升?与传统认知不同,黄金价格在经济衰退时也会有一定程度下跌,黄金本身在衰退时期不能起到有效避险作用。事实上,在衰退时期黄金价格呈下降趋势,且这一趋势并非人们通常所认为的短期“flight to liquidity”的现象。通过图1可以看到,GP的走势是逆周期的,与股票收益负相关。

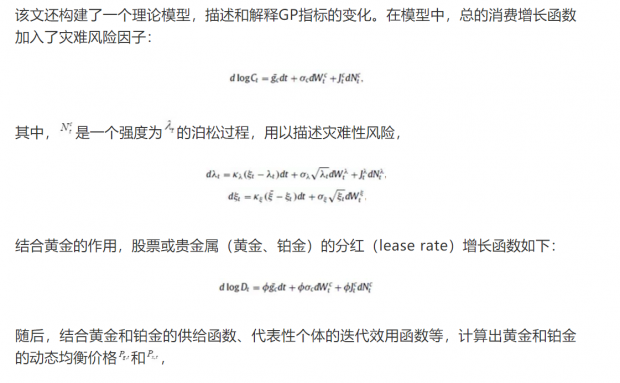

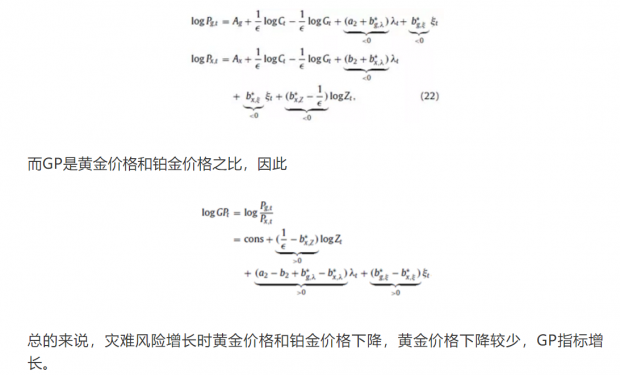

最后,该文在Wachter(2013)基础上,采用三商品模型定量分析GP指标变化和收益预测。在这一模型中,灾难概率(disaster probability)的增加提高风险溢价,导致更高的折价率和更低的股票价格,此时黄金价格和铂金价格同时由于折价率提高而下降。其中,由于黄金的逆周期因素,黄金价格下跌幅度小于铂金价格下跌幅度。因此,当股票价格低、股权风险溢价高的时候GP较高,显示了GP指标对股票收益的预测能力。

数据

该文使用1975-2013年伦敦金银市场协会(London Bullion Market Association, LBMA)以及伦敦铂金和钯金市场(London Platinum and Palladium Market, LPPM)的黄金和铂金价格月度平均价格数据。由于LPPM数据可得性限制,1990年4月之前的铂金价格数据来自US Geological Survey。股票收益和股息率(price-dividend ratio, PD)来源于Center for Research in Security Prices (CRSP)提供的美国股票市场市值加权数据。CPI增长率(INFL)来自FRED(Federal Reserve Economic Data),VIX来自Chicago Board Options Exchange (CBOE)。除此之外,该文还采用了市盈率(PE)、Net Payout Yield(NPY)、资本成本(implied cost of capital, ICC)、违约利差(default spread, DFSP)、消费财富比(consumption-wealth ratio, CAY)、方差溢价(variance premium, VRP)等指标,分别来源于不同学者的研究及其扩展(详见原文)。

股票收益预测

针对黄金和铂金价格比(GP)指标,该文首先采用单变量分析度量包括GP指标在内的多种预测指标对股票收益的预测能力。相应模型如下:

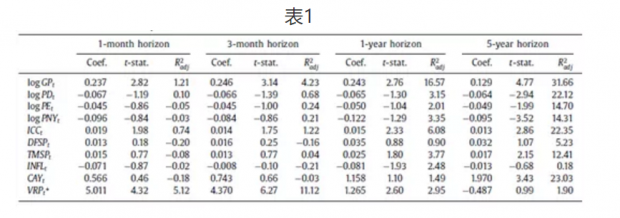

在月度数据的基础上,该文还计算了三个月、一年、五年等不同区间的数据并进行回归分析。回归结果如下所示:

结果显示,GP指标在1月期限内拟合度很低,但系数显著。在一年期限内表现极佳,拟合优度达到16.57%,显著优于其他预测指标。在三个月和五年的期限内,GP表现依然显著。总的来讲,GP指标的预测能力突出。

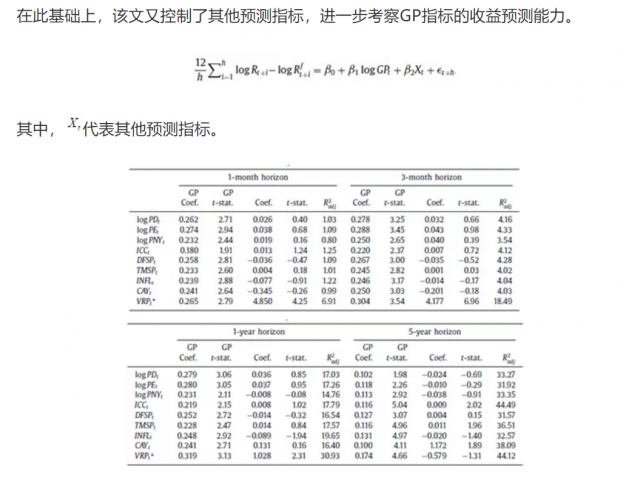

结果显示,控制其他预测指标后GP指标依然显著,且表现优于大部分其他指标。随后,该文还对GP指标的预测能力进行了样本外检验,其结果依然显著。

经济模型

结论

这篇论文中,作者们认为GP指标反映经济总体风险,对股票收益的预测能力优于其他指标。从期权市场计算的尾部风险测度与GP指标持续强相关,而引入这一风险的均衡模型能够定量说明股票市场和黄金市场的定价变化以及GP的收益预测性。这一模型中,尽管黄金价格降低幅度相对较小,经济风险增长通过提高折价率而拉低黄金价格和铂金价格。

Abstract

The ratio of gold to platinum prices (GP) reveals persistent variation in risk and prox- ies for an important economic state variable. GP predicts future stock returns in the time series, explains stock return variation in the cross-section, and is significantly correlated with option-implied tail risk measures. Contrary to conventional wisdom, gold prices fall in recessions, albeit by less than platinum prices. A model featuring recursive preferences, time-varying tail risk, and preference shocks for gold and platinum can account for asset pricing dynamics of equity, gold, and platinum markets, rationalize the return predictability, and explain why gold prices fall in bad times.

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号