阅读:0

听报道

原文信息

Brown, J.R. & Petersen, B.C., 2011, “Cash Holding and R&D Smoothing”, Journal of Corporate Finance, 17, 694-709.

1.研究背景

近年来,美国上市公司的研发支出快速上升,这种现象对于企业的流动性管理至少存在三个层面的含义:第一,融资约束与企业研发创新息息相关,特别是缺乏抵押品和面临着严重信息不对称的企业;第二,企业资金来源包括内源融资和外援融资,研发创新与资金来源紧密相关;第三,企业的研发创新活动一旦中断,具有较高的调整成本。为此,对于融资约束严重的企业而言,如何建立和管理企业的流动性以平滑研发创新活动显得尤为关键。

在该文中,作者使用1970-2006年美国制造业的上市公司数据,探讨了现金持有对企业研发创新的缓冲器作用,并将企业划分为“成熟”企业和“年轻”企业(作为融资约束的度量指标)以检验两者关系的异质性。实证结果显示,现金持有有助于平滑企业的研发创新活动,特别是那些融资约束较为严重的“年轻”企业。在1998-2002年的繁荣时期,现金持有可以解释企业研发创新活动波动性的75%左右。

文章的主要贡献体现于:首先,据笔者所言,这是首篇检验现金持有是否以及如何平滑企业的研发创新活动,并强调企业融资策略的重要性;然后,除了提供了新经验证据来支持企业流动性对真实投资的影响,文章还有助于阐释为何流动性对于创新密集型企业的价值所在,以避免高昂的调整成本;最后,文章有助于解释企业如何来应对资金来源的冲击,从而在宏观层面上阐释了缘何加总企业的研发创新投资如何平滑。

2.典型事实

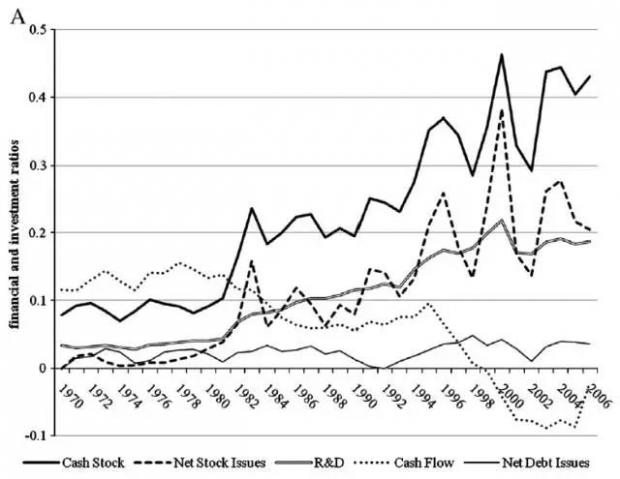

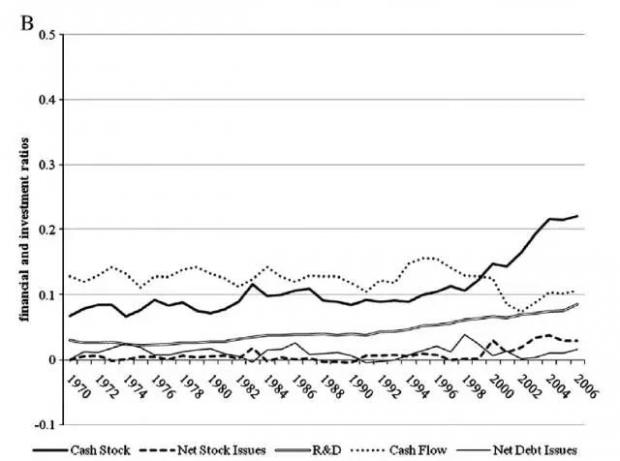

图1基本上囊括了文章的核心观点。不难看出,在1970-2006年间,“年轻”企业(子图a)的现金持有和研发创新活动同时呈现快速的上升趋势。同时,股票发行是1980年企业高速研发创新的重要融资途径,且具有明显的周期性特征,,如,1988-1989年和2001-2002年有快速下降。特别地,当现金流和股票发行较为充足时,企业倾向于建立现金池,并在债券市场不活跃时降低现金持有量。与之形成鲜明对比的是,尽管“成熟”企业的研发创新活动亦较为平滑(子图b),但现金持有似乎并没有扮演着重要的角色,原因可能在于该类型企业不受融资约束的限制。需要注意的是,企业成立年限是企业类型的划分依据,且15年是分界点。

3.检验策略

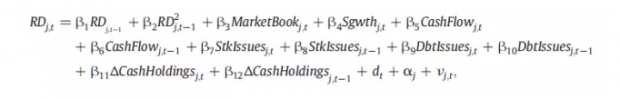

文章采用基于欧拉方程的研发投资方程,具体为:

其中,j和t分别代表企业和时期;RD为企业研发创新;△CashHolding为现金持有的波动项;其他变量依次为:Sgwth销售收入增长率、MarketBook为市场-账面比、CashFlow为现金持有、StkIssues为股票发行、DbtIssues为新债务发行。此外,还控制个体固定效应aj和时期固定效应dt,以控制微观企业层面不可观测的个体特征以及时期特征。

为克服上述方程可能存在的内生性,文章主要使用系统GMM方法对模型进行参数估计。具体而言,将所有金融指标视为内生变量,并采用水平值的滞后3-4期作为差分方程的工具变量,且差分项的滞后2期作为水平方程的工具变量。另外,采用二项自相关统计量和Hansen统计量对误差项的正态分布特征和工具变量的过度识别进行检验。

4.实证结果与结论

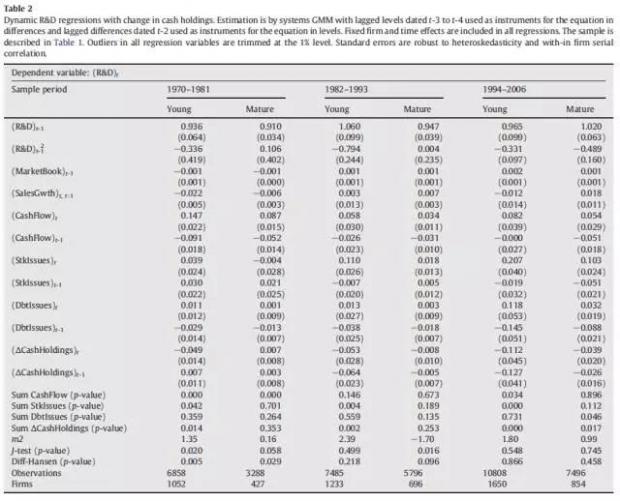

由图1可以看出,存在3个明显的结构突变点——1981年、1993年和2006年。为此,文章将全样本划分为1970-1981年、1982-1993年和1994-2006年三个时间段。表2汇报了不同时期的分时期估计结果。显然地,“年轻”企业中现金持有当期波动项的回归系数显著为负,但在“成熟”企业中未通过显著性检验。由此可见,现金持有在不同融资约束企业存在显著差异,证实了“蓄水池”理论,即融资约束越严重,现金持有的研发创新平滑动机越强。

进一步,作者还进行了如下分析:第一,聚焦于证券市场剧烈波动的时期——1998-2002年。在1998-2000年,证券市场较为繁荣,而2001-2002年证券市场快速衰落;第二,采用分位数30-70的研究样本进行重新估计;第三,替换系统GMM的工具变量;第四,将研发创新替换为固定资产投资。无论采用何种方法,上述结果依旧成立。

综上可知,内源融资作为企业融资来源的重要构成,对于企业投资决策具有重大的意义。通过实证检验,文章证实了现金持有对企业研发创新的平滑作用,特别是融资约束严重的“年轻”企业。

Abstract

The sharp increase in R&D investment in recent decades has important but unexplored implications for corporate liquidity management. Because R&D has high adjustment costs and is financed with volatile sources, it is very expensive for firms to adjust the flow of R&D in response to transitory finance shocks. The main contribution of this paper is to directly examine whether firms use cash reserves to smooth their R&D expenditures. We estimate dynamic R&D models and find that firms most likely to face financing frictions rely extensively on cash holdings to smooth R&D. In particular, our estimates suggest that young firms used cash holdings to dampen the volatility in R&D by approximately 75% during the 1998–2002 boom and bust in equity issues. Firms less likely to face financing frictions appear to smooth R&D without the use of costly cash holdings. Our findings provide new insights into the value of liquidity and the financing of intangible investment, and suggest that R&D smoothing with cash reserves is now important for understanding cash management for a substantial fraction of publicly traded firms.

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号