阅读:0

听报道

推文人 | 余锦亮

原文信息:Zidar O. Tax cuts for whom? Heterogeneous effects of income tax changes on growth and employment[J]. Journal of Political Economy, 2019, 127(3): 1437-1472.

一、引言

对穷人还是对富人减税更有效这一话题经常会引起激烈的争论。一些政策制定者坚持认为高收入纳税人的更高的边际税率会导致社会整体劳动力供给、投资和就业出现严重扭曲,因此对高收入者的减税能最有效地增加了总体经济活动,是繁荣经济的最有效途径。然后,也有许多学者持相反的观点,他们认为低收入群体具有更高的边际消费倾向,并且在在权衡福利和工资的前提下不愿意从事低收入的工作,因此对低收入群体的减税能产生了相当大的消费和劳动力供给效应,从而具有更强的刺激效应。

美国所得税政策的变化或许可以回答这些问题,并且为各国的减税措施提供经验性的证据:在20世纪80年代和21世纪初,减税政策的大部分收益流向了高税收群体;而上世纪90年代初,高收入者面临增税,而低收入者和中等收入者则享受了减税的优惠。本文研究了税收政策变动的构成及其对后续经济活动的影响,为税收政策变动的分布方式的影响提供经验性的证据,这对于理解宏观经济活动、设计反周期政策以及评估许多再分配政策的后果具有重要意义。

本文的主要贡献在于利用新的数据和新的变化来源来量化税收变动分布对经济活动总体影响的重要性。研究发现针对高收入的减税比针对中低收入纳税人的同等规模的减税带来的增长更少。要确立这一结果,需要克服三个经验困难。首先,许多税收变化是为了应对当前或预期的经济状况。其次,低收入和高收入纳税人的税收变化往往同时发生,因此很难单独确定低收入和高收入减税的效果。三是数据质量问题,战后美国数据数量和税收变动有限。

本文利用不同区域在面临相同的国家层面的税收冲击可能具有不同的影响来克服这些实证困难。简单来说,美国各州收入分配的差异导致联邦所得税变化在不同地区之间可能具有截然不同的效应。例如,康涅狄格州高收入群体所占人口的份额近乎是普通州的两倍,那么1993年《综合预算调节法》提高最高所得税率后,康涅狄格州面临着相对较大的冲击。本文使用NBER的TAXSIM中个人纳税申报数据来量化这些税收冲击。税收变动的衡量标准是基于每个个人申报表的三个方面:外生性税收变动前一年的收入和扣除额、旧的税收计划和新的税收计划。例如,以1992年收入为18万美元的纳税人为例:根据她1992年的收入和扣除额,她将按照旧的1992年税率表缴纳50500美元的税款,按照新的1993年税率表缴纳54000美元。根据本文的计算,1993年她的税收增加了3500美元。使用上一年的税务数据,以避免混淆主体策略性行为等变化。然后,我按收入分组并且加总各州的税收变动,并且利用这些数据,使用事件研究法、分布滞后模型等来估计不同群体的税收变化的动态影响。此外,本文还提供了一些证据来支持这些估计的有效性,并且从劳动力市场供给和消费等方面来进行机制分析。

二、数据、变量和模型

如上所属,本文通过比较每个个人在税制变动前一年的收入和工资税负债,与如果采用新的纳税计划表他们的纳税负债情况来构建我的纳税变动衡量标准。TAXSIM考虑了每个个人在不同纳税计划表下的扣除额和抵免额及其待遇,从而能够得到由税收政策引起的纳税义务变化进行了非常详细的计量,从而得到每一个收入分位的平均税负变动情况。

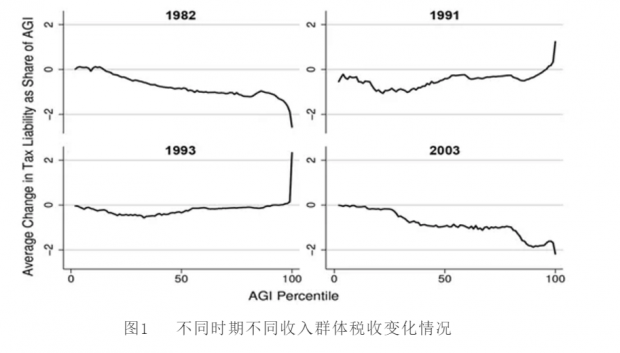

图1显示了最近四次显著的税收变化的结果(AGI, Adjusted Gross Income)。根据这一税收变化的衡量标准,1993年,中低收入纳税人获得了的适度减税,只有收入最高的纳税人面临更高的税收。类似的模式出现在1991年的乔治布什(George H.W.Bush)执政时期。相比之下,高收入纳税人在1982年和2003年分别在里根和小布什执政期间获得了最大的减税。

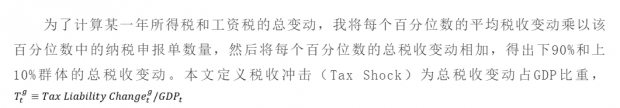

图2的Panel A显示了自1960年以来收入税和工资税的变化情况。可以看到:首先,不同收入群体的税收变动往往同时发生。其次,由于上10%的人的收入占比很大,而且一直在增加,所以他们的税收变化幅度在所占的比例更大。第三,自上世纪80年代以来,增税一直很少见。由于各州间收入分配的巨大差异,国家税收变化美国各地区的产生了不同的影响。图2的Panel B显示有收入处于全国前10%的纳税人的平均份额,根据这一标准,康涅狄格州的纳税人进入前10%的可能性大约是缅因州纳税人的三倍。

我使用这些方程来估计税收冲击前的平均结果,以确定不同群体的税收变化冲击是否发生在好或不好的经济时期之后。这一模型还显示了税收变化的影响是如何随时间变化的,并可能揭示出预期的影响,这可能因收入群体而异。

虽然(2)式有助于研究经济活动是如何围绕税收变化而演变的,但本文拟合了更为简洁的模型,这些模型使用两年的变化来显示税收变化对不同收入群体就业和收入的累积影响。

三、实证结果分析

1.基准回归结果

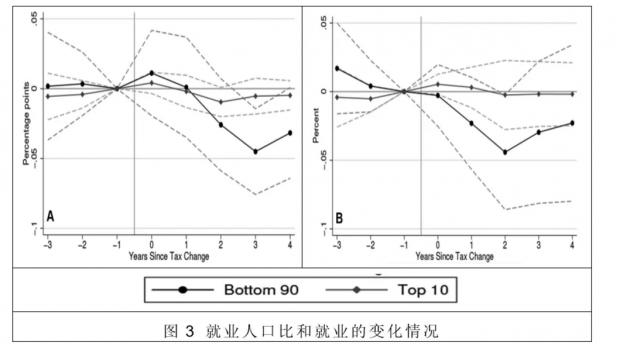

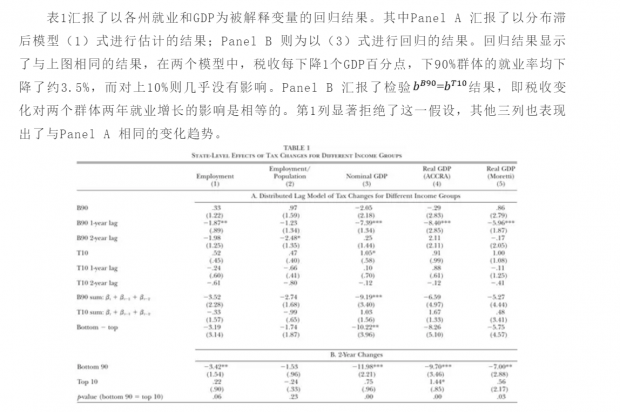

图3显示了各州不同收入群体的就业人口比和就业相对于税收变动前一年的变化情况。从Panel A 可以看出,在税收变动前,就业与人口比率几乎没有明显的变化趋势,在税收变动后的几年里,最低的90%的就业与人口比率开始逐渐下降。具体来说,1%GDP的税收变化在3年后可能导致就业人口比相对于低4个百分点。4年后,这一比率略有提高,大约比税改前的水平低3个百分点。Panel B也显示了相同的变化模式。相比之下,前10%的税收变动对国家就业人口比和8年内围绕税收变动的国家就业没有明显影响。

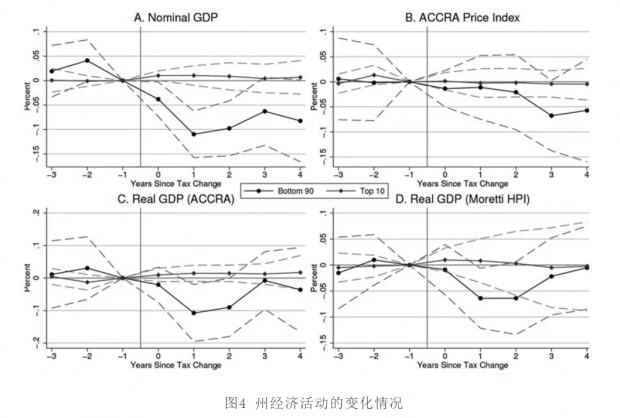

图4显示了收入和价格的演变情况。从Panel A可以看到,各州名义GDP在税收变动后急剧下降,下90%的居民大约比税收变动前一年低8%。下降幅度非常大;Panel B显示价格也下降了大约6%。Panel C和Panel D 分别采用两种不同的价格指数对GDP进行平减得到真实GDP的变化情况,两图显示了相对较小的影响。就上10%居民的税收变动估计数而言,名义和实际收入两种方法衡量的估计系数都没有提供证据表明,高收入者的税收变动在样本周期内对经济活动产生重大影响。

2.机制分析

基础回归结果显示,针对低收入群体的税收变动对就业和GDP产生了深刻的影响,reduced form的回归结果反映的是税收变动后供给端和需求端劳动供给变化的加总结果。进一步,本小节将从劳动市场和消费端来进一步探究其具体影响机制。

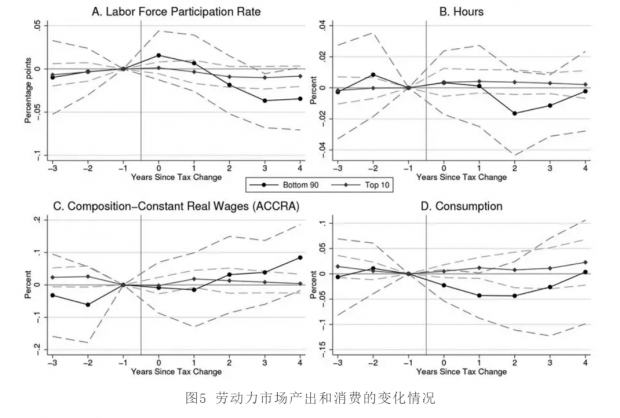

图5汇报了针对不同收入群体的税收政策变动对劳动力市场反应、实际工资和消费的影响。Panel A 显示,在下90%群体的税率每增加1% GDP后的3年和4年内,劳动力参与率下降了大约3个百分点;Panel B至少工作48周的工人在税改后不久的工作时间下降了大约2%,但在第4年又回到了税改前的水平。Panel C 显示税收变动后下90%居民的实际工资有明显的增长,这些真实的工资结果虽然不精确,但却揭示了美国劳动力市场的需求和供给情况。实际工资的增长表明,供给方面的应对措施很重要,可能超过需求方面对最底层90%群体的税收变化的应对措施。

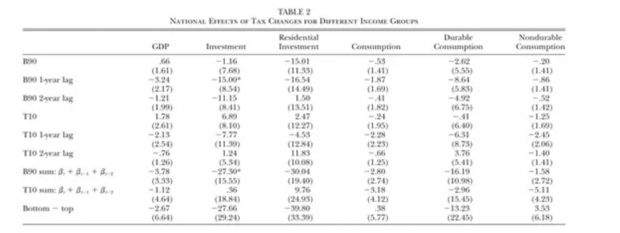

在总量机制方面,表2显示了实际国内生产总值及其组成部分的结果。若下90%群体的税收增加1% GDP后,实际国内生产总值下降了3.8%,针对上10%群体的同等税收变化实际国内生产总值下降了1.1%。

随后作者也对上述结果的经济含义进行了直观的解释,同时对实证方法的有效性也进行了检验。

四、结论

本文实证评估了针对不同收入群体的减税政策所带来的经济效应,量化了税收分配作用的重要性。研究发现,所得税减免的刺激效应主要是由对下90分位居民的减税推动的;在经济周期内,就业等经济变量与上10分位居民的税收变化之间的联系非常微弱,甚至可以忽略不计。另外,机制分析表明,这一结果主要是由供给端的劳动力和需求端的消费投资增加所引起的。

总结来看,本文主要有以下三点值得深入学习和思考。(1)从纳税申报数据出发,在一个非常长的时期构建了不同收入组别税收变动的数据序列。(2)作者创造性的使用了各州不同收入分布情况,来量化针对不同收入组别税收政策变动冲击的经济影响。(3)作者采用的经济模型较为简单,但是作者对每一个步骤进行了详细的说明,特别是对变量数据和模型内生性进行了详细的说明,大大提高了论文的价值。

Abstract

This paper investigates how tax changes for different income groups affect aggregate economic activity. I construct a measure of who received (or paid for) tax changes in the postwar period using tax return data from NBER’s TAXSIM. Variation in the income distribution across US states and federal tax changes generate variation in regional tax shocks that I exploit to test for heterogeneous effects. I find that the positive relationship between tax cuts and employment growth is largely driven by tax cuts for lower-income groups and that the effect of tax cuts for the top 10 percent on employment growth is small.

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号