阅读:0

听报道

推文人 | 何克润

原文信息:Chen, K., Ren, J., & Zha, T. (2018). The Nexus of Monetary Policy and Shadow Banking in China. American Economic Review, 108(12), 3891–3936.

本文发表于《American Economic Review》2018年12月,作者Kaiji Chen, Jue Ren和Tao Zha。属于货币政策有效性分析类。其基本观点为:在中国现有的银行系统中,影子银行的增长阻碍了紧缩性货币政策对银行总体信贷的抑制作用,应进行银行系统改革。

01 研究动机

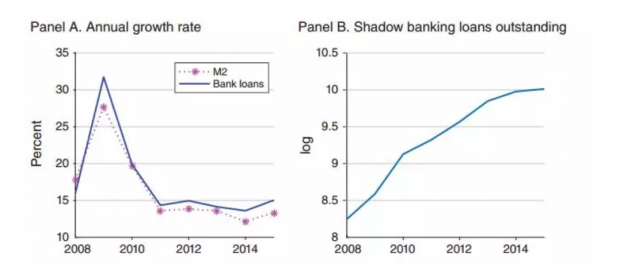

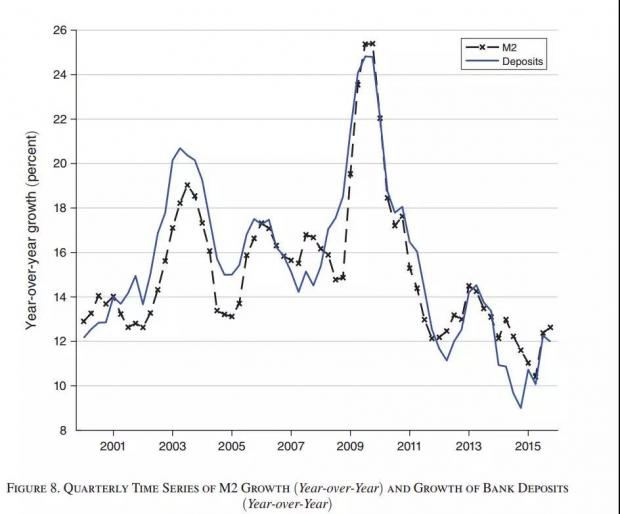

为应对2008年国际金融危机,首先,中国政府于2008年11月宣布实施“四万亿”投资计划,之后,中国人民银行于2009-2015年间实施紧缩性货币政策,收紧M2货币供给。该货币政策旨在对冲财政刺激期间的高信贷供给。事实上,根据总体时间序列数据可知,2009年到2015年间,M2供给和银行传统贷款的增长均有所下降(见图1面板A),但同时,影子银行贷款也在上升(见图1面板B)。

具体来说,2013-2015年间,影子银行贷款占总信贷的份额已增长到20%左右(见图1面板C),其中,委托贷款占总信贷的份额达到10%以上(见图1面板D)。

基于以上事实,这里有两个问题需要探究:

1. 中国2009-2015年紧缩性货币政策政策如何影响银行系统信贷情况,即探究紧缩性货币政策与影子银行增长及银行贷款下降的因果关系?

2. 由于银行系统的总体信贷为传统银行贷款和影子银行贷款之和,2009-2015年实施的紧缩性货币政策是否达到控制银行系统总体信贷的预期目标,即在现有的银行系统下,检验货币政策实现央行预期目标的有效性?

02 研究逻辑与基本结果

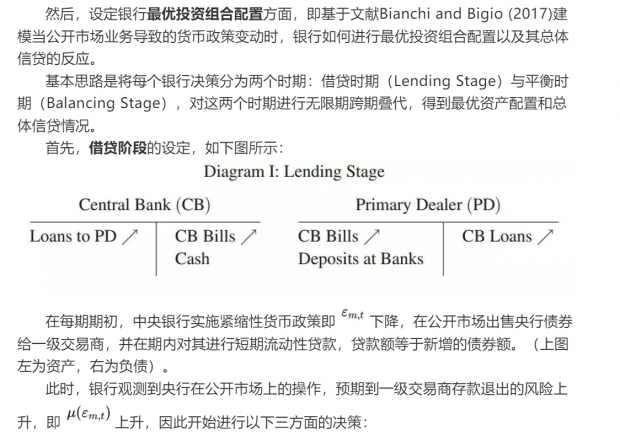

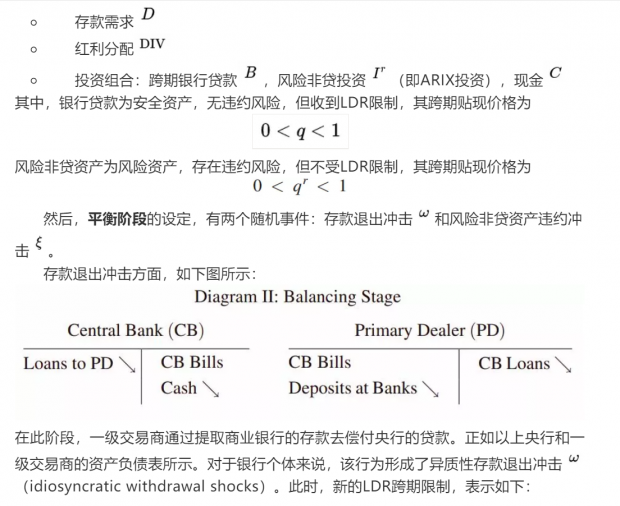

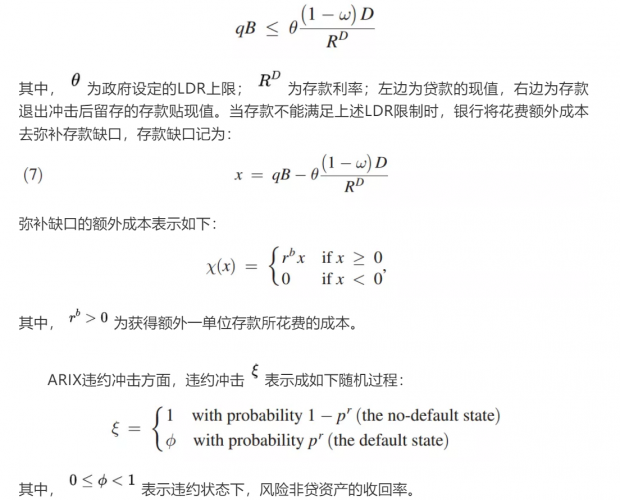

为回答以上问题,本文基于文献Jiménez et al. (2014),使用两个自建的微观数据集对中国2009-2015年紧缩性货币政策进行实证分析发现,尽管紧缩性货币政策对传统银行贷款具有抑制作用,但对影子银行活动具有激励作用,同时鼓励银行以风险非贷款资产的形式将影子银行业务计入资产负债表内。之后,本文基于文献Bianchi and Bigio (2017)构建理论模型,并使用面板动态VAR估计并解释紧缩性货币政策激励银行通过增加风险非贷款资产来绕开监管要求的原因。以上实证和理论分析共同说明,在现有的银行系统下,影子银行的增加严重降低了货币政策对总体信贷的有效性。

具体来说,本文研究框架如下:

第一部分为中国银行系统与货币政策,首先分别引入量化货币政策、影子银行(紧缩性货币政策时期)、国有非国有银行三个基本元素,然后通过整体路线图概述了中国银行系统与货币政策的制度性事实。

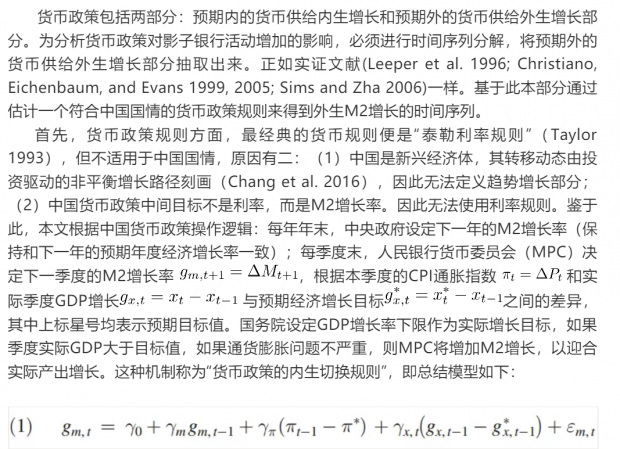

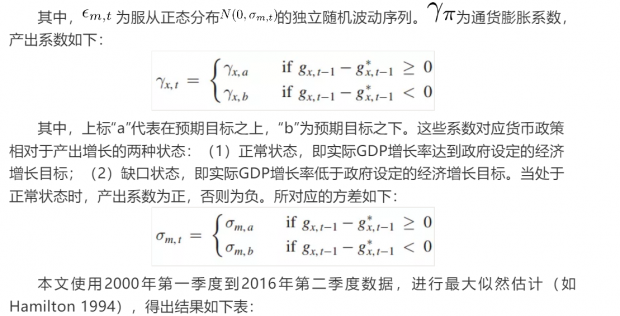

第二部分为中国货币政策的估计,通过估计一个货币政策规则来构建外生M2增长的时间序列,从而描述了货币政策的变量与数据来源。

第三部分为关于影子银行表内表外的微观数据集,其中,表外数据集为委托贷款(Entrusted Loan)的季度面板数据集,表内数据则为关于银行资产(Bank Asset)的季度面板,这两个自建的新数据集共同交代了影子银行的变量与数据来源。

第四部分为货币政策对影子银行业务的影响,由于在面对货币政策变动时,银行的影子银行业务具有两阶段的表现,即首先作为被动接受者(Passive Facilitators)调整表外委托贷款,然后转为主动参与者(Active Participants),将影子银行活动计入表内,因此本部分首先对货币政策变动对表外影子银行活动的影响进行面板回归,然后对以上分析进行稳健性检验,之后通过面板回归分析货币政策对表内影子银行活动的影响,最后分析表内和表外业务之间的联系,从而为本文的货币政策有效性分析提供了微观实证基础。

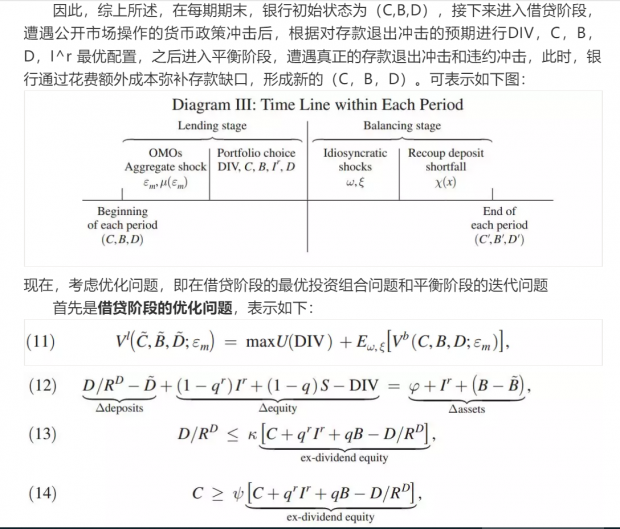

第五部分为银行系统中货币政策的有效性,首先以第四部分的实证结果为基本假设,构建动态理论模型,之后以以上理论模型为基础结合文献Romer and Romer (2004)的方法构建面板动态VAR计量模型,使用之前的数据集检验货币政策在现有银行系统中的有效性(即2009-2015年紧缩性是否达到降低银行系统总体信贷的预期效果)。

最后一部分为结论,总结本文结果并提出政策建议与研究展望。

本文具体的展开细节见下文。

03 中国银行系统&货币政策的制度性事实

一国货币政策、银行系统以及银行业监管要求的不同既决定了其货币政策控制总信贷的有效性差异,同时也是本文实证和理论研究的制度性基础。鉴于此,本部分呈现了如下三方面制度性事实:

中国的量化货币政策的运行机制

2009-2015年间(紧缩性货币政策时期)影子银行活动增加的制度性事实

非国有和国有银行的影子银行活动在表外表内所表现的差异(原文称为“Institutional Asymmetry制度性非对称”)

对于中国货币政策的描述可总结为“三个指标,两个工具,两个要求”。

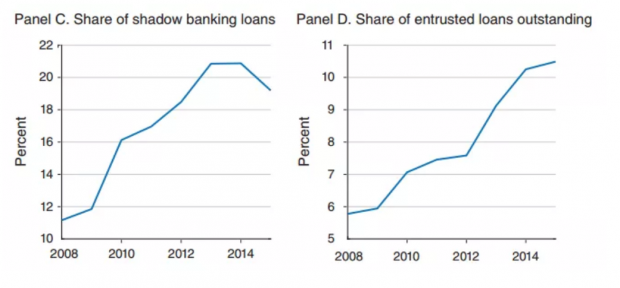

具体来说,“三个指标”是指货币政策的两个最终目标,即每年3月由国务院发布的政府工作报告中的预期GDP增长率(如2019年为6%-6.5%)和CPI涨幅(如2019年为3%左右)(如图2面板A和B为2001-2015年预期GDP增长率和CPI涨幅)。

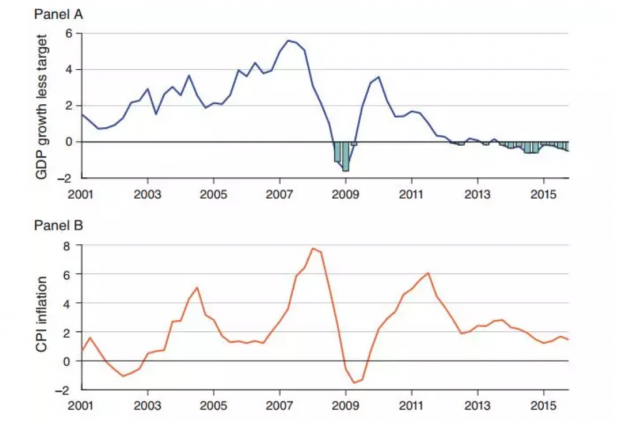

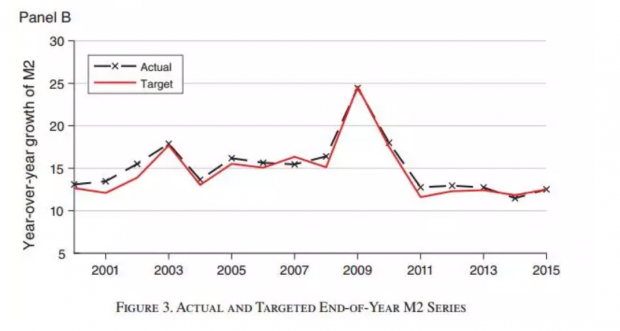

唯一的中间目标,即保持CPI稳定的情况下,为实现预期GDP增长率而由国务院设定的M2增长目标。事实上,人民银行根据经济增长条件按季度调整M2增长率,并与国务院设定的M2增长目标一致,因此,实际年度M2增长和预期年度M2增长率基本一致(如图3面板A和B)。

“两个工具”是指中国人民银行为达到M2增长目标而使用的两个主要的货币政策工具:公开市场业务和存款准备金制度。

公开市场操作是指中央银行在公开市场上买卖有价证券以影响M2增长率的活动,1998年5月被中国人民银行将其引入,通过20多年的发展,该工具已成为人民银行调控货币供给的常规性手段。截止2015年5月,公开市场一级交易商已达到46个,包括银行和一些非银行金融机构。从交易品种看,中国人民银行公开市场业务债券交易主要包括回购交易、现券交易和发行中央银行票据。其中回购交易分为正回购和逆回购两种,正回购为中国人民银行向一级交易商卖出有价证券,并约定在未来特定日期买回有价证券的交易行为,正回购为央行从市场收回流动性的操作,正回购到期则为央行向市场投放流动性的操作;逆回购为中国人民银行向一级交易商购买有价证券,并约定在未来特定日期将有价证券卖给一级交易商的交易行为,逆回购为央行向市场上投放流动性的操作,逆回购到期则为央行从市场收回流动性的操作。现券交易分为现券买断和现券卖断两种,前者为央行直接从二级市场买入债券,一次性地投放基础货币;后者为央行直接卖出持有债券,一次性地回笼基础货币。中央银行票据即中国人民银行发行的短期债券,央行通过发行央行票据可以回笼基础货币,央行票据到期则体现为投放基础货币。

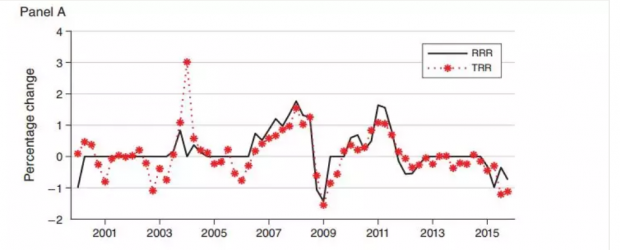

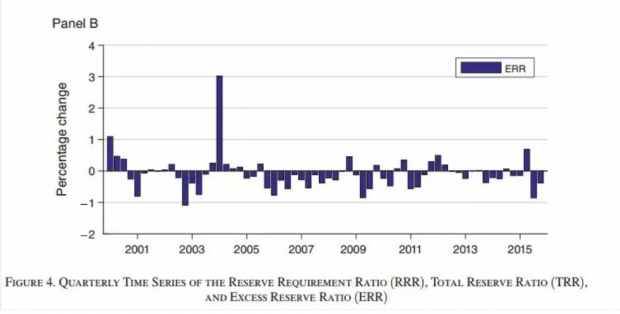

存款准备金制度是指中央银行通过调整法定存款准备金率,影响金融机构的信贷资金供应能力,从而间接调控M2增长率。该制度建立于1984年,但由于调整法定准备金率对信贷作用较为猛烈,相比公开市场业务更少变动,不能作为中国人民银行季度性政策工具。因此,正如文献Leeper et al.(1996)认为,由于超额准备金的波动更为较大,法定准备金变动不能作为衡量货币供给扩张或收缩的有效统计量。以上观点反映了中国的情形(如图4面板A和B)。

“两个要求”是指LDR上限要求和安全贷款要求。

LDR上限要求建立于1994年,是为了控制商业银行贷款的规模,即要求商业银行必须将存贷比保持在75%以下。如果无法满足,商业银行将以高价吸收额外存款,被称为“重拾点”增加存款以满足LDR要求。当货币政策变动时,由于LDR要求导致的银行贷款的下降,被称为“银行借贷渠道”(Bank lending channel)。

安全贷款要求于2010年建立,是为了控制商业银行贷款的质量,即限制银行贷款对高金融风险行业(如房地产等)的流向。这使得银行增加风险非贷资产的投资。

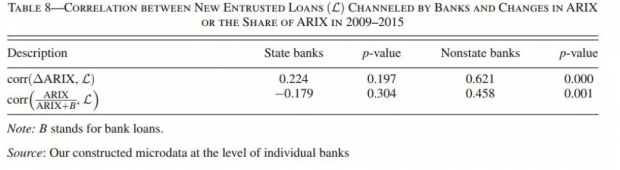

对于影子银行方面的描述,总结为两方面表现:表外方面与表内方面。

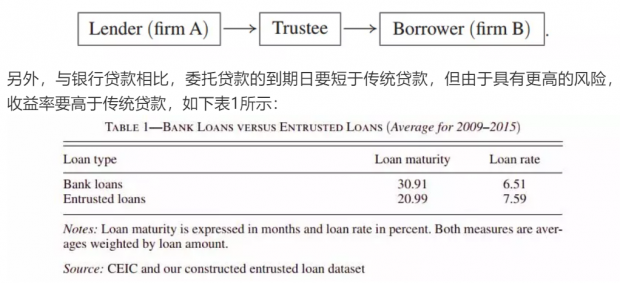

表外影子银行方面,主要表现为委托贷款业务。自2009-2015年,委托贷款已成为第二大贷款源,仅次于传统银行贷款。1997年,中国人民银行允许开展委托贷款业务。银行及非银行机构作为委托商(Trustee),其开展委托贷款业务流程总结如下:

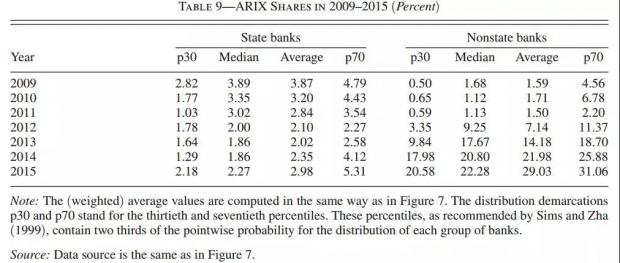

表内影子银行方面,主要体现在ARIX(Account Receivable Investment excluding central bank bills and government bonds)资产中。这个资产分类将影子银行业务以风险非贷款资产形式计入会计平衡表内。因此这类资产不受到LDR和安全资产限制。ARIX其中一项资产便是委托贷款,对于非国有银行来说,委托贷款占ARIX的比重达到78.04%。

对于银行来说,在中国最主要的特点便是是否具有国有属性。这个属性将银行分成两类:国有银行和非国有银行。

国有银行是中央政府直接控股,包括中国工商银行、中国银行,中国建设银行,中国农业银行以及交通银行。其他的银行则为非国有银行,如浦发银行、北京银行等。其中,2015年非国有银行占银行系统的资产份额为47.38%,权益份额为47.22%。

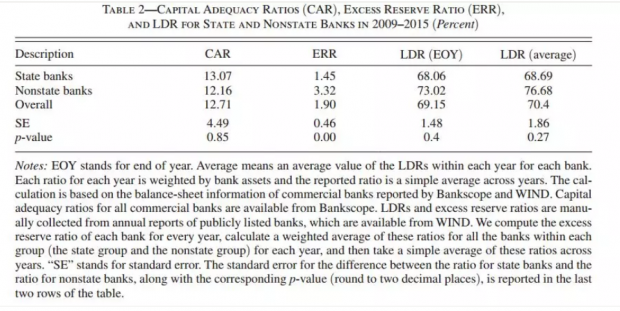

对于商业银行来说,需要遵守三个主要监管要求:资本要求,准备金要求以及LDR要求。这三项要求在非国有和国有银行中的表现如下表2:

可以看到,非国有和国有银行在资本要求(资本充足比率)的差异并不显著,而准备金方面则具有显著差异,非国有银行具有更高的超额储备金,是否超过LDR限制方面,则不统计显著。综上所述,这些监管要求并不能解释影子银行业务在国有和非国有银行间的差异。

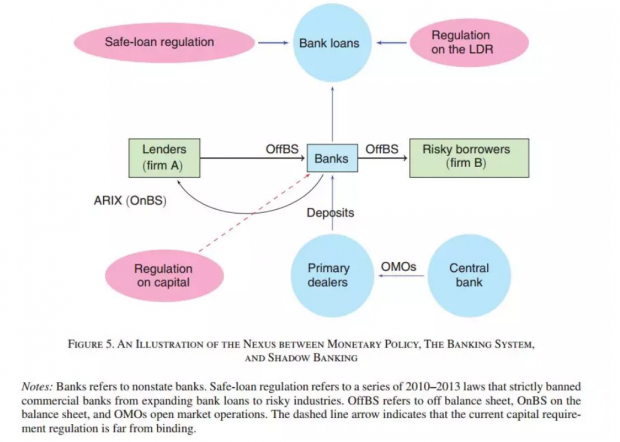

结合以上中国货币政策和银行系统的基本元素,得到如下路线图:

从右下角中央银行开始,与一级交易商在公开市场进行交易,一级交易商将存款存入商业银行,商业银行一方面作为中间委托商向两个企业(企业A和B)间进行委托贷款交易,另一方面提供传统贷款业务,其中传统贷款收到安全贷款和LDR监管限制,同时银行自身还收到资本充足性限制。

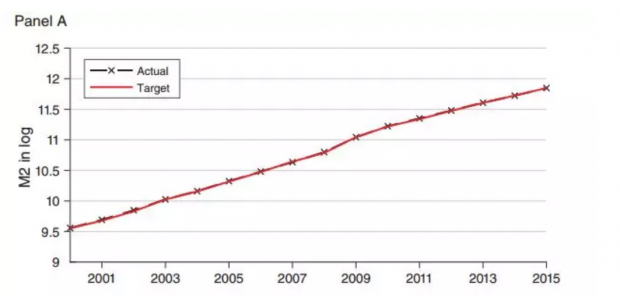

04 中国货币政策的估计

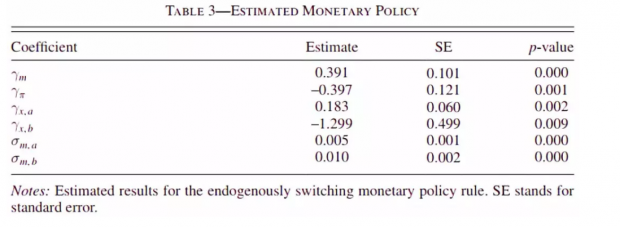

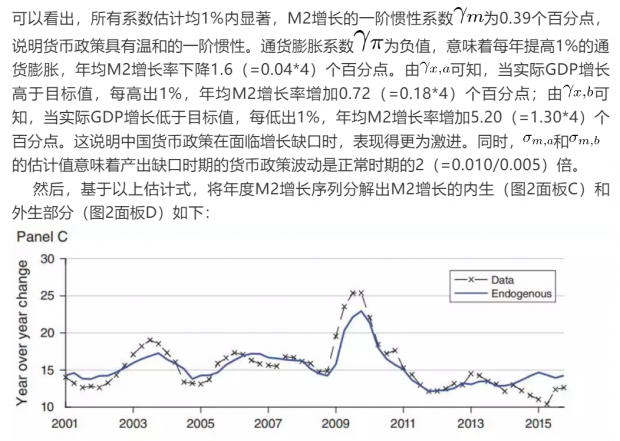

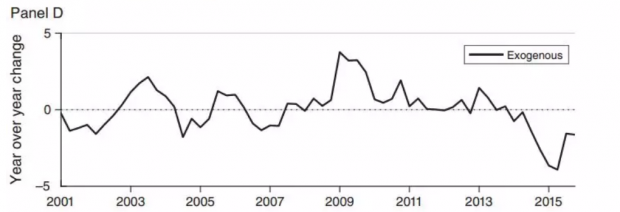

由面板C可知,内生M2增长部分与实际数据较为接近,说明中国M2增长的变动大部分是由政策当局的内生反应机制导致的。面板D为外生M2增长,即为实际M2增长率与内生增长率的差额。如上图知,自2009年后,内生和外生M2增长均稳步下降。外生M2序列为分析2009-2015年紧缩性货币政策对影子银行活动(包括表外影子银行产品和表内风险非贷资产)的影响,提供了货币政策的数据基础。

05 影子银行微观数据集

为从微观角度实证分析货币政策对影子银行的影响,一方面需要反映货币政策的时间序列数据(上一部分已给出),另一方面需要关于影子银行活动的银行微观层面数据,这就是本部分所关注的部分。此部分交代了两个自建的银行微观数据集,用于反映了影子银行活动中银行表外和表内的表现。

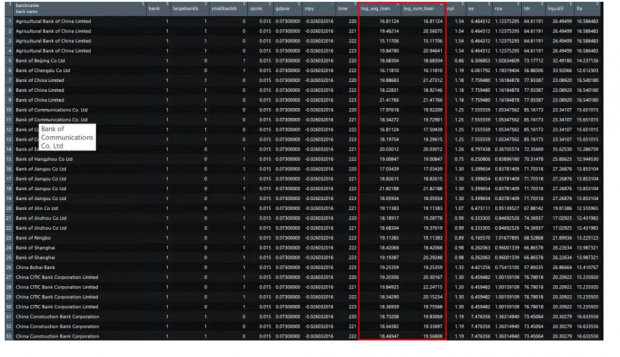

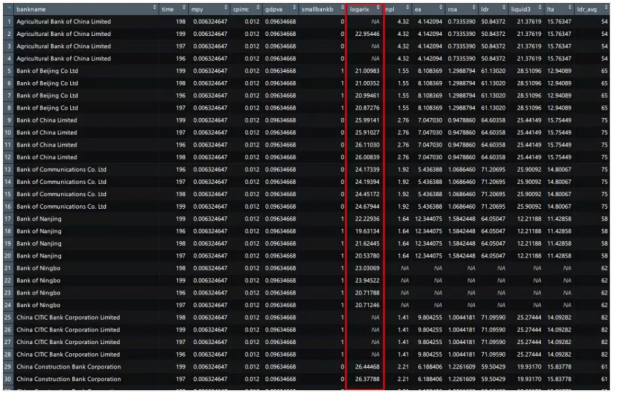

表外影子银行活动,主要通过委托贷款的交易数据来反映,涉及到两个非金融企业和一个委托商之间的贷款交易情况。通过整理A股上市公司季度披露报告和Bankscope数据库得到该面板数据集,其样本时间区间为2009-2015年,以委托商单次贷款交易为观测个体,季度为时间单位,包含80个银行(5个国有银行和75个非国有银行)和45个非银行金融机构,共1379个观测点。具体形式如下图(红线方框内为委托商所披露的委托贷款情形:总委托贷款额和平均委托贷款额的对数形式,其他财务指标来自Bankscope):

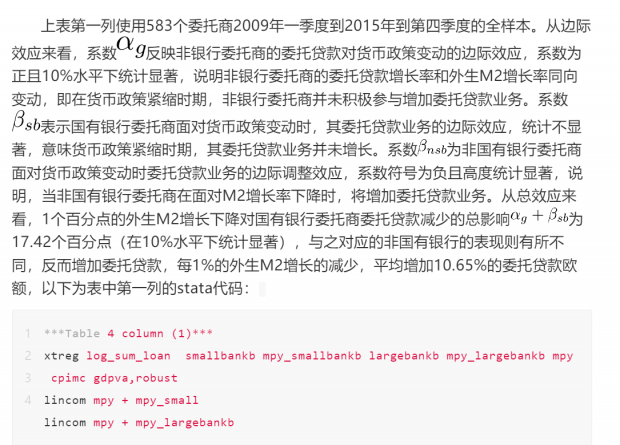

表内影子银行活动,主要通过ARIX持有情况反映。通过阅读整理上市银行年报和Bankscope数据库得到如下季度面板数据集,以银行为观测个体,共16个。(红线方框部分为ARIX持有量的对数形式)

以上数据集的具体构造过程可参考原文附录。

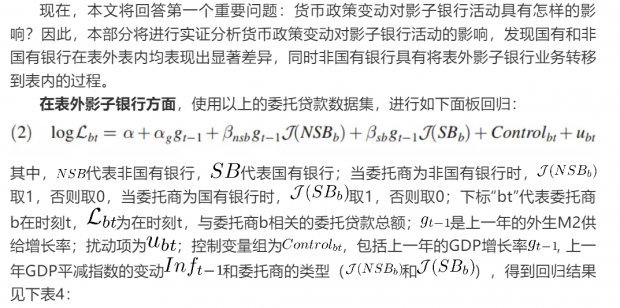

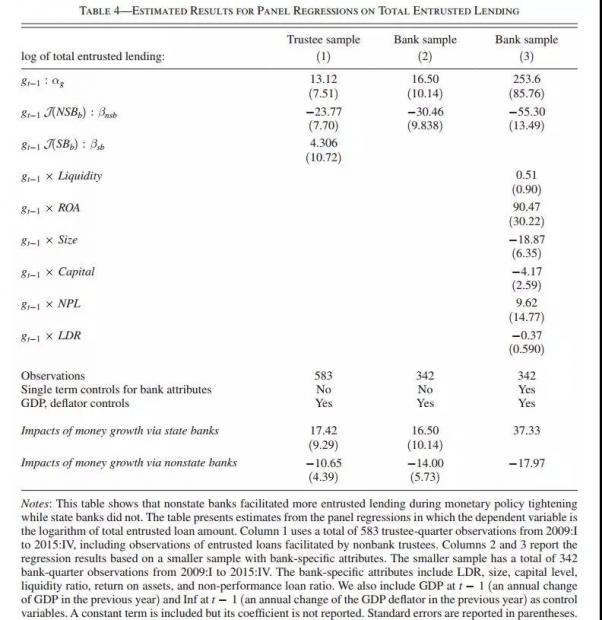

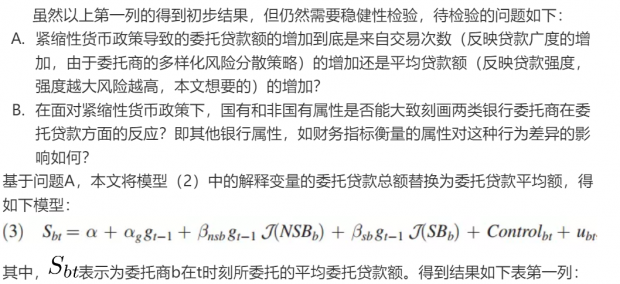

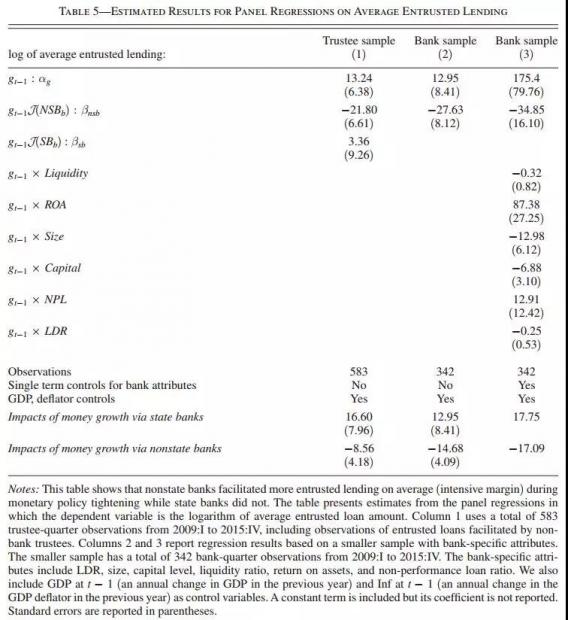

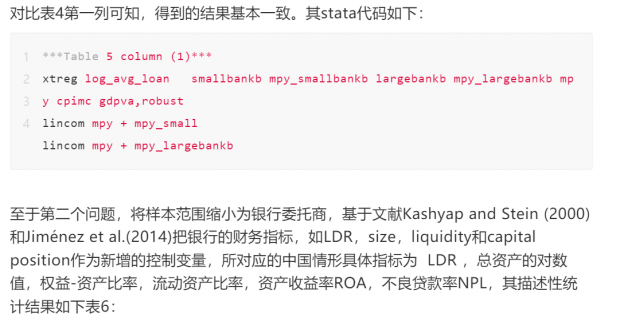

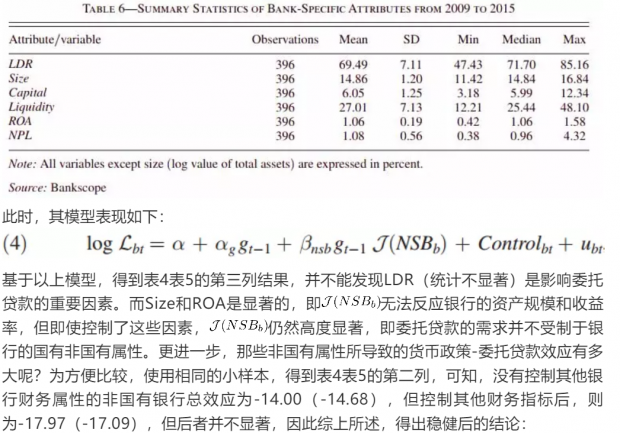

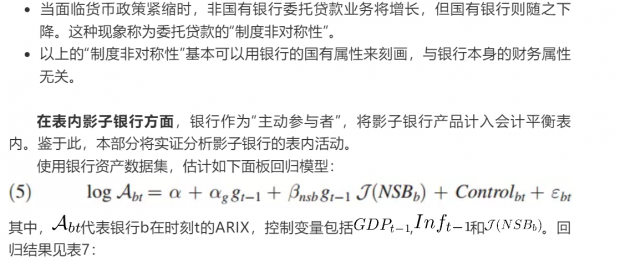

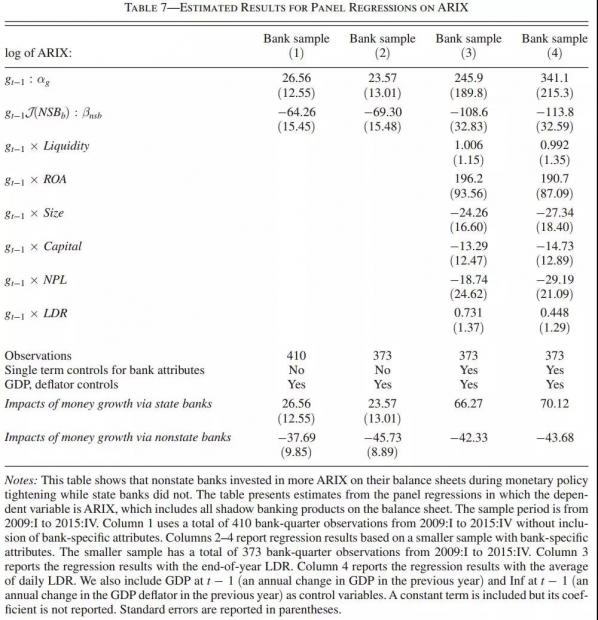

06 货币政策对影子银行的影响

综上得出结论:

银行将表外影子银行的业务计入表内ARIX投资,尤其是非国有银行在这方面的表现非常明显。

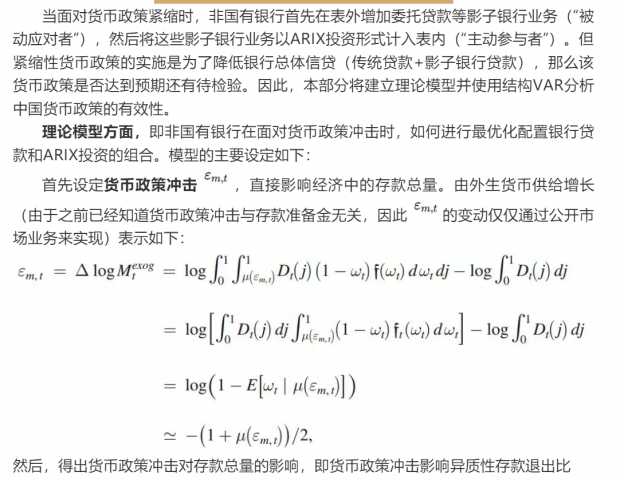

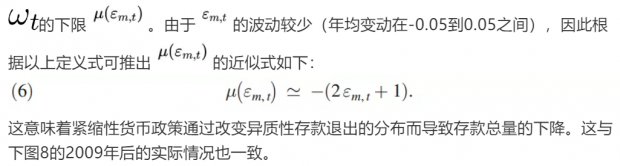

07 中国银行系统中货币政策的有效性

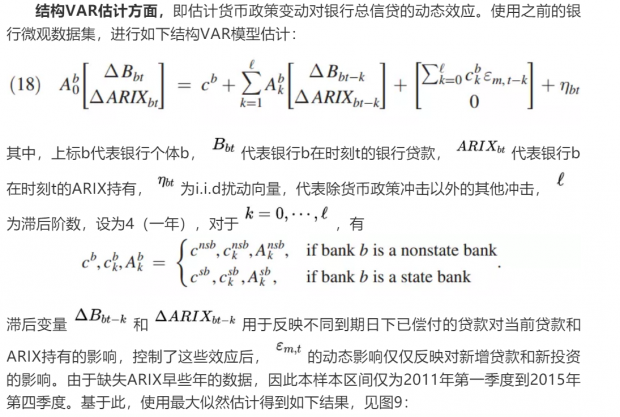

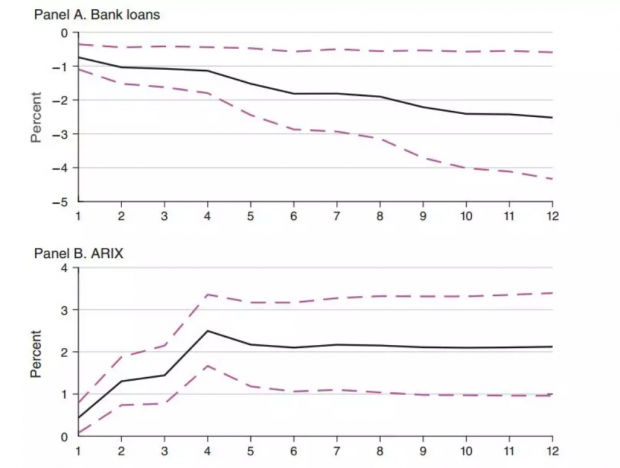

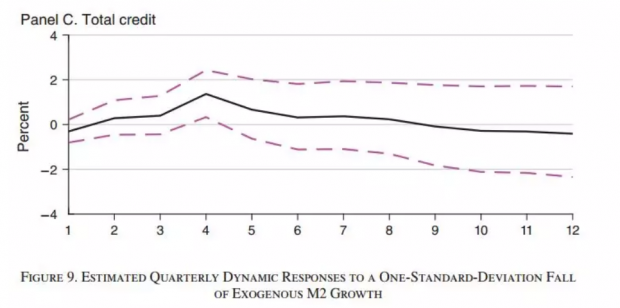

可以看到,面对货币政策紧缩,银行贷款稳步下降,而ARIX则上升,并在第四季度到达顶点(2.5%),根据误差带可知,以上结果均统计显著。此时,总体信贷在第一年逐步增长,显著增加大于0,但之后变得统计不显著。从中央银行视角来看,紧缩性货币政策对银行系统的影响,由于ARIX持有上升效应抵消了银行贷款的下降效应,从而是无效率的。

基于以上结论,本文提出如下政策建议:

对于银监会来说,按M2增长情况置于相应的总体信贷上的限制

对于国务院和中国人民银行,使用利率作为中间目标,移除LDR限制,加强资本充足度的要求(调整ARIX类中细节资产的风险)

08 结论

实证方面:2009-2015年紧缩性货币政策导致银行系统中,表外影子银行业务(委托贷款)和表内影子银行业务(ARIX风险投资)的上升。

理论部分:紧缩性货币政策降低银行贷款,同时增加非国有银行风险非贷资产,以绕过LDR和安全资产监管要求。

文献分类:中国银行借贷渠道如何影响实体经济?中国金融自由化如何削弱政府政策的有效性?Brunnermeier, Sockin, 和Xiong (2017)

Abstract

We study how monetary policy in China influences banks’ shadow banking activities. We develop and estimate the endogenously switching monetary policy rule that is based on institutional facts and at the same time tractable in the spirit of Taylor (1993). This development, along with two newly constructed micro banking datasets, enables us to establish the following empirical evidence. Contractionary monetary policy during 2009–2015 caused shadow banking loans to rise rapidly, offsetting the expected decline of traditional bank loans and hampering the effectiveness of monetary policy on total bank credit. We advance a theoretical explanation of our empirical findings.

Conclusion

The rapid rise of shadow banking induced incentives for China’s banking sector to bring the shadow banking risk onto its balance sheet. In this paper, we establish empirical evidence that contractionary monetary policy during 2009–2015 caused the rise of both shadow banking lending off-balance sheet and risky assets in the form of ARIX in the banking system. Grounded in China’s institutional facts, we estimate the tractable monetary policy rule and obtain a time series of monetary policy shocks. This time series, together with the two micro banking datasets we constructed, enables us to perform robust analyses on our findings, especially about the role nonstate banks played in shadow banking activities both off and on the balance sheet. Our theory shows that while contractionary monetary policy reduces bank loans as expected, it simultaneously encourages nonstate banks to increase investments in risky nonloan assets to circumvent the LDR and safe-loan regulations to which bank loans are subject.

Our research focuses on the banking sector: how monetary policy affects the asset side of banks’ balance sheets. It abstracts from other important issues. One issue is how the bank lending channel is transmitted into the real economy. It is possible that the transmission mechanism for bank loans differs materially from transmission for ARIX holdings. The importance of this topic merits future research.

Another issue relates to policy reforms. In a recent paper, Brunnermeier, Sockin, and Xiong (2017) provide a discussion on how financing flexibility may erode the effectiveness of the government’s well-intended policies. In particular, they argue that China’s liberalized financial system, by loosening financial regulations on the shadow banking system, does not allow its government to experiment with a temporary stimulus such as the post-2008 stimulus program, that can be easily reversed afterward. Our paper provides strong empirical support for their argument and is consistent with calls for establishing a macroprudential framework to coordinate with monetary policy while financial markets are liberalized. Although our empirical findings are specific to China, we hope that their broad policy implications as well as our empirical methodology for analyzing the banking data will be useful for studies on other economies.

参考文献

[1] Allen, Franklin, Yiming Qian, Guoqian Tu, and Frank Yu. Forthcoming. “Entrusted Loans: A Close Look at China’s Shadow Banking System.”Journal of Financial Economics.

[2] Bianchi, Javier, and Saki Bigio. 2017. “Banks, Liquidity Management, and Monetary Policy.” NBER Working Paper 20490.

[3] Brunnermeier, Markus K., Michael Sockin, and Wei Xiong. 2017. “China’s Gradualistic Approach: Does It Work for Financial Development?”American Economic Review 107 (5): 608–13.

[4] Chang, Chun, Kaiji Chen, Daniel F. Waggoner, and Tao Zha. 2016. “Trends and Cycles in China’s Macroeconomy.”inNBER Macroeconomics Annual, Vol. 30, edited by Martin Eichenbaum and Jonathon Parker, 1–84. Chicago: University of Chicago Press.

[5] Chen, Kaiji, Patrick Higgins, Daniel F. Waggoner, and Tao Zha. 2017. “Impacts of Monetary Stimulus on Credit Allocation and Macroeconomy: Evidence from China.” NBER Working Paper 22650.

[6] Chen, Kaiji, Jue Ren, and Tao Zha. 2018. “The Nexus of Monetary Policy and Shadow Banking in China: Dataset.”American Economic Review.

[7] Chen, Kaiji, Tong Xu, and Tao Zha. 2017. “Optimal Monetary Policy Applicable to China.” Unpublished.

[8] Chen, Zhou, Zhiguo He, and Chun Liu. 2017. “The Financing of Local Government in China: Stimulus Loan Wanes and Shadow Banking Waxes.” NBER Working Paper 23598.

[9] Christiano, Lawrence J., Martin S. Eichenbaum, and Charles L. Evans. 1999. “Monetary Policy Shocks: What Have We Learned and to What End?” InHandbook of Macroeconomics, Vol. 1A, edited by John B. Taylor and Michael Woodford, 65–148. Amsterdam: Elsevier.

[10] Christiano, Lawrence J., Martin S. Eichenbaum, and Charles L. Evans. 2005. “Nominal Rigidities and the Dynamic Effects of a Shock to Monetary Policy.”Journal of Political Economy 113 (1): 1–45.

[11] Fernandez, Roque B. 1981. “A Methodological Note on the Estimation of Time Series.” Review of Economics and Statistics 63 (3): 471–76.

[12] Hachem, Kinda Cheryl, and Zheng Michael Song. 2016. “Liquidity Regulation and Unintended Financial Transformation.” NBER Working Paper 21880.

[13] Hamilton, James D. 1994. Time Series Analysis. Princeton, NJ: Princeton University Press.

[14] Higgins, Patrick, and Tao Zha. 2015. “China’s Macroeconomic Time Series: Methods and Implications.” Unpublished.

[15] Jiménez, Gabriel, Steven Ongena, José-Luis Peydró, and Jesús Saurina. 2014. “Hazardous Times for Monetary Policy: What Do Twenty-Three Million Bank Loans Say about the Effects of Monetary Policy on Credit Risk-Taking?”Econometrica 82 (2): 463–05.

[16] Kahneman, Daniel, and Amos Tversky. 1979. “Prospect Theory: An Analysis of Decision under Risk.” Econometrica 47 (2): 263–91.

[17] Kashyap, Anil K., and Jeremy C. Stein. 2000. “What Do a Million Observations on Banks Say about the Transmission of Monetary Policy?”American Economic Review 90 (3): 407–28.

[18] Leeper, Eric M., Christopher A. Sims, Tao Zha, Robert E. Hall, and Ben S. Bernanke. 1996. “What Does Monetary Policy Do?”Brookings Papers on Economic Activity 1996 (2): 1–78.

[19] Li, Bing, and Qing Liu. 2017. “On the Choice of Monetary Policy Rules for China: A Bayesian DSGE Approach.”China Economic Review 44: 166–85.

[20] Romer, Christina D., and David H. Romer. 2004. “A New Measure of Monetary Shocks: Derivation and Implications.”American Economic Review 94 (4): 1055–84.

[21] Rotemberg, Julio J., and Michael Woodford. 1997. “An Optimization-Based Economic Framework for the Evolution of Monetary Policy.”NBER Macroeconomic Annual, Vol. 12, edited by Ben S. Bernake and Julio Rotemberg, 297–346. Chicago: University of Chicago Press. Rubio-Ramírez, Juan F., Daniel F. [22] Waggoner, and Tao Zha. 2010. “Structural Vector Autoregressions: Theory of Identification and Algorithms of Inference.”Review of Economic Studies 77 (2): 665–96.

[23] Sargent, Thomas J., and Paolo Surico. 2011. “Two Illustrations of the Quantity Theory of Money: Breakdowns and Revivals.”American Economic Review 101 (1): 109–28.

[24] Sims, Christopher A., and Tao Zha. 1999. “Error Bands for Impulse Responses.” Econometrica 67 (5): 1113–55.

[25] Sims, Christopher A., and Tao Zha. 2006. “Were There Regime Switches in US Monetary Policy?” American Economic Review 96 (1): 54–81.

[26] Taylor, John B. 1993. “Discretion versus Policy Rules in Practice.” Carnegie-Rochester Conference Series on Public Policy39: 195–214.

[27] Waggoner, Daniel F., and Tao Zha. 2003. “A Gibbs Sampler for Structural Vector Autoregressions.” Journal of Economic Dynamics and Control 28 (2): 349–66.

[28] Xiaochun, Zhou. 2016. “Managing Multi-Objective Monetary Policy: From the Perspective of Transition Chinese Economy.” Michel Camedssus Speech presented at International Monetary Fund, Washington, DC.

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号