阅读:0

听报道

原文信息:Jing Cai, Yuyu Chen, and XuanWang,“The Impact of Corporate Taxes on Firm Innovation:Evidence from the Corporate Tax Collection Reform in China”NBER Working Paper No. 25146,October 2018,JEL No. H25,O31

提要

本文因果关系:民营企业所得税与企业创新。

本文识别方法:模糊断点。

本文聚焦政策:2001年年底出台的《国务院关于印发所得税收入分享改革方案的通知》。

本文机制及结论:民营企业所得税由地税转入国税,降低了有效所得税税率,缓解企业资本约束和减少企业避税投入,从而提高企业创新水平。

一 引言

现在的学术界可能更多关注从2012年从上海开始试点推行的营改增对于企业发展的影响,侧重于税种的变化,而作者另辟新径,聚焦2002年企业所得税税收改革政策,利用模糊断点回归方法探讨税收征管的隶属关系变化这一外生政策冲击对于微观市场主体的企业有效所得税税率影响,进一步分析对企业创新产生何种作用。

文献贡献:(1)补充了企业税收对企业决策的影响的文献;(2)补充了企业创新的决定因素-税收;(3)补充了税收征管执行的文献。

关键概念:有效税率为企业所得税额与销售收入比值,不同于国家规定的所得税税率。

二 制度背景

2001年12月31日前国家税务局、地方税务局征收管理的企业所得税、个人所得税(包括储蓄存款利息所得个人所得税),以及按现行规定征收管理的外商投资企业和外国企业所得税,仍由原征管机关征收管理,不作变动。

自2002年1月1日起,按国家工商行政管理总局的有关规定,在各级工商行政管理部门办理设立(开业)登记的企业,其企业所得税由国家税务局负责征收管理。

自2002年1月1日起,在其他行政管理部门新登记注册、领取许可证的事业单位、社会团体、律师事务所、医院、学校等缴纳企业所得税的其他组织,其企业所得税由国家税务局负责征收管理。

改革后,2002前后成立的企业支付不同的有效所得税税率。国税和地税都会设立税收增长目标,完成与否影响税务局领导升迁,但国税主要依靠增值税,而地税依靠企业所得税。同时,地税局可以依靠地方政府加强税收征管,但为保障企业长期增长,当地政府鼓励地税局放松征管。所以对税收有效税率影响不确定。

三 数据来源和描述性统计

(一)数据来源

数据来源主要是工企数据库和专利数据库,使用公司名称、地址和CEO名字匹配两个数据库。

(二)描述性统计

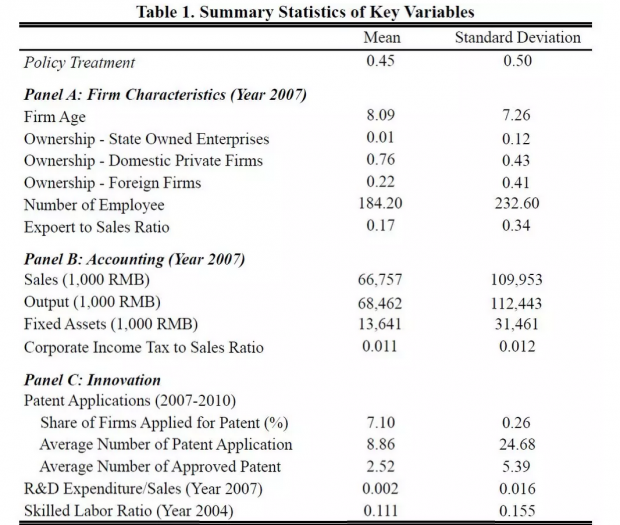

企业特征指标:年龄、国有企业、国内民营企业和外资企业、员工人数和出口份额。

企业财务指标:销售额、产出额、固定资产和企业所得税占销售额比重。

企业创新指标:2007-2010年的有专利申请的公司份额、专利申请量、专利批准量、2007年的研发强度、2004年技术工人比重。

四 识别策略

(一)断点检验

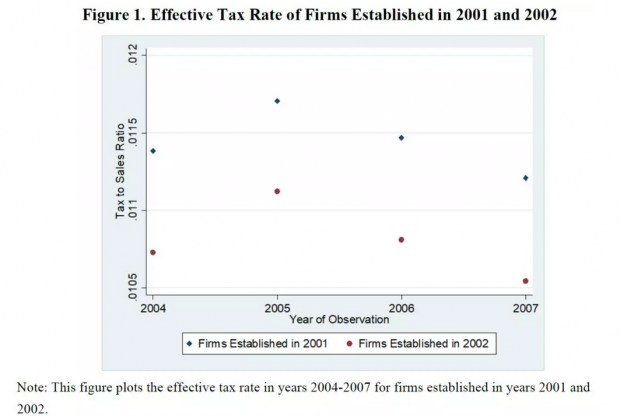

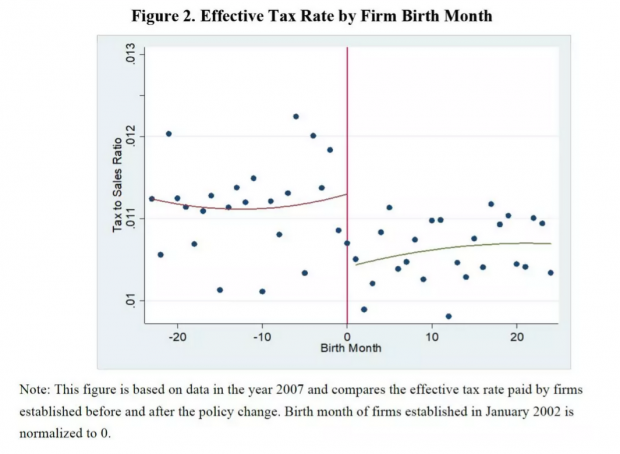

税收与创新存在内生性,因此采用外生的政策冲击。外生冲击前后,有效企业所得税税率显著不同(如图1、如图2)。图1显示2004-2007年间2002年1月前后成立的企业有效企业税率不同,图2显示的是2002年1月前后24个月成立的企业在2007年的有效企业所得税税率不同。

(二)税改对有效税率的影响

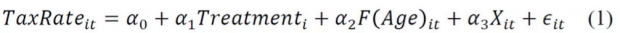

it 为i企业t期的有效所得税税率,Treatmenti为政策处理指标,如果企业2002年以及以后成立的企业取1,否则取0。F(Age)it为企业出生年龄(以月为单位)多项式,如果出生在2001年1月,取0,同时还包括出生年龄多项式与Treatment的交互项。Xit公司包括资本劳动比、员工数量、出口份额和外资份额系列控制变量。

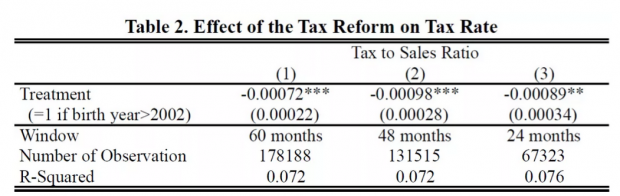

表2给出了回归结果。政策之后,有效税收显著下降。

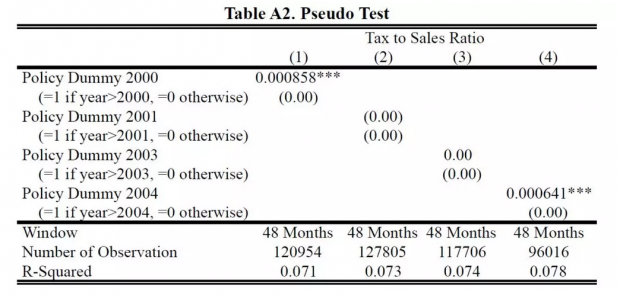

稳健性检验-反事实检验:政策发生在其他年份均不存在有效税收显著下降。如表A2所示。

(三)分组变量是否被操纵

分组变量被操纵:企业故意延迟注册成立时间,2002年1月之前注册企业较少,而断点之后注册企业较多。如图4,成立时间前后企业数量密度图,可以看出2002年1月前后变化不大。所以企业注册时间未被操纵。

(四)影响创新的其他因素在断点处是否连续

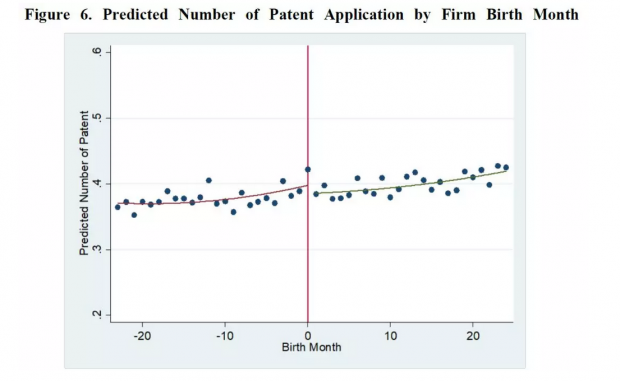

如果影响创新的其他因素是连续的,则断点形成是政策效应的结果,否则可能得出伪因果关系。作者利用OLS回归得出专利与所有变量的关系式,然后把成立在2002年1月前后20多个月的企业的2007年的所有变量值代入关系式拟合出专利数量,画出拟合专利数量与出生月份的散点图,如图6所示。由此可以看出无论是协变量因素还是不可观测因素变化不大,即可以看出在2002年1月前后是连续的。

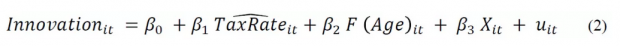

(五)有效税率对创新影响

由于政策规则极大程度提高了企业缴纳所得税给中央的概率,而不是完全控制了税收征管过程,所以作者使用模糊断点的方法,利用两阶段最小二乘法回归模型。其中,等式左边是描述性统计中的创新指标,主要分为创新数量和创新质量两类,等式右侧第二项为剔除了内生性的有效税率拟合值。其余与(1)式一致。

1、创新数量

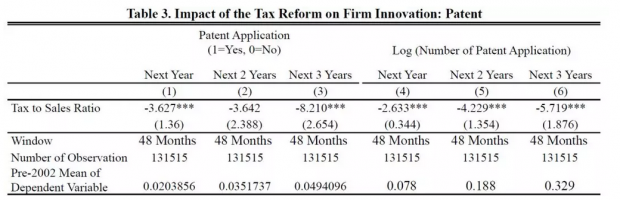

创新数量的衡量指标:是否有专利申请和专利申请数量的自然对数。回归结果如表3和表4所示。

表3报告了式(2)的成立时间在2002年1月1日前后24个月内的所有企业在之后的一年、两年、三年的中有效税率对是否有专利申请和专利申请数量对数的影响,随着时间演进,有效税率的降低激励了更多的创新。

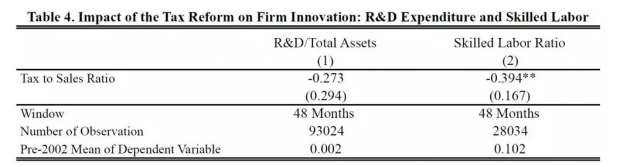

表4报告了有效税率对2005-2007年研发强度(研发投入与总资产比值)和2004年的技术工人比重(获得大学学历的人占员工总数的比例)的影响结果,有效税率没有对研发强度产生显著的作用,但有效的提升了技术工人的比重。

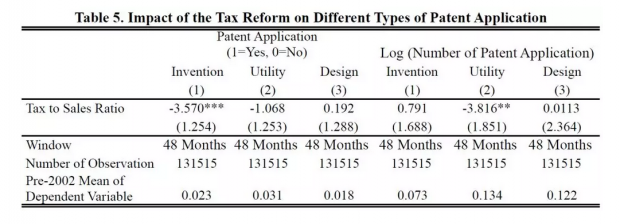

2、创新质量

创新质量的衡量指标:发明专利和实用新型是较高创新水平代表。另外专利申请的文件长度、请求权数量、独立请求权数量、图片数量和摘要长度。如表5。结果显示,有效税率的降低显著提高了发明的概率,促进了实用新型专利申请,同时也提升了整个专利申请文件的质量。

五 机制

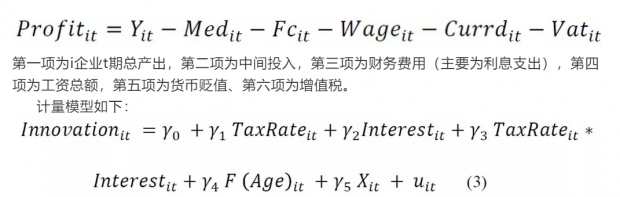

税收改革如何作用于企业创新的?作者给出了两条分析路径。第一,税收改革显著降低了税收成本,从而缓解了企业资金约束,企业利用节约的资金实施创新行为。为检验这一渠道,作者引入融资成本(利息支出/总资产)作为资金约束的指标。90年代后期到2000中期,银行和金融部门发展慢于企业的信贷需求增长,造成企业资金困难。所以利息反映企业借入资本的多少,而不是选择最优化资本结构。第二,税收改革有效减少了企业花在避税行为上的投入,从而减少了避税成本,进而资本转移到研发中形成创新。作者引入一个推算利润与报告利润的差额作为避税投入,推算利润为:

回归结果如表7和表8所示,重点关注γ3的值。表7第二行系数为负,第三行系数为正,表明较低的有效税率降低了利息支出,提高了专利申请的概率、数量和研发投入;表8是式(3)中有效税率替换为避税投入的回归结果。第二行系数显著为正,说明避税投入提高了创新水平,而第三行显著为负则表明有效税率降低,避税投入降低,从而提高了创新水平。

六 结论

作者通过聚焦中国2002的税改-2002后成立的企业所得税归属中央这一政策,探索税收征管变化促进有效税率降低,从而提升了企业创新数量和质量。

总之,作者为现行“减税降费”给企业带来“利好”提供较为可靠的事件研究的佐证。

Abstract

This paper exploits a tax reform on manufacturing firms in China to study the impact of taxes on firm innovation. The reform switched the corporate income tax collection from the local to the state tax bureau and reduced the effective tax rate by 10%. The reform only applied to firms established after January 2002, allowing us to use regression discontinuity design as the identification strategy. The results show that lower taxes improved both quantity and quality of firm innovation. Moreover, the reform has a bigger impact on firms that are financially constrained and firms that engage more in tax evasion.

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号