阅读:0

听报道

推文人 | 李琼

推文信息

Joel Slemrod,“Cheating Ourselves: The Economics of Tax Evasion,” Journal of Economic Perspectives,Winter 2007, 21(1), pp. 25-48.

自从Allingham&Sandmo1972年提出逃税的A-S模型以来,国内外关于逃税的研究已经相当丰富。本文是Joel Slemrod2007年发表在JEP上的一篇综述,其较为系统的总结了美国的逃税现状,并分别从实证和规范的角度对逃税行为进行了分析。

美国的逃税现状

文章的第一部分,主要在于描述美国的逃税现状,按照收入类型来划分,处于何种收入阶层的人逃税更多?大企业的逃税情况如何?从国际比较来看,美国的逃税处于何种水平?文章的第一部分尝试对这些问题进行解答。

美国国家税务局(Internal Revenue Service,IRS)自1979年开始公布“税收缺口(taxgap)”。美国IRS的这一套估算,主要依赖于纳税人上报的税收数据和Taxpayer ComplianceMeasurement Program (TCMP,1963-1988)和National Research Program (NRP,2001-至今)审计出来数据的差额来进行分析。

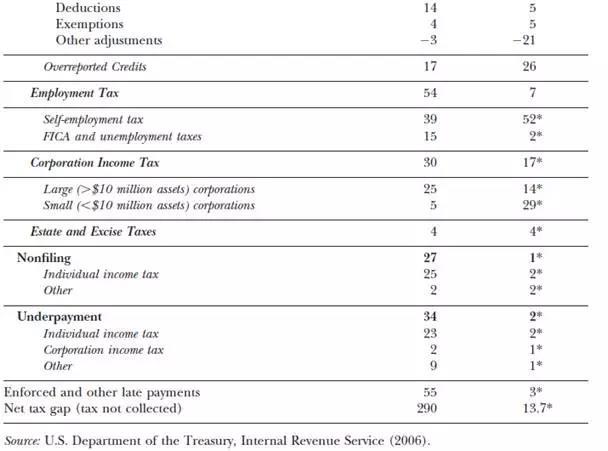

表1列示了美国2001年联邦税收的“税收缺口”。可以看出,2001年,美国“总税收缺口”是3450亿美元,占总纳税义务(taxliability)的16.3%。如果考虑到估算方法的改变和估算过程的不确定性,“净税收缺口”是2900亿美元,占总纳税义务的13.7%。此外,表1还按照各种收入类型、所得税类型、企业规模等进行了展示。几个比较突出的特征是:

1.大约三分之二的低报收入(underreporting of income)发生在个人所得税。

2.低报的营业性收入(businessincome)大约是非营业性收入(nonbusinessincome)的2倍。

3.不同收入来源类型的“税收缺口”差距非常大,工资薪金的“税收缺口”占总纳税义务的比例为1%,利息股利为4%,而农业净收入的“税收缺口”占总纳税义务的比例为72%,非农业性所有者收入的比重也达57%。

4.从企业规模来看,大企业“税收缺口”的绝对值比小企业更大,但是相对比例小企业更高。

5.总的来说,相比于工资、薪金、利息股息,独资企业的经营性收入逃税比例最高,可能超过其真实收入的一半。

那么,哪些人更容易逃税呢?Christian(1994)的研究表明,低收入人群比高收入人群更容易逃税,验证了一个说法“穷人逃税富人避税”。Andreoni, Erard, and Feinstein(1998, pp. 821–22)的研究表明,已婚人士和65岁以下的人更容易逃税。Baldry(1987)的研究则表明男人比女人逃税概率更大。

就国际比较而言,按照本文的观点,由于很少有其他国家像美国这样实行大规模的税收审计项目,其他国家的数据大都是来自于小规模的审计抽查,故很难得到一个可比的结果。各种对于地下经济的研究,也由于研究方法各异,可信的结果并不多。

逃税的实证分析

对逃税的实证研究中,典型的两种模型是威慑模型(Deterrence Model)和行为模型(Behavioral Models)。威慑模型基于Allingham andSandmo(1972)的基本框架,不少学者在此基础上进行了拓展。比如,Yitzhaki(1974)指出,如果对逃税的罚金是所逃税款的比例(而非A-S模型中所低报收入的比例),那么税率就对逃税决策没有影响;有学者将逃税被发现的概率改为外生,分析逃税和劳动供给决策,或者加入不确定性。

虽然目前威慑模型还是逃税研究的主流框架,另外一些学者从其他方面展开了研究,这就是行为模型,基于行为经济学对逃税进行研究。比如,Frey(1997)将人的税收行为分成两类动机:内在动机(intrinsic motivation)和外在动机(extrinsic motivation),在内在动机下,纳税人基于“公民道德”,会减少逃税,而外在动机才是我们所说的害怕惩罚的动机,他认为,如果政府增加外在动机,即增加对逃税的惩罚,可能会“挤出”纳税人的内在动机,因为纳税人会觉得自己在被逼迫着交税。事实上,Scholz and Lubell(2001)的研究就印证了上述说法,当引入罚金制度时,人们合作的水平会下降。这些研究具有重要的政策含义,我们的税收制度如若更加公平,会强化人们的社会规范意识,因而减少逃税行为。当然,此类实证研究得出的结论并不一致,这仍然是一个值得深挖的领域。

逃税的规范分析及其政策含义

实证分析和规范分析往往是相辅相成的。规范分析的第一个方面就是对公平和税负归宿的考虑。前述实证分析中的行为模型表明,如果纳税人认为政府可以代表其利益,政府的程序是公平的,其对国家和他人的信任是互惠的,那么人们就会减少逃税。逃税会影响税负的分配和征税的资金成本,如果前述估计的2900亿美金的“税收缺口”可以消除,政府可以用这笔钱来做很多事情。但是,政府筹资的手段不止这一种,还可以提高税率、扩大税基或者干脆减少政府开支,那么,对于社会总福利来说,遏制逃税是否真的会增加社会的公平和效率,这才是决策者需要考虑的问题。

一个好的税收政策必须考虑到逃税的问题。如果每个纳税人逃税的概率和成本是相同的,逃税并没有意义。你逃1个点的税,政府只需要将税率上调1个点即可,对任何人都没有影响,纳税人只是在“欺骗自己”。但是,现实情况是,有人逃税,有人按照规定老老实实交税,这就产生了扭曲和不公平。

此外,逃税还会产生效率成本,纳税人需要想尽各种办法去少交税,税务部门也需要各种人力物力去惩罚这些行为,这都会给社会带来成本。逃税会影响社会的资源配置,从第一部分可以看到,自我雇佣者逃税比例更高,这会使得人们更少的去做专业化分工的工作,而是选择自我雇佣。逃税还会扰乱市场行为,比如同一个竞标项目,一个易于逃税的竞标者可能会以低于市场价格来参与竞标,最后形成一个“柠檬市场”。

那么,最优的税收政策是什么样的呢?是要完全消除逃税行为吗?并不尽然(Baldry, 1984)。我们应该考虑的是,税收审计的覆盖面应该如何?如何选取审计对象?罚金应该如何设置等,这是最优税收遵从政策需要考虑的重点。

关于罚金的设置,Becker(1968)的研究认为,政府应该设置一个尽量高的罚金,来减少逃税行为。但是,Becker没有考虑到的是,过高的罚金会使得征税官员和纳税人勾结的概率增加,即会增加腐败的概率,最优的罚金应该是在逃税和腐败犯罪之间形成一个平衡。

至于政府应该花费多少资源在促进税收遵从上,Slemrodand Yitzhaki(1987)给出了一个结论:增加审计所带来的边际税收收入等于审计的边际成本。事实上,这一结论是不正确的。增加审计所带来的边际收入不仅仅是政府税收收入的增加,还有上述我们讲到的很多经济公平的改善和效率的增加,因此,均衡条件应该是边际社会收益等于边际成本。

结论

逃税在各国都是普遍的,在逃税结构上,各国既有相似点,也有特殊国情导致的结构性差异。本文以美国为例,对逃税的规模和结构做了详实的描述,为他国的研究提供了一个参考的思路。但是,就如前面所说,最优的税收征管政策并不是完全消除逃税行为,规范分析为税收征管提供了思路,但是,实证上如何研究,政策应该如何实行,仍然是未来需要研究的方向。

Abstract

No government can announce a tax system and then rely on taxpayers’sense of duty to remit what is owed. Some dutiful people will undoubtedly pay what they owe, but many others will not. Over time the ranks of the dutiful will shrink, as they see how they are being taken advantage of by the others.Thus, paying taxes must be made a legal responsibility of citizens, with penalties attendant on noncompliance. But even in the face of those penalties, substantial tax evasion exists—and always has. The history of taxation is replete with episodes of evasion, often notable for their inventiveness. During the third century, many wealthy Romans buried their jewelry or stocks of gold coin to evade the luxury tax,and homeowners in eighteenth-century England temporarily bricked up their fireplaces to escape notice of the hearth tax collector (Webber and Wildavsky, 1986,p. 141).

This essay reviews what is known about the magnitude, nature, and determinantsof tax evasion, with an emphasis on the U.S. income tax. Alm(1999),Andreoni, Erard, and Feinstein (1998), and Slemrod and Yitzhaki(2002) offermore comprehensive recent reviews of the literature. It then places this informationinto a conceptual and policy context.

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号