图片来源:谷歌搜索

原文信息:

Ring, M. A. K, 2023. Entrepreneurial Wealth and Employment: Tracing Out the Effects of a Stock Market Crash. The Journal of Finance 78, 3343-3386.

原文链接:

01

引言

经济危机发生时,金融市场冲击会对公司造成显著影响。以往研究主要聚焦于银行信贷体系的紧缩,而作为小型、初创公司主要资金来源的创业者本人,其财富和流动性水平因为金融市场冲击导致的变动如何影响公司经营情况,却鲜有学者研究。与Bernanke, Gertler, and Gilchrist(1999)提出的金融加速器框架(financial accelerator framework)核心理念一致,本文的研究结论表明股权融资的摩擦和创业财富的顺周期性是放大经济冲击的重要渠道。通过实证分析对企业家财富水平的负面冲击如何通过影响公司的就业和投资进而影响实体经济,本文丰富了金融摩擦与创业、天使投资,经济危机对实体经济的相关研究。

实证检验企业家财富水平的变动如何影响公司就业和投资,最大的难题在于数据可得性。作者使用来自挪威的行政税务数据缓解了这一限制,该数据集包含所有挪威居民和公司的详细财务信息,可以将企业家财富数据与其创立公司的特征相匹配。2008年全球金融危机为研究企业家私有财富如何放大经济周期对实体经济的影响提供了一个外生冲击。通过追踪股市崩盘对企业家以及他们的私有公司就业与投资的影响,文章实证检验了股市崩盘如何影响实体经济。

文章的边际贡献主要体现在三方面。其一,通过检验企业家财富水平的变动如何影响其创立公司的就业增长,文章丰富了与金融市场摩擦和就业相关的研究。其二,通过匹配公司特质数据(尤其是丰富的初创公司数据)与企业家本人的股权投资数据,文章详细检验了与就业相关的两方面内容,一是雇佣更少的新员工与解雇老员工谁占主导,二是雇佣员工最高学历水平的变动情况,同时补充检验了负向财富冲击如何影响公司投资决策。其三,为股权融资与银行贷款之间的关系提供了新的证据,研究表明受到金融危机导致股权融资受限影响最大的一类公司(主要为成立不久的年轻公司),同时也是更难以通过银行贷款缓解融资约束的群体。

02

数据来源与研究设计

(1)数据来源、变量定义与描述性统计

文章使用的数据来源为挪威国家统计局提供的挪威行政数据,主要由政府机关、金融机构和员工提供给税务部门的信息组成。数据库主要包括四部分:个人收入数据(包括工资收入、资本收入与政府转移支付明细)、股票投资数据(包括所有上市公司与未上市有限责任公司的持股和分红数据)、企业劳动力雇佣数据(包括雇佣的起止时间和工资)、公司财务指标。除此之外,文章还补充了个人特征(如性别、居住地、受教育程度等)数据。文章将研究对象聚焦在持有上市公司股票的企业家,因为对于仅持有基金的企业家,无法识别基金的组合构成,因而难以度量企业家承担的金融市场风险水平。

接下来,文章定义了用于实证分析的变量。总金融财富(Gross Financial Wealth,GFW)定义为企业家持有的国内金融资产总和,包括银行存款、债券、共同基金、上市股票、私募股权和未偿债权。“股票市场风险”定位为总金融财富中投资于上市公司股票的比例。“(未来一段时间的)资产回报”定义为企业家持有股票的回报率,并根据每一只股票占企业家投资组合的比例加权。核心解释变量“股票市场财富冲击”定义为“股票市场风险”与“股票投资回报”的乘积。

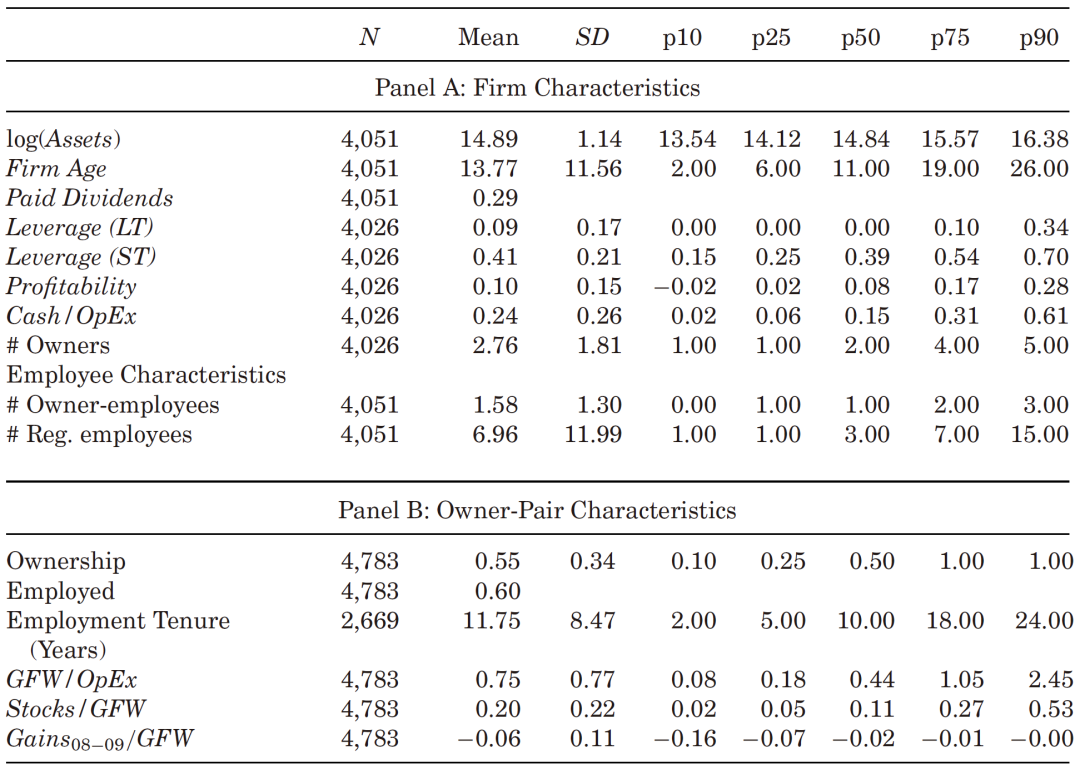

文章的描述性统计结果如表1所示。样本中的公司平均有6.96位普通员工,因此这一数据集可以较好地检验金融危机如何影响小公司(初创企业)的经营情况。

(2)实证研究设计

基准回归模型设定如下:

Y为相应的被解释变量,并添加了地区和行业层面的固定效应。核心解释变量为前文提到的“股票市场财富冲击”,其回归系数衡量了金融危机对企业家财富的冲击所导致的Y的变化。主要的控制变量为基于2007年底的数据衡量的“股票市场风险”,及其二次函数形式(检验是否存在非线性关系)。向量集P指代与投资组合相关的控制变量,包括投资组合集中度(HHI)、持有股票市值的自然对数等。向量集V指代企业家特质控制变量,包括总金融财富的自然对数、总负债等。向量集F指代公司特质控制变量,包括长短期杠杆、总资产的自然对数等。

本文面临的因果识别的挑战主要来源于两方面。第一,投资者可能倾向于持有相同或相似行业的公司股票,因此该类股票会面临同一行业层面的冲击。第二,与企业家能力、风险偏好相关的不可观测因素可能会同时影响其投资组合的构建和公司经营的方式。文章主要通过添加丰富的控制变量、控制地区和行业层面的固定效应缓解潜在的内生性问题,同时通过进行安慰剂检验、观察金融危机发生前后的平行趋势、并进行一系列异质性分析来排除替代解释,证明是由于股市崩盘对企业家财富的负向冲击导致了就业和投资水平的下降。

03

财富冲击与企业家注资

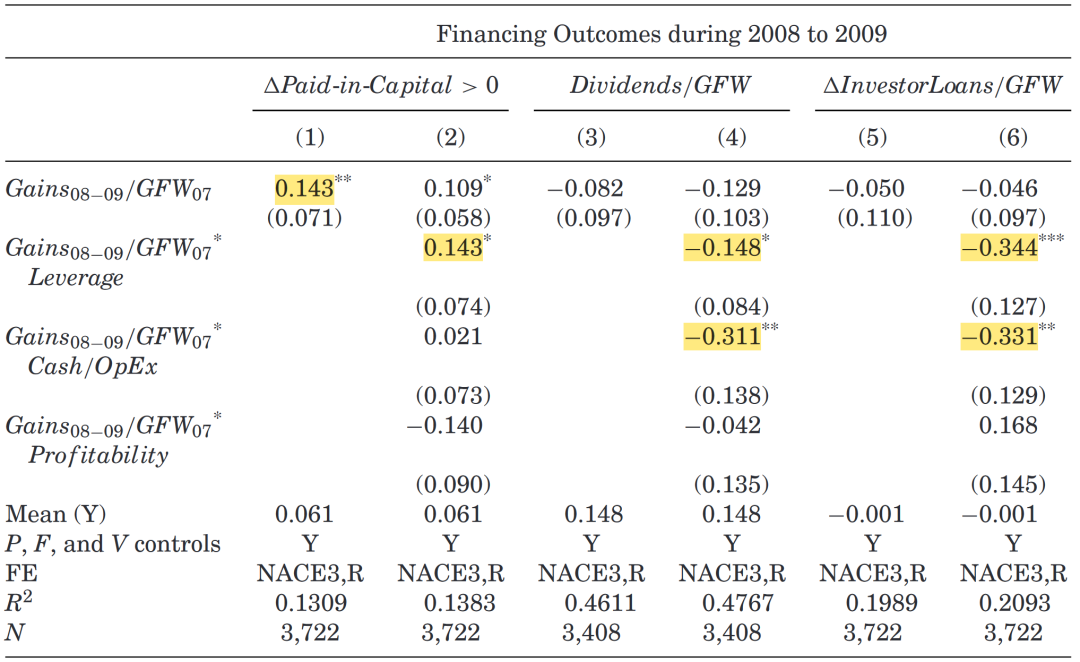

在这一环节,文章检验了由金融危机引发的企业家财富冲击将如何影响企业家对其创立公司的注资。文章提出的假说认为,当负面财富冲击发生后,初创公司会将融资渠道更多转移到债权人贷款。回归结果如表2所示。金融财富损失10%,企业家股权注资的概率平均而言将下降1.37%,且这一效应对于高杠杆率公司的影响更显著。同时,虽然金融危机对财富的负向冲击与分红的回归系数在统计上不显著,但较高的杠杆率和较好的流动性水平可以显著缓解财富冲击对分红的影响。当公司的杠杆率更高时,在股市中损失较少的投资者获得的股息更少;同时,流动性较好的公司可以通过更多的分红来缓解金融危机带给投资者的损失。贷款的回归结果与分红相似,当杠杆率已经处于高位,公司会倾向使用股权而非债权融资,流动性高的公司获得股权融资也相对轻松,因而无需大量贷款。

04

财富冲击与就业增长

文章将就业增长定义为工作天数的增长而非员工人数,解决了与周期性和离职相关的潜在度量问题。这一部分的实证检验,文章仅保留了企业家的总金融财富与公司运营支出之比在0.25-1.75之间的观测值,因为对于不在此范围内的企业家,其财富水平相对于公司而言或是太低,以至于尽管金融危机发生、也无法使用自身财富帮助公司融资;或是太高,因而受到金融危机的负向冲击程度几乎可以忽略不计。

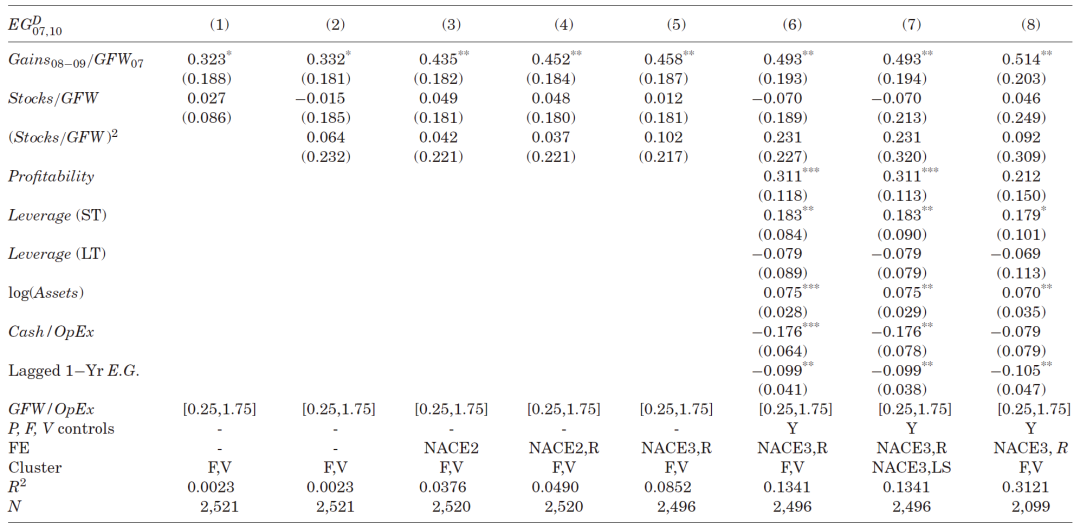

财富冲击对就业增长的回归结果如表3所示。使用不同的函数形式、添加行业和地区层面的固定效应、添加投资组合、企业家和公司层面的控制变量后,金融危机引发的财富冲击对07-10年就业增长的影响均显著为正,表明企业家受到的负向冲击越大,就业增长越小。

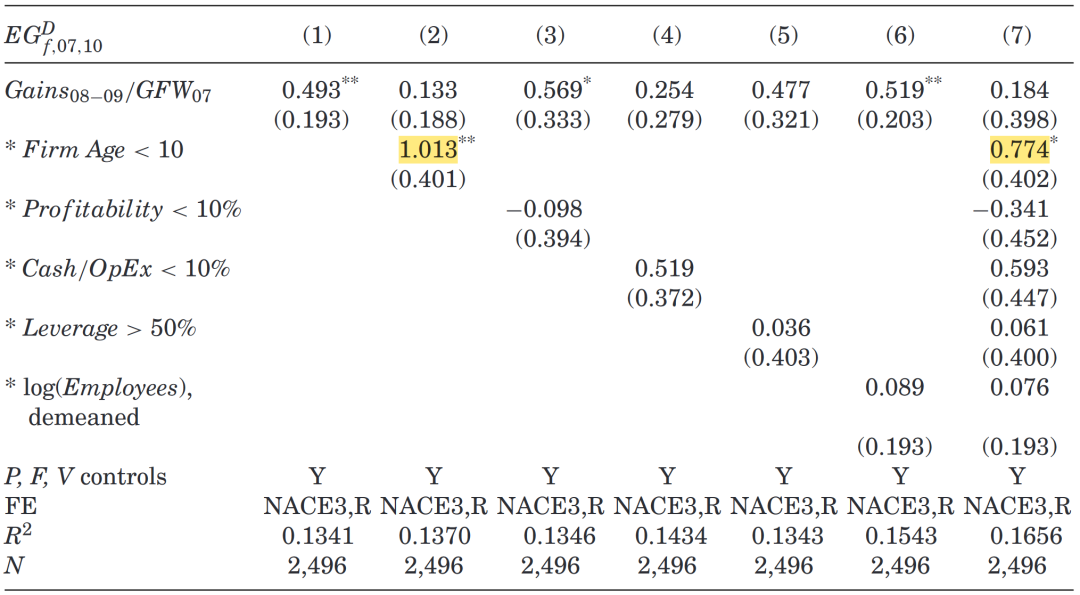

进一步分析财富冲击与就业增长的异质性,回归结果如表4所示,呈现显著异质性差异的交互项系数是公司年龄,尤其对于成立时间少于10年的公司。之所以企业家财富的不利冲击对年轻公司影响更大,主要原因在于发展时间更长的公司可以通过将外部融资渠道转移到银行贷款,从而缓解融资约束。而对于年轻公司,由于发展债权人关系或拥有财务记录的时间较少,往往面临更高的外部融资成本,因此更容易受到融资中断的影响。

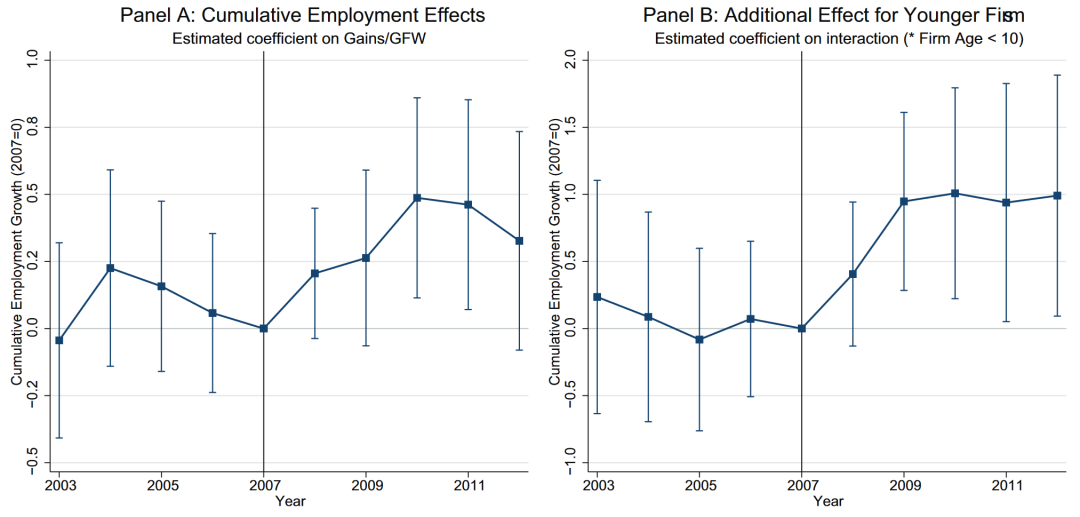

文章接下来研究了财富冲击对就业增长的影响是否具有持久性。商品需求和信贷供给的改善可能会使企业重新步入正轨,但金融危机前的部分就业机会也可能不再出现,导致公司不得不解雇部分员工。回归系数的时间趋势如图1所示。2007年至2010年累计就业增长的点估计与2007年至2012年的点估计基本相同,对于年轻公司(成立时间低于10年),财富冲击对就业增长的负向影响在金融危机发生五年后仍在5%的统计水平上显著。

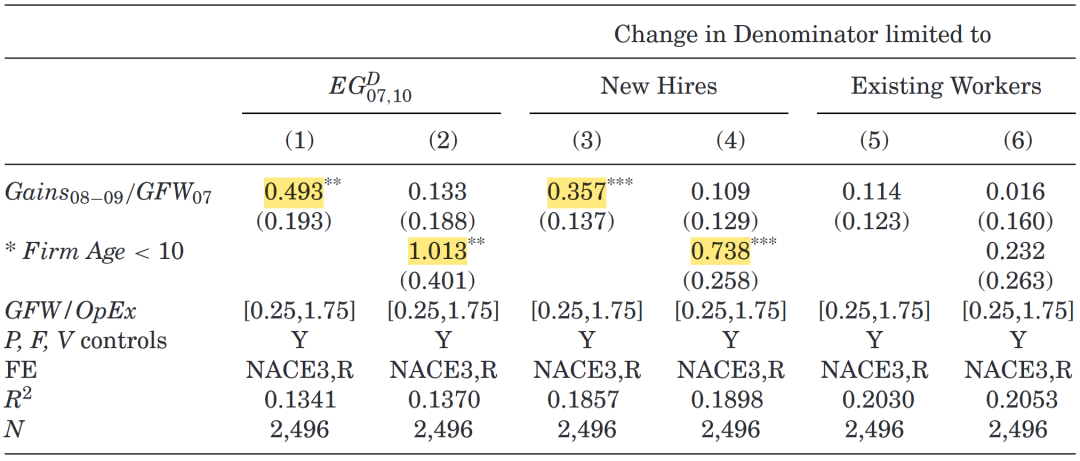

文章进而将就业增长分解为雇佣新员工与解雇现有员工两层面。解雇新员工可以减少成本,但也可能面临法律诉讼等风险。而雇佣新员工又面临着前期高昂的培训成本以及短期内较低的产出水平。回归结果如表5所示。对就业增长分解的结果表明,财富冲击对就业增长的影响主要来自于减少新员工雇佣、而非解雇现有员工,且这一效应也对于年轻公司而言更显著。

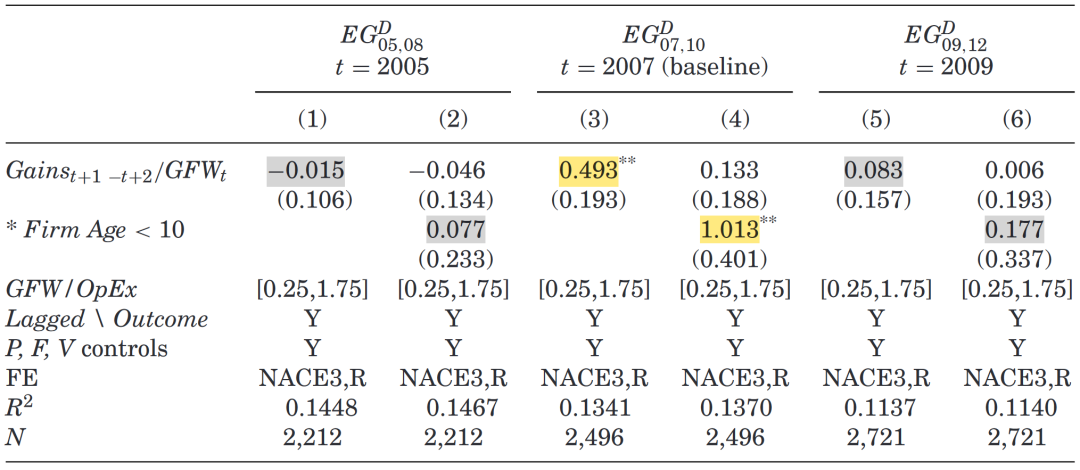

除了研究金融危机发生期间企业家财富变动如何影响公司就业与投资,作者还检验了金融危机发生前后(2006-2007年、2010-2011年)负面效应是否同样存在。回归结果如表6所示。冲击前后时期的回归系数均不显著,表明财富冲击对实体经济的负面影响主要发生于金融危机期间,且受影响最大的群体为年轻公司,主要来源于贷款可得性和流动性水平的下降。

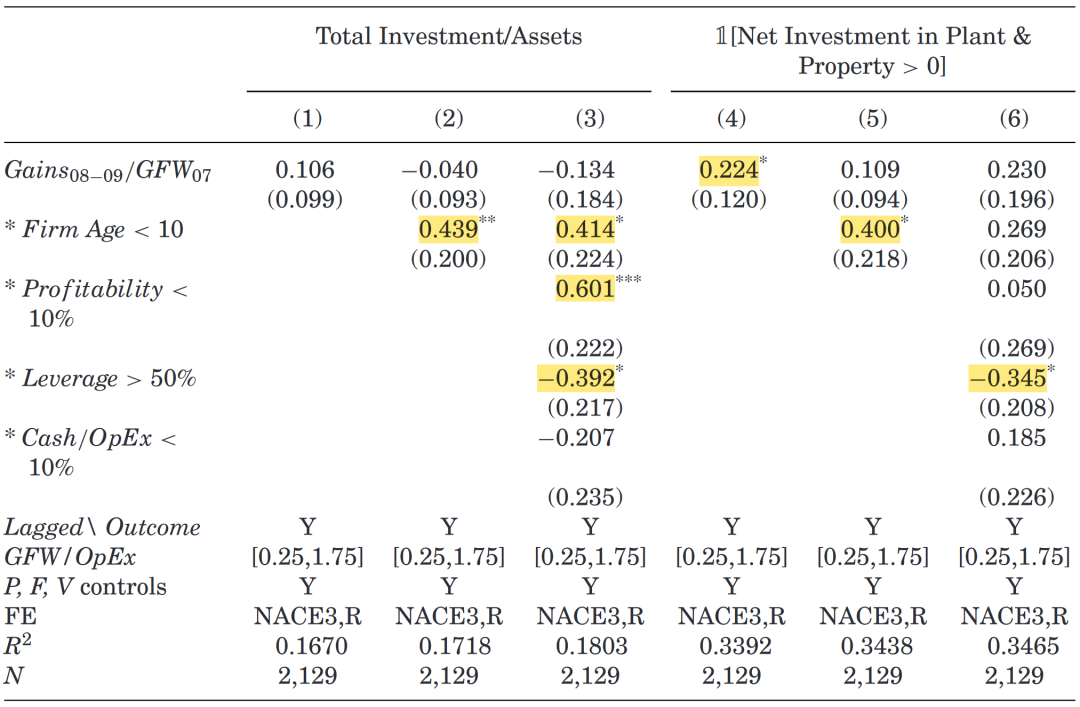

为了更加全面地检验财富冲击对实体经济的影响,除了讨论就业增长,文章还补充了对公司资本支出影响的实证结果,如表7所示。回归结果仍呈现出显著的企业成立时间异质性。对于年轻公司而言,10%的财富损失平均而言会使两年期投资比率降低约4.2个百分点(0.32个标准差)。企业的成立时间越短、利润率越低,财富冲击对资本支出的负向影响更显著,这一影响主要来自对工厂或房地产投资的减少。

05

机制分析

(1)缺乏企业家股权注资的替代品

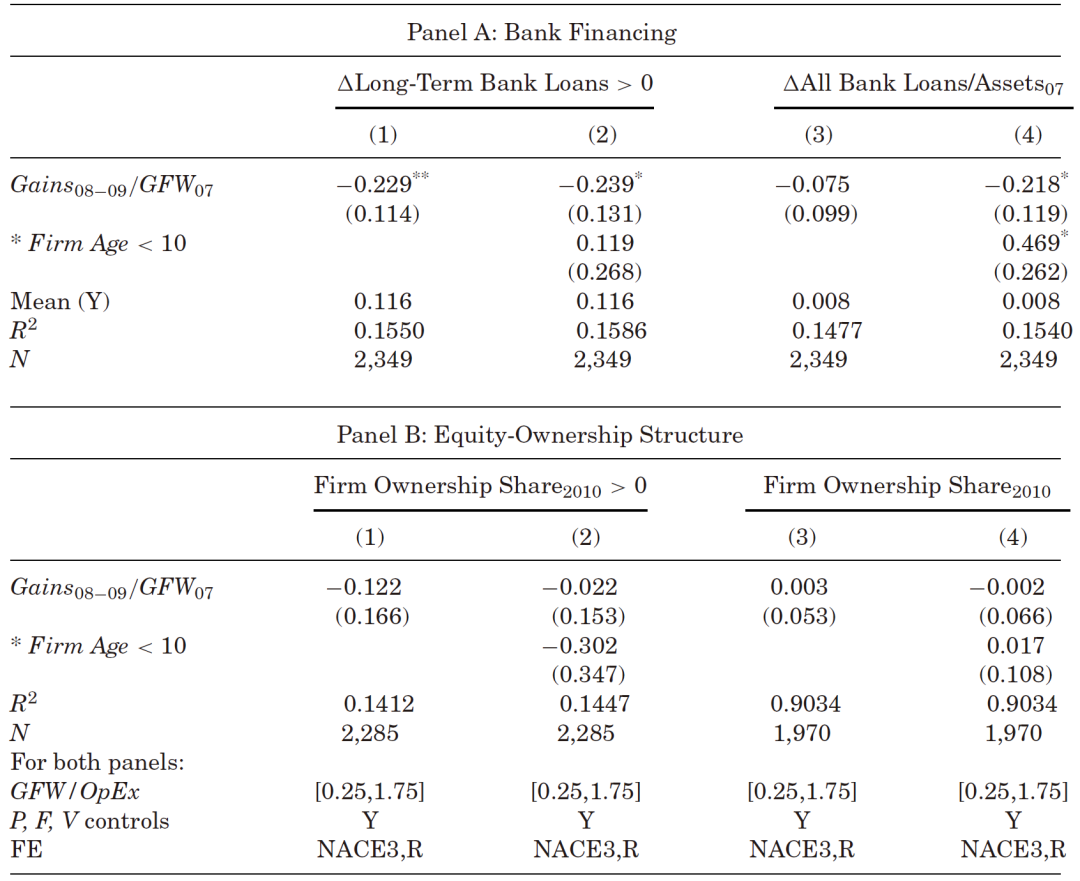

较为年轻的公司由于与潜在的外部融资机构(例如银行)发展关系的时间较少,因而缺乏股权融资之外的外部融资渠道。检验银行贷款渠道的回归结果如表8的Panel A所示。负向的财富冲击平均而言会增加公司在银行的长期贷款,但对于年轻公司来说,这一效应被减弱,表明年轻公司获得银行贷款的难度显著高于成熟公司。表8的Panel B检验了财富冲击对公司股权结构的影响。回归系数均不显著,表明金融危机发生后,企业家持有的公司股份没有显著变化。在缺乏外部融资渠道的情况下,年轻公司受到金融危机冲击的影响更大。

(2)流动性水平、财富效应与市场预期

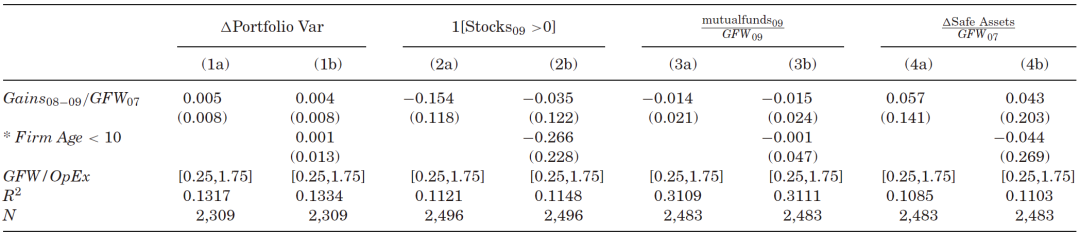

除融资渠道,股市崩盘还可能通过三个渠道影响实体经济。第一,通过降低企业家所拥有财富的流动性水平,降低其股权注资的能力。第二,由于财富效应,负向冲击降低了企业家的风险承受能力,从而降低了其用自身财富进行融资的可能。第三,对个人财富的负面冲击可能会通过更新企业家对当前经济形势的判断、改变其市场预期,进而影响风险承担。关于这三条可能渠道的回归结果如表9所示。无论是投资组合方差变化(衡量风险承担能力的变动)还是投资资产种类的变动(是否减少了股权投资、投资低风险资产的比例等),回归结果均不具有统计上的显著性,表明财富冲击对就业和投资影响的主要机制仍为外部融资渠道可获得性的变化。

06

总结与讨论

文章使用2008年金融危机作为影响创业者财富水平的外生冲击,实证检验了财富变动如何影响创业者成立公司的就业增长与投资。小型企业、尤其是年轻企业在经济危机期间受到企业家财富冲击的影响更显著和持久,强调了疏通年轻公司的管理者在经济衰退环境中外部融资的重要性。政策制定者在考虑对负面经济冲击所实施的政策时,不应仅局限于促进银行信贷体系的恢复,因为受到负面冲击更大的年轻公司同时也会受到来自银行的外部融资约束。增加向小型、年轻企业或其所有者提供贷款,或增加投资者向这些公司提供股权融资的激励措施,都是值得考虑的措施。

本文也对研究金融摩擦与财富不平等的文献进行了有益补充。在金融危机期间,不够富有的企业家在寻求增长机会上可能处于显著劣势。文章的研究结果表明,金融摩擦是经济危机加剧财富不平等的一个可能渠道。

Abstract

Using the dispersion in stock returns during the financial crisis as a source of exogenous variation in the wealth of Norwegian entrepreneurs who held listed stocks, I show that adverse shocks to the wealth of business owners had large effects on their firms’ financing, employment, and investment. The effects on investment and employment are driven by young firms, that obtain differentially less bank financing following an owner wealth shock. The effects on employment operate primarily through reduced hiring. My findings highlight that equity-financing frictions and the procyclicality of entrepreneurial wealth are important channels that can amplify economic shocks.

推文作者:卢美璇

声明:推文仅代表文章原作者观点,以及推文作者的评论观点,并不代表香樟经济学术圈公众号平台的观点。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号