阅读:0

听报道

推文人 | 范洋

原文信息:Felipe Saffie, Liliana Varela, Kei-Mu Yi(2020) , The Micro and Macro Dynamics of Capital Flows,

引言

对于资本自由流动如何促进一国的经济增长,很多文献已经有过研究。LARRAIN, M. and STUMPNER, S. (2017) 认为,资本自由流动可以放松企业的融资约束,行业内资源错配程度降低,从而提高了一国整体的全要素生产率(详见香樟推文1821资本账户开放能提高全要素生产率吗?来自东欧国家的证据)。本文实证研究使用的数据同样来自东欧国家——匈牙利,使用匈牙利服务业企业数据与制造业企业数据,研究资本自由流动导致的短期内资源的重新分配,并识别出两个不同的渠道:一是投入成本渠道(input-cost channel),即资本流入降低了资本相对价格,对资本密集型行业起到促进作用;二是消费渠道(consumption channel),即资本流入使总消费增加,从而需求向具有较高收入弹性的商品倾斜。

理论部分,本文建立了一个异质性多部门动态模型,其中多个部门处于向稳态的过渡中。使用这个理论模型,模拟了资本自由流动对一国的长期影响。

实证分析

本文实证部分使用的是APEH数据库,样本区间为1992-2008年。这个数据库包括了所有被征收资本税的公司的资产负债面板数据。

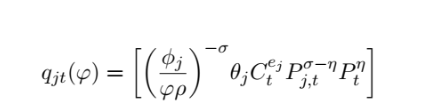

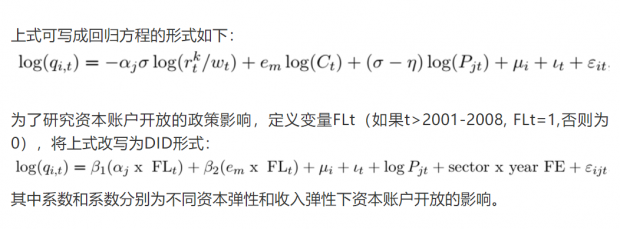

本文的识别策略是基于其构建的理论模型。在消费者偏好非一致(non-homothetic preference)、企业资本和劳动力弹性的异质性假设下,均衡状态下企业的最优生产量为:

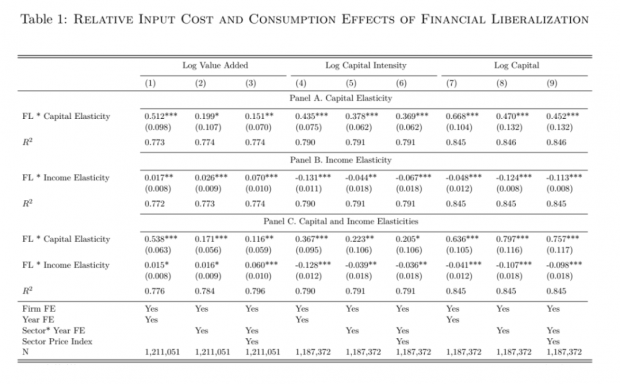

资本相对价格的减少(的减少)将减少投入价格,促进生产,尤其是在资本弹性更高的行业。而消费(C)的增加将使得有更高收入弹性()的行业生产更多。简而言之,本文构造出资本流动通过两个渠道影响企业的生产:通过识别参数即企业的资本弹性,可以识别投入成本(input-cost)渠道的影响;通过识别参数,可以识别消费(consumption)渠道的影响。

理论模型

本文的理论模型本质是一个扩展的Melitz(2003)模型,其中有两个行业(服务业和制造业),行业中的企业都是异质性的。投入要素为资本和劳动。制造业生产可贸易品,服务业的产出则不可贸易。模型中还包括了资本管制。在模型向稳态转移的过程中我们降低资本管制,以研究资本自由化对消费储蓄行为的影响、对经常账户平衡的影响、对企业进入及退出的影响以及行业之间、行业内部资源的重新分配。具体模型详见原文。

本文使用理论模型进行参数校准后,推演出资本账户自由化的长期影响。与实证模型所发现的短期影响相反,本文理论模型的模拟发现,在长期,资本自由化使得生产由服务业转向制造业,原因在于资本流入需要一国在中长期保持经常账户盈余以偿还债务,因此可贸易部门的生产增加。且出口临界值的改变和汇率的变动更近一步促进了出口。

结论与讨论

本文的分析表明,资本自由流动对经济的长期和短期影响存在区别。短期内,由于input-off和consumption效应,消费的增加转化为服务的扩大和小企业的进入,服务业将崛起。中长期来看,则将由服务业转向制造业。原因在于,中长期内资本流入国必须维持经常项目顺差,以偿还债务,因此资源将从不可贸易占多数的服务业转向可贸易占多数的制造业。此外,中长期来看,资源还将在制造业内部进行重新分配。出口临界值相对于国内临界值下降,使更多制造业企业倾向于出口。由于需要保持经常账户盈余导致消费不足,实际汇率贬值,并进一步促进了出口。本文结果表明,完全取消资本管制将制造业的长期份额在GDP中的比例提高了2%,并将长期总生产率提高了3%。

本文从理论上推演并实证研究了资本账户开放、资本自由流入对一国经济增长的正向影响。从实际来看,无论是否存在严格资本管制,资本流入一国后的内部分配都是难以刻画的。最近几个月,流入我国债券市场的国际资本迅速增加,但其中大部分购买我国国债,这些资金如何分配进入企业,仍然有待研究。在很多金融市场例如我国,间接融资占主导地位,模型在探讨资金流入时,也不能忽略对银行作为资金重新分配的重要中介的刻画。此外,部分企业直接可进行海外融资,但有能力进行海外融资的企业也都集中在少数几个行业,资金在实际中,而不是在理论上,如何进行重新分配,仍然有待研究。

Abstract

We empirically and theoretically study the effects of capital flows on resource allocation within sectors and cross-sectors. Novel data on service firms – in addition to manufacturing firms – allows us to assess two channels of resource reallocation. Capital inflows lower the relative price of capital, which promotes capital-intensive industries – an input-cost channel. Second, capital inflows increase aggregate consumption, which tilts the demand towards goods with high income elasticities – a consumption channel. We provide evidence for these two channels using firm-level census data from the financial liberalization in Hungary, a policy reform that led to capital inflows. We show that firms in capital intensive industries expand, as do firms in industries producing goods with high income elasticities. In the short-term, the consumption channel dominates and resources reallocate towards high income elasticity activities, such as services. We build a dynamic, multi-sector, heterogeneous firm model with multiple sectors of an economy transitioning to its steady-state. We simulate a capital account liberalization and show that the model can rationalize our empirical findings. We then use the model to assess the permanent effects of capital flows and show that the long-term allocation of resources and, thus, aggregate productivity depend on degree of long-term financial openness of the economy. Larger liberalizations trigger long-run debt pushing the country to a permanent trade surplus. This tilts long-run production towards manufacturing exporters, which also increases aggregate productivity.

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号