阅读:0

听报道

推文人 | 刘雨

原文信息:Tsang, A., Xie, F. and Xin, X., 2019. Foreign institutional investors and corporate voluntary disclosure around the World. The Accounting Review.

研究背景

本文检验了境外机构投资者对企业自愿性信息披露的影响,使用32个非美国的国家(地区)上市公司数据,本文发现,境外机构投资者提高了企业的自愿性信息披露意愿。这个结果在境外机构投资者1.对企业所在国不熟悉;2. 拥有更长投资目标;3.自身来自于强投资者保护的国家中更为明显。但是本文也发现了如果境外机构投资者来自于较差制度环境和拥有更高的持股集中度时(即行业集中度更高时),企业自愿性信息披露会减少。研究结果总的来看,相比于境内机构投资者,境外机构投资者对于自愿性信息披露的需求更高,但也是复杂多变的。

过去的数十年中,企业境外融资大量增长,据统计,美国持有国外长期债券总额从1994年的8千亿美元增长到了2011年的6万亿美元。国外投资者对美国长期证券投资同时期也达到了12万亿的水平。但由此而产生的一个问题是:境外机构投资者是否影响了企业自愿信息披露,是否成为企业信息环境的贡献者?

之所以产生这样的问题基于三点考虑:一是自愿性信息披露是一种信息传递的重要方式;二是已有研究表明,自愿性信息披露对企业价值产生显著的提高;三是自愿性信息披露有更灵活的空间,可以根据管理层的需要进行调整,由此也为境外机构投资者影响企业信息披露提供了可能。

首先相比之下,境外机构投资者的信息不对称程度更高,地理距离导致他们的信息收集成本更高,加之语言、文化、法制和会计制度均有差异,从而造成了距离上的隔阂。境外机构投资者因此对于企业自愿性信息披露有更大的需求,而企业也乐于配合以实现更低的资本成本,从而 “降低信息代沟”。其次,自愿性信息披露会提高公司价值,更高的企业价值会为投资者带来更多的回报,境外机构投资者也会为了“提升企业价值”而要求更多的信息披露。但是另一方面,如果境外机构投资者来自于制度环境更差的国家,那么他们对企业信息披露并没有强烈的需求,反而导致“弱化企业管理”。最后,如果境外机构投资者在被投资企业所在国拥有更多权力时,可能已经通过掌握的实质性权力获得了足够的私有信息,也就意味这不再需要企业更多的信息披露,从而造成了“信息抑制”。

实证结果

本文使用2003-2011年FactSet/LionShare数据库提供的世界各国(地区)企业机构投资者持股数据,使用管理层业绩预告作为自愿性信息披露代理变量,业绩预告数据来自S&P Capital IQ-Compustat数据库。文章剔除日本(因为在日本,业绩预告属于强制披露内容)和美国(因为在美国,企业的机构投资者主要来自美国本土)。最终样本由32个国家的81204个观测值构成。

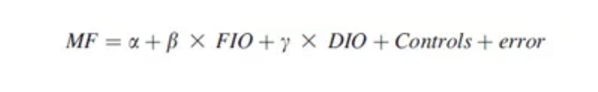

为了研究境外机构投资者对企业资源性信息披露的影响,使用如下模型进行检验:

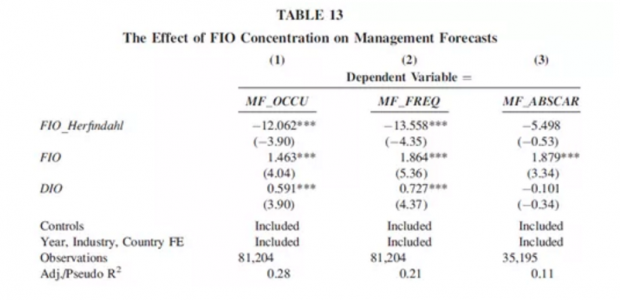

其中将企业机构投资者按照机构投资者所属国区分FIO与DIO,由于有些大型机构投资者会在投资国设立分支结构,因此作者在稳健性检验中予以剔除,此处不再详述。MF表示企业自愿性信息披露,使用管理层业绩预告表示。具体的分为:是否发布业绩预告MG_OCCU,业绩预告次数MF_FREQ,业绩预告信息含量(以市场反应表示)MF_ABSCAR。实证结果如下,从table3的回归结果看,支持了作者的初步假设:境外机构投资者持股比例,企业自愿性信息披露水平越高。

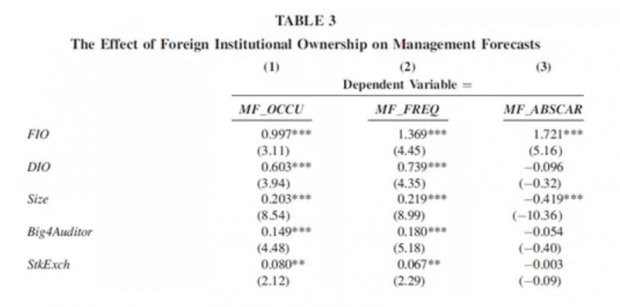

为了确保这一结论的稳健,作者首先通过检验排除内生性问题。首先对于可能存在的遗漏变量,文章增加公司治理指数,因为公司治理水平可能同时影响机构投资者持股和信息环境,此外采用固定效应模型重新检验,结论保持稳健。其次,作为固定效应模型的补充,作者使用所有变量的变动量(∆)重新进行回归,以消除可能存在的公司层面固定效应。结果与主检验保持一致。进一步的,作者使用工具变量回归。因为机构投资者跨国投资通常会受到地理距离的影响,而地理距离不太可能对企业信息质量产生影响,因此境外机构投资者和被投资企业所在国的地理距离作为工具变量,使用两阶段最小二乘法重新检验。如下所示,结果并没有发生改变。

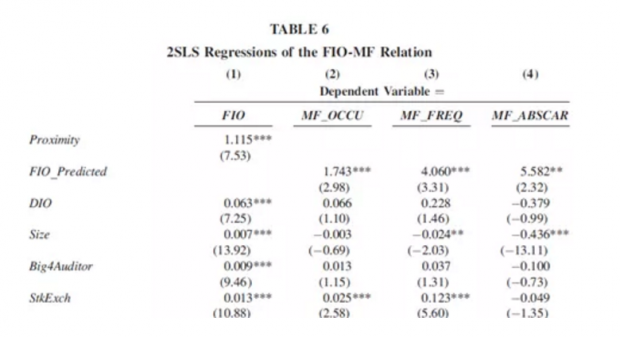

作者对于境外机构投资者和企业自愿性信息披露之间可能存在的调节效应进行了检验,首先针对“降低信息代沟”的推论,作者按照是否存在语言、宗教、法制的差异,将机构投资者分类,因为当这些文化差异不同时,机构投资者更需要企业进行信息披露。由于篇幅此处回归结果省略。此外作者按照是否“四大”审计,分析师数量以及是否交叉上市将被投资企业分类,因为按照上述标准,企业信息质量不同也会引起机构投资者对额外信息的需求。结果如下所示,高信息质量确实减少了境外机构投资者对额外信息的需求。

为了检验“提升企业价值”的推论,作者使用结构模型进行机制检验,以tobin’q和roa衡量企业绩效。首先检验境外机构投资者对企业绩效的提高作用,并加入自愿性信息披露变量检验其机制效应。回归结果请参考原文。此外,作者检验境外机构投资者对企业自愿性信息披露是否受到投资时间的影响,按照机构投资者持股时间划分机构投资者类型。最后,如果机构投资者来自一个制度环境比较差的国家,那么该机构可能没有强烈的意愿监督被投资企业信息质量。因此作者按照制度环境指数将机构投资者进行分类。作者按照上述过程,进行了重新检验。

虽然上述结果证明了原文推论,但是依旧有可能存在“信息抑制”的现象,作者按照机构投资者市场份额将其分类,因为如果市场份额大时,机构投资者可能有更多的渠道获取信息,有更大的权力从管理层处直接获得信息,而不需要自愿性信息披露。回归结果如下所示,说明“信息抑制”的现象确实存在。

结论

作者对于境外机构投资者提高企业自愿性信息披露的研究揭示了境外投资机构行为的复杂性。对于一些国家,如果希望提高资本市场信息透明度或者让信息更多的从企业流向市场,那么本文研究所指出的,利用境外机构投资者以及借助境外机构投资者参与治理的程度将提供很好的参考。

短评

境外资本对本国企业的影响是一个有趣的话题,尤其是其背后存在的文化、制度差异。作者实证检验了境外机构投资者对本国企业信息环境发挥的作用,原文从诸多维度确保了研究结论的稳健。由于推文篇幅所限,这里只保留了主干内容,详情请参考原文。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号