阅读:0

听报道

推文人 | 杜鹏程

原文信息:YaGan., D., 2015,Capital Tax Reform and the Real Economy: The Effect of the 2003 Dividend Tax Cut, American Economic Review, 105(12):3531-3563.

导论

实证论文通常具有较高的显著性要求,在基准结果发现因果效应的基础上,还需要做大量的补充检验工作以证明结论的稳健性。然而,倘若基准结果就显示变量间不存在因果关系的话,是不是就意味着这一idea行不通呢?不要着急,YaGan(2015)研究美国分红税改革对实体经济影响的论文告诉我们:没有显著结果也能发AER!

2003年,时任美国总统布什签署的《经济增长和减税协调法案》(简称“法案”)规定,到2006年将最高边际税率逐步降低至35%,将投资者的资本利得税由20%逐步降低到15%。该法案原计划是实施到2009年截至,但后继政府多次延长,目前已成为一种永久性法案。由于该法案减税力度之大、覆盖面之广,使得其成为美国历史上最大的减税政策之一。过去近二十年来,大量研究都证明了该法案的实施对于实体经济的提升具有明显的积极作用,包括:(1)降低资本成本,促进投资(Chetty & Saez, 2010);(2)增加产出水平(Hubbard et al., 2012);(3)提高分红和资本收入(Edgerton, 2010); (4)增加劳动供给(Chetty,2012)。而YaGan(2015)的这一篇“反主流”文献却认为,2003年的分红税改革对资本成本、投资和收入等没有任何影响。

数据与模型

美国的企业类型主要分为S型企业和C型企业,两者的主要差别在于税收。S型企业一般规模较小,因此不需要缴纳联邦企业所得税,企业的所有盈利都根据股东拥有股票占全部股票的百分比分配到股东的个人税收上,即公司分配了红利就不需要缴纳企业所得税;而C型企业多为大规模股份有限公司或资本密集型,需要承担企业所得税和个人所得税双重税率。2003年的分红税改使得C型企业的所得税和资本利得税大幅度降低,而S型公司的边际税率不受影响。因此,在本文的研究中,C型公司成为天然的“处理组”,S型公司视为“对照组”,DID框架也就随之浮现。

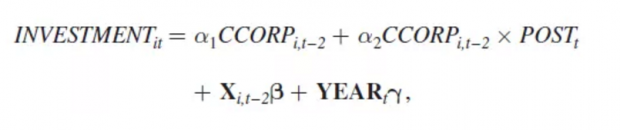

本文所使用的数据为1996-2008年美国企业税收抽样调查数据(SOI样本),并将SOI限定在资产规模为$100万-$10亿之间,然后分别选取(净)投资、员工报酬、股东报酬作为被解释变量,建立如下DID模型:

其中,Investment代表(净)投资或其他关注变量,CCORP代表是否为C型企业的虚拟变量;POST代表年份是否为2003年的虚拟变量。

实证结果

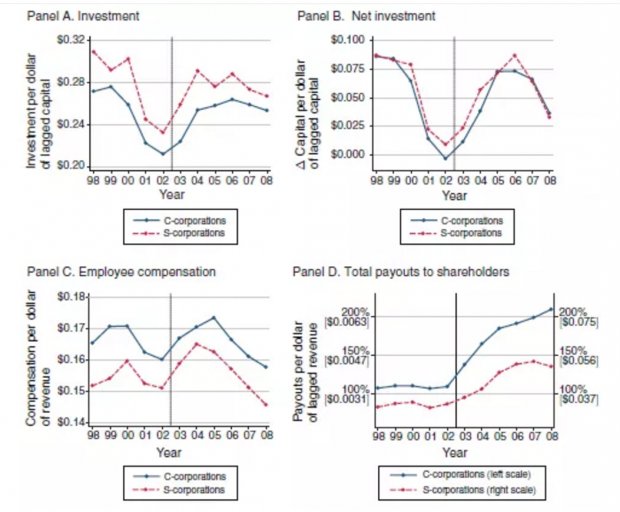

本文的主要研究结论可用下图集中说明,即各关注变量在税收政策实施前后都具有相对一致的变化趋势,相对于S型企业而言,C型企业的业绩表现并不存在明显的变化(因篇幅所限,省略回归结果,具体请参见原文),这初步说明03年的分红税改革对实体企业没有影响,这一结论也与主流研究结论是相悖的。

当然,作者起初对这一“反主流”结果也比较质疑,所以进行了一系列的稳健性检验,包括:(1)对关注变量的分位数进行回归;(2)在DID模型中,允许企业在政策实施前具有不同的时变趋势;(3)将样本限定在1998-2004以降低不同总统任期的影响;(4)使用相对年轻企业的平衡面板样本;(5)替换各关注变量的测度方式。但各结果仍然显示,该政策还是没有任何显著的经济效应。

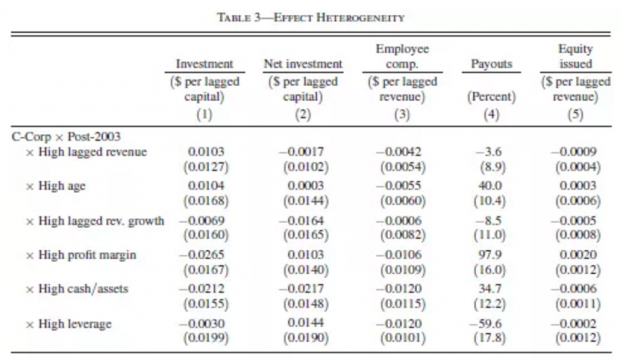

接下来,作者继续反思,虽然减税效应总体上不显著,但其是否会对一些特殊企业造成影响呢?于是,作者继续按照年龄、收入、收入增长率、边际盈利、流动现金比、杠杆率等指标对企业进行分组,发现上述没有结果的结果依旧稳健!

经济解释

仅仅做到这里可能并不够,因为实证研究重在经济解释。为何前人认为税改具有影响效应,而自己却发现并没有影响?前文的各种不显著结论仿佛是给作者挖了一个大坑,因而后面的经济解释可能才是决定文章高度的重要部分。

首先,作者发现几乎所有传统文献都认为资本调整是无成本的,故税负成本的降低拓宽了企业的融资约束,进而导致投资增加。但在实际中,资本是具有调整成本的,作者在量化资本调整成本后发现,税改所引致投资弹性的变化远远小于主流结论。其次,本文得到与传统研究不一致的结论可能还有两个原因:一是传统研究使用了错误模型;作者的新观点认为分红税的降低增加了投资的税后回报率,同时也增加了投资的机会成本,故分红税的降低只会影响到公司价值而并不会影响资本实际成本和投资。二是如果传统模型使用了正确模型,而本文的参数化结论是错误的,那么本文结论依旧成立的原因是:(1)税收减免所引致的经济效应是一个长期过程,2003年颁布的法案最开始只是计划实施到2009年,故投资效应并不明显;(2)即便法案的实施是外生的,税收差别如此巨大使得C型企业在法案实施前就一直持有税改的“政策预期”,不断调整资本结构和平滑投资,故法案的实施并没有显著影响;(3)即使分红税的目标对象是高盈利C型企业,但样本所观测到的多数C型企业通过并购活动将分红转化为资本利得,进而降低法案的冲击。最后,企业还有可能在法案实施前就进行股东分红,以这种跨期税收套利的方式降低法案的影响。

结论与启示

本文使用美国税收抽样调查数据研究了倍受关注的2003年分红税改革对投资和收入的影响,发现由于资本成本的低弹性和短时效应使得该税改政策并没有产生任何经济影响。本文的研究结论和成功发表经历具有两方面启示:一是政策的实施并不总是具有经济效果,在运用经济模型进行政策评估时需要三思后行,尽可能多地考虑到其他因素;二是,当实证研究结论不显著时,不要轻易放弃,找到一些合理有趣的解释视角,也是一篇成功的论文。

Abstract

This paper tests whether the 2003 dividend tax cut—one of the largest reforms ever to a US capital tax rate—stimulated corporate investment and increased labor earnings, using a quasi-experimental design and US corporate tax returns from years 1996–2008. I estimate that the tax cut caused zero change in corporate investment and employee compensation. Economically, the statistical precision challenges leading estimates of the cost-of-capital elasticity of investment, or undermines models in which dividend tax reforms affect the cost of capital. Either way, it may be difficult to implement an alternative dividend tax cut that has substantially larger near-term effects.

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号