阅读:0

听报道

推文人 | 吴晓琳

推文信息:Po-Hsuan Hsu, Xuan Tian, Yan Xu. Financial development and innovation: Cross-country evidence. Journal of Financial Economics, 2014,112(1):116-135.

引言

创新对于确保一个国家的长期经济增长和竞争优势至关重要,但激励和培育创新是一件非常困难的事情。正如Holmstrom(1989)所说:“创新是一个冗长、特殊且不可预测的过程,而且存在很高的失败概率”。因此,有效的促进创新需要运作良好的金融市场,这些市场在降低融资成本、分配稀缺资源、评估创新项目、管理风险和监督管理人员等方面发挥着关键作用。尽管熊彼特在1911年就已经提出“金融市场的发展对一个国家的创新至关重要”这一观点,但鲜少有文献将金融市场发展与创新联系起来展开系统的实证研究。

本文作者利用32个发达国家和新兴国家的创新及金融发展数据,采用基于面板数据的固定效应模型,确定了金融市场发展影响创新的两种经济机制及股票市场和信贷市场在其中所扮演的异质角色。研究表明:更加依赖外部融资和高技术密集性产业的行业在股票市场发展较好的国家表现出更高层次的创新水平,而信贷市场的发展似乎阻碍了具有这些特征的行业的创新。

研究假设

(一)金融发展,外部金融依赖和创新

Rajan和Zingales(1998)表明,金融发展通过为对外部融资依赖性较强的行业提供较低的融资成本来促进其经济增长。然而,股票市场和信贷市场可能在决定融资成本和影响创新等方面发挥着不同的作用。

股票市场可能对更加依赖外部融资的行业的创新产生积极影响。主要有三个原因:首先,正如Brown等(2009)所说,股票融资没有抵押要求,当需要额外的股权时也不会增加公司财务的压力。其次,在金融创新方面,股票市场中的信息尤为重要。在理性预期下,投资者能够从均衡价格中提取出相关的信息(Grossman,1976)。因此,股票市场提供了一种可以让投资者放心投资的机制。第三,由于股票市场及时的提供均衡证券价格,发达的股票市场为公司的融资前景提供了有价值的信息,从而影响着管理者的真实决策。

相比之下,信贷市场不太可能促进更多依赖外部融资的行业进行创新,原因有两个。首先,银行融资无法及时的提供均衡证券价格。由于缺乏价格信号,银行可能会继续为公司融资,即使对于负回报的项目也是如此。其次,创新性企业往往使用数量有限且不稳定的内部资金流偿还债务。此外,R&D投资所创造的知识资产通常是无形的,而无形资产的担保价值有限,这就解释了为什么银行更喜欢企业使用实物资产而不是研发投资来获得贷款。

基于上述研究,作者提出了本文的第一个假设:

假设1:股权市场的发展将促进更加依赖外部融资的行业的创新,而信贷市场的发展将阻碍更多依赖外部融资的行业的创新。

(二)金融发展,高技术行业和创新

金融市场的发展对于技术创新的培育尤为重要,因为它的一个重要功能是帮助市场参与者实现风险分散(King等,1993b)。

股票市场的发展可能促进高技术行业的创新。首先,股票市场提供了一套丰富的风险管理工具,鼓励投资者转向不仅具有较高风险而且具有较高预期回报的项目,即创新项目(Levine,2005;Bravo-Biosca,2007)。其次,股票市场可以为创新型企业提供更高的股价,并鼓励创新(Kapadia,2006)。

与股票市场相比,信贷市场不太可能促进高技术产业的创新,原因有两个。首先,银行通常会避免高风险的项目。其次,信贷市场可能涉及到高技术产业的信息和代理问题。

基于上述研究,作者提出了本文的第二个假设:

假设2:股权市场的发展将促进高技术产业的创新,而信贷市场的发展将阻碍高技术产业的创新。

理论模型与数据来源

(一)数据来源

本研究拟使用32个国家的创新和金融发展数据,包括美国,英国和日本等发达国家,以及俄罗斯,印度和巴西等新兴国家。这些原始数据主要来源于1976-2006年的国家经济研究局(NBER)专利数据库,Worldscope(WS)数据库以及世界发展指标和全球发展金融(WDI / GDF)数据库。

(二)理论模型

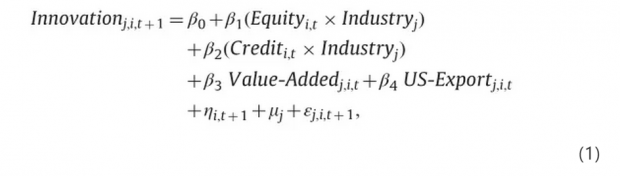

作者采用固定效应面板模型来研究金融市场发展对创新的影响,其模型如下:

其中,下标i代表国家,j代表行业,t代表年份。〖Innovation〗_(j,i,t+1)代表衡量行业创新绩效的变量,包括专利申请量(〖Patent〗_(j,i,t+1))、引用率加权后的专利数(〖Citation〗_(j,i,t+1))、专利原创性(〖Originality〗_(j,i,t+1))、专利一般性(〖Generality〗_(j,i,t+1))及R&D经费(〖RD〗_(j,i,t+1))。〖Equity〗_(i,t)代表股票市场的发展情况(股票市值/GDP)。〖Credit〗_(i,t)代表信贷市场的发展情况(信贷值/GDP)。〖Value-Added〗_(j,i,t)和〖US-Export〗_(j,i,t)为控制变量,分别代表工业增加值和工业出口比例。 代表国家(年)固定效应。μ_j代表行业固定效应。

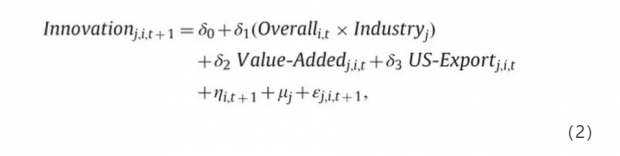

除了研究股票市场和信贷市场的发展对创新的单独影响外,作者还研究了整体金融市场发展对创新的影响,即将股权和信贷水平结合起来构建整体的金融发展指标,具体模型如下:

其中,〖Overall〗_(i,t)代表整体金融市场发展情况((股票市值+信贷值)/GDP),其他变量定义如上。

实证结果

(一)外部金融依赖

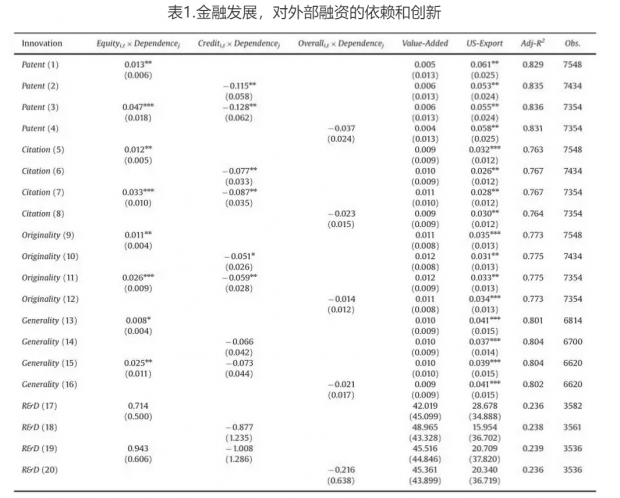

这一部分主要是为了验证作者前文中提出的假设1是否成立,测算结果如表1所示。

作者从单独引入股票市场发展、信贷市场发展同外部金融依赖程度的交互变量开始,由模型1和模型2可知,当专利申请作为创新的代理变量时,股票市场的发展与创新呈正相关,并在5%的水平上显著为正;而信贷市场的发展与创新呈负相关,并在5%的水平上显著为负。模型3将股票市场发展变量和信贷市场发展变量同时引入,得到β_1和β_2的系数分别为0.047和-0.128,并在1%的水平上显著。股权市场发展水平在75%处的国家与在25%处的国家相比,具有平均外部资金依赖性(1.196)行业的专利数增加了4.2%(=0.047×1.196×0.749);而信贷市场发展水平在75%处的国家与在25%处的国家相比,具有平均外部资金依赖性(1.196)行业的专利数下降了9.9%(=-0.0128×1.196×0.645)。模型4研究的是一个国家整体金融市场发展对创新的影响,由结果可知,金融市场的发展对创新无显著性影响,这可能是因为股市和信贷市场对创新的作用是相反的,导致整体的金融发展对创新的影响被削弱。专利引用、专利原创性、专利普遍性及R&D经费作为创新的代理变量时,金融市场的发展对创新的影响同上,这里就不再赘述。

综上所述,股票市场的发展促进了更多依赖外部融资的行业的创新,而信贷市场的发展阻碍了这些行业的创新。因此,假设1成立。

(二)高技术行业

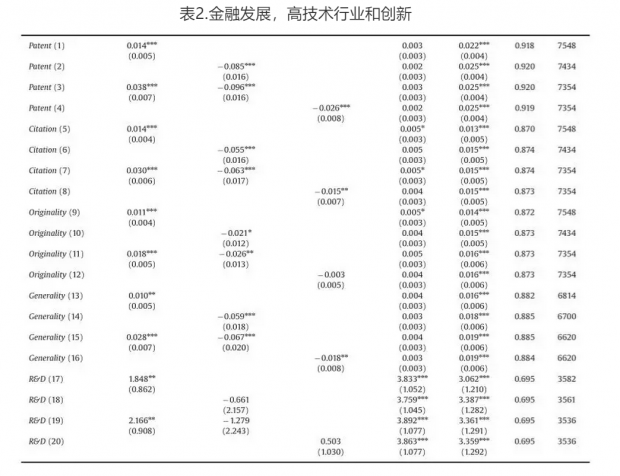

这一部分主要是为了验证作者前文中提出的假设2是否成立,测算结果如表2所示。

作者从单独引入股票市场发展、信贷市场发展同高技术行业密集度的交互变量开始,由模型1和模型2可知,当专利申请作为创新的代理变量时,股票市场的发展与创新呈正相关,并在1%的水平上显著为正;而信贷市场的发展与创新呈负相关,并在1%的水平上显著为负。模型3将股票市场发展变量和信贷市场发展变量同时引入,得到β_1和β_2的系数分别为0.038和-0.096,并在1%的水平上显著。股权市场发展水平在75%处的国家与在25%处的国家相比,具有平均高技术密集度(1.067)行业的专利数增加了3.0%(=0.038×1.067×0.749);而信贷市场发展水平在75%处的国家与在25%处的国家相比,具有平均高技术密集度(1.067)行业的专利数下降了6.6%(=-0.096×1.067×0.645)。模型4考察的是一个国家整体金融市场发展对创新的影响,由结果可知,金融市场的发展对创新呈现显著的负向影响,这可能是因为信贷市场对创新的作用更大,导致整体的金融发展对创新产生了负面影响。专利引用、专利原创性、专利普遍性及R&D经费作为创新的代理变量时,金融市场的发展对创新的影响基本同上。

综上所述,股票市场的发展促进了高技术产业的创新,而信贷市场的发展阻碍了高技术产业的创新。因此,假设2成立。

(三)稳健性检验

作者通过国家-行业固定效应、对国家/地区的标准误差进行聚类、使用替代变量、技术层面创新变量等方式对式(1)和式(2)的结果进行稳健性检验。总体来说,作者认为金融市场的发展与创新的相关性具有较强的稳定性,但金融发展替代变量(股票市场交易价值/GDP、所有私人信贷/GDP)的检验结果显示金融发展与创新之间的相关性并不强烈。一个可能的原因是该替代变量有其自身的局限性。例如,Levine和Zervos(1998)指出股票市场交易价值可能包含市场对未来增长的预期,这导致股票市场发展与经济增长之间的虚假关联。此外,银行在信贷市场中扮演着比其他债权人更重要的角色。因此,使用包括所有债权人的资金来衡量信贷市场发展可能会低估其对创新的影响。

结语

本文发表于国际顶尖金融学术期刊之一的Journal of Financial Economics,在金融发展与创新的因果效应研究领域提出了新的见解。作者利用1976-2006年间32个国家的金融及创新数据,采用固定效应模型,并通过大量的稳健性检验,确定了股票市场和信贷市场发展影响创新的经济机制。结果表明,更加依赖外部融资和高技术密集型产业的行业在股票市场发展较好的国家表现出更高的创新水平,而信贷市场的发展似乎阻碍了具有这些特征的行业的创新。

推文作者:吴晓琳,哈尔滨工程大学经济管理学院

Abstract

We examine how financial market development affects technological innovation. Using a large data set that includes 32 developed and emerging countries and a fixed effects identification strategy, we identify economic mechanisms through which the development of equity markets and credit markets affects technological innovation. We show that industries that are more dependent on external finance and that are more high-tech intensive exhibit a disproportionally higher innovation level in countries with better developed equity markets. However, the development of credit markets appears to discourage innovation in industries with these characteristics. Our paper provides new insights into the real effects of financial market development on the economy.

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号