阅读:0

听报道

推文人 | 夏梦丽 许文立

原文出处:Manthos Delis, Kathrin de Greiff, Steven Ongena,27 May 2018,The carbon bubble and the pricing of bank loans,

2015年巴黎气候协议将全球温度上升限制在2℃以内(和工业化之前的水平相比),这要求在未来几十年内大幅减少CO2排放,并且在下个世纪实现温室气体(GHG)零排放。碳排放总量的限制将导致化石燃料企业无法使用大部分储备资产,进而使得大量储备成为“搁浅资产”(Carbon Tracker Initiative 2011, 2013, McGlade and Ekins 2015)。无法使用的化石燃料会给企业带来巨大的财务风险,尽管如此,化石燃料企业仍旧大量投资寻找和发展新能源储备(Carbon Tracker Initiative 2013)。持续的投资加上现存的大量搁浅资产表明,金融市场忽略了化石燃料储备变为“搁浅”资产的可能性,于是导致了“碳泡沫”即化石燃料企业价值被高估。

部分文献(Weyzig et al. 2014, Schoenmaker et al. 2015, Batten et al. 2016)讨论了碳泡沫对金融稳定性的潜在影响,并越来越多的被监管者提上日程(Bank of England 2015, Carney 2015, ESRB 2016)。但是,没有证明表明投资者是否会,以及在多大程度上会对不可燃烧碳的风险进行定价。还有部分文献研究了股票市场,发现气候/技术类新闻对化石燃料企业的异常收益影响不大(Batten et al. 2016, Byrd and Cooperman 2016)。这可能是由于投资者很难评估未来气候政策的可信度及其对碳密集部门的影响,也可能是因为投资者认为气候政策没有影响,或者已经对搁浅化石燃料的气候相关风险进行了定价(Batten et al. 2016, Byrd and Cooperman 2016)。然而,气候政策风险对金融产品定价影响的研究却十分有限。

企业贷款市场中存在“碳泡沫”吗?

在最近的一篇论文中,我么使用了企业贷款市场数据,首次提供了气候政策风险定价的证据(Delis et al. 2018)。碳密集部门主要是债务融资,这意味着搁浅的化石燃料很容易蔓延至银行部门。这自然产生一个问题,即银行在向化石燃料企业发放或延长贷款时,是否会考虑化石燃料储备变为搁浅资产的风险。事实上,这意味着如果银行在企业贷款定价方面考虑气候政策风险,那么信贷市场就不会存在碳泡沫。

理想情况下,我们阐释气候政策风险的主要解释变量是化石燃料企业的搁浅资产数量。然而,这种精确估计不可得。理论上,化石燃料储备的贬值可能是由于监管政策的变化、技术或碳价格。气候政策直接涉及环境法规(如污染产出和投入)以及替代技术的发展(如对仪器补贴)。因此,在气候政策较严格的国家,其化石燃料储备搁浅的可能性越高。所以,我们通过气候政策风险的严格程度,即一个国家在气候变化政策方面是否有大作为,来代替搁浅的化石燃料储备。一家拥有化石燃料勘探权的企业,在气候政策严格的国家中,其储备变为搁浅资产的可能性比在气候政策宽松的国家更高。

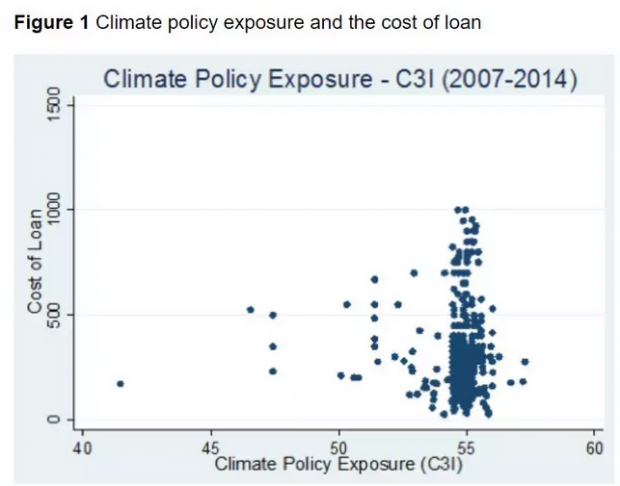

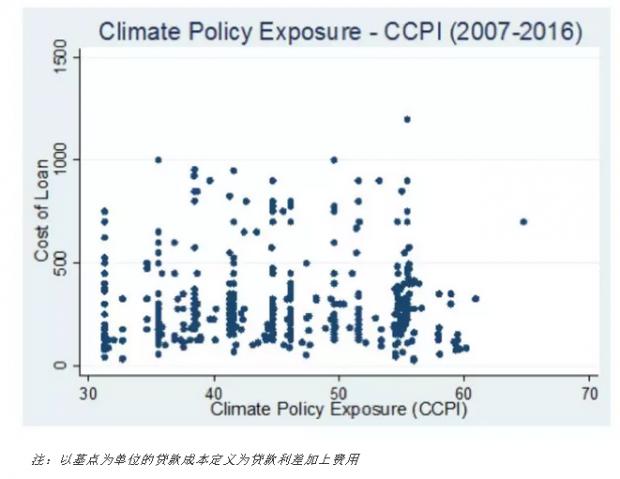

这意味着我们需要各国企业化石燃料储备总量的信息。由于这些数据在传统数据库中不易获得,我们手动地从企业年度报告中搜集了这些数据。一些企业甚至在多个国家拥有化石燃料储备,所以我们为每家企业、每个国家以及每个年度构建了相应的储备度量指标。最终,我们从相关储备资产中,利用Bernauer和Böhmelt(2013)的气候变化合作指数(C3I)和Germanwatch的气候变化政策指数(CCPI),生成了气候政策风险的企业年度测量值。这些国家年度指数分别适用于1996—2014年和2007—2017年,反映了环境政策的严格性以及由此产生的风险。

我们的基准分析比较了化石燃料企业和非化石燃料企业的贷款价格以及基于气候政策风险的化石燃料企业的贷款价格。我们通过加入控制变量和固定效应来增强模型的有效性(如贷款类型和目的,银行*年份,企业的国家固定效应)。随着近年来相关环境政策的实施,我们的分析范围覆盖了2007—2016。通过对比化石燃料企业和非化石燃料企业基于气候政策风险的贷款条约,我们进一步发现了2015年前后企业之间贷款价格存在差异。随着巴黎气候协定以及碳泡沫的讨论越来越密集,2015年便成为研究的一个转折点。

结果:2015年之前没有气候风险定价,2015年之后有部分风险定价

我们从2007—2016年全部样本中得出的结论是企业贷款市场存在碳泡沫。

没有证据表明银行大幅度增加化石燃料企业的贷款利差。

化石燃料企业的贷款费用增加,但是结果并不显著也不稳健。

观察2015年之后的时期发现,银行向具有较高气候政策风险的化石燃料企业增加贷款利差。但经济学意义非常小:气候政策风险每增加一个标准差,2015年之后的较高风险的化石燃料企业比2015年之前较低风险的化石燃料企业以及非化石燃料企业在AISD上高出2个基点。

为了量化这种影响,增加2个基点意味着贷款总成本平均增加1900万美元以及到期(4年)约20万美元。然后,我们搜集了化石燃料储备的美元价值数据发现,样本中平均每家化石燃料企业持有约46.79亿美元的储备。所以,我们在2015年之后确定的贷款成本的增加并不能涵盖搁浅资产的潜在损失。

通过使用化石燃料储备的实际值而不是化石燃料和非化石燃料企业之间简单的平均差异进一步分析。我们仍旧使用二分法(2015年前后)分析,结果发现气候政策风险每增加一个标准差,通过总固定资产衡量的平均储备规模方面,化石燃料比非化石燃料企业在AISD上高16个基点。这意味着平均借贷总成本增加了150万美元。这种额外的借贷成本表示银行意识到气候政策问题并在2015年后开始对相关风险进行定价。

我们还记录了2015年之后,气候政策风险对化石燃料企业贷款到期的直接负面影响。进一步地,当气候政策变得更加严格时,我们显示化石燃料比非化石燃料企业倾向于获得较高的贷款。即使贷款数量相应的增加在经济上很小,但我们的发现符合替代效应,因为从“失去”股权融资转向银行信贷的气候政策风险更高。最后,当气候风险增加时,我们发现“绿色银行”对化石燃料企业的贷款定价更高一些(如,参与联合国环境规划署金融倡议的银行)。

参考文献

[1] Bank of England (2015), The Impact of Climate Change on the UK Insurance Sector, A Climate Change Adaptation Report by the Prudential Regulation Authority.

[2] Batten, S, R Sowerbutts, and M Tanaka (2016). “Let’s Talk About the Weather: The Impact of Climate Change on Central Banks”, Staff Report Paper No. 603, Bank of England.

[3] Bernauer, T and T Böhmelt (2013), “National Climate Policies in International Comparison: The Climate Change Cooperation Index”, Environmental Science & Policy 25: 196–206.

[4] Burck, J, L Hermwille, and C Bals (2016), “CCPI Background and Methodology”, Germanwatch and Climate Action Network Europe.

[5] Byrd, J and E S Cooperman (2016), “Ecological Limits, Technology and Stranded Coal Reserve Assets”, Working paper.

[6] Carbon Tracker Initiative (2011), Unburnable Carbon –Are the World’s Financial Markets Carrying a Carbon Bubble?, Technical report.

[7] Carbon Tracker Initiative (2013) Unburnable Carbon 2013: Wasted Capital and Stranded Assets, Technical report.

[8] Carney, M (2015), “Breaking the Tragedy of the Horizon – Climate Change and Financial Stability”, Speech at Lloyd’s of London, 29 September.

[9] Delis, M D, K de Greiff and S Ongena (2018), “Being Stranded on the Carbon Bubble? Climate Policy Risk and the Pricing of Bank Loans”, CEPR Discussion Paper No. 12928.

[10] Delis, M, I Hasan, and S Ongena (2017), “Democracy and Credit: 'Democracy Doesn't Come Cheap' But at Least Credit to Its Corporations Will Be”, Swiss Finance Institute Research Paper No. 17-14.

[11] ESRB (2016), Too Late, Too Sudden: Transition to a Low-Carbon Economy and Systemic Risk, Reports of the Advisory Scientific Committee No 6, ESRB Advisory Scientific Committee.

[12] McGlade, C and P Ekins (2015), “The Geographical Distribution of Fossil Fuels Unused When Limiting Global Warming to 2 °C”, Nature 517: 187–190.

[13] Schoenmaker, D, R van Tilburg, and H Wijffels (2015), “What Role for Financial Supervisors in Addressing Systemic Environmental Risks?” Sustainable Finance Lab working paper.

[14] Weyzig, F, B Kuepper, J W van Gelder, and R van Tilburg (2014), The Price of Doing Too Little Too Late; The Impact of the Carbon Bubble on the EU Financial System, Green New Deal Series volume 11, The Greens/EFA Group – European Parliament.

Abstract

由于化石燃料企业价值被高估,所以忽略化石燃料储备陷入“搁浅”的可能性,将导致“碳泡沫”。本文研究了银行是否会对化石燃料企业的气候政策风险经济评估。2015年以前,银行似乎不会这么做。但2015年以后,风险在一定程度上被银行定价了,尤其是拥有较多化石燃料储备的企业。

版权申明:最终解释权归原作者和VOXEU所有。

夏梦丽,安徽大学经济学院,(环境政策、财政政策与微观计量)

许文立,安徽大学经济学院,(环境政策、宏观调控政策与DSGE)

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号