图片来源:GPT-4

原文信息:

Lerner, J., Liu, J., Moscona, J., & Yang, D. Y. (2024). Appropriate entrepreneurship? The rise of China and the developing world (No. w32193). National Bureau of Economic Research. (10.3386/w32193)

原文链接:

01

引言

时代发展的大背景

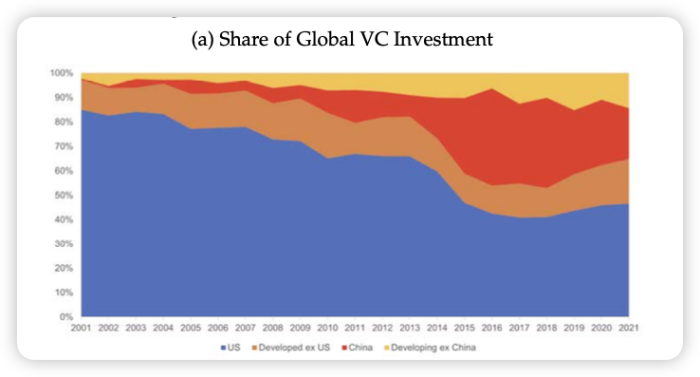

随着全球经济一体化的深化和信息技术的飞速发展,全球创新与创业活动逐渐呈现出高度集中的态势。传统上,全球技术创新和创业活动主要集中在少数高收入国家,尤其是美国。这种集中现象导致全球各国在收入和生产率上的显著差异。技术扩散缓慢或缺乏被认为是造成这些差异的主要原因之一。然而,近年来,新兴经济体的崛起,特别是中国的快速发展,对全球技术转移和创新中心的地理分布产生了重要影响。中国在过去几十年间经历了前所未有的经济增长和技术进步,逐渐成为全球创新和创业活动的新中心。特别是在风险投资(VC)领域,中国的崛起尤为显著。从2001年到2019年,美国在全球风险投资中的份额从88%下降到42%,而中国的份额则从几乎为零跃升至38%。这种变化不仅重新定义了全球风险投资的格局,也对其他新兴市场的创业活动产生了深远影响。传统上,美国的成功企业一直是全球模仿的模板,但随着中国企业的兴起,越来越多的新兴市场开始效仿中国的商业模式。

Research Gap

尽管已有大量文献探讨了国际技术扩散和创业活动,但大多数研究集中于发达国家,尤其是美国的创新和创业对全球的影响。相较之下,关于新兴经济体,特别是中国的崛起如何影响其他发展中国家的研究相对较少。现有研究多关注于高收入国家的技术和商业模式在全球的适用性,而缺乏对新兴市场本地化创新及其适应性的系统研究。因此,需要深入探讨中国作为新兴创新中心崛起后,对其他新兴市场技术扩散和创业活动的具体影响机制。

本文的主要贡献

本文通过详实的数据和实证分析,揭示了中国风险投资和高增长创业活动的快速崛起对其他新兴市场的推动作用。本研究旨在填补这一研究空白,主要贡献可以概括为以下几点:

(1)首先,本文展示了随着中国风险投资行业的重要性增加,其他新兴市场的创业活动显著增加,特别是在中国公司主导的行业。

(2)其次,本文分析了这一现象背后的机制,发现当地投资者和新创企业更倾向于模仿中国成功企业的商业模式。

(3)最后,本文探讨了这一扩散对新兴市场更广泛的经济影响,包括连续创业、跨行业溢出效应、创新活动增加以及社会经济福祉的提升。

总体而言,本文的研究表明,发展中国家从中国率先发展的“适宜”技术和商业模式中受益良多,从而挑战了仅由富裕国家引领创新可能限制全球创业活动的传统观点。

02

特征事实

2.1 中国风险投资的起飞

中国的风险投资在过去几十年中经历了显著增长。2001年,中国仅占全球风险投资的0.27%,但到2013年,这一比例增长至4.39%。从2014年至2021年,中国捕获了全球22.01%的风险投资,总金额达到630.4亿美元。这一增长由多种因素驱动,包括海外归国的中国企业家和投资者、全球投资者提供的资本和专业知识以及政府的有利政策(如建立强大的公开市场)。此外,中国风险投资支持的企业在技术和商业模式上取得了重大创新,不仅仅是复制他国的模式。例如,社交电商和无人机领域的创新结合了现有技术,并以更低的成本实现高质量。

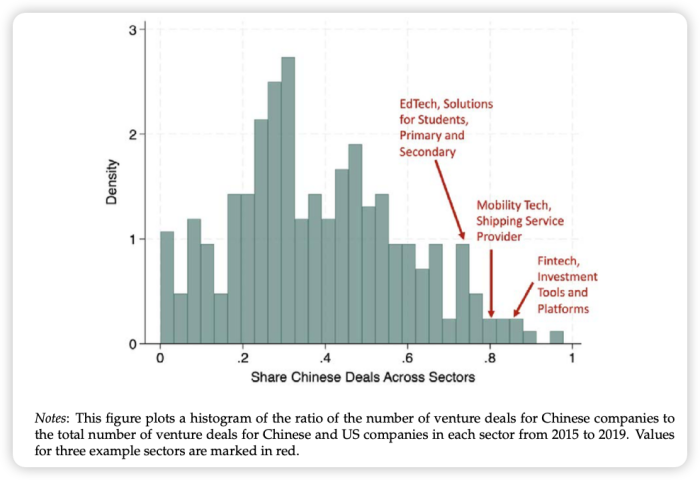

2.2 行业基准和中国的扩散影响

中国在教育技术和其他关键领域的风险投资激增,对全球新兴市场的创业活动产生了显著影响。以教育技术领域为例,2017年至2021年期间,中国的猿辅导和作业帮这两家领先企业共获得了11轮,总额达72.7亿美元的风险投资。此期间全球教育技术领域的风险投资显著增加,尤其是在基础教育和中等教育方面。受到中国企业成功模式的影响,印度的Byju自2020年起迅速崛起,2021年筹集了超过10亿美元。这一现象表明,中国在该领域的成功不仅推动了本土市场的发展,也通过提供可借鉴的模式,促进了其他新兴市场的创业活动和经济增长。

除了教育技术领域,中国在其他关键领域的成功同样对全球新兴市场产生了深远影响。社交电商和最后一公里配送是两个显著的例子。社交电商在食品支出高和最后一公里配送物流复杂的地区特别受欢迎,起源于中国的这种商业模式随后在其他发展中国家广泛推广。巴西的Favo创始人在2019年到中国考察后,决定在巴西建立类似的平台。同样,印尼的J&T Express的创始人因在中国电子公司担任国家经理期间获得的经验而受到启发,成立了自己的配送公司。这些案例表明,中国企业在应对复杂的物流和快速变化的监管环境方面积累了宝贵的经验,并成为其他新兴市场的模范,从而进一步推动了全球范围内的创业和经济发展。

03

数据

本文研究所使用的数据来源和处理方法,主要包括以下几个方面:

1.全球风险投资交易数据

o 本文的主要数据来源于PitchBook数据库,该数据库是风险资本投资的主要数据库之一,覆盖全球范围内的投资活动。数据收集来源包括基金和投资组合公司的联系、新闻报道和监管文件 。

o 数据涵盖了2000年至2019年间的风险投资交易,提取了每轮融资的日期、规模、参与者、公司简介、公司所在地、创始人及公司在2022年中期的结果(如上市、被收购、破产等) 。

o 数据集包括来自152个国家的88,267家公司,总共记录了169,505笔风险投资交易。数据显示,美国公司平均在生命周期内获得2.23次风险投资,而中国公司为1.90次,其他新兴市场公司为1.54次。每笔交易的平均金额为1367万美元 。

2.数据验证和一致性检查

o 为确保数据的质量,本文对PitchBook数据进行了验证,特别是与其他两个专注于中国风险投资的商业数据库(Zero2IPO和China Venture Institute)进行了比较。结果显示,PitchBook对中国风险投资活动的覆盖范围大致介于这两个数据库之间 。

3.公司分类

o 公司分类基于PitchBook的“市场地图”分类方案,将公司分为市场、细分市场和子细分市场三个层级。在分析中,定义“子细分市场”为行业分类的基本单元,“市场”为宏观行业分类。PitchBook的分析师手动将26,524家公司分配到这些行业分类中 。

o 使用BERT模型进行细分市场的分类,基于PitchBook数据训练模型,然后预测整个PitchBook追踪的公司,最终将88,267家公司分类为266个行业 。

04

实证方法与结果

(1)实证方法

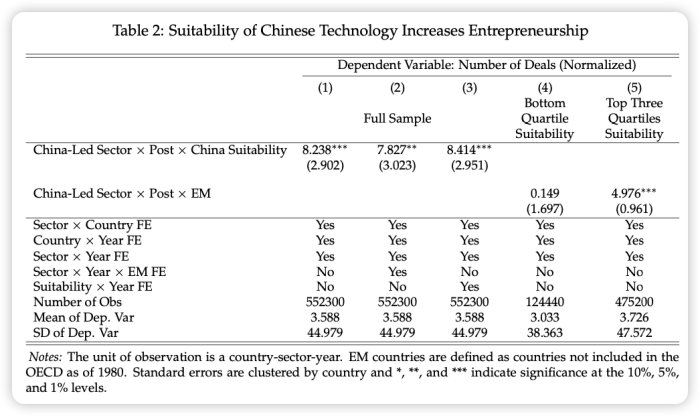

本文的目标是研究中国崛起后创业精神在全球的传播是否是由新企业和新技术在全球市场的适用性所驱动的。基线规格估计了中国崛起在社会经济条件更接近中国的国家-行业对中的不同影响。具体的估计方程如下:

其中,因变量ycst 是国家-行业-年份的交易数量,以该国期前交易总数进行归一化。ChinaLeds 是一个指标,如果 s 的中国交易高于中位数,则该指标等于 1。ChinaSuitability定义为每个国家和宏观部门与中国相同宏观部门的差异。

(2)基准结果

表2的第1-2列中展示了方程2的基线估计结果,β的估计值为正且在统计上显著(p < 0.01)。具体而言,部门特定适应性增加一个标准差,与后期中国主导行业的风险投资增加214%显著相关。在第2列中,添加了双向固定效应和新兴市场指标与按年分行业固定效应的交互项,以全面吸收新兴和发达国家之间投资跨部门分布趋势的差异。β的相似估计表明,结果不仅由中国向欠发达国家的扩散驱动,还由新兴市场内与中国的部门特定相似性驱动。第3-4列回归分析了所有新兴市场的影响,使用新兴市场指标替代适应性度量,并将样本限制为适应性度量低(第3列)和高(第4列)的国家∗部门组。结果表明,中国主导行业增长对新兴市场风险投资的正面影响主要由与中国更相似的国家∗部门组驱动。具体而言,当聚焦于适应性度量前三个四分位数时,该效果比底部四分位数大三十倍以上。这些结果强有力地支持了部门特定适应性在风险投资扩散过程中的重要性。

05

潜在机制分析

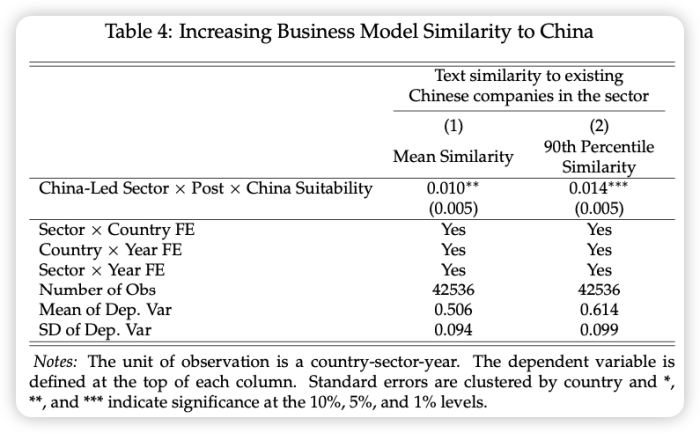

(1)模仿中国企业

在中国企业和技术最“适用”的地方,新兴市场的创业活动增长不成比例。这里的假设是,这种模式不仅由中国主导行业的投资驱动,也由直接适应在中国成功的业务模式所驱动,也即在每个行业内,新兴市场创立的企业是否与之前在中国创立的公司相似。

本文采用自然语言处理(NLP)工具,通过测量同一行业内所有公司之间的业务描述相似度来捕捉对中国公司的模仿。计算了每个行业内所有公司之间的成对相似度。例如,印度的Byju’s与中国的猿辅导在教育技术(EdTech)领域的文本相似度高达80.11%。然而,Byju’s与其他中国公司,如云迪,其相似度仅为28.59%。利用成对相似度测量,计算了每家公司与同一行业中近期成立的中国公司的平均文本相似度和第90百分位数。然后,使用这些相似度作为因变量,估计了方程2的不同版本。

表4的结果显示,中国适应性较高的国家-行业对在后期平均行业内商业模式相似度有所增加(列1)。当关注公司相似度分布的右尾时,估计值更大且更精确(列2)。因此,不仅适应性较高的国家-行业对在中国崛起后有所增长,而且这些行业内的公司与其中国同行在相同行业内变得更加相似。对于给定的社会经济适应性水平,估计结果表明,在中国主导的行业中,企业比在非中国主导的行业中大约增加了0.15个标准差的相似度。

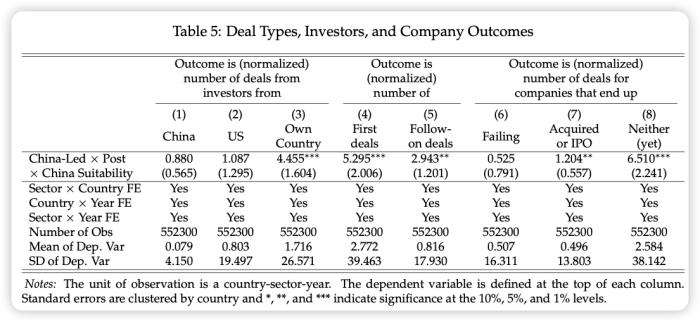

(2)投资者来源与交易类型

本文探讨了创业资金的来源及其对新兴市场的影响,提出了几种可能的情境:资金可能来源于试图在海外复制国内成功的中国公司、本地投资团体或第三国投资者,这些投资者认为中国的商业模式适合本地环境。通过分析表5的第1-3列,研究发现虽然来自中国和美国的投资者对交易数量有积极影响,但对新兴市场投资增长贡献最大的却是本地投资者。这表明,中国风险投资的增长主要促进了新兴市场的本地投资。

在交易类型方面,本文将样本中的交易分为首次交易和后续交易,分析中国风险投资崛起对这两种交易的影响。表5的第4-5列结果显示,尽管中国风险投资对首次交易和后续交易均有影响,但其对首次交易的影响显著更大。这一发现表明,中国的崛起显著促进了新兴市场中新公司的建立,初始融资机会的增加是推动这一结果的重要机制。

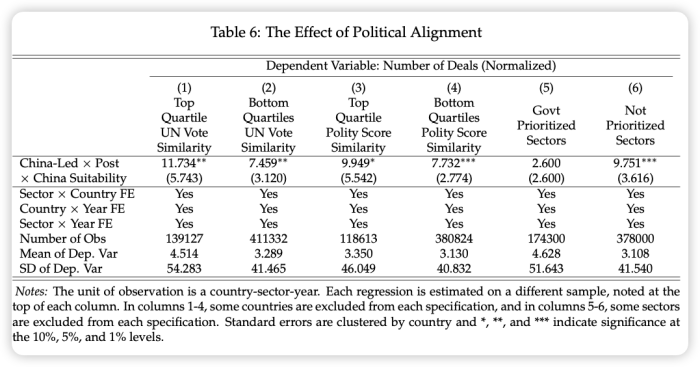

(3)政治因素的影响

政治可能在决定一个国家开发哪些技术以及这些技术如何扩散到全球中起到核心作用。论文开发了两个衡量与国家政治亲近度的代理变量:(i)在联合国决议上的投票相似性,捕捉国家的国际政治立场;(ii)由政体项目(Polity Project)衡量的政治制度相似性,整合了诸如行政权力制衡和选举竞争性等关键特征。

表6的结果显示,在前两列中,基线结果聚焦于联合国投票相似性位于前四分位数的国家(第1列)和后三个四分位数的国家(第2列)。第1列的关注系数较大,表明对盟友的影响更为显著;尽管如此,在第2列中,系数仍然是正的、显著的,并且与基线估计相似。

第3和第4列根据政体评分相似性将样本进行拆分,结果与上述相似。在第5和第6列中,样本按是否为战略行业进行拆分。结果发现,政府优先考虑的行业(第5列)的影响显著较小,而非优先考虑的行业(第6列)的影响则更大。这些发现表明,自上而下的创业活动不太可能导致全球范围内的业务扩散,而在政府参与有限的情况下成长起来的行业对其他新兴市场具有较大的溢出效应。

06

进一步讨论

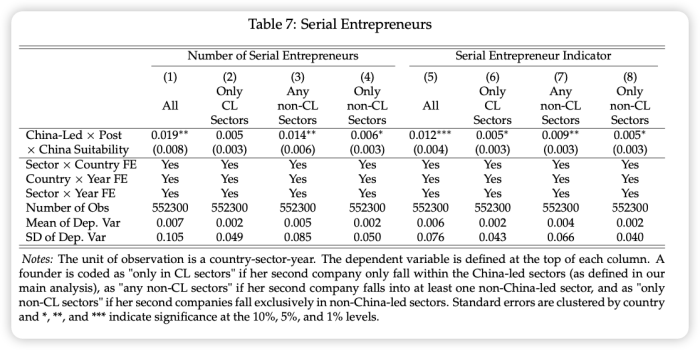

(1)连续创业

研究表明,中国主导的行业增长显著促进了新兴市场中连续创业者的涌现,这些连续创业者通常在后续创业中进入非中国主导的行业,展现出较大的独立性和风险承担能力。具体而言,表7第1列显示,中国的崛起导致其他新兴市场中连续创业者数量的增加,这些创业者进入的行业往往不是由中国主导(第3列和第4列)。相反,进入中国主导行业的连续创业者数量变化不大(第2列)。

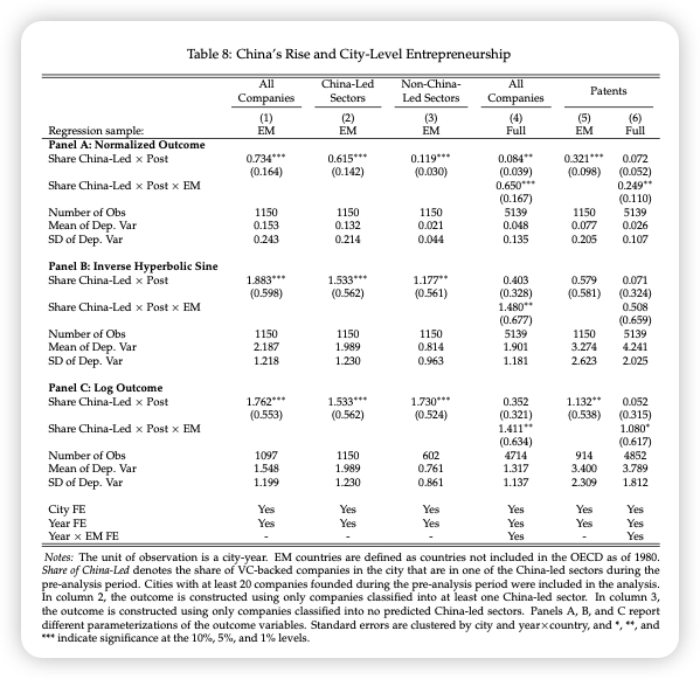

(2)城市层面的影响与地理溢出效应

新兴市场创业活动的增长是否伴随着这些市场中创业和创新集群的形成?表8的分析提供了关键洞见。

首先,在表8第1列中,我们估计新公司的数量,结果显示γ在所有面板中均为正且显著。第2和第3列分别估计了中国主导行业和非中国主导行业公司的增长效果。尽管中国主导行业公司的增长效果更大(第2列),但非中国主导行业公司也显示出正向且统计显著的增长(第3列)。这一发现与前一节的结果一致,表明在具有明确中国前辈企业的行业中涌现的连续创业者扩展到了其他行业。

在第4列中,使用全样本国家调查整体创业活动的正向效果是否在发展中国家更大。结果表明,与发达国家相比,中国风险投资活动对发展中国家的总体创业活动有更大的正向影响。

07

结论

本文研究了新兴研发中心的崛起如何影响全球商业理念和技术的扩散,重点关注中国自2010年以来的创业增长。结果表明,这一增长与全球其他新兴市场商业形成的激增相关,主要由社会经济条件与中国相似的国家-行业对驱动,符合“适宜技术”理论,即新技术在其设计背景相似的环境中最为高效。全球投资的增长带来了成功企业退出、连续创业、专利活动增加和经济福祉提升等广泛影响。本研究是系统评估全球“扩散创新”影响的初步尝试,结果显示,新的创新中心将技术重点转向被现有美国主导体系忽视的应用领域可能带来巨大收益。这一假设不仅适用于中国。例如,随着印度技术投资的增加,印度可能开发适合其他低收入地区的技术,产生超越国界的影响。20世纪巴西农业生产力的显著提升部分归因于针对巴西生态环境的大规模创新投资。巴西与非洲农业研究机构的合作基于这些技术可造福生态条件相似的非洲地区。实现这种“扩散”的关键挑战在于不牺牲当前创新中心的规模经济和良好激励机制,如何充分利用创业活动促进人力和社会资本的发展,这是一个关乎人类增长潜力的万亿级问题。

Abstract

Global innovation and entrepreneurship has traditionally been dominated by a handful of highincome countries, especially the US. This paper investigates the international consequences of the rise of a new hub for innovation, focusing on the dramatic growth of high-potential entrepreneurship and venture capital in China. First, using comprehensive data on global venture activities, we show that as the Chinese venture industry rose in importance, entrepreneurship increased substantially in other emerging markets, particularly in sectors dominated by Chinese companies. Using a broad set of country-level economic indicators, we find that this effect was driven by country-sector pairs most similar to their counterparts in China. Second, turning to mechanisms, we show that the baseline findings are driven by local investors and by new firms that more closely resemble existing Chinese companies. Third, we find that this growth in emerging-market investment had wide-ranging positive consequences, including a rise in serial entrepreneurship, cross-sector spillovers, innovation, and broader measures of socioeconomic well-being. Together, our findings suggest that developing countries benefited from more “appropriate” businesses and technology pioneered by China, and that a system where only rich countries lead in innovation could limit entrepreneurial activity in large parts of the world.

推文作者:蔡河长

声明:推文仅代表文章原作者观点,以及推文作者的评论观点,并不代表香樟经济学术圈公众号平台的观点。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号