图片来源:谷歌图片

原文信息:Fan S, Ge Q, Ho B, et al. Sorry Doesn't Cut It, or Does It? Insights from Stock Market Responses to Corporate Apologies[J]. Journal of Economic Behavior & Organization, 2023, 205: 68-86.

01

引言

子曰:“躬自厚而薄责于人,则远怨矣。”在中国,我们从很小的时候开始,就会接受到这样的教育:要少抱怨别人,多反省自己,这才是君子之行。许多心理学者也认为,会起推卸责任,承认错误并道歉是一种更好的公关策略。然而,在现实的商业世界里,做一个“躬自厚而薄责于人”的君子,真的是一件好事吗?在近期一篇发表于JEBO的论文中,几位作者研究了企业的道歉行为,从一个有趣的角度,分析了商业世界中“君子行为”的后果。他们发现,当企业道歉时,比起承认错误的“强道歉”,推卸责任的“弱道歉”反而会带来更高的收益。

02

数据和研究方法

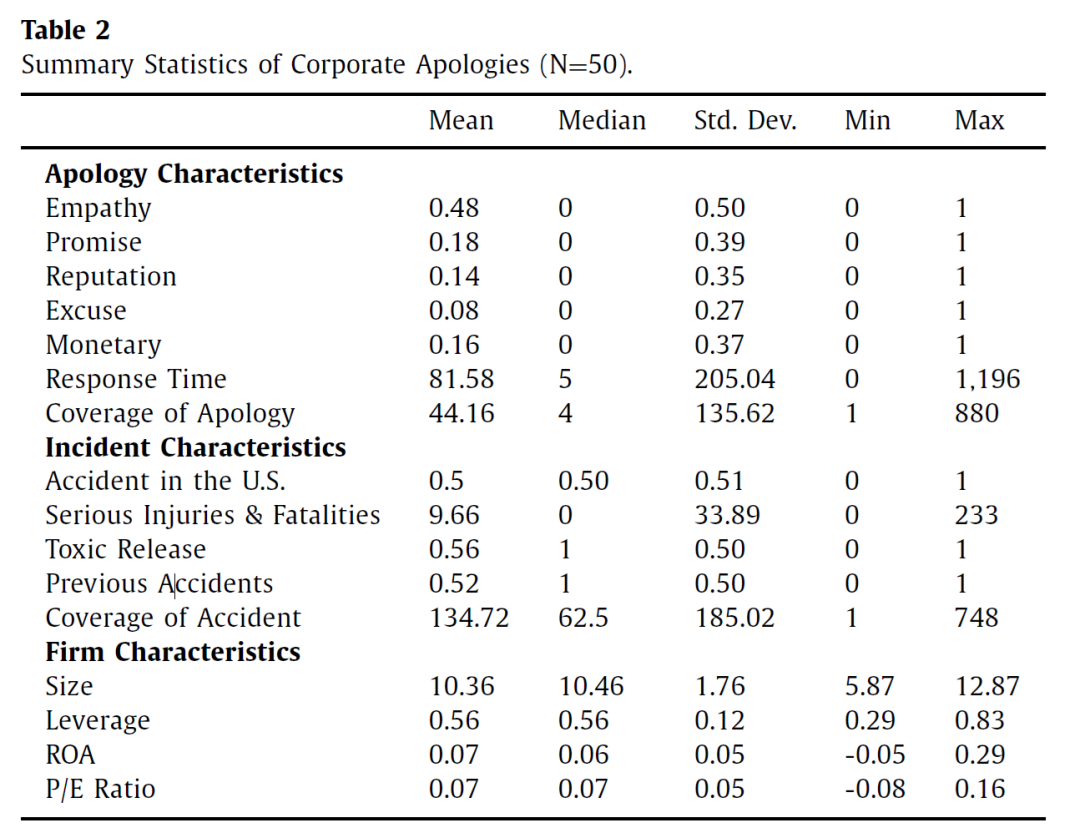

本文使用了化学事故(Chemical Disaster,即和化学品相关的安全事故如石油泄漏)来构建相对外生的企业道歉行为。一般来说,化学事故往往都是由于生产活动的意外所致,因此相对外生,可以用于识别企业道歉行为的后果。本文收集了2985-2017年间一共205次化学事故,其中,49家企业为71次事故道歉,90家企业没有为120次事故做出公开回应,11家企业对14次事故做出了回应但没有公开道歉。这些基础数据在清洗后构成了本文的数据来源。对于企业进行的道歉,本文将之分为五种类型,分别为同情(empathy,对事故的发生表示遗憾和痛心)、承诺(promise,承诺更好的未来表现)、声誉(reputation,承认自己能力的不足)、归因(excuse,将事故原因归咎其它主体)和经济(monetary,涉及货币补偿)。描述性统计如下表所示。

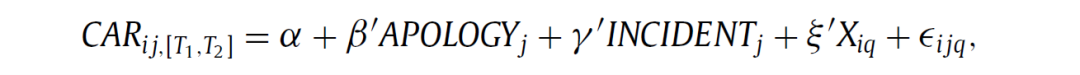

本文利用传统的事件研究法来研究股市对这些企业道歉行为的反应。参考已有文献,估计窗口设置为[-190, -10]和[-275, -20],事件窗口设置为[-2, T2]。此外,本文还进一步利用截面OLS来分析超额收益率和道歉特征/事故特征之间的联系。模型如下式所示:

03

结果

(1)事件研究回归结果

首先,本文利用事件研究法进行了基准回归,结果如下图所示。其中,图(a)结果表明,当化学事故发生后,企业的CAAR在窗口期内显著低于0;而图(b)则类似地分析了企业道歉之后CAAR的变化,并没有发现企业的道歉对于C在窗口期内对CAAR有显著的影响。

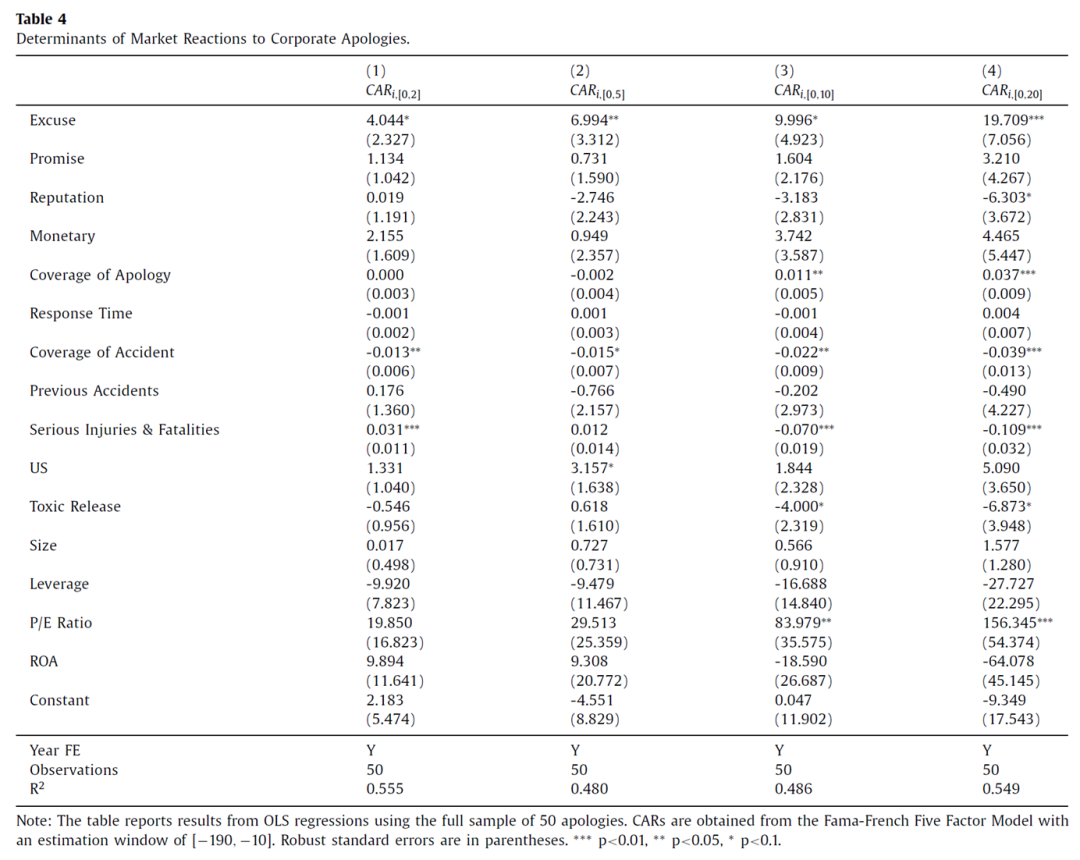

(2)截面回归分析结果

企业的道歉行为具有异质性,例如,有的企业在道歉时仅仅表达“同情”,而有的企业则会“归因”,因此,上面的分析可能会忽视这些异质性效应。在这里,基于一个简单的界面OLS回归,本文探讨了“道歉”这一行为的特征对于CAR的影响,结果如下表所示:以基础的“同情”类道歉作为基准,“归因”类道歉(将事故原因归咎于其它主体)可以带来更高的CAR,尤其是在较长的时间窗口内。与之形成对比的是,“声誉”类道歉(承认自己能力的不足)会使得CAR在显著降低。这些结果表明,对企业而言,当出现事故时,“抱怨他人”比“责怪自己”更能得到资本市场的认可。

(3)其它检验

此外,本文还进行了一系列检验,来排除混淆因素的干扰。

首先,本文考虑了窗口期的影响,在更换窗口期并重复回归后,结果仍然成立。

其次,企业事故发生/道歉发生时的CAR可能和企业的ESG表现存在关联,因此本文也控制了企业的ESG表现,在控制这一混淆因素后,结果也仍然成立。

最后,本文考虑了可预防事故和不可预防事故之间的异质性。结果发现,当事故可预防时,“归因”类道歉对于CAR的效应会减小,而“声誉”和“经济”类道歉的效应则会增强。

04

总结

本文研究了一个有趣的问题,即企业在事故发生后的“道歉”将如何影响企业在资本市场的表现。本文发现,虽然整体上道歉行为对企业的超额回报率没有影响,然而,这种平均效应被道歉行为的异质性所掩盖。当考虑这种异质性后,我们会发现,比起坦然承认错误和不足,如果企业在道歉时将原因归咎于其它主体,则更有可能获得市场的青睐,可谓是“坦白从宽,牢底坐穿,抗拒从严,回家过年”。当然,本文的一些分析也表明,这一结果的出现,可能存在一些更加复杂的机制,例如,当事故是可预防时,这种推卸责任的做法就不一定会被市场所认可。因此,进一步的机制还有赖于我们的挖掘。我们要相信,当犯错时,正确的做法就是坦然承认错误,并努力去改进,而不是一味推卸责任给他人,正如子曾经曰过:“过而不改,是谓过矣”。

推文作者:胡志韧,康奈尔大学SC Johnson商学院/Charles H. Dyson应用经济与管理学院博士研究生,联系方式:。

Abstract

This paper examines the stock market reaction to corporate apologies. We construct a comprehensive database of corporate apologies issued for major chemical disasters between 1985 and 2017. Results from event studies and cross-sectional regressions suggest that 1) on average there is no significant stock market response after a firm apologizes; but when we allow for heterogeneity in the type of apologies, we find that 2) some apologies are associated with significant abnormal returns. In particular, firms that shift the blame to others consistently experience positive abnormal returns, while firms that admit to making mistakes tend to face negative stock market reactions in the longer-term. Greater media coverage for the chemical spill and the apology is associated with a negative and positive stock market response, respectively. Our findings are consistent with a signaling theory of apologies and help shed light on corporate crisis management and understanding of what makes an effective apology.

声明:推文仅代表文章原作者观点,以及推文作者的评论观点,并不代表香樟经济学术圈公众号平台的观点。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号