阅读:0

听报道

推文人 | 周毅

文章来源:Mian, A.R., L. Straub and A. Sufi, Indebted Demand. National Bureau of Economic Research Working Paper Series, 2020. No. 26940.

背景

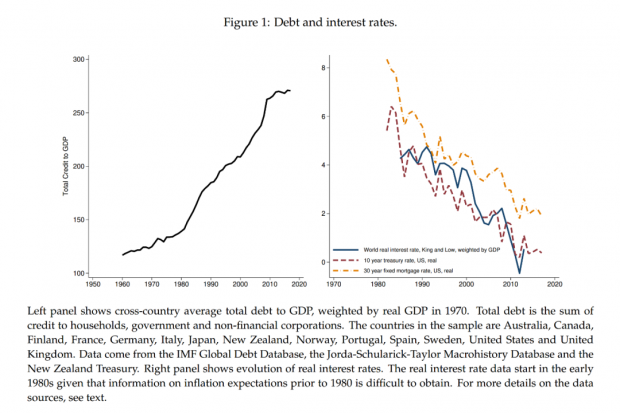

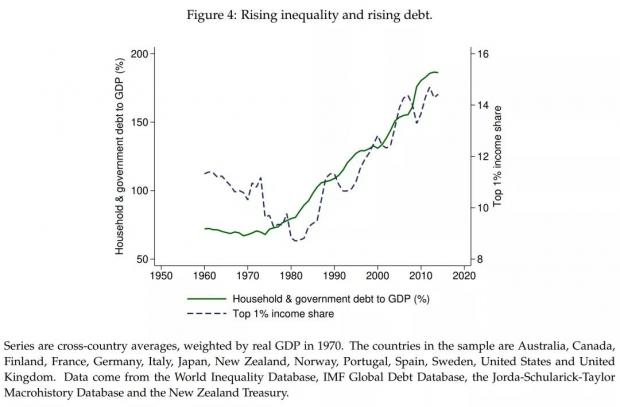

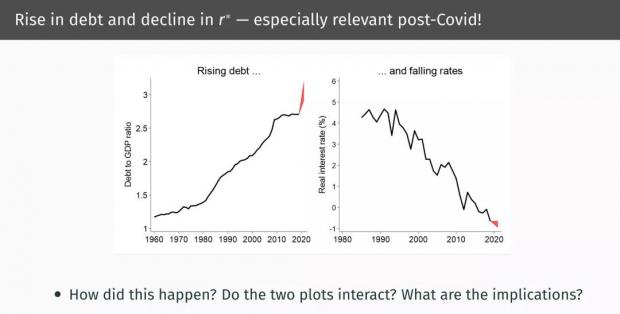

在过去的40年中,不断上升的债务和持续下降的利率成为发达经济体的特征之一。平均实际利率从1980年的6%下降至2019年的0%以下,与此同时,平均债务与GDP的比率几乎翻了一番,从1980年的139%升至到270%以上。

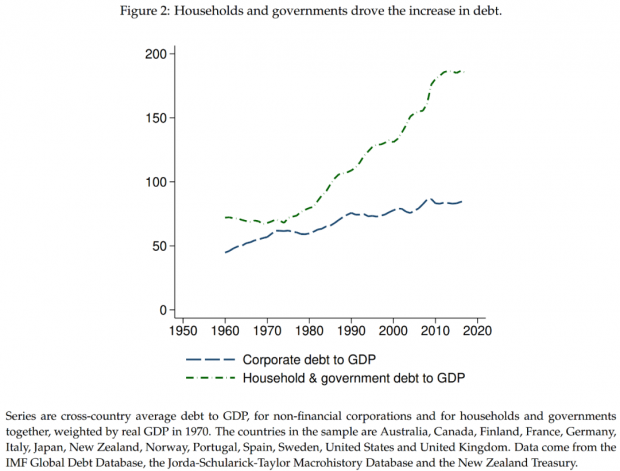

通过分解债务与GDP之比的增长趋势,我们可以发现:发达经济体债务的高速增长主要是由家庭和政府,而不是非金融企业的借贷驱动的,这表明需求端的消费类债务要远远高出供给端。

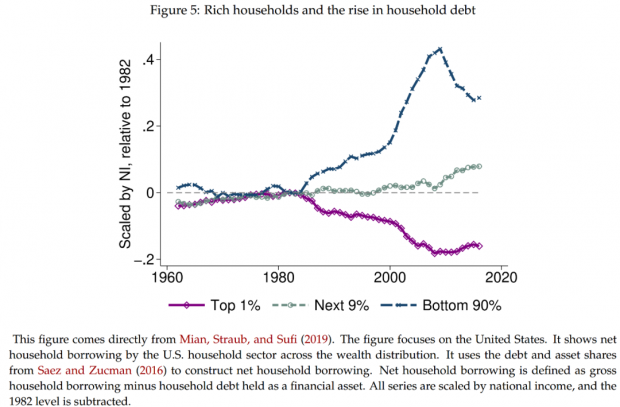

同时,社会总体债务的上升,伴随的却是收入前1%家庭净资产的增加和后90%家庭债务状况的恶化。

这种“怪异”的情况不由得使人深思:高债务水平和低利率的同时存在的现象如何产生?是否应该重新考虑货币政策和财政政策工具?再分配政策是否还有更重要的作用?本文作者通过将异质性的消费储蓄行为引入到两类代理人的禀赋模型中,给出了一个简单而又接近现实的答案:日渐扩大的贫富差距是造成这一切的罪魁祸首。

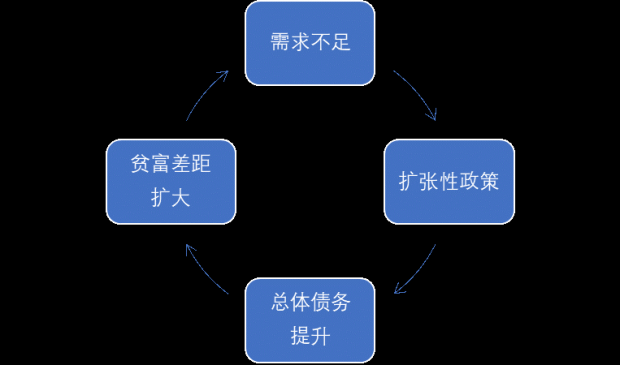

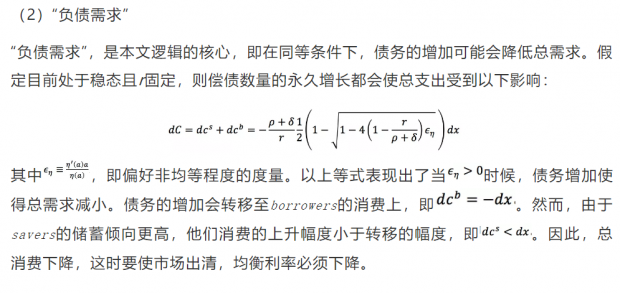

在该模型中,作者通过禀赋区分了Saver和Borrower。为了弥补整个经济体中的投资和消费的不足,政府通常会使用扩张性的货币政策和财政政策来刺激需求,这增加了社会的总体债务。禀赋使得Saver边际投资和消费倾向较低,储蓄倾向较高,最终导致总体利率下跌;而Borrower的边际消费倾向虽然较高,但难以形成有效需求,这会对总需求产生负向影响。为了缓解这一状态,政府只得再次采取宽松政策来刺激经济——整个经济体便陷入了这样一种恶性循环,作者将其称之为“Debt Trap”(债务陷阱)。

传统的刺激政策,例如增加财政赤字,只能在短期奏效,最终还是会将经济体“拉回”至“Debt Trap”中。而只有着重减少收入不平等的结构性政策,可以使得总需求与利率持续增长,走出“Debt Trap”。

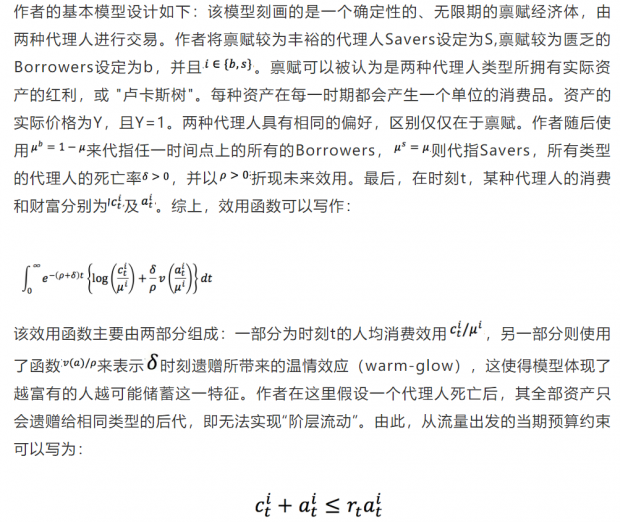

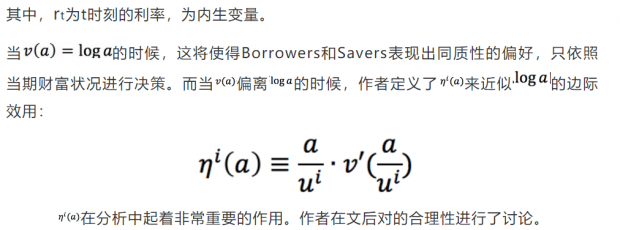

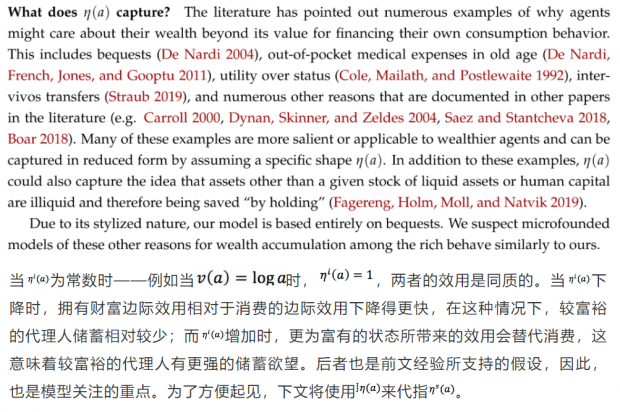

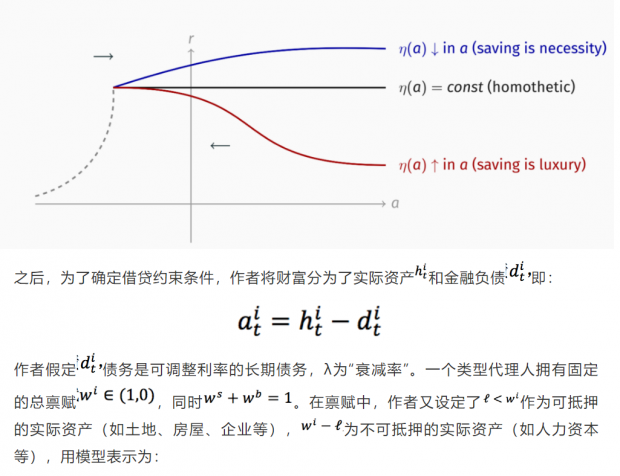

基本模型

均衡状态分析

不平等、金融自由化与“负债需求”

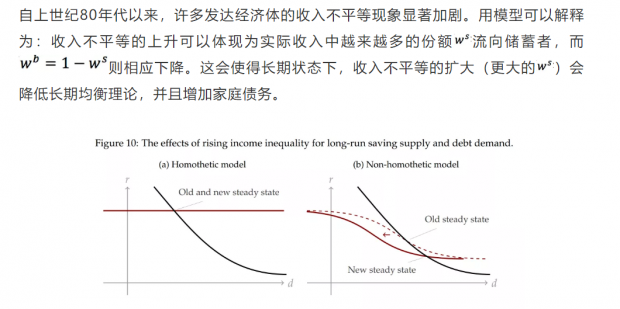

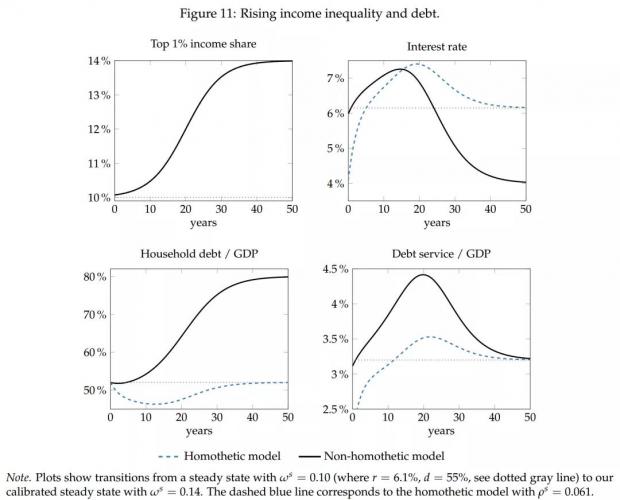

(1)收入不平等的长期影响

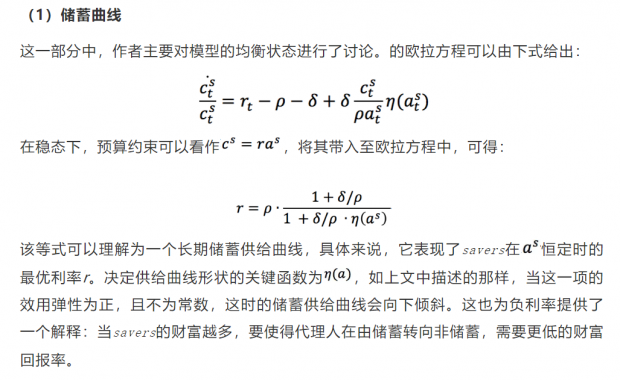

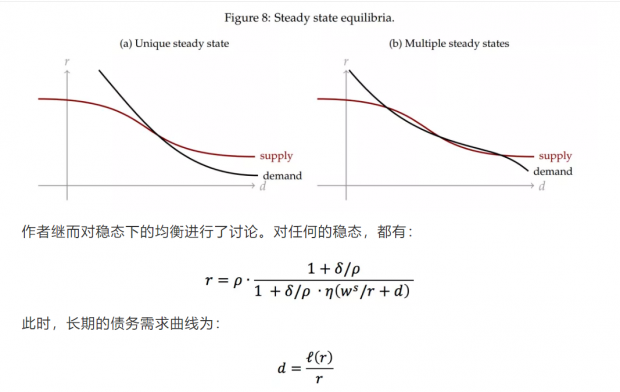

在异质性模型中,savers的储蓄倾向更大,如果他们获得更大的收入份额,总储蓄就会增加,这表现为上图中储蓄供给曲线的向左移动。由于不平等的加剧,均衡利率下降,总债务水平也就相应地提升。因此,异质性模型更有助于理解发达经济体之间不平等的加剧、债务的增加、以及利率下降之间的紧密联系。

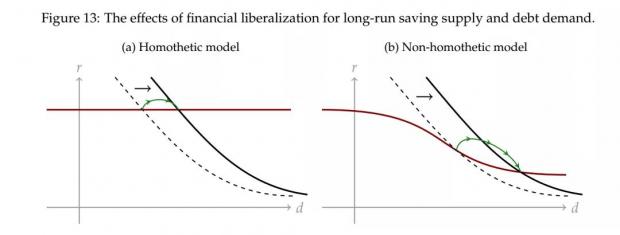

(2)金融自由化的长期影响

金融自由化程度的提升(更大的)降低了长期均衡利率并且增加了家庭债务。如上图所示,在债务的增加最终导致均衡利率的下降,继而再一次增加了债务负担。该模型表明:金融自由化会在短期内给予利率上升的压力,但从长期来看,它最终会使得利率下降。

(3)政策选择

在本文的剩下部分,作者对于货币政策和财政政策的有效性进行了讨论。作者发现扩张性的货币政策与财政政策会在长期中增加社会总债务、降低利率、并使得不平等程度继续扩大。而诸如结构性税收等着眼于重新分配的政策,对于经济体跳出“债务陷阱”,提升长期利率具有重要作用。作者随后将本模型拓展至了其他情况,并且在附录中对本文的部分模型设计进行了证明。受于篇幅所限,对此部分感兴趣的读者可以自行查看。

结语

卡尔·波普尔在其著作《开放世界及其敌人》中写道:古希腊哲学家赫拉克利特在面对“礼崩乐坏”的剧变时,无奈地发出了“人不能两次踏入同一条河流”的感叹。同样的,《凯恩斯传》中也提到,尽管凯恩斯在“大辩论”中占据上风,但面对变幻莫测的未来,他同样也陷入了深深的迷茫。“太阳底下无新事”,如今,新冠疫情进一步打击了处在“三低”状态的全球经济,“我们该何去何从?”这个在人类历史上重复出现了无数次的问题,再次摆在了我们面前。

本文则通过数理模型为解决这种“危机状态”提供了自己的解决方案:减小贫富差距,从而降低全球的债务水平、提升社会总体需求与利率水平,使得全球经济走出恶性循环。最后,值得一提的是,本文作者的另外两篇工作论文Low Interest Rates, Market Power, and Productivity Growth以及The Saving Glut of the Rich从另外两个方向对于本文的研究提供了支持。这些研究或许会对中国经济的长远发展提供启示。

推文作者简介:

周毅,河南师范大学经济学本科在读。主要兴趣方向:政治经济学、宏观经济学。欢迎互动交流:

Abstract

We propose a theory of indebted demand, capturing the idea that large debt burdens by households and governments lower aggregate demand, and thus natural interest rates. At the core of the theory is the simple yet under-appreciated observation that borrowers and savers differ in their marginal propensities to save out of permanent income. Embedding this insight in a two-agent overlapping-generations model, we find that recent trends in income inequality and financial liberalization lead to indebted household demand, pushing down natural interest rates. Moreover, popular expansionary policies—such as accommodative monetary policy and deficit spending—generate a debt-financed short-run boom at the expense of indebted demand in the future. When demand is sufficiently indebted, the economy gets stuck in a debt-driven liquidity trap, or debt trap. Escaping a debt trap requires consideration of less standard macroeconomic policies, such as those focused on redistribution or those reducing the structural sources of high inequality.

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号