阅读:0

听报道

推文人 | 林之阳

原文信息:Rees, Lynn, Nathan Y. Sharp, and Paul A. Wong. "Working on the weekend: Do analysts strategically time the release of their recommendation revisions?." Journal of Corporate Finance 45 (2017): 104-121.

内容概述

资本市场中的信息即时性对市场效率具有重要影响。而卖方分析师在市场中扮演的正是解读和传播市场信息的角色。以往研究表明,卖方分析师有动机及时地发布高质量信息,因为这样做能够提升自己的声誉和在客户面前的地位。为了发布高质量的报告,接触公司管理层、获取更多公司信息对分析师来说非常重要。之前的文献发现,分析师将维持一个积极的管理层关系作为优先工作。本文中,作者考察分析师是否会出于维持与公司管理层的良好关系的考虑而策略性地调整荐股修正的发布时间。作者发现,相比于工作日发布的荐股修正,发布于周末发布的荐股修正中评级下降的荐股修正比例更高。进一步研究表明,有更强动机维持管理层关系的分析师更有可能在周末降低评级。与之相反的是,缺少这种动机的分析师则更有可能在工作日发布评级下降的荐股修正。这与分析师的其他动机一致,比如及时发布信息和获取媒体关注。

假说提出

为了提升声誉和在客户面前的地位,分析师有发布高质量信息的动机。因此,来自公司管理层的信息非常重要,这些信息有利于促进分析师发布高质量的信息。公司管理层是分析师发布盈余预测和股票推荐的重要信息来源。机构投资者也将能否有效接触管理层作为评选明星分析师的一个决定性因素。一项针对分析师的调查(Brown et al., 2015)表明,投资者期望分析师能够有效地接触管理层,若分析师无法接触管理层,投资者对该分析师的分析报告会的需求量受到显著的影响。因此,分析师将与管理层保持联系看作是服务客户的一个关键因素。

对公司管理者而言,分析师发布的信息同样重要。分析师荐股降级会导致股价下跌,由此影响公司管理层的薪酬和升迁。因此,公司管理层也很在意分析师的研究成果。以往研究表明,公司管理层会惩罚发布负面报告的分析师,比如在电话会议中提问机会更少。同时,相应的公司管理层也更少地参加由发布评级降级的分析师所在券商举行的会议。

由此可见,在发布评级降低的荐股修正时,分析师可能会考虑这一荐股修正对双方关系的影响。然而,分析师毕竟不是直接受雇于其关注的公司,考虑到个人声誉,当不得不降低一家公司的荐股评级时,分析师可以通过策略性地调整发布时间缓解评级降低的负面影响。这就是策略性择时假说(strategic timing hypothesis, STH)。以往的研究表明,策略性择时的现象广泛存在于上市公司的信息发布行为中,比如管理者可能会选择非交易日发布坏消息,以降低信息发布对股价的冲击。在分析师的信息发布行为中,作者认为可能也存在类似的现象,考虑到周末时市场对分析师荐股修正的关注度可能更低,作者由此提出了本文的假说:

假说1:相对于在工作日发布荐股修正的分析师,在周末发布荐股修正的分析师更有可能降低评级,而非提升评级。

然而,分析师有动机及时发布预测。分析师面临着及时披露信息的压力,他们需要比同行更早发布信息,因此可能会避免推迟到周末再发布荐股修正。此外,分析师也会从媒体关注度中获益。一些分析师可能会把发布荐股修正看作是获得媒体关注的机会,并且更倾向于在工作日发布荐股修正,此时更容易被媒体注意到。这种偏好在降低评级时可能更为强烈,因为负面的股票评级能够吸引更多的媒体关注。综合来看,即时性和媒体关注为假说1提供了竞争性解释。这两种竞争性解释使分析师是否会倾向于在周末降低荐股评级成为了一个实证问题。

实证研究

作者从I/B/E/S数据库提取了2002年到2010年的分析师荐股数据,删去了分析师对某公司最初的荐股评级,删除了与之前评级水平保持不变的荐股评级,还要求一家公司至少同时被三位分析师关注。公司层面的财务数据和股票收益数据来自Compustat和CSRP。作者将周六、周日以及美国东部时间周五下午四点之后定义为周末。分别计算工作日和周末的评级提升和评级降低的荐股修正比例。删除只在工作日或只在周末发布荐股修正的分析师观测。

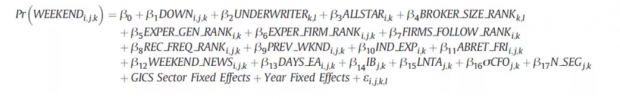

此外,设置回归模型:

被解释变量为WEEKEND,若分析师发布荐股修正的时间在周末,则取值为1,否则为0。DOWN为主要的解释变量,若荐股修正较上一次降低了评级,则取值为1,否则为0。若假说1成立,则β1应显著为正,若竞争性的解释成立,则β1应显著为负。

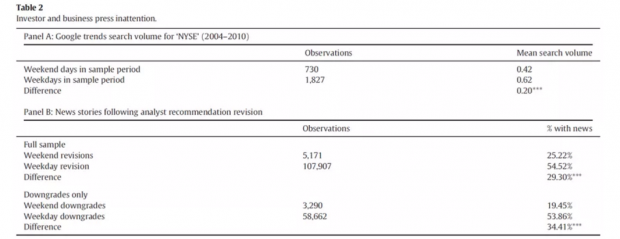

本文希望检验分析师是否为了维护与公司管理层的关系而策略性地选择周末降低荐股评级。这一假说成立的前提条件是投资者和媒体对分析师荐股修正的关注度会在周末下降,故首先检验了这一前提是否成立。作者使用了两个指标度量投资者和媒体关注度。其一是以“NYSE”为搜索关键词的谷歌指数(Google Search Volume Index,GSVI)日度均值。其二为在荐股修正发布当日或发布后第一个交易日刊发的新闻报导数量,若这些新闻引用了荐股修正,则认定其为相关报导。作者对这两个指标在工作日和周末的差异进行了检验(原文表2),发现周末的谷歌指数和新闻数量显著低于工作日期间,表明周末的投资者和媒体的关注度更低。此外,作者发现发布于周末的荐股修正的市场反应也更弱,周末降低荐股评级带来的股价不利变动的程度小于工作日降低荐股评级。总之,投资者和媒体在周末对荐股修正的关注度更低,由此导致的市场反应也更小,存在分析师对信息发布进行策略性择时的可能性。

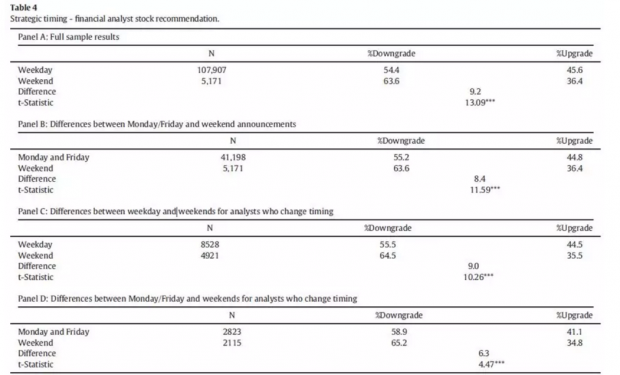

在此基础上对假说1进行检验。原文表4首先进行了一个单因素检验。Panel A是基于全样本的考察,发布于工作日的荐股修正中有54.4%为评级降低,发布于周末的荐股修正中,这一比例上升至63.6%。Panel B 将工作日的定义范围缩小至周一和周五。Panel C将只在工作日或周末发布荐股修正的分析师删去。Panel D则只关注同时在周末和工作日(限定为周一或周五)发布过荐股修正的分析师。在这些样本中,发布于周末的降低评级的荐股报告占比均显著高于工作日,初步证明了假说1。

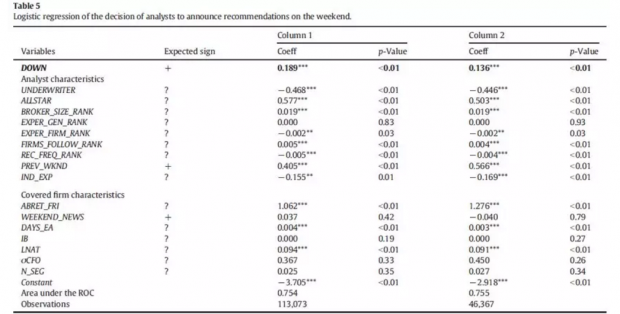

为了控制单因素检验中可能存在的其他影响因素,利用Logit模型进行系数估计,估计结果报告于原文表5。列1报告了基于全样本的系数估计结果,列2则将工作日限定为周一和周五。在这两个样本中,DOWN的系数均显著为正,表明分析师更有可能在周末发布降低评级的荐股修正,支持了假说1。

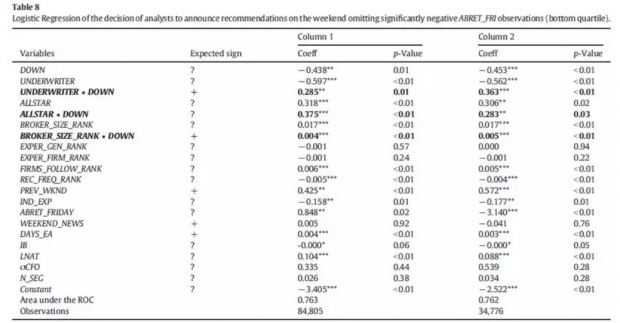

接着,检验分析师动机是如何影响其策略性地择时发布降低评级的荐股修正。作者认为,受雇于有承销业务的券商、明星分析师身份和大券商会导致分析师有更强的动机与公司管理层维持积极的关系。于是,作者在回归模型中加入了对应的交乘项考察分析师动机的作用。原文表8报告了系数估计的结果,三个交乘项的系数均显著为正,表明所在券商的承销业务、明星分析师身份和更大的券商规模会促使分析师更多地选择在周末降低荐股评级。值得注意的是,在加入考察分析师动机的交乘项后,DOWN的系数由显著为正转为显著为负,这与竞争性解释相符。由此可见,对于维持管理层关系压力更低的分析师而言,他们更看重发布信息的即时性,从而更多地选择在工作日发布降低评级的荐股修正,争取更多的媒体关注。

最后,作者讨论了不同时间段降低评级对分析师与公司管理层关系的影响。文章以分析师是否被允许在公司年度财报电话会议中提问作为分析师与管理层关系的度量。作者发现,在周末降低荐股评级的分析师中,41.7%的分析师获得了提问机会,而在工作日发布评级降低的荐股修正的分析师中,获得提问机会的分析师仅有34.4%。这一差异在0.01的显著性水平上显著,表明策略性地在周末降低荐股评级的分析师能够更好地接触公司管理层。

总结与评论

本文讨论了分析师发布盈余修正过程中的策略性择时现象。作者发现,分析师更有可能在市场关注度更低的周末发布评级降低的盈余修正。对于那些有更强动机维持与管理层关系的分析师而言,策略性择时的现象更为明显,而策略性择时也确实为这些分析师带来了更多与管理层接触的机会。

总体而言,本文关注的话题是一个典型的“小”题目,研究思路和实证设计也比较简单。但本文的可取之处也正在于此,作者将一个很浅的话题做得相对深入,仅用简单的实证模型实现了逻辑自洽。在实证研究中,作者首先对假设成立的前提条件进行了检验,证明市场关注度确实在周末更弱。在此基础上,提供了分析师策略性择时发布荐股修正的证据。最后对分析师周末降低荐股评级的动机进行了讨论,同时也说明了动机较弱的分析师更看重信息发布的即时性,在为文章假说提供证据的同时也说明了竞争性解释的合理性。

至于如何正确地说客户“坏话”呢,若既要保持职业操守又要保护职业前景,就必须在“说坏话”的时候尽量为客户消除负面影响。这篇论文给出的解决办法是:在外界关注度低的时候悄悄说。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号