阅读:0

听报道

推文人 | 朱敏龄

原文信息:Anzoategui D, Comin D, Gertler M, et al. Endogenous technology adoption and R&D as sources of business cycle persistence[J]. American Economic Journal: Macroeconomics, 2019, 11(3).

引言

经济危机发生后为啥复苏这么缓慢?本文从内生的技术采用和R&D投入回答了这一问题。

经济或金融危机发生后,有一个一般性的现象是生产率持续下降,而关于生产率下降的原因有两种可能的解释:坏运气假设与内生反应假设。坏运气假设将经济缓慢复苏归因于外生的TFP突然下降、劳动参与率降低,jisnhFernald(2015)和Fernald等人(2017)也验证了这一假设,但正如他们自己强调的那样,生产率的下降一般在经济大衰退之前就开始了,除非是一直运气不好,不然也早该复苏了。

另一个就是内生反应假设,指的是经济危机发生后的生产率下降是对危机的内生反应,而这种内生反应具有持续和放大的效果,从而造成了经济的缓慢复苏。有几种不同的理论讨论生产率下降是否是对危机的内生反应,本文想要验证的是两种提高生产率的投资:(1)对研发创造新技术的投资;(2)对传播新技术的投资,在经济危机发生后内生性地减少是否导致危机发生的机制。

本文在一个标准DSGE模型的基础上加入了上述内生TFP机制,考虑了技术开发和技术采用的成本,并将其作为解释金融危机后经济复苏缓慢的两个重要原因。研究结果表明,在经济大萧条开始后,生产率下降不仅仅是运气不好,而是经济衰退的另一个不幸副产品。内生TFP机制对经济衰退的反应放缓了经济复苏的脚步,同时本文也验证了导致大多数衰退的流动性需求冲击,在经济衰退期间的持续,也影响了经济的复苏。

模型设定

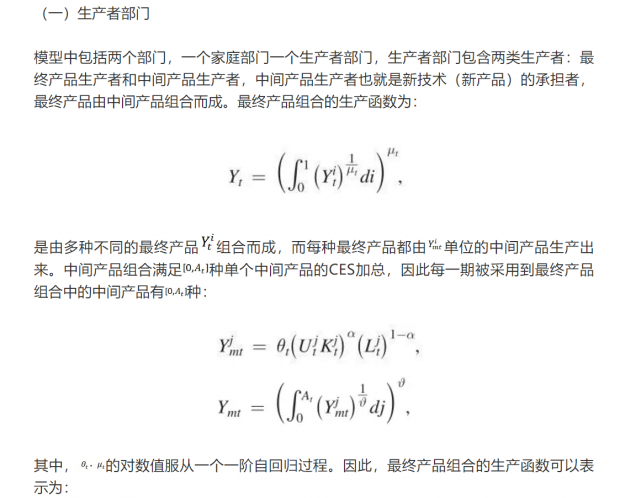

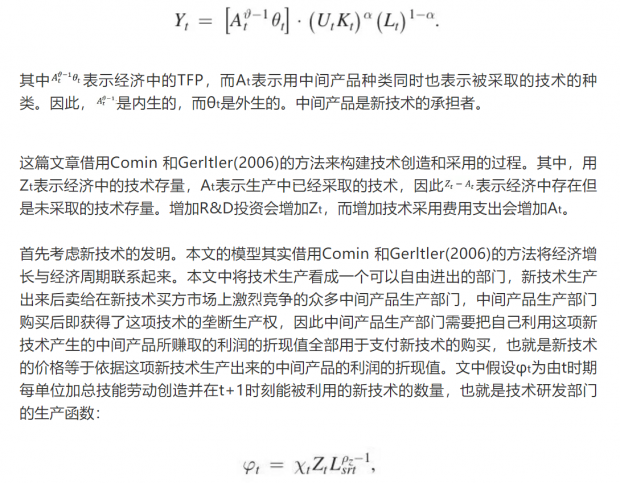

本文的模型构建在一个标准的DSGE模型上,唯一的不同之处是在模型中加入了取决于两个内生变量(R&D投入产生的新技术创造和这些新技术被采取的速度)的TFP,被称为内生TFP机制。因此,我们主要关注模型中怎样构建内生TFP机制。

本文同时考虑家庭部门,也就将金融危机发生期间的需求因素引入模型。当金融危机导致需求变动时,会传导到供给部门,影响供给部门的投资,从而来解释金融危机引起的需求收缩如何导致生产率的持续下降。

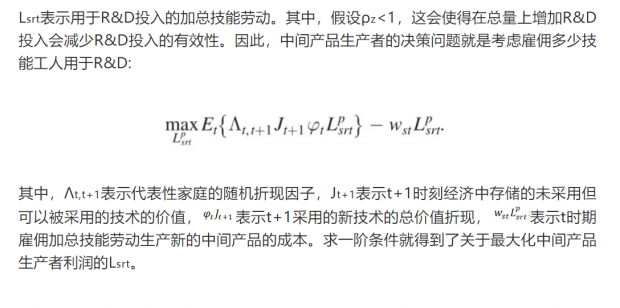

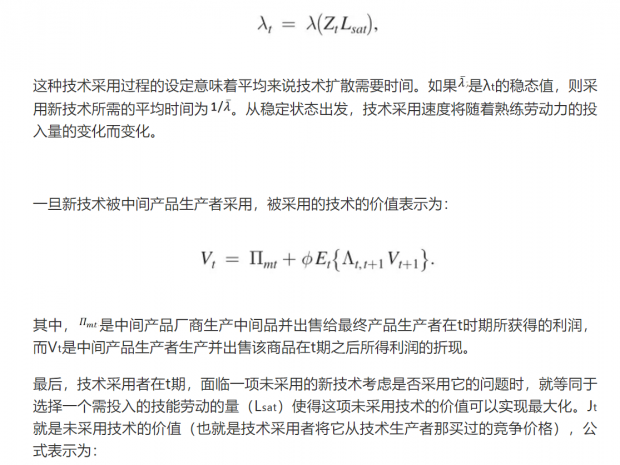

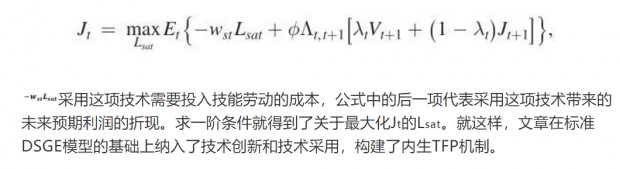

其次,再考虑新技术的采用。新技术被创造出来到被垄断竞争的中间产品生产者采用需要一定的资金成本和时间成本。时间成本是指新技术从产生出来到被采用需要经过一定的时间,资金成本是指新技术的采用需要投入技能劳动。新技术的采用部门是中间产品部门,其被采用的频率具有顺周期性。文章假设任何一个时期,新技术被中间产品生产者采用并成功使用的概率为λt:

(二)家庭部门

文章中加入了代表性家庭部门。代表性家庭以资本和无风险债券的形式进行储蓄。它向中间产品公司出借资本。同样,与在工资刚性的DSGE模型中一样,家庭是一个具有垄断竞争力的不同类型劳动力供应者。因此,在本模型中,代表性家庭的特征可以描述为:1、提供两种类型的劳动力:技能劳动和非技能劳动。技能劳动用于新技术的采用和新技术的研发,,非技能劳动用于中间产品的生产。2、消费者具有安全资产偏好,与Krishnamurthy和Vissing Jorgensen(2012)一样,文章简单地将安全资产偏好等同于流动性偏好,并以债券为代表将其纳入效用函数。此外,借鉴Fisher(2015年),文章引入了流动性需求冲击ϱ_t。流动性需求冲击在本文中就是对安全资产——债券的偏好冲击,也是一种风险冲击。后文会展示,流动性需求冲击像金融冲击一样通过经济传播。它是周期性变化的主要来源,特别是在大衰退时期。

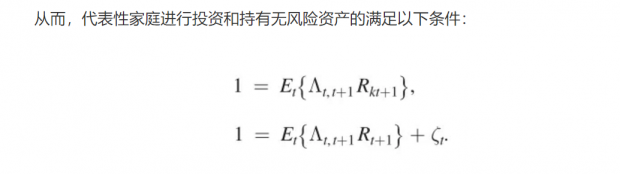

可以看到,在第二个条件处,流动性需求冲击扭曲了代表性家庭对无风险资产的需求。当无风险资产利率不变时,流动性需求冲击增加,代表性家庭的随机折现率就会需要下降以满足第二个条件,这样就会导致消费愿意延迟当期消费来储蓄,也即预防性储蓄增加。同时,代表性家庭的随机折现率下降也会导致家庭不愿意进行投资,因为他会对投资提出更高的风险要求。当然,随机折现下降,新技术投资和新采取的回报也会下降,因此新技术投资和新技术采用也会降低。因此,流动性需求冲击在需求侧和供给侧产生的影响,使得其效果类似于货币冲击。

工资和名义价格与标准的DSGE模型一样具有刚性,都按照Calvo调整规则交错设定。

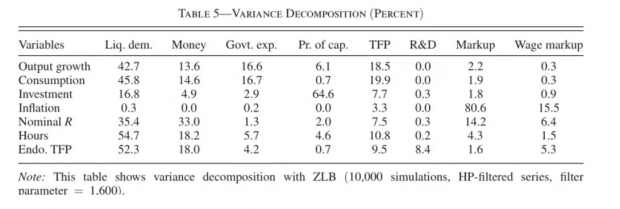

周期变化的来源与流动性需求冲击

首先,文章想要验证是什么引起了经济周期波动?作者对不同来源的波动进行了方差分解,认为流动性需求冲击是周期性变化最重要的来源,也是衰退最重要的驱动力。由于内生产生率机制的加入,本文进一步的验证流动性需求冲击不仅仅是产出变化的重要来源,同样也是内生生产率变化的主要来源。从分解结果看,流动性需求冲击解释了42.7%的产出波动,54.7%的工作小时变动和52.3%的内生生产率变动。两次主要需求冲击(流动性需求和货币)加在一起,占产出波动的一半以上,占小时变化和内生生产率变化的三分之二以上。第二重要的冲击是全要素生产率这一外生因素,占产出变化的18.5%,占工作小时变化的10.8%,占内源性全要素生产率变化的9.5%。如表5所示:

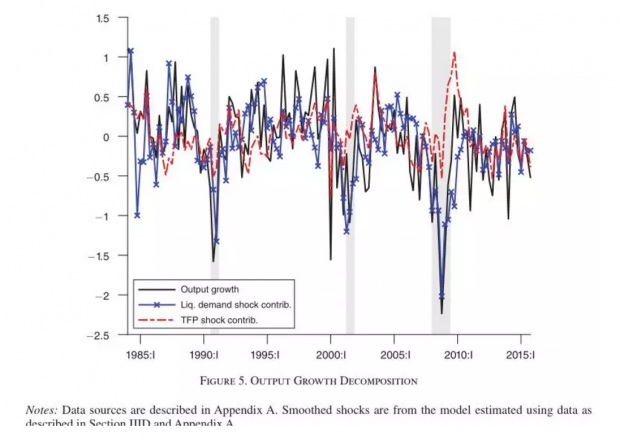

从时间上看,流动性需求冲击不仅仅是导致经济衰退最重要的因素,而且也是驱动经济衰退持续的最重要的因素。图五绘制了人均产出增长的历史演变以及由流动性需求和外生性TFP冲击所占的比重。在这三次衰退中,流动性需求冲击占了产出下降的大部分。除了在经济大衰退期间将经济推向低谷之外,流动性需求冲击也对其持续时间负责。特别是,历史的分解表明,如果经济中的唯一冲击是流动性需求冲击,那么产出增长的复苏将受到冲击。在本文的模型中,一次大冲击(4.9标准差)就足以模拟历史中的经济周期波动。这部分是由于流动性冲击的持续性,但更重要的是内生生产率机制产生的放大和持续效应。

这是因为在流动性需求冲击的影响下,内生TFP机制发生了作用。

内生TFP机制——扩大与抑制

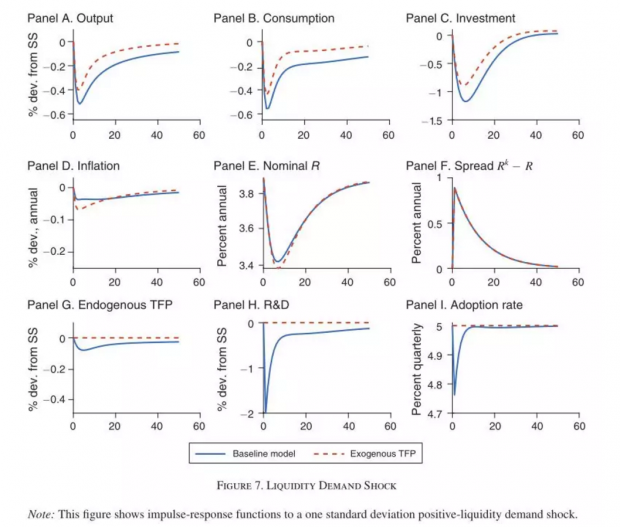

流动性需求冲击是导致经济衰退最重要的原因,而这种冲击在经济系统中转化成生产率的内生运动是依靠内生TFP机制。同样,文章首先给这个经济系统一个单位的流动性需求冲击,图7给出了一些关键变量对1标准差流动性需求冲击的响应。

可以看到,图7中的最后一列。为了分离出内生生产率机制在经济周期中对生产率的影响,文章还将给经济中一单位外生技术冲击产生的影响在图7中用红虚线表示。可以看出外生技术冲击基本没有对TFP、R&D以及技术采用率产生任何影响,而流动性需求冲击在内生生产率机制的作用下对以上关键变量产生了显著负向影响。可以看到,在其它条件不变的情况下,流动资产需求的增加,会促使家庭减少消费需求,并减少对风险资产投资。风险资产投资的意愿降低,就会抬高这些风险资产的投资回报率。企业要付出更高的资金成本才能借入资金用于投资活动,自然企业就会减少对物质资本包括生产率增强型项目的投资。生产率增强型投资的下降就会导致生产率下降。同样,看到图7中在流动性需求冲击的影响下,消费和投资都下降了。考虑到名义刚性,投资和消费需求的整体下降将导致产出下降。同时,在内生TFP机制的影响下,相对于外生技术冲击的模型版本,产量下降的总体规模和持续性都被放大。

正如前文实证检验的结果表明的,并不是每一次衰退都会带来生产率的下降,重要的是在衰退时还存在一系列政策约束的影响,比如去杠杆的过程创造了一种环境,在这种环境中生产率增强型投资的下降会对生产率产生很大的影响。从本文模型对流动性需求冲击的响应中可以看出,在流动性需求的负向冲击之后,内生生产率机制抑制了通货膨胀的下降。正如传统的新凯恩斯模型一样,当总需求下降时,通货膨胀会下降。然而,生产率增长的内生性下降减少了边际成本的下降,从而抑制了通货膨胀的下降,使其几乎可以忽略不计。这一特征至少可以部分解释在大萧条期间通货膨胀率未能大幅下降这一让人惊讶的结果。

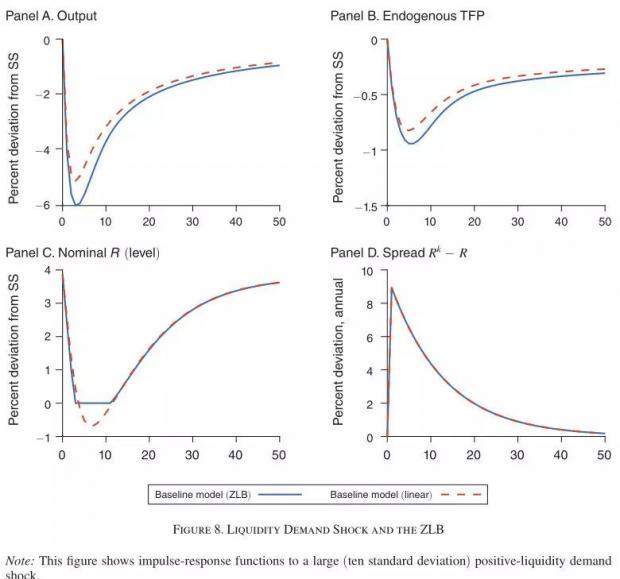

图8绘制了带有或不带有零利率下限约束(ZLB)的脉冲响应函数。当ZLB具有约束力时,货币政策无法适应衰退冲击。这导致利率高于ZLB不具有约束力时的利率。更高的实际利率放大了投资、研发和采用强度的下降。从短期来看,这会导致总需求下降和产出下降。这也导致采用的新技术增长率的大幅下降,中长期内TFP水平降低。

流动性需求冲击与金融冲击

从代表性家庭的最优资本与无风险资产持有的一阶条件看,在无风险利率保持不变的情况下,流动性需求冲击增加会导致代表性家庭的随机折现率下降,从而其需要的资本回报率增加。因而,流动性需求冲击增加,提高了资本回报率与无风险利率之间的差,从这个角度看,流动新需求冲击在经济中产生的作用类似于金融冲击,或者说货币冲击。

原文中还对经济衰退之前之后以及期间的生产率行为、通货膨胀进行了分析,推文中没有进行详细讨论。

Abstract

The ratio of gold to platinum prices (GP) reveals persistent variation in risk and prox- ies for an important economic state variable. GP predicts future stock returns in the time series, explains stock return variation in the cross-section, and is significantly correlated with option-implied tail risk measures. Contrary to conventional wisdom, gold prices fall in recessions, albeit by less than platinum prices. A model featuring recursive preferences, time-varying tail risk, and preference shocks for gold and platinum can account for asset pricing dynamics of equity, gold, and platinum markets, rationalize the return predictability, and explain why gold prices fall in bad times.

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号