阅读:0

听报道

推文人 | 孙秀丽

原文信息:Fagereng, A., Gottlieb, C., & Guiso, L. (2017). Asset market participation and portfolio choice over the life‐cycle. The Journal of Finance, 72(2), 705-750.

研究背景

Merton (1971)的重要启示是,当人力资本很充足时(即在生命周期的早期),人力资本的存会促使人们进行风险性的证券投资,而当人们变老人力资本减少的时候,会重新调整减少这些风险性证券的投资。Merton的研究是在完全市场的情形下,之后的很多研究扩展至很多复杂的环境中,如当有劳动收入风险和不完全市场时,还有其他的现实状况,如有流动性约束,以及更广义的偏好性表示(general preference representations)时等。这些模型都能预测到当接近退休时,人们应该调整至更安全的资产组合,其驱动力为人力资本的生命周期模式。但是,这些模型并不足以预测为何投资者会一起离开股票市场:与早期的模型类似,很多新的模型还预测到各个年龄层对股票市场的参与。

同时,家庭资产组合的微观数据似乎偏离了这些预测。首先,股票市场的参与不仅对于所有年龄层都是有限的,而且它倾向于有生命周期模式-很多情况下是驼峰状的(Guiso, Haliassos, and Jappelli, 2002)。第二,投资于股票(或者基金)的金融资产的份额,或称风险份额(risky share),随着年龄的变化很小,尽管对于实证上的具体变化还有争议。总结了各国的证据后,Guiso, Haliassos, and Jappelli (2002)认为,风险份额的年龄构成是相当平坦的,尽管有时候随着人们年龄的增长,“确实会有减少风险性投资这种不大不小的重新调整资产组合的行为”。这样,对于实证研究的一个合理的表述是,股票市场的参与是驼峰状的,但风险金额基本不随年龄的变化而变化。在生命周期中,人们并不会重新调整他们的风险份额这一实证发现是非常让人困惑的,因为重新调整是由人力资本存量会随年龄的增长而减少的这一不可质疑的事实所推知的。而且它与最近的一些实证研究相反,即人力资本与金融风险行为正相关(Calvet and Sodini, 2014)。

研究方法

实证分析与拓展的生命周期模型的校准模型相结合。

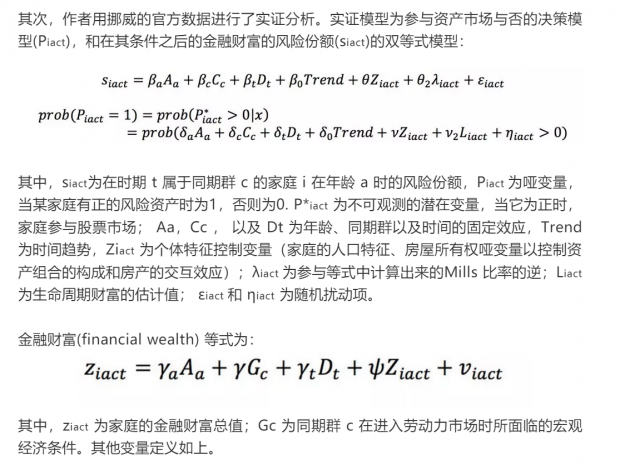

作者首先对现有的实证研究结果与模型预测结果不一致的原因进行了分析。认为可能的原因有三个:第一,大多数现有的可得证据来自于截面数据,因此,关于资产组合的年龄模式的推断来自于不同年龄段的个体的资产组合的持有情况的对比,而不是同一个体的年龄变化。面板数据可能有助于解决这个问题,但面板数据同样带来了数据的额外变化(时间),这也需要在模型中解决。如果可以对时间效应施加额外的约束,那么年龄的效应就可以从出生年的影响中被识别出来。第二,大多数的研究忽略了这样一个事实,即只是给股票市场(或者更广义的风险资产市场)参与者定义了风险份额,同时也忽略了事实上对风险性资产市场的参与是一个内生的选择。因此,如果没有控制的选择性与年龄相关,那么可能使得我们无法发现风险份额的重新调整。第三,目前的实证证据主要是基于家庭调查,而家庭调查普通存在测度问题(measurement problems)。更主要的是,测度问题和报告错误(reporting errors) 很可能与年龄相关,这使得实际数据中的年龄模式被遮掩掉了。

实验结果

在考虑到参与决策的内生性和同期群效应(cohort effects)以后,本文发现股票市场的参与和风险份额都表现出了很重要的生命周期模式。正如其他的研究一样,本文在各年龄段对股票市场的参与都有限,也发现退休后基本没有资产的处理,发现股票市场参与的确存在驼峰状的生命周期模式。但本文还发现,对于那些股票市场的参与者而言,其平均份额份额的确随着投资者年龄的变化而有显著的变化。更具体的说,在投资者年轻的时候,风险份额是最高的而且非常平稳保持在刚低于50%的水平,但从45岁开始,每年以少于1个百分点的速度稳步减少持有的风险份额,直到退休。在退休期间,仍然参与股票市场的投资者的投资份额稳定保持在大概30%。作为对比的是,在年轻的时候,股票市场的参与率会随着年龄的增加而迅速增加,在45岁时,达到60%,之后基本持平,或者有小幅度的增加,直到退休。一旦投资者退出劳动市场并退休,他们也会退出股票市场。

生命周期模型的扩展与校准

本文的数据显示,随着年龄的增长,人们会根据非常具体的时间安排有两次调整:在退休前家庭会重新调整减少股票持有,在退休后会退出股票市场。现有的生命周期校准模型都只考虑了第一种行为,而没有考虑到第二种。通过将每个时期的(相对较大的)参与成本包含在内来对Cocco, Gomes and Maenhout (2005)进行拓展的模型,使得年轻人有较大但有限的参与,但退休后的退出却并不足够多。但是,如果在模型中加入会有较小概率的大损失(即灾难性事件)时,模型预测到的生命周期的参与水平和风险份额与实际数据观测到的相类似,即风险份额在退休前的提早的重新调整,以及随之而来的退休后的明显的退出风险性的资产市场。本文所用的概率近似于整个上个世纪挪威股票市场的大崩盘的频率。数值模拟揭示了较小的参与成本,大损失的小概率,以及较大的风险厌恶联合起来可以很好地解释一般家庭的股票市场参与以及风险份额的生命周期的形状和位置。而且,当将模型扩展至允许遗赠,并可以同时考虑参与的年龄模式、风险份额以及财富水平时,本文将这三者匹配得非常合理。但相比在数据中观测到的退休时所处理的财产,模型中产生的更多。

Abstract

Using error-free data on life-cycle portfolio allocations of a large sample of Norwegian households, we document a double adjustment as households age: a rebalancing of the portfolio composition away from stocks as they approach retirement and stock market exit after retirement. When structurally estimating an extended life-cycle model, the parameter combination that best fits the data is one with a relatively large risk aversion, a small per-period participation cost, and a yearly probability of a large stock market loss in line with the frequency of stock market crashes in Norway.

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号