阅读:0

听报道

推文人 | 刘韵扬

原文信息:Chandra, P., & Long, C. (2013). VAT rebates and export performance in China: Firm-level evidence. Journal of Public Economics, 102, 13-22.

一、研究背景

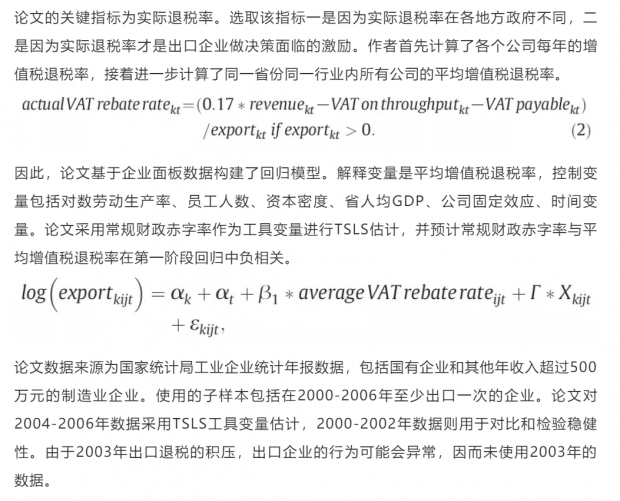

自上世纪八十年代以来,中国国际贸易的增长引起了学者对中国贸易政策的关注。龙小宁等(2013)关注了增值税退税(VAT rebates)政策,并利用企业层面的数据和工具变量分析增值税退税对中国出口的影响。

增值税(VAT-value-added tax)是一种对生产过程中每个阶段的增加值增税的间接税。由于增值税类似于销售税,WTO允许最多全额的出口产品的增值税退还。Krugmen等(1990)为WTO允许增值税退税提供了理论基础:基于目的的增值税退税不影响出口和进口。

1985年中国首次采用出口退税政策。1994年,税收制度改革,增值税成为主要税种,退税率为17%。1996年,统一的17%的退税率改革为不同商品不同退税率。后续的调整基于出口条件或者财政负担。1998年,由于亚洲金融危机,出口退税率调高。2000-2003年,出口快速增长,中央政府财政负担增加。2004年,出口税率降低,同时中央政府将部分退税责任分配给地方政府。

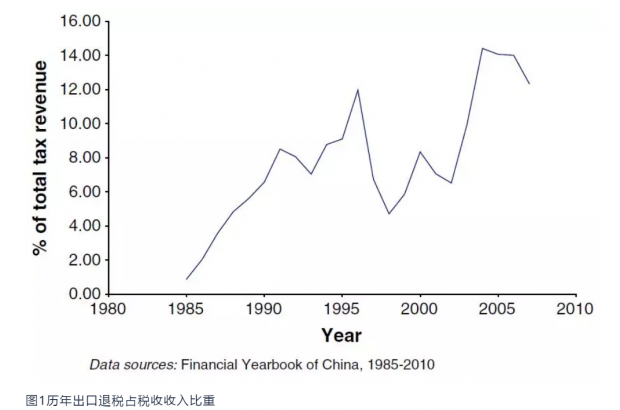

图1反映了政府的财政负担。展示了1985-2007年出口退税总额占总税收收入的比例。1990年以后,该比例波动性较大,最低值低于6%,最高值超过14%。

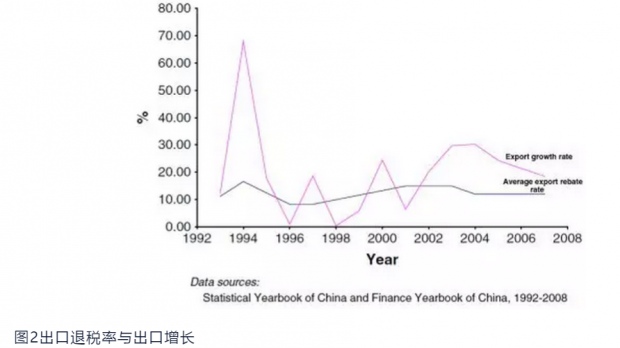

图2展示了1993-2007年出口退税率和出口增长的变化情况。中国在此期间频繁调整出口退税,同时也表现出高退税率高出口增长的特征。基本上,紧随出口退税率调整之后,出口增长也出现波动。1994年出口退税率上升之后,1994年和1995年出口迅速增长,而1996年出口退税率下降之后,同一年出口增长下降。同样,1998年的出口退税率上调先于出口的快速增长,直到2004年退税率再次下调。较低的出口退税率反过来又促使出口增长率从2005年开始下降。

二、基础理论

Feldstein and Krugman(1990) 认为在一定条件下,理想VAT税收系统对一国出口或进口无影响。这些条件包括:首先,国家在世界商品市场上是价格接受者;其次,外贸和非外贸产品统有一的增值税率;最后,增值税是基于目的地的,即出口商品的增值税完全返还。

只要国内价格或者汇率完全弹性,基于原产地的增值税(origin basis)也对一国出口或进口无影响。在基于原产地的增值税系统里,进口商品不征收增值税,出口商品不返还增值税。而在征收增值税和未全部退还的条件下,出口产品相对价格变低,出口商面临更低的利润,进而出口规模短期内更低。

三、实证方法

研究增值税退税对中国出口的影响存在内生性问题。一方面,国外市场宏观条件和国内其他贸易政策同时期促进了出口,导致了退税率与出口增长的正相关性。另一方面,政府官员追求政绩而倾向提高促更能进出口产品的退税率,导致了退税率与出口增长的正相关性。因此,简单的OLS估计会高估出口退税对出口的影响。

该论文基于2004-2006年的拟自然实验(quasi-natural experiment),采用地方财政状况作为工具变量法,进而解决增值税退税潜在的内生性问题。首先,地方财政状况满足相关性条件,2004年改革表明地方政府的财政状况在确定各地的实际增值税退税率方面变得更加重要,税收返还的分责制和地方财政状况异质性将导致地方退税率的差异性。

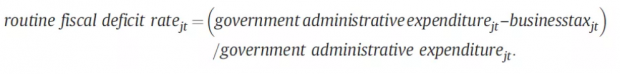

其次,为了满足独立性条件,该论文衡量了地方财政状况中与地方出口不直接相关的部分。具体而言,对于样本中给定的省j和时间t,文中采用常规财政赤字率(routine fiscal deficit ratejt)来评估该地区的财政状况,具体如下:

四、模型设定

五、实证结果

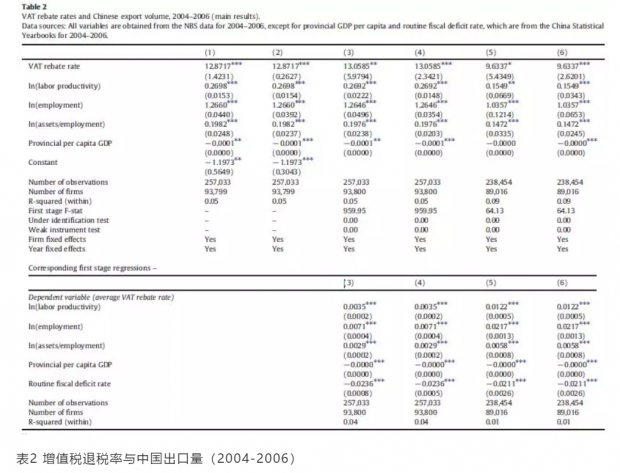

表2为2004-2006年的实证结果,列1和列2表明平均增值税退税率的OLS估计系数为正。列3和列4表明平均增值税退税率的TSLS估计系数也为正,估计系数具有统计和经济上的显著性(1%引起13%,2000-2006年平均增长25%)。工具变量在第一阶段回归显著,并且也通过了其他工具变量检验。列5和列6使用企业层面的平均退税率,退税率的回归系数依然显著且为正数。其中,列1和列2的回归结果分别在企业和省份产业层面聚类。此外,2000-2002年的数据作为反事实检验(counterfactual test),其回归结果呈现一定稳健性。

六、结论

经济理论表明,不完全退税的增值税减少了一国的出口。因此,退税率增加会促进一国出口规模。基于2000-2006年中国工业企业面板数据,龙小宁等(2013)的实证结果支持了这一结论。

Abstract

A destination-based VAT system without a complete export tax rebate is detrimental to a country's exports, while an increase in the VAT rebate rate helps reduce the negative effects. In this paper, we study the role of VAT rebates in affecting Chinese exports using firm-level panel data for 2000–2006. To address potential endogeneity, we rely on a quasi-natural policy experiment in 2004, when the fiscal conditions of local governments became important in determining the actual VAT rebate rates for exports. The empirical findings demonstrate significant and large effects of VAT rebates on export volume. On average, for each percentage point increase in the VAT rebate rate, the amount of exports increased by 13%, which translates into an additional $4.70 of exports for each $1 of export tax rebates paid.

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号