阅读:0

听报道

推文人 | 周俊铭

原文信息:Dang, T. V., Gorton, G., Holmström, B., & Ordonez, G. (2017). Banks as secret keepers. American Economic Review, 107(4), 1005-29.

“为什么会有银行?”这个问题或多或少带着存在主义的意味。银行早已融入我们的生活,其基本业务无非是吸收储户的存款、向企业发放贷款,银行就这样运作了几百年,成为重要的金融中介机构。但如果我们开一下脑洞,比如说,fintech的进一步发展使一个新的交易所出现了,这个交易所能够无成本地匹配借贷双方的需求和供给,换言之,交易所能够以更高的效率完成银行的基本业务。这时候,银行的存在还有意义吗?

然而,来自哥大、耶鲁、MIT、宾大的4位作者认为,为银行奏响挽歌的时机尚未成熟。在接下来介绍的这篇AER论文中,4位作者通过一个并不复杂的模型证明了,当在不同时期进入借贷市场的储户对同一笔投资有着不同的判断力,通过隔断借贷双方的信息流动,银行使判断力更高的储户无法运用其信息优势,反而使资金的均衡配置实现最优。

听到这个结论,刚刚经历校园招聘并签约了各大中小银行的毕业生们又觉得自己的工作前途一片光明,纷纷收起了原来指着4位作者的长枪短炮,和颜悦色地开始阅读这篇通俗易懂的推文。

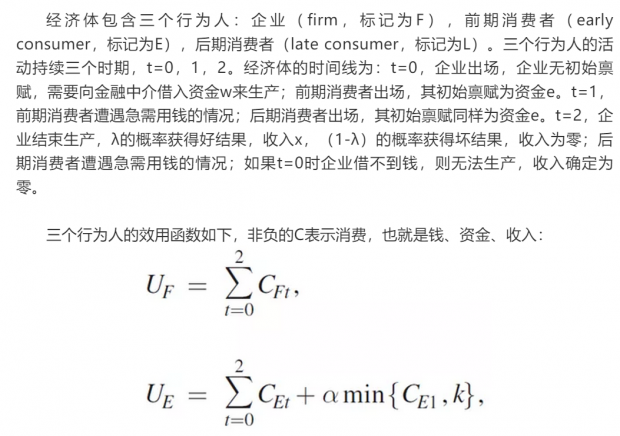

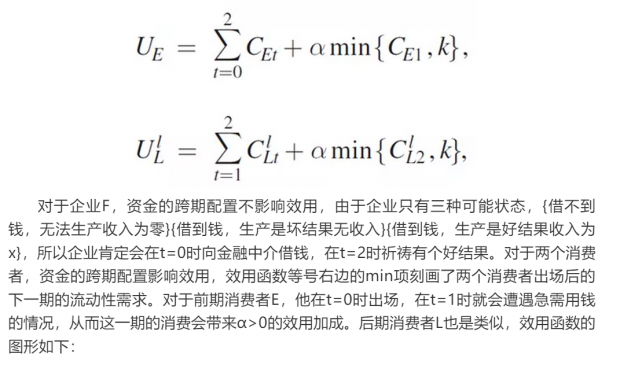

模型设置

金融中介:市场vs银行

t=0时,企业F必须向金融中介借入资金w才能进行生产,金融中介得到的报酬是一张类似于彩票的证券s,如果生产取得好结果,企业将支付s(g),否则支付s(b)。可供F选择的金融中介有两个:资本市场或银行,资本市场和银行本身都是零禀赋,其作用只是无摩擦地在三个行为人之间转移资金。

t=1时,后期消费者L闪亮登场!默默地告诉大家,L曾经和加泰罗尼亚的皮克谈笑风生,一旦金融中介把企业F的信息提供给他,他就能看穿t=2时企业生产的结果是好还是坏,再按此行动。

两个金融中介的不同在于,资本市场总是会为后期消费者L提供关于企业F的信息,银行则会隐藏这些信息,使两个消费者E和L同样无知。

自给自足与最优均衡

假设没有金融中介,三个行为人过着自给自足的生活。经济体的均衡状态是,企业无法生产,效用=0;两个消费者都从禀赋e中分配一部分k在急需用钱的时期,他们的效用都为e+αk。

假设存在能在三个行为人之间任意转移资金的社会计划者,他决定搞个大新闻。因为2e>2k+w,社会计划者可以在t=0时把前期消费者E的一部分禀赋转移给企业F,在t=1时把后期消费者L的一部分禀赋转移给E,最终使两个消费者的效用保持在自给自足的水平e+αk,而企业进行了生产,λx>w,获得正的期望效用。经济体实现了最优均衡。

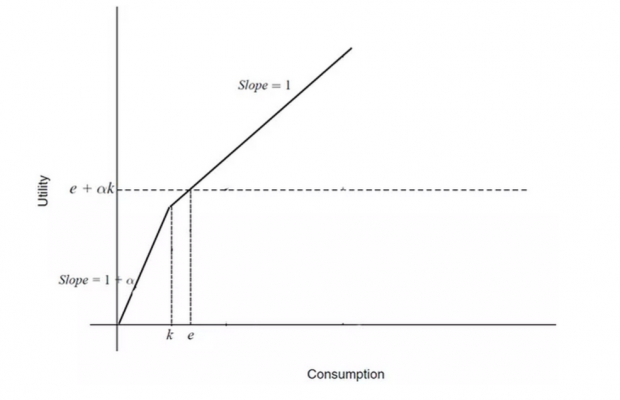

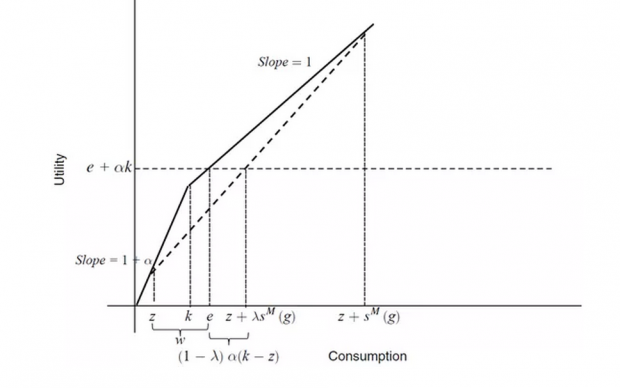

情形1:资本市场

如上图,如果E向企业提供资金,倾斜的虚线表示E的期望效用,左端点在横轴的投影表示企业生产取得坏结果时E的消费z,右端点在横轴的投影表示好结果时的z+s(g)。如果E不提供资金,水平的虚线表示E的保留效用=e+αk。我们看到,λ的取值至少使得期望效用和保留效用无差异,即倾斜虚线和水平虚线相交,E才会愿意提供资金,企业才能进行生产。

我们分析一下资本市场情形的福利。由上图可见,倾斜的期望效用虚线处于折弯的效用曲线的下方,也就是说,好和坏两种结果之间的消费量的变动足够大,E呈现出风险厌恶。一旦出现坏结果,z<k,相比自给自足的选择,向企业提供资金使E的消费量落在了边际效用损失为1+α的区间,即使出现好结果,企业为证券付款,E的消费量大于e也大于k,落在边际效用增加为1的区间。因为在两种结果的情况下,E的边际效用有所不同,在好结果时企业要支付更多,即支付“风险贴水”,才能补偿E的效用风险。

我们再对比一下前文的最优均衡。存在社会计划者的情形之下,一个可行的福利配置是,两个消费者获得保留效用e+αk,企业获得期望效用λx-w。回到资本市场的情形,假设企业为证券付的款刚好使E的期望效用等于保留效用,则风险贴水=(1-λ)α(k-z),支付风险贴水使企业的期望收入小于λx-w,减少了企业的期望效用,因此,资本市场情形的社会福利水平低于最优均衡。PS:无论买不买E手中的证券,L的效用水平都不变。

情形2:银行

小结

直觉而论,信息的公开理应伴随着更高的福利水平,然而正如鲁迅所言,“真实寓于整体,而整体的本质却在于自我发展后的自我完成。”我们不妨回顾整个模型,看一下违反直觉的事情如何发生。

在资本市场情形,后期消费者L具备信息优势,总是保持确定的效用水平,企业生产的风险实际上由前期消费者E独自承担。一旦生产出现坏结果,E的流动性需求就不能被全部满足(此时消费量z<k),因此E会要求当生产出现好结果时获得额外补偿,来使期望效用和保留效用无差异。为了达到E的要求,企业从生产的期望收入之中拿出一部分钱,支付风险贴水,这减少了企业的期望效用。在银行情形,银行隐藏了企业生产的有关信息,后期消费者L的信息优势消失了。通过在不同时期的存取款,两个消费者共同分担了企业生产的风险,L的效用水平不再确定(坏结果时消费量小于e,好结果时消费量大于e),但两个消费者在两种结果出现时都有大于k的消费量,即他们的流动性需求总能被全部满足,企业无须支付风险贴水而全部占有生产带来的期望收入,整个经济体实现了最优均衡。

在论文的其余部分,作者进一步探讨了几种扩展:既包括允许后期消费者L付出成本来获取企业生产的有关信息,这相当于市场和银行的折中;也包括允许企业选择金融中介,从市场或银行,甚至两者同时,寻求全部或部分融资,这种情况涉及对参数的比较静态分析,其结论将不再是简单的孰优孰劣。受推文作者的姿势水平所限,无法逐一覆盖论文的扩展部分。

最后,感谢许海波老师推荐了这篇论文。许老师的讲课总是尽量捕捉书本内容的逻辑精髓,而舍弃繁枝末节。受其启发,这篇推文精简了论文的某些技术部分,试图让学习过范里安《现代观点》的每个读者都能够清楚把握。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号