阅读:0

听报道

推文人 | 樊学瑞

原文信息

Jerzmanowski M. Finance and sources of growth: evidence from the US states[J]. Journal of Economic Growth, 2016: 1-26.

引言

有关金融发展影响经济增长的理论文献,最早可以追溯到熊彼特(Schumpeter,1934)的研究,但是实证文献直到20世纪80年代才开始出现。根据现有研究,金融发展可以通过以下路径影响经济增长:1.改善资本配;2.调动储蓄;3.允许更大的资产多样化风险投资;4.有利于大型资本项目融资;5.提高国家或企业的风险监管水平;6.促进企业进入、创新和企业间的竞争。虽然这方面的研究有大量文献,但仍有一些重要问题没有解决。首先,基于国家数据的大多数实证研究的识别策略都存在一些缺点。其次,这些研究并没有指出哪种途径是影响经济增长最重要的途径。与以前研究不同,本文将1970至2000年之间美国各州银行管制放松的时间作为外生变量来识别金融发展与经济增长之间的因果关系。本文的研究有4个重要结论:1.金融发展的确会促进经济增长。2.金融发展会通过增加物质资本积累和提高TFP来促进经济增长,而对人力资本积累没有什么影响。3.金融管制的放松不止会促进金融业的发展,还会促进制造业的发展,但对农业发展却没有什么促进作用。4.金融发展也不会使地区间出现古典型收敛。

变量说明

有关金融发展与经济增长之间关系的实证研究,最初使用的是时间序列的方法。这些研究虽然得出了二者之间的正向关系,但它们表示金融发展的变量通常都是信贷规模与GDP之比、股票市场规模或交易量、货币量与GDP之比等,这些变量都受到经济条件的影响(很多情况下都是受到未预期到的经济条件影响),会使得格兰杰因果检验失效。为解决这个问题,后来的研究逐渐开始使用面板数据和工具变量。

在这些研究中,使用的工具变量通常都是法律的起源。根据“法律起源”理论,不同的法律传统导致了不同形式的监管机构,从而导致现在程度不同的金融发展。但这个工具变量似乎是不可信的。法律传统时间太过久远,并且在很大程度上是出于外生原因而采用的,因此它们不太可能与现代经济增长直接相关。此外,法律传统不仅通过金融市场监管,也会通过影响到产权执法,竞争法规,劳动法等来影响经济增长。换句话说,法律起源可能与误差项相关。在没有有效工具变量的情况下,克服内生性问题的最有说服力的方法应该是自然实验,这样看来,20世纪70年代中期开始美国各种金融管制的放松是个不错的选择。当然,必须要确定金融管制放松的时间是完全外生的。Kroszner and Strahan (1999)对该变量的外生性有一个很好的说明。

实证方法和结果

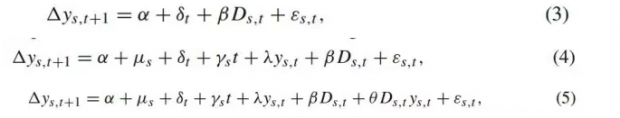

1.文章初步分析使用的计量方程是下面三个式子。等式左边为被解释变量的对数增长率(分别为人均产出、物质资本、TFP、人力资本等),D是表示是否放松管制的二值变量。(4)式右边第4项是处理个体异质性的个体时间趋势。(4)式右边加入第5项是为了说明金融发展是否促进收敛(系数小于0,说明会收敛)。(5)式右边的交互项说明初始发展水平与金融发展如何共同作用影响经济增长。

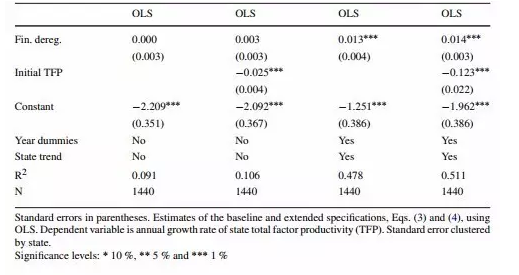

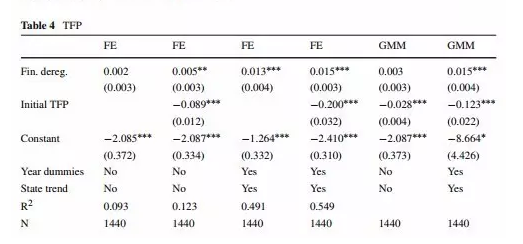

由于被解释变量很多,作者还分别使用了OLS、面板FE、GMM方法,所实证分析结果的表很多,这里只贴一个。

2.因果关系的处理

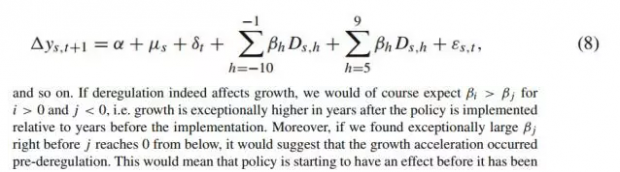

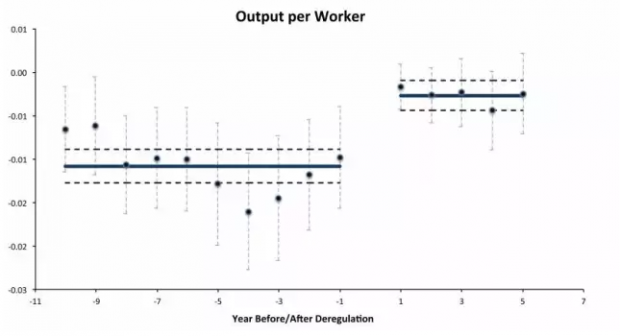

虽然本文使用的变量和结果都很好,但还有问题值得考虑。就是在某州金融管制放松之前可能,其增长速度就已经比以前高了,那么经济增长可能并不是金融管制放松带来的,作者用(8)式来处理这个问题。(8)式中h表示管制放松前后的时间,对该式中D的两个系数的说明,大家请看下面英文。

下图显示了管制前后的估计系数以及系数均值。的确可以看出,这些系数在管制前后发生了跳跃。

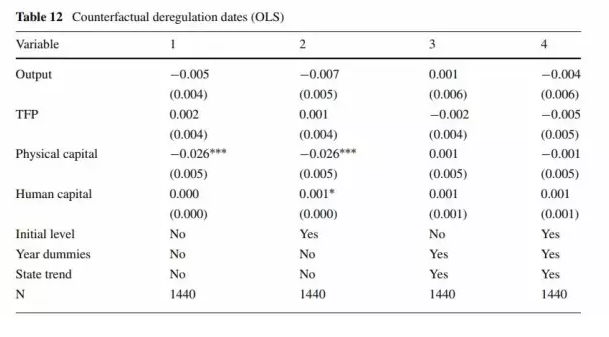

同时作者还做了反事实检验,就是把管制时间提前五年,回归结果看最后一张表。部门间的分析结果推文中略去。最终的结论在本推文引言部分已经列出,这里不再重复。

Abstract

How does financial development affect economic growth: through its impact on accumulation of physical and human capital or by boosting total factor productivity (TFP) growth? We use a new data set on output,inputs,and total factor productivity for the US statesto study this question. Unlike previous cross-country research that tries to disentangle the channels through which financial development impacts growth,we use a plausibly exogenous measure of financial development: the timing of banking deregulation across states during the period 1970–2000. At the same time our new data set allows us to go beyond what was previously done in the state banking deregulation literature and identify whether finance impacts states’ input accumulation or TFP growth. We find, in line with existing cross country studies, that deregulation boosts growth by accelerating both TFP growth and the accumulation of physical capital without having any impact on human capital. In contrast to the cross-country studies,we also find that the effects of deregulation are largely independent of states’initial level of development;both rich and poor states grow faster after deregulation.Additionally, since our data set breaks down aggregate output into three sectors: agriculture,manufacturing,and the remaining industries,we are able to show that deregulation accelerates the growth of productivity in manufacturing. This last finding answers an important critique of the banking deregulation studies which asserts that observed growth effects may becoming from the growth of financial industry itself and not from the beneficial effect of finance on other industries, such as manufacturing.

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号