阅读:0

听报道

推文人 | 李启航

推文信息:Chaney, Thomas, D. Sraer, and D. Thesmar. "The Collateral Channel: How Real Estate Shocks Affect Corporate Investment." American Economic Review 102.6(2012):2381-2409.

Abstract

What is the impact of real estate prices on corporate investment? In the presence of financing frictions, firms use pledgeable assets as collateral to finance new projects. Through this collateral channel, shocks to the value of real estate can have a large impact on aggregate investment. To compute the sensitivity of investment to collateral value, we use local variations in real estate prices as shocks to the collateral value of firms that own real estate. Over the 1993-2007 period, the representative US corporation invests $0.06 out of each $1 of collateral.

文章思路简介

一直尝试找到能够将房地产价格变化(以及量的变化)与企业微观行为结合起来分析的文章,杂七杂八看了不少,总觉得隔着一层窗户纸,不是我想要的。可能是缘分吧,24个小时之前莫名其妙通过张杰(2016)知道这篇文章,然后就……看对眼了。

这篇文章的第一作者Thomas Chaney是法国帅哥,写作的时候还在芝加哥,然后就去了图卢兹,最近又去了巴黎。文章的整体思路非常明确,虽然是以美国次贷危机前的环境入手,但主题非常符合目前我国现状,Chen, T., Liu L.X.,Xiong, W. and Zhou L(2016)最近完成的一篇非常精彩的文章,与本文有很多可以对照的地方(刘贯春老师推文0621)。本文的一个特点是运用了大量财务报告数据,尽管不了解Chaney和合作者的学术背景,不过其中应该有一位或几位有不错的会计学术基础。

研究引入与背景简介

本文的设计很有意思,连上结论一共只有三部分(数据、回归、结论),上来没有标题就直接上了导论,将文献综述也放里面了,简单说来,就是先说明了“担保效应”( The Collateral Channel)的思路来源就开始倒叙说明,介绍了一下自己的最后结论:一块钱担保换来六分钱投资。然后介绍了这一问题的重要意义:循环累积之下,企业广泛持有房产的环境之中,6%很严重。

接着提到如何获得这个结论的呢,采用了外生房地产价格变化的冲击所获得的抵押品价值的变化,通过两个对比来进行识别:同一地区有房地产和没有房地产的企业,以及房价有变化两个地区的有房企业。OK,内生性问题就来了。

内生性问题两个源头:一是有房企业的投资选择对房地产价格的影响,二是有房企业的投资选择对租购选择的影响。如何解决呢,对付第一个源头,以当地房屋供给弹性和长期利率的交乘项作为当地房价的工具变量,而第二个,则直说了:没有合适的工具变量处理。

那么怎么办,两个办法:一是控制可观察的那些决定购买房产的因素,二是分别估计购买房子企业在购买前后的数据,购买前,大家都一样,购买后,有房子的比没房子的企业在“投资-房价敏感性”上差大了。

最后开始说文献(好奇怪的顺序安排),很有意思的是,认真举出来的文献,只有Gan(2007)在JFE上的那篇,其他的似乎都没怎么认真介绍。后面虽然有些关于财务约束中抵押的作用文章,个人感觉有点像被审稿人要求硬加上去的,不是太和谐顺畅。

忽然,就到了数据了。

研究数据

第一部分就是Data,里面又分了会计数据、房价数据和度量中的具体问题。感觉怎么说呢?相当混乱,一会儿介绍这个,一会儿介绍那个,不停的引用SEC和COMPUSTAT的各种序号,让我复习了一遍会计英语的名词。

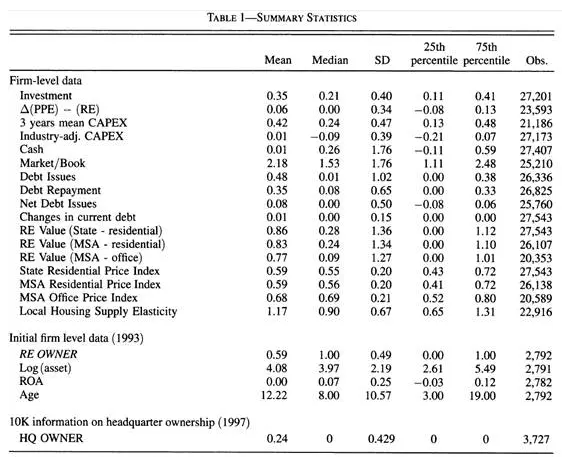

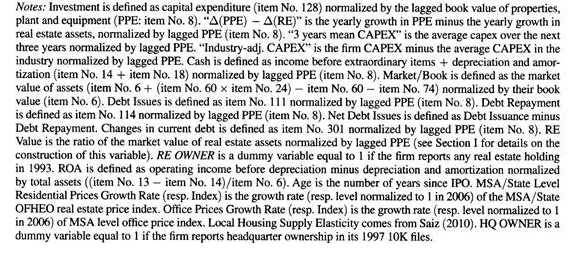

先说会计数据这块,大致思路就是把历史成本先用累计折旧算出建筑物年龄,然后根据年龄,按照当地的房产价格指数推算出当年房产的市场价值,中间还有加速折旧、信息披露规定等等细节问题,具体来源和构成可以直接看原文,总之就一个字——麻烦。不信看表1下面的注释。

另一个算房价的关键在于需要知道这个房子的位置,COMPUSTAT不给力,没交代每个房子的地理位置,但总部的信息里面是有的,所以呢,就这么睁一只眼闭一只眼过去?开玩笑,作者提出两个假设,第一,总部和生产应该聚集在同一个州或者都市圈中,第二,总部地产是公司地产的主要部分,为了检验这个专门查了10K(年报)。

第一部分的A部分最后,又把后面老远老远的三个判断是否有融资约束的指标放在这里说明了一下,第一遍看的时候,我那个找啊,这段落排序,也是醉了。

然后是B部分,房价那边怎么确定的问题,这个倒都是有现成数据,各州各都市圈(MSA)的居民和商业房产,供给弹性,等等。

C部分把很多数据来源的小细节又翻了一遍,不再一一重述。

实证方法和结论

这部分起名叫“房价与企业行为”,下面居然有ABCDEFG七个小标题,我说怎么只有三个一级标题。限于篇幅就只介绍比较有意思的部分,大家愿意学习follow,自然能看原文看下去。

第一,识别策略。

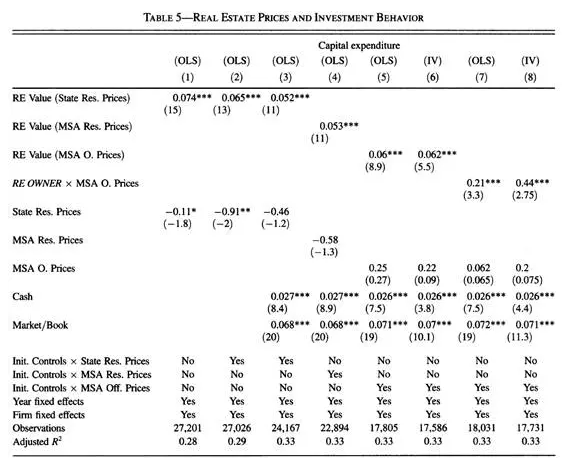

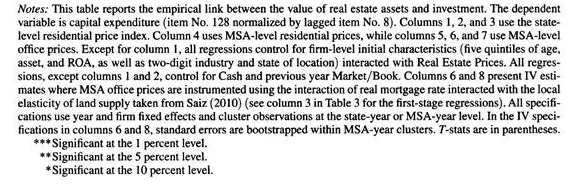

识别策略前面已经说过了,其实就是用不同时间地点的房价折合出企业持有的房地产价格作为关键解释变量,然后面板双固定效应,也就是双重差分了,在这基础上,用工具变量控制价格可能存在的内生性问题,增加关键变量和州房价(或都市圈房价)的交互项。结果是表5。

这几位作者让我佩服的一点就是介绍回归结果特别认真,把每一列的结论是啥都仔仔细细的说了一遍,每列一段,还不止是表5,后面的每个表也这么一个个的做,AER看来是不限制版面。

第五列就是本文的核心发现,一块钱的抵押六分钱的投资,后面关于系数还有很多说明。(也许是限于眼界,个人对于这么认真的分析系数大小有点不理解,尤其是前面数据有这么多可能存在瑕疵的情况下,愿有高人给予指点。)

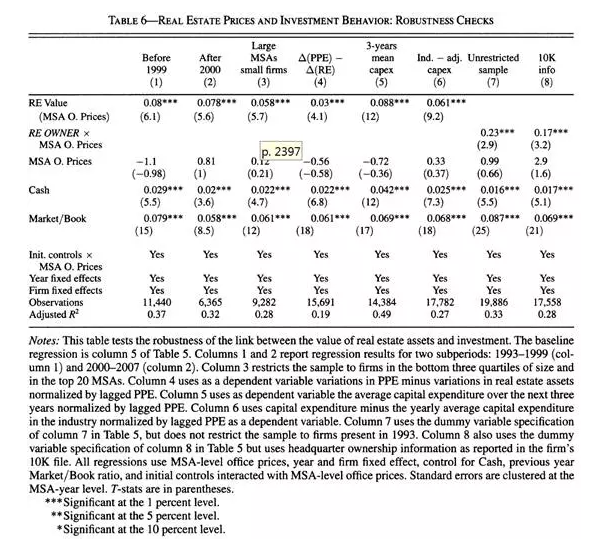

第二,稳健性。

针对表五的第五列,又做了八个回归作为稳健性,似乎就是反复的换被解释变量。

第三,没房子、买房前、买房后的区别。

异质性分析(融资约束下的子样本分析)、抵押和贷款分析,其实思路就是稳健性,不细说了。在F里面,倒是有个有意思的问题,买房前的企业与没房子的企业,系数没区别,但买房前和买房后的系数,T检验有显著区别。

第四,高低供给弹性对于企业的影响。

作者把各个地区根据当地房地产供给弹性的四分位数分组,然后进行了多变量时间趋势比较和回归分析,回归构建了累计六年(00-06)的投资变化与房地产价格变化之间的关系。当然,每列又说了一遍。

结论

结论只有一段话,和前面的长篇大论和唯恐不细相比,结论说得很谦虚。

文章评述

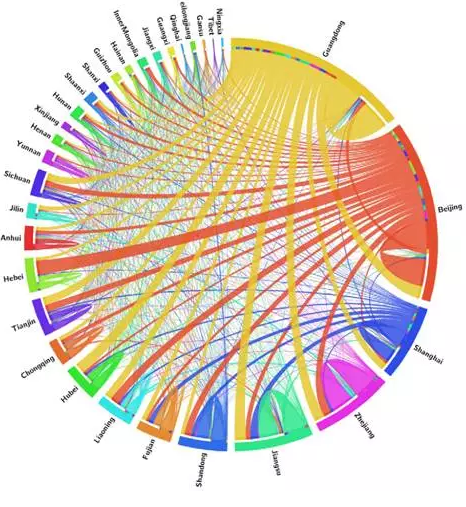

个人感觉这篇文章的主题、设计、数据(尤其是构建数据的功夫)都很不错,为“宏观影响微观”的研究建立了一个样板,不过写作风格似乎和其他顶级研究者有所不同,尤其是构建文章的顺序,有点让人不知所措,不知道是不是非母语造成(或者是我英语太差造成错误感觉)。如果比较一下,我会说Chaney et al(2012)在技术上和写作上没有胜出Chen等(2016)太多(相对而言,周黎安老师团队对土地转让数据的娴熟使用比之Chaney的研究更加精准,可以看看下面关于企业持有土地的网络图,是不是想学社会网络软件了?顺带一提,看着大球的中心,三十秒后会感觉球在转☺),但本文的优势在于对于宏观对接微观的实证思路,充分利用上市公司全面的数据的功底,剥茧抽丝的分析了房价带来影响的方方面面,这些精细的分析,构成了本文带给我们的最大启示。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号