阅读:0

听报道

推文人 | 皇甫震

原文信息

谭语嫣 谭之博 黄益平 胡永泰,僵尸企业的投资挤出效应: 基于中国工业企业的证据, 《经济研究》2017年第5期。

引言

2012年后中国经济增速逐步放缓,中央开始推行供给侧改革,提出“去产能、去库存、去杠杆、降成本、补短板”的战略,在去产能中,一个重要的措施便是合理妥善地处置僵尸企业。本文在对僵尸企业对非僵尸企业投资行为的影响。研究结果表明:一省的僵尸企业比例越高,当地非僵尸企业的投资规模越小,且这一挤出效应对私有企业尤为明显,而对国有企业并不显著。研究结果表明僵尸企业可能是造成近年来民间投资疲软的重要原因之一,减弱了金融对实体经济的支持。

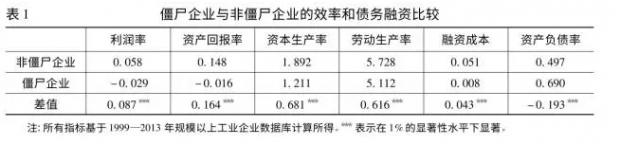

数据的描述

本文所使用的数据来自1998年-2013年中国规模以上工业企业数据库(2010年数据除外)。本文主要采用所有规模以上企业的样本进行分析,并采用 1998—2013 年所有年主营业务收入2000万元及以上的企业数据进行稳健性检验。在对僵尸企业的测算上,主要采用国务院文件法和文献法。文件法中对僵尸企业的定义表述为:“不符合国家能耗、环保、质量、安全等标准,持续亏损三年以上且不符合结构调整方向的企业”。现有文献中对僵尸企业的测算主要利用企业的债务和利息支出信息识别某企业是否存在利息减免、利率折扣、贷款展期等多种形式的信贷补贴,该方法由Hoshi( 2006) 和 Caballero et al. ( 2008)提出。此外,Fukuda&Nakamura( 2011) 加入企业利润水平和杠杆率变化的信息对该方法进行了修正。本文在此方法的基础上对企业的财务指标做了相关计算。最后得到判定僵尸企业的标准为企业息税前利润大于最小净利息支出,则企业变更为非僵尸企业。如果企业息税前利润小于最小利息净支出,并且企业负债超过总资产的50%,t期负债大于t-1期负债, 则认定企业在t期为僵尸企业,新的僵尸企业指标记为Z1; 并用前后两年平均的企业负债水平替代滞后期的负债水平进行僵尸企业的测算,得到指标Z2;,此外,本文也改用营业利润替代利润总额来计算指标Z3.指标Z1-Z3不同的界定僵尸企业的指标,但却高度相关。在回归前,本文对僵尸企业和非僵尸企业的效率和债务融资进行了比较。结果表明僵尸企业在多个效率指标的比较中均显著低于非僵尸企业,而且平均的利润率和资产回报率均为负值。表明僵尸企业的经营效率并不如非僵尸企业,金融资源在僵尸企业和非僵尸企业之间存在错配,僵尸企业以较低的资本获取了较多的金融资源。

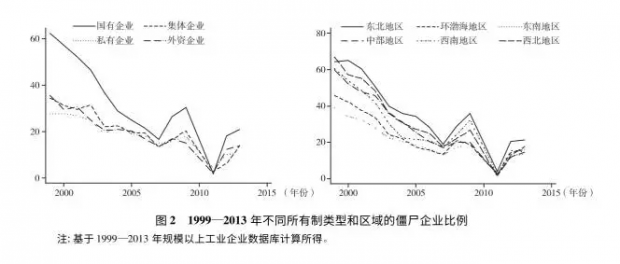

并且图2给出了僵尸企业的地域分布特征。僵尸企业的行业分布中,整体而言,电力、热力的生产和供应等资源性行业的僵尸企业比例较高,烟草业的僵尸企业比例最低。

实证模型与回归结果

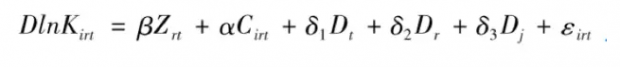

僵尸企业最重要特征是吸收了大量的信贷资源而没有转化成利润和产出。本文在基准模型中检验了省内僵尸企业比例对省内非僵尸企业的投资挤出效应是否存在,本文将模型设定为:

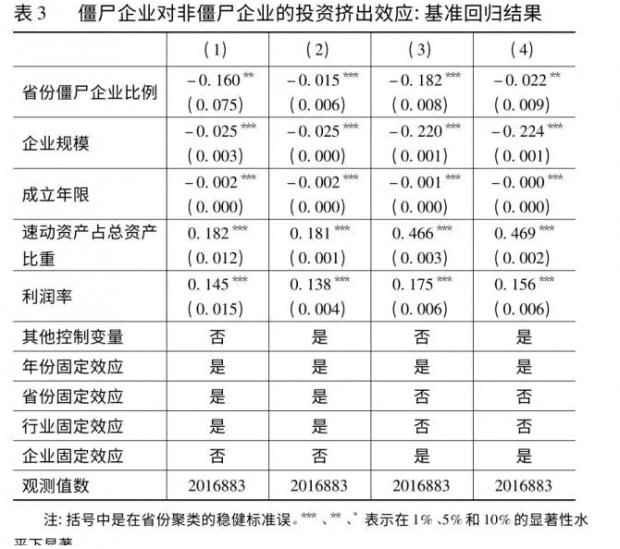

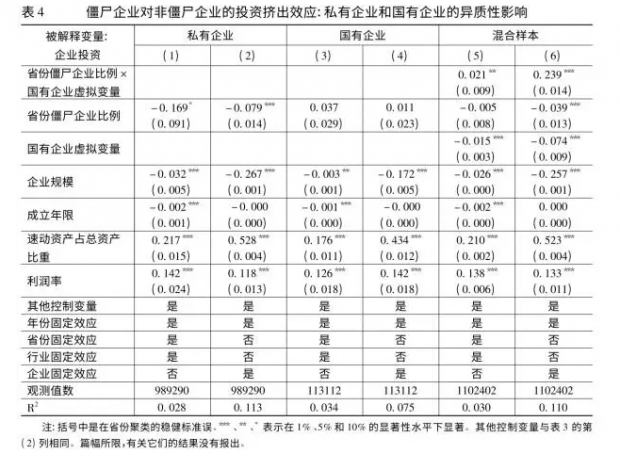

其中,下标i表示企业,r表示省份,t表示年份,j表示行业。因变量表示为企业投资,用企业固定资产总值取对数后的差值衡量。Zrt表示省份内僵尸企业所占比重,以负债份额为权重。Cirt表示为控制变量。回归结果表明(表3):省份内僵尸企业比例对非僵尸企业的投资存在挤出效应,其回归系数为负,僵尸企业所占比重越高,非僵尸企业的投资比例越低。在对企业异质性分析的基础上,本文将所有企业样本分为国有企业和私有企业。回归结果(表4)表明僵尸企业并没有对国有企业存在挤出效应,此外,交互项的系数为正反而表明企业僵尸企业比例更高的省份没有对国有企业投资行为产生负向的挤出效应,反而可能存在正向的挤入效应,而投资挤出效应的主要承担者为私人企业。本文给出的解释是虽然这些企业存在亏损问题,但国有企业却能向僵尸企业一样获得隐性信贷补贴,有助于企业投资扩张。

虽然本文对主要解释变量和控制变量都做了详细的规定,但仍面临这由于遗漏变量和反向因果存在的内生性问题。为了解决内生性问题,本文选择各省样本初期的国有企业份额与前一年全国国有企业资产负债率的乘积作为省份僵尸企业比例的工具变量进行回归,为了增加时间维度的变化,参考 Nunn&Qian ( 2014) 的方法,我们将其与前一年全国国有企业资产负债率相乘。工具变量的回归结果表明无论是否控制各省份层面变量,全样本和私有企业子样本回归中,僵尸企业比例系数均显著为负,而在国有企业子样本中,回归系数为正,且显著性降低。在对影响渠道的分析上,本文对政府干预机制和融资约束渠道进行了探讨。为检验是否在国家干预程度更高的地区,省份僵尸企业比例的边际影响更强,我们在基准回归中加入国家干预指数与省份僵尸企业比例的交互项,其回归结果表明不论控制何种固定效应,其最终的回归系数始终为负,表明在国家干预程度高的地区,僵尸企业对非僵尸企业的投资基础效应越强。而在融资约束渠道的分析中分析结果表明在在外部融资依赖程度更高的行业中,非僵尸企业受到的融资约束越强,投资抑制程度更加明显。

结论和建议

本文发现,僵尸企业显著地挤出了非僵尸企业的投资,且这一效应对私有企业更加明显,而对国有企业并不显著。并且,在国家干预程度更高的地区和外部融资依赖程度更高的行业挤出效应更强。因此,妥善处理僵尸企业问题有助于提高私有企业的投资水平,优化资源配置效率,进而促进经济的可持续发展。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号